2001-2006

реклама

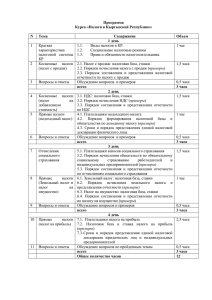

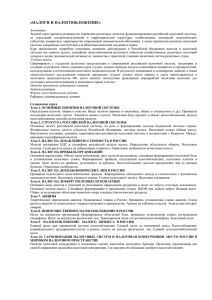

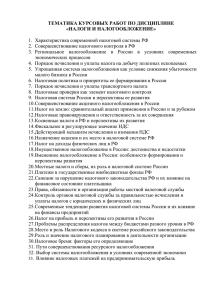

НАЛОГОВОЕ РЕГИОН ЗАКОНОДАТЕЛЬСТВО ОСНОВНЫЕ НАПРАВЛЕНИЯ СОВЕРШЕНСТВОВАНИЯ В РОССИЙСКОЙ ФЕДЕРАЦИИ MOSCOW’2006 Цели и задачи 1. Ослабление налогового бремени, снижение ставок по основным налогам. 2. Создание равных условий конкуренции, повышение уровня нейтральности налоговой системы по отношению к решениям хозяйствующих субъектов (ликвидация офшорных зон, сокращение льгот, отмена налогов с оборота). 3. Упрощение налоговой системы (сокращение числа налогов, максимальная унификация правил). 4. Улучшение налогового администрирования, сужение возможностей для уклонения от уплаты налогов, повышение уровня собираемости налогов. 5. Обеспечение стабильности налоговой системы. 001-200 налоговой реформы 001-2006 Направления налоговой реформы Реформирование НДС (расширение плательщиков за счет индивидуальных предпринимателей, зачет при капстроительстве, переход на принцип «страны назначения»), акцизов (введение на нефтепродукты, установление режима налогового склада), НДФЛ (13 % ставка, изменение системы вычетов, отмена льгот), ЕСН, отмена оборотных налогов Реформирование налога на прибыль организаций (изменение формирования налоговой базы, 24% ставка, отмена инвестиционной льготы), введение НДПИ (отмена налога на пользование недрами, отчислений на воспроизводство МСБ, акциза на нефть), НДС (отмена ряда льгот), индексация акцизов на 12%, земельного налога и платы за пользование лесным фондом на 12% Отмена ряда местных налогов, замена отменяемых региональных и местных налогов на отчисления от регулирующих налогов, ликвидация фондов, начало ликвидации зон с особыми налоговыми режимами 2001-2002 Отмена налога на пользователей автомобильных дорог, налога на покупку иностранной валюты, реформирование ЕНВД введение УСН, транспортного налога (отмена налога на владельцев АТС), изменение порядка взимания акцизов на нефтепродукты, индексация акцизов (в среднем на 15%, на пиво – на 25%, на нефтепродукты – на 45%, на табачные изделия – на 80%, введение адвалорной ставки) Отмена налога с продаж, НДС (снижение основной ставки с 20 до 18 %), увеличение НДПИ на нефть и установление на природный газ, реформирование налога на имущество организаций (сужение объекта налогообложения, предельная ставка до 2,2%, отмена ряда федеральных льгот), индексация акцизов (в среднем – на 10 %), изменение порядка зачисления акцизов на алкоголь Дальнейшая централизация налоговых полномочий, отмена региональных налогов и местных сборов, ликвидация внутренних офшоров 2003-2004 001-200 Направления налоговой реформы Направления налоговой реформы Введение стимулирующих мер по налогу на прибыль организаций (амортизационная премия, увеличение порога переносимого убытка, изменение сроков по НИОКР) и НДС (предоставление вычетов при капстроительстве, переход на метод начислений), индексация акцизов (отмена режима налогового склада в отношении алкогольной продукции, ведение ставки акциза на прямогонный бензин), введение новой главы по земельному налогу, передача полномочий по ЕНВД на местный уровень, отмена налога на наследование и дарение Разграничение налоговых полномочий, сокращение компетенции регионов по налоговым полномочиям, дальнейшая централизация налоговых доходов 2005-2006 001-200 Реформирование ЕСН (снижение ставки до 24% изменение регрессивной шкалы), увеличение ставок НДПИ на нефть и природный газ (введение принципа «страны назначения» по НДС), акцизы (индексация на 8 %, увеличение адвалорной ставки на табачные изделия до 8 %), увеличение ставки налога на дивиденды (с 6 до 9 %), реформирование водного налога, отмена налога на рекламу Основные результаты Снижение налоговой нагрузки Отношение объема налоговых доходов к ВВП 35,9 2005 г. 33,9 2004 г. 32,5 2003 г. 33,0 2002 г. 34,0 2001 г. 33,5 2000 г. Годы 001-200 налоговой реформы 30 31 32 33 34 35 36 37 ожидаемого и фактического снижения уровня налогового бремени (в % к ВВП) 2 1 0 -1 -2 2001 г. 2002 г. 2003 г. 2004 г. 2005 г. 001-200 СООТНОШЕНИЕ Основные результаты Снижение налоговой нагрузки Структурные диспропорции налоговой системы Налоговые доходы консолидированного бюджета Российской Федерации 3000000 2500000 2000000 1500000 93% 1000000 500000 89% 0 2000 федеральные налоги 2005 региональные налоги 001-200 налоговой реформы Основные результаты Снижение налоговой нагрузки Межотраслевые диспропорции в налоговой системе Уровень налоговой нагрузки по основным отраслям экономики за 2001-2004 г.г. (%) 60 50 40 50 38 42 37 39 30 21 23 20 10 29 19 16 25 22 9 3 3 3 3 0 Промышленность Сельское хозяйство 2001 Строительство 2002 2003 Транспорт и связь 2004 14 16 11 001-200 налоговой реформы Торговля и общественное питание Основные результаты Сокращение налоговых льгот (2000-2005 гг.) в % к ВВП 2000 год Всего/фед.бюд-т Налоговые доходы бюджетной системы 24,99 13,64 - с учетом ЕСН и ТП* Налоговые льготы предоставляемые федеральным законодательством Удельный вес льгот в общей сумме налоговых доходов - с учетом ЕСН и ТП* 001-200 налоговой реформы 2005 год Всего/фед.бюд-т 22,7 12,5 31,5 21,3 2,4 6,11 2,49 5,0 19,60 15,40 18,7 24,1 17,3 19,6 Основные результаты 001-200 налоговой реформы Упрощение налоговой системы Сокращение числа налогов и сборов в 3 раза (с 50 до 14 налогов и 4 СНР) Налог на содержание жилищного фонда и объектов социально-культурной сферы Акцизы на нефть и природный газ Налог на реализацию ГСМ Налог с продаж Налог на пользование недрами 22 местных сбора (сбор на содержание милиции, уборку мусора, за право торговли и др.) Отчисления на воспроизводство минеральносырьевой базы Налог на пользователей автомобильных дорог Налог на рекламу Федеральные налоги НДС Налог на прибыль Налог на доходы физических лиц Акцизы ЕСН Госпошлина Региональные налоги Налог на имущество организаций Налог на игорный бизнес Транспортный налог (Налог на прибыль в части регулирования ставки 4%) 001-2006 Основные результаты налоговой реформы Налог на добычу полезных ископаемых Водный налог Сборы за пользование объектами животного мира и за пользование объектами водных биоресурсов Местные налоги Поселения: Налог на имущество физических лиц Земельный налог Муниципальные районы: ЕНВД Основные результаты Изменение структуры налоговых доходов федерального бюджета (2001-2005 гг.) 45 40 35 30 25 20 15 10 5 0 41,6 33,3 15,6 14,8 7,7 Налог на прибыль 2,5 НДС 15,7 18,4 14,3 Акцизы 7,0 7,4 7,9 Ввозные пошлины 8,5 1,9 3,4 Платежи за пользование природными ресурсами 001-200 налоговой реформы Вывозные ЕСН пошлины Поступления в 2001 г. Оценка 2005 г. Прочие налоги и сборы Основные результаты Изменения структуры доходов консолидированных бюджетов субъектов РФ 40 35 30 25 20 15 10 37 26 27 32 34 32 5 11 10 8 11 11 8 Налоги на имуществ о Платежи за пользов ание природными ресурсами 0 Налог на прибыль организаций Подоходный налог с физических лиц 2002 2003 2004 15 4 7 7 Акцизы 11 7 Прочие налоги 001-200 налоговой реформы Основные результаты Увеличение поступлений по налогу на прибыль организаций 2002 2003 2004 2005 Республика Алтай (+1928%) Республика Мордовия (+405%) Омская область (+1057%) Республика Карелия (+216%) Чукотский АО (+578%) Агинский Бурятский АО (+474%) Тюменская область (+710%) Ямало-Hенецкий АО (+126%) Агинский Бурятский АО (+495%) Корякский АО (+153%) Эвенкийский АО (+670%) Ханты-Мансийский АО – Югра (+122%) Республика Калмыкия (+317%) Челябинская область (+121%) Республика Калмыкия (+606%) Томская область (+113%) Уменьшение поступлений по налогу на прибыль организаций 2002 2003 2004 2005 Ненецкий АО (-48%) Еврейская АО (-48%) Читинская область (-29%) Эвенкийский АО (-99%) Усть-Ордынский Бурятский АО (-42%) Коми-Пермяцкий АО (-47%) Республика Алтай (-22%) Республика Калмыкия (-82%) Ханты-Мансийский АО – Югра (-42%) Магаданская область (-44%) Республика Башкортостан (-13%) Агинский Бурятский АО (-57%) Саратовская область (-9%) Таймырский АО (-41%) Пермская область (-33%) 001-200 налоговой реформы Основные инструменты Показатели Число регионов Размер понижения Условия применения Эффективная ставка (в среднем по РФ) Общая стоимость понижения ставки 2003 2004 33 40 1-4% 1-4% 001-200 налоговой политики (налог на прибыль) Инвестиционные конкурсы и соглашения, направление прибыли на развитие материально-технической базы и инвестиции нет данных 23,1 12,4 млрд. руб. 8,8 млрд. руб. 001-200 Предложения по совершенствованию налоговой системы Налог на прибыль организаций • уточнить права региональных законодателей в части снижения ставки налога • законодательно определить термин «категория налогоплательщиков» • увеличить ставку налога, подлежащего зачислению в бюджеты субъектов РФ • усовершенствовать систему уплаты налога вертикально-интегрированными компаниями, в том числе имеющими обособленные подразделения в одном субъекте РФ • учитывать в методике определения налогового потенциала территории возможные колебания доходов по налогу на прибыль 001-200 Предложения по совершенствованию налоговой системы Налог на доходы физических лиц • перенести налог в категорию региональных налогов • изменить принцип уплаты налога с места регистрации налогового агента на место жительства налогоплательщика • ввести для налогового агента обязательность подачи сведений в налоговые органы о выплаченных суммах доходов индивидуальным предпринимателям по гражданско-правовым договорам • ввести ежеквартальную отчетность о выплаченных доходах 001-200 Предложения по совершенствованию налоговой системы Имущественные налоги • отменить федеральные налоговые льготы по налогу на имущество организаций, транспортному и земельному налогам • разграничить права собственности на землю, стимулировать оформление права собственности на земельные участки и имущество • провести учет имущества физических лиц и его массовую оценку • усовершенствовать процедуру налогового администрирования и ввести систему контроля за уплатой налогов Последствия 001-200 налоговой реформы • Налоги закреплены за регионами как доходные источники, по налогам, формирующим основную часть доходов, отсутствуют региональные полномочия • Изменение правил налогообложения по основным налогам приводит к изменению доходов консолидированных бюджетов субъектов РФ • Имущественные налоги составляют незначительную часть в доходах региональных и местных бюджетов, остается законодательно не урегулирован вопрос налогообложения имущества физических лиц Вывод: действующее законодательство не стимулирует к развитию налогового потенциала территорий, не способствует гармонизации межбюджетных отношений Влияние федеральных решений Налог Налог на доходы физических лиц Реквизиты Дата вступления 001-200 на доходы бюджетов субъектов РФ Оценка потерь субъектов, млрд. руб. Пояснит. записка Проект ФЗ о бюджете № 203-ФЗ от 29.12.2004 01.01.2005 7,5 10,6* Налог на прибыль №58-ФЗ от 06.06.2005 01.01.2006 49,7 27,0 Налог на наследование и дарение №78-ФЗ от 01.07.2005 01.01.2006 0,9 Соотношение налоговых доходов 100,0 Налоговые доходы на душу населения, тыс. руб. 90,0 80,0 70,0 60,0 50,0 42,3 40,0 30,0 001-200 с индексом налогового потенциала, учитываемого в МБО 28,6 20,0 10,0 0,0 0,0000 0,5000 1,0000 1,5000 Индекс налогового потенциала 2,0000 2,5000