Базель I - Международный банковский институт

реклама

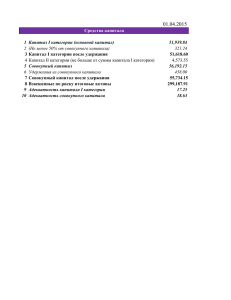

Выполнили студентки 171 гр. Николаева Юлия Топоева Мария Базельский комитет по банковскому надзору («Committee on Banking Supervision of the Bank for international Settlements») основан в г.Базель в 1974 году президентами центральных банков стран G10 Бельгия, Италия, США, Германия, Нидерланды, Япония, Канада, Франция, Швейцария, Швеция. Люксембург, Испания, Австралия, Бразилия, Китай, Индия, Корея, Мексика, Россия. Цель создания увеличение солидности и стабильности международной банковской системы, создание одинаковых конкурентных условий для международно-активных банков. Главная идея стандартизация правовых положений по принципу - «одинаковый риск, одинаковые правила, одинаковый капитал», следствием которого был одинаковый размер резервов капитала для одинаковых объемов риска. используется на покрытие непредвиденных убытков из разных рисков Капитал 1 Капитал 2 Капитал 3 Используются на покрытие убытков по кредитным рискам считается единственным общим элементом для банковских систем всех стран, поскольку его составляющие отражены в опубликованных балансах Элементы: Оплаченный акционерный капитал Открытые резервы, сформированные за счет налогооблагаемо й прибыли Отчисления балансовой стоимости гудвилла с основного капитала существование дополнительного капитала объясняется попытками Базельского Комитета учесть индивидуальные характеристики банковских систем отдельных стран Элементы: Нераскрытые или незаявленные резервы Резервы по переоценке активов Инструменты гибридного капитала Общие резервы Инструменты субординированного срочного Категории активов и инструментов, имеющих отношение к кредитному риску Балансовые требования (категории 1-3) Внебалансовые обязательства и инструменты (категория 4), Инструменты смягчения риска (категория 5) Кр * БС * 8% Регулятивный капитал 1 и 2 уровня ≤1 КДК = (К1 +К2) / Ар; КДК ≥ 8% Капитал банков должен составлять не менее 8% от их активов, взвешенных с учетом риска Капитал банков определяется 2 уровнями: основной и дополнительный В расчет принимается только кредитный риск «Взвешивание» активов по кредитному риску производится по фиксированной шкале •Отсутствие гибкости в оценках риска активов; •Научная необоснованность коэффициента Кука; •Простота; •Минимальный размер капитала, требуемый органом надзора, значительно отличается•Традиционность; от экономического капитала, •Универсальность. распределяемого банком по подразделениям (продуктам) в соответствии с внутренними методиками оценки рисков; •Возможность искусственного снижения размера капитала за счет выведения за баланс банка, имеющих сравнительно более высокий рейтинг и завышенные коэффициенты риска (например, путем секъюритизации части ссудного портфеля). 1. Стандартный подход (standardized approach) Базельский комитет по банковскому надзору. Впервые опубликован в апреле 1993 г., вступил в действие с 1 января 1998 г 2. Подход на основе внутренних моделей (internal models approach) Базельский комитет по банковскому надзору. Впервые опубликован в апреле 1995 г., вступил в действие с 1 января 1998 г 3. Обязательственный («контрактный») подход (percommitment approach) Федеральная резервная система США. Впервые опубликован в июле 1995 Основной принцип расчета: Жесткая регламентация источников и размера капитала, резервируемого отдельно под общий и специфический рыночные риски по каждому виду инструментов в отдельности. РР = Пр + Фр + Вр + Тр + РОп, где РР – рыночный риск, Пр – процентный риск, Фр –фондовый риск, Вр – валютный риск, Тр – товарный риск, РОп – риск опционов. Специфический рыночный риск – риск потерь, обусловленный колебаниями цены Общий рыночный риск – риск потерь, обусловленный конкретного финансового инструмента, отличных от колебаниями финансового рынка в динамики рынка в целом и связанных с целом. Общий рыночный риск отражает колебания эмитентом данного инструмента, а также риск события стоимости портфеля как единого (например, предложение о инструмента, и он не может быть снижен путем поглощении) и риск дефолта эмитента. Специфический диверсификации портфеля риск может быть снижен путем диверсификации портфеля