валовые оборотные активы

реклама

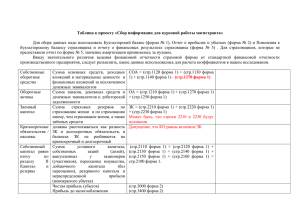

Долгосрочная и краткосрочная финансовая политика Управление оборотным капиталом к.э.н., доцент кафедры международного бизнеса и финансов ВГУЭС Приступ Наталья Петровна Источники информации, использованные при подготовке презентации: 1. Инструменты финансового и инвестиционного анализа http://investment-analysis.ru/index.html 2. Библиотека показателей - специализированное сообщество, объединяющее специалистов в области разработки систем показателей эффективности, необходимых для оценки результатов работы компании, персонала, процессов, проектов и т.д. http://www.kpilib.ru 3. Бухгалтерский учет. Налогообложение. Аудит. http://www.audit-it.ru 4. Корпоративный менеджмент. http://www.cfin.ru Источники информации Оборотный капитал - это средства, вложенные в оборотные активы организации, циклически возобновляемые для обеспечения непрерывного процесса деятельности хозяйствующего субъекта. По способу формирования оборотного капитала оборотные активы подразделяются на: валовые оборотные активы; чистые оборотные активы; собственные оборотные активы. Оборотный капитал Валовые оборотные активы - это общий объем оборотного капитала в организации. То есть весь оборотный капитал, сформированный как за счет собственного капитала, так и за счет привлеченных кредитных ресурсов. ВОА = СОА + ЗК, где ВОА - валовые оборотные активы, СОА - оборотные активы, сформированные за счет собственных средств предприятия, ЗК - оборотные активы, сформированные за счет заемного капитала. ЗК = ТКЗ + ДКЗ, ВОА = СОА + ТКЗ + ДКЗ, где ТКЗ - оборотные активы, сформированные за счет краткосрочных кредитов и займов; ДКЗ - оборотные активы, сформированные за счет долгосрочных кредитов и займов. Валовые оборотные активы Чистые оборотные активы - та часть оборотных активов компании, которая сформирована за счет собственных средств и «длинных» денег, то есть долгосрочных кредитов и займов. ЧОА = ВОА – ТКЗ где ВОА - чистые оборотные активы, ВОА - валовые оборотные активы, ТКЗ - оборотные активы, сформированные за счет краткосрочных кредитов и займов. Чистые оборотные активы Собственные оборотные активы - составляющая валовых оборотных активов, сформированная исключительно за счет собственных средств предприятия. СОА = ВОА – ТКЗ - ДКЗ где СОА - собственные оборотные активы, ВОА - валовые оборотные активы, ТКЗ - оборотные активы, сформированные за счет краткосрочных кредитов и займов, ДКЗ - оборотные активы, сформированные за счет долгосрочных кредитов и займов. Собственные оборотные активы По видам оборотные активы можно классифицировать следующим образом: Запасы сырья, материалы и полуфабрикаты. Запасы произведенной готовой продукции, а также продукции, завершенной частично. Текущая дебиторская задолженность, то есть сумма задолженности в пользу предприятия за поставленные товары или услуги. Денежные активы - остатки денежных средств, а также краткосрочные финансовые вложения. Прочие виды оборотных активов. Классификация оборотных активов По характеру участия в операционном процессе оборотные активы подлежат следующей классификации: Оборотные активы, обслуживающие производственный цикл предприятия - то есть имеющие непосредственное отношение к стадиям производства продукции (сырье, материалы, полуфабрикаты, готовая продукция и незавершенное производство). Оборотные активы, обслуживающие финансовый цикл совокупность товарно-материальных запасов предприятия и суммы дебиторской задолженности, за вычетом суммы кредиторской задолженности компании. Классификация оборотных активов По периоду функционирования оборотные активы классифицируются: 1. Постоянная часть оборотных активов - часть активов, потребность в которой у организации есть постоянно в одном и том же объеме без каких-либо колебаний в виде сезонности и т.д. 2. Переменная часть оборотных активов – добавочная часть активов, которая образуется за счет сезонности, привлечения сторонних заказов и т.д. Классификация оборотных активов Операционный цикл - это период одного полного оборота валовых оборотных активов от момента приобретения запасов сырья до момента инкассации (оплаты) краткосрочной дебиторской задолженности покупателями. В процессе работы предприятия, оборотные средства последовательно проходят четыре стадии, сменяющие друг друга и составляющие операционный цикл предприятия: 1 стадия. Оборотные активы используются для приобретения сырья и материалов. 2 стадия. Во время производственного процесса сырье превращается в конечную продукцию, готовую к реализации. 3 стадия. Реализованная продукция трансформируется в краткосрочную дебиторскую задолженность (т.е. факта оплаты в наличной или безналичной форме еще не было). 4 стадия. Краткосрочная дебиторская задолженность инкассируется в денежные средства, которые компания вновь готова потратить на приобретение сырья и материалов. Операционный цикл Продолжительность операционного цикла - период с момента закупки сырья до инкассации дебиторской задолженности. Рассчитывается путём суммирования дней прохождения оборотных активов по четырем стадиям операционного цикла – от стадии сырья до стадии получения денежных средств. ПОЦ = ПОмз + ПОгп + ПОдз, где ПОЦ - продолжительность операционного цикла (в днях); ПОмз - продолжительность оборота запасов сырья, материалов, полуфабрикатов и т.д. (в днях); ПОгп - продолжительность оборота запасов готовой продукции (в днях); ПОдз - продолжительность инкассации краткосрочной дебиторской задолженности (в днях). Продолжительность операционного цикла Операционный цикл предприятия включает: Производственный цикл - период от момента приобретения сырья и материалов до момента отгрузки готовой продукции покупателям. Финансовый цикл - период времени между погашением предприятием кредиторской задолженности перед контрагентами за поставки сырья и материалов до погашения дебиторской задолженности покупателями за поставленную им продукцию. Включает в себя производственный цикл. Состав операционного цикла Продолжительность производственного цикла предприятия рассчитывается по формуле: ППЦ = ПОсм + ПОнз + ПОгп, где ППЦ - продолжительность производственного цикла (в днях); ПОсм - период оборота среднего запаса сырья, материалов (в днях); ПОнз - период оборота среднего объема незавершенного производства (в днях); ПОгп - период оборота среднего объема запаса готовой продукции (в днях). Продолжительность производственного цикла Продолжительность финансового цикла предприятия рассчитывается по формуле: ПФЦ = ППЦ + ПОдз - ПОкз, где ПФЦ - продолжительность финансового цикла (в днях); ППЦ - продолжительность производственного цикла (в днях); ПОдз - средний период оборота текущей дебиторской задолженности (в днях); ПОкз - средний период оборота текущей кредиторской задолженности (в днях). Продолжительность финансового цикла Управление оборотным капиталом включает следующие элементы: анализ оборотных активов предприятия в предшествующем периоде и сопоставление с результатами деятельности предприятия; выбор политики формирования оборотных активов; оптимизация объемов оборотных активов предприятия; оптимизация соотношения постоянной и переменной частей оборотного капитала компании; обеспечение требуемой ликвидности оборотных активов; обеспечение необходимой рентабельности оборотных активов; определение источников формирования оборотных активов. Управление оборотным капиталом Для определения обеспеченности компании оборотными активами и путей повышения эффективности их использования необходимо: 1. Определить динамику изменения среднего объема оборотных активов и сопоставить полученные значения с динамикой реализации продукции и средней суммой всех активов. Рассчитать динамику в абсолютных и удельных величинах. То есть требуется определить степень корреляции, зависимости одной величины от изменения другой. Данный вид анализа можно проводить в Excel. 2. Детализировать анализ, разложив оборотные активы компании на составляющие и определив степень корреляции темпов изменения объемов каждого вида с динамикой изменения объемов реализации. Данный вид анализа позволит определить степень ликвидности каждого вида оборотных активов. 3. Рассчитать коэффициенты оборачиваемости активов, определить период их оборота. То есть определить продолжительность операционного, производственного и финансового циклов предприятия. Рассмотреть факторы, оказывающие наибольшее, среднее и наименьшее влияние на продолжительность этих циклов. 4. Определить рентабельность оборотных активов (RCA) и влияющие на неё факторы. 5. Рассмотреть состав основных источников финансирования оборотных активов: динамику их суммы и удельного веса в общем объеме средств, инвестированных в активы. Данный анализ дает возможность оценить качество управления оборотными активами в прошедшем периоде и обозначить цели и методы их достижения на предстоящий период. Управление оборотным капиталом Рентабельность оборотных активов (RCA) - показывает возможности предприятия по обеспечению достаточного объема прибыли по отношению к используемым оборотным средствам предприятия. Чем выше значение этого коэффициента, тем более эффективно используются оборотные средства. Рассчитывается по формуле: RCA = Чистая прибыль/Оборотные средства Расчёт RCA по модели Дюпона: RCA = Рентабельность реализации продукции × Оборачиваемость оборотных активов Рентабельность оборотных активов Цель управления оборотным капиталом - определение его оптимальной величины и структуры, обеспечивающих сохранение выручки и эффективности деятельности предприятия на требуемом уровне. Оборотный капитал формируется за счет собственных источников финансирования и заемных средств. При формировании оборотного капитала целесообразно руководствоваться следующим правилом: постоянную составляющую оборотного капитала предприятия следует обеспечивать за счет собственных средств, временную часть активов - за счет заёмных средств. Стратегии формирования оборотных активов: 1. Консервативная. 2. Умеренная. 3. Агрессивная. Политика управления оборотным капиталом Консервативная стратегия управления оборотным капиталом предполагает полную обеспеченность оборотными активами в любой момент времени, а также создание значительных резервов на случай непредвиденных ситуаций. При данном подходе постоянная часть оборотного капитала финансируется за счет собственных источников , а временная часть - на заемные средства. Плюсы: предприятие имеет высокий уровень устойчивости и низкий уровень возможного банкротства; Минусы: ограниченные возможности экономического роста; предприятие имеет меньшие возможности для реагирования на изменение рыночной конъюнктуры. Политика управления оборотным капиталом Умеренная стратегия управления оборотным капиталом предусматривает полное обеспечение всех потребностей предприятия в оборотных активах и создание нормального уровня страховых резервов. Агрессивная стратегия управления оборотным капиталом предполагает минимизацию всех резервов оборотных активов. Плюсы: предприятие может более гибко реагировать на изменения рыночной конъюнктуры; Минусы: предприятие зависит от кредиторов; предприятие имеет низкий уровень финансовой устойчивости и высокий уровень потенциального банкротства; При выборе агрессивной стратегии управления оборотным капиталом необходимо контролировать уровень достаточности собственных оборотных средств. Политика управления оборотным капиталом Собственные оборотные средства – это сумма, на которую оборотные активы предприятия превышают его краткосрочные обязательства. Данный показатель характеризует возможность предприятия рассчитаться по краткосрочным обязательствам за счёт реализации своих оборотных активов, т.е. определяет степень платежеспособности и финансовой устойчивости предприятия. СОС = ОА - КО где СОС – собственные оборотные средства, ОА - оборотные активы, КО – краткосрочные обязательства. Также возможно использовать формулу: СОС = (СК + ДО) – ВА где СК - собственный капитал, ДО - долгосрочные обязательства, ВА - внеоборотные активы. Собственные оборотные средства При анализе величины собственных оборотных средств предприятия нормальным считается положительное значение показателя СОС, т.е. ситуация, когда оборотные активы превышают краткосрочные обязательства. Отрицательный показатель собственных оборотных средств в целом негативно характеризует финансовое положение предприятия. Хотя есть отрасли, в которых предприятие может успешно работать и с отрицательным показателем СОС. Классическим примером выступает отрасль быстрого питания (McDonalds), где данное негативное соотношение перекрывается сверхбыстрым операционным циклом, когда запасы практически сразу превращаются в денежную выручку. При дальнейшем анализе показатель СОС сравнивают с величиной запасов организации. В нормальных условиях показатель СОС должен быть не просто положительным, но и не меньше величины запасов. Объясняется это тем, что запасы – это, как правило, наименее ликвидная часть оборотных средств, поэтому запасы должны финансироваться за счет собственных (и/или) долгосрочно привлеченных средств. Собственные оборотные средства Расчёт коэффициента обеспеченности собственными оборотными средствами: Коэффициент обеспеченности СОС = (СК – ВА) / ОА где СОС – собственные оборотные средства, СК - собственный капитал, ВА – внеоборотные активы, ОА - оборотные активы. В российской практике финансового анализа считается, что внеоборотные активы должны финансироваться за счет самых устойчивых источников – собственного капитала. И ещё некоторая часть собственного капитала должна оставаться для финансирования текущей деятельности. Коэффициент обеспеченности СОС используется как один из критериев несостоятельности (банкротства) предприятия. Нормальное значение коэффициента - не менее 0,1. Это достаточно жесткий критерий, большинству российских предприятий сложно достичь данного значения коэффициента. Коэффициент обеспеченности собственными оборотными средствами Оптимизация объема оборотных активов предусматривает: 1. Выявление возможностей для сокращения производственного, финансового и операционного циклов. 2. Определение достаточного уровня оборотных активов по каждому виду активов. 3. Определение суммы валовых оборотных активов на предстоящий период. ВОА = ЗС + ЗГ + ДЗ + ДА + Пр, где ВОА - валовые оборотные активы, ЗС - сумма запасов сырья и материалов, ЗГ - сумма запасов готовой продукции (с включением в нее пересчитанного объема незавершенного производства), ДЗ - сумма дебиторской задолженности, ДА - сумма денежных активов, Пр - сумма прочих видов оборотных активов. Оптимизация объёма оборотных активов