в % к предыдущему году

реклама

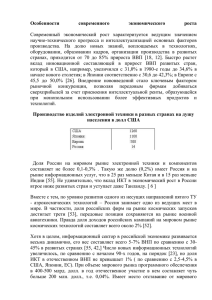

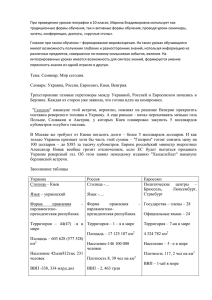

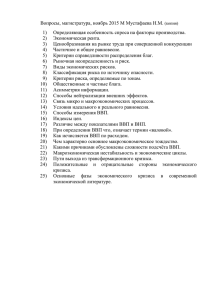

О денежно-кредитной политике в современных условиях ВВП России в 2005 году (млрд. рублей) 21598,0 22000 5723,5 нефтегазовый сектор прочие сектора 11000 15874,5 0 В 2005 году удельный вес нефтегазового сектора в ВВП составил 26,5% Потребительские ценыэкспорт в странах Еврозоны Товарный России (млрд. долл. США) 2001 2002 2003 2004 2005 Экспорт, в том числе 101,9 107,3 135,9 183,2 243,6 Товары ТЭК 52,1 56,3 73,7 100,2 148,9 Доля товаров ТЭК в экспорте товаров, % 51,2 52,4 54,2 54,7 61,1 Цена на нефть марки “Urals” (долл. США за баррель) 70 61 60 50,6 50 40 20 34,4 26,8 30 20 18,4 23 23,7 27,2 17,3 10 11,9 0 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 Основные направления единой государственной денежно-кредитной политики на 2006 год» 1. Одобрены Советом директоров Банка России 14 ноября 2005 года. 2. Одобрен Правительством Российской Федерации 18 августа 2005 года. 3. Принят Государственной Думой Федерального Собрания Российской Федерации 25 ноября 2005 года. Платежный баланс (млрд. долл. США) 2003 2004 Прогноз* Факт Прогноз* 2005 Факт Прогноз* Факт Счет текущих операций 23 35,4 24,2 59,9 53,1 84,3 Счет операций с капиталом -16 -9 -11,4 -14,7 -19,1 -10,9 в том числе чистый отток частного капитала -8,2 -1,9 -5,5 -9,4 -5,6 0 Изменение валютных резервов -7 -26,4 -12,8 -45,2 -34 -60,4 * в соответствии с «Основными направлениями единой государственной денежно-кредитной политики» на соответствующий год Прогноз платежного баланса на 2006 год (млрд. долл. США) 2005 (оценка) 50 95,2 28 35,2 40 65,8 50 92,9 60 118,6 Счет операций с капиталом и финансовыми инструментами -34,8 -14,2 -14,2 -14,2 -14,2 Изменение валютных резервов ("+" снижение, "-" - рост) -60,4 -21,0 -51,7 -78,7 -104,4 Счет текущих операций 2006* За первые 4 месяца 2006 года прирост валютных резервов составил 44,2 млрд. долл. США * в соответствии с «Основными направлениями единой государственной денежно-кредитной политики на 2006 год» Чистый отток частного капитала (млрд. долл. США) 20 100 80 15 73,3 60 10 40 36,2 33,3 20 5 17,9 6,4 0 -28,2 -20 2001 -21,4 2002 -26,1 -1,9 2003 2004 -8,1 -5 -8,0 -73,4 -60 23 -10 -15 -15,0 -80 0 2005 -35,3 -40 -100 0,0 23,7 27,2 34,4 Цена на нефть марки "Urals", долл. США за баррель.) Отток Приток Сальдо 50,6 -20 Показатели денежной программы на 2006 год (млрд.руб.) ВАРИАНТЫ 01.01.2006 цена нефти "Юралс", долл.США/барр. оценка 28 Денежная база 2270 2658 2702 2724 2791 Чистые международные резервы 5191 5774 6626 7375 8088 Чистый кредит расширенному правительству -2160 -2397 -3105 -3719 -4295 изменение за год Чистый кредит банкам изменение за год -633 40 50 60 -237 -945 -1559 -2135 -599 -715 -808 -859 34 -82 -175 -226 Прирост денежной базы (в % к предыдущему году) 70 60 60,2 49,6 50 38,1 40 31,7 30,4 30 24,8 19 20 10 0 2000 2001 2002 2003 2004 2005 2006* * в соответствии с "Основными направлениями единой государственной денежно-кредитной политики на 2006 год" (при цене на нефть 40 долл. США за баррель) Прирост денежной массы М2 (в % к предыдущему году) 70 61,6 60 50,5 50 39,7 40 27-34 32,4 22-28 30 21-25 35,8 20-26 38 20-32 19-25 19-28 20 10 0 2000 2001 план 2002 2003 факт 2004 2005 2006 Стерилизация избыточного денежного предложения в 2004 году нарастающим итогом (с начала года, млрд.руб.) 1 000 973 845 800 627 673 536 600 506 385 400 329 246 200 140 150 166 185,0 3,9 0 -200 1 2 3 4 5 Банк России без остатков на корсчетах 6 7 8 Банк России 9 10 11 12 расширенное правительство Стерилизация избыточного денежного предложения в 2005 году нарастающим итогом (с начала года, млрд.руб.) 1 800 1 600 1446,5 1287,4 1534,9 1 400 1380,5 1 200 1032,2 1020 1169,8 1 000 1141,3 1018 800 665 808,9 600 400 572 183,4 200 84,5 135,3 61,9 50,7 53,8 30 8,6 -46,6 0 -8,3 -50,9 -11 -38,9 -52,3 -58,8 -61,1 -200 -98 -170,6 -163,9 -195,2 -227,9 -139,8 -230 -209,8 -400 1 2 3 4 5 6 7 8 9 10 11 12 Банк России без остатков на корсчетах Банк России расширенное правительство Монетизация экономики (в среднем за год, % от ВВП) 30 25 21,5 22,7 19,1 20 16,2 14,6 15 12,3 10 * 5 0 2000 2001 2002 2003 2004 2005 В перечень потребительского набора товаров (услуг), по которому осуществляется расчет индекса потребительских цен, входят около 89 укрупненных групп. Отдельные группы включают более 10 конкретных наименований. Формула И.Фишера MV=PQ, где M – объем денежной массы в экономике; V – скорость обращения денег; P – уровень цен; Q – объем производства; Индекс потребительских цен (%) 3000 2610 2500 2000 1500 1000 500 940 320 231,3 184,4 121,8 111 136,5 120,2 115,1 111,7 118,6 112 110,9 19 92 19 93 19 94 19 95 19 96 19 97 19 98 19 99 20 00 20 01 20 02 20 03 20 04 20 05 0 Инфляция (%) 140,5 145 140 135 131,6 128,3 130 125 120 120,2 115 117,1 118,6 117,9 115,1 115,7 110,7 119,5 113,1 114 112 111,7 113,4 110,9 110 105 индекс потребительских цен индекс цен производителей промышленной продукции индекс-дефлятор ВВП 20 05 20 04 20 03 20 02 20 01 20 00 100 119,6 Снижение инфляции за 3 года (% к предыдущему году) на 8,2 пункта 25 20 20,2 18,6 на 2-3 пункта 15 15,1 10 12,0 11,7 10,9 9* 5 0 2000 *оценка 2001 2002 2003 2004 2005 2006 Базовый индекс потребительских цен - ИПЦ без учета динамики цен на бензин, плодоовощную продукцию и тарифов на административно-регулируемые платные услуги Инфляция (% к предыдущему году) 25 20,2 20 18,6 15,1 15 12,0 11,7 10,9 9,0 10 7,5 5,5 5,0 2008 2009 5 0 2000 2001 2002 общая 2003 2004 2005 2006 2007 базовая Потребительские цены в странах Еврозоны Потребительские цены в странах Евросоюза (декабрь к декабрю предыдущего года, %) 2004 2005 март 2006 к марту 2005 ИПЦ Цены на энергоносители ИПЦ Цены на энергоносители ИПЦ Цены на энергоносители 102,2 107,2 102,2 111,0 102,1 110,4 102,5 102,3 102,3 105,0 104,7 109,7 101,9 102,1 101,8 109,9 114,4 108,0 102,4 101,9 101,7 113,2 111,8 108,3 Ireland 102,4 111,5 101,9 110,5 102,8 113,9 Cyprus 103,9 113,3 101,4 115,3 102,6 114,6 Lithuania 102,8 103,5 103,0 110,3 103,1 108,8 Netherlands 101,2 104,8 102,0 114,1 101,4 109,2 Portugal 102,6 109,6 102,5 109,3 103,0 111,7 Slovenia 103,3 110,3 102,4 109,9 102,0 110,3 Finland 100,1 105,9 101,1 108,2 101,2 108,5 Sweden 100,9 102,7 101,3 108,9 101,5 107,9 United Kingdom 101,6 110,5 101,9 110,3 102,1 112,6 Norway 101,2 101,7 102,0 108,7 102,4 117,8 European Union (15 countries) Czech Republic Germany France Инфляция для самого бедного населения России за последние пять лет сложилась на уровне примерно на 1,4 п.п. выше, чем средний уровень инфляции IX-X самые богатые 18,00 14,60 11,35 10,90 10,20 VII-VIII 18,40 15,00 11,75 11,75 11,00 V-VI 19,05 15,45 12,20 12,45 11,65 III-IV 19,65 15,65 12,75 12,95 12,15 самые бедные 20,05 16,30 13,60 13,25 12,25 в среднем 18,60 15,10 12,00 11,70 10,90 2001 2002 2003 2004 I-II 2005 Индекс потребительских цен 15 14 13,7 13,7 13,5 13,1 13 12,6 12,4 12,7 12,5 12,4 12,4 12 11,8 11,6 11,3 11 12,7 12,9 11,3 12,1 11,8 11,6 11,8 11,1 11,3 10,6 12,4 11,2 11 10,9 11 10,7 10,3 10 10,1 10,6 9,8 9 янв.04 Апр. Июль Окт. к соотв. месяцу пред. года Янв. Апр. Июль Окт. янв.06 12-ти месячное скользящее среднее Апр. Тарифы на продукцию (услуги) естественных монополий (изменения за год, %) 180 122 120 150 118 116 120 90 119,3 114 115,6 112 110 60 110,2 111,2 110,5 108 108,3 30 106 104 0 102 2000 2001 2002 2003 2004 2005 Базовая инфляция (правая шкала) Газ природный (индексы оптовых цен, в среднем) Электроэнергия (факт, для всех категорий потребителей) Железнодорожные перевозки грузов, индексы тарифов Структура использования денежных доходов населения (денежные доходы всего=100%) Покупка товаров и оплата услуг в том числе покупка товаров оплата услуг Сбережения из них во вкладах в ценных бумагах Покупка валюты 2000 77,8 2001 74,4 2002 73,2 2003 69,0 2004 70,0 2005 71,1 62,6 15,2 59,5 14,9 57,4 15,8 52,9 16,1 53,7 16,3 54,4 16,7 4,5 9,0 10,4 12,7 10,2 9,5 3,7 6,7 3,7 5,7 3,7 5,5 5,5 7,3 4,3 8,3 5,1 8,7 Повышение курса рубля к доллару США (%) 18,9 20 11,3 10 17,4 14 8,6 10,1 6,2 3,9 6,5 19,8 12,9 6 4 2 0 -0,9 -10 -6,9 -20 -3,3 -18,3 -30 -31,3 -40 -35,3 -40,4 -46,0 -50 -46 -46,5 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 Дек/дек Дек/дек 97 Повышение реального эффективного курса рубля к иностранным валютам (в % к декабрю предыдущего года) 16 13,2 14,2 12 10,5 8 8 6,5 4,1 4 4,7 0 -2,3 -4 1999 2000 2001 2002 2003 2004 2005 4М06 Индексы реального курса рубля к евро, доллару и реального эффективного курса к ин. валютам в 2006 г. % 109 107,9 108 106,9 106,5 107 106 105,4 105 106,2 106,5 105,7 105,3 104,6 104 103,1 103 102,3 102,3 102 101 100 100 дек 05 январь февраль март апрель Реальный курс рубля к долл. США Реальный курс рубля к евро Реальный эффективный обменный курс рубля Начиная с 2004 г., несмотря на высокие цены на нефть темпы роста сальдированного финансового результата сокращаются (%) 80 75,2 52,4 42,5 40 36,6 35,2 2М2006 1,3 0 -18,9 -40 2000 2001 26,8 23,0 2002 23,7 2003 2004 2005 27,2 34,4 50,6 Цена нефти «Юралс», долл. США за бар. 58,1 Темпы роста сальдированного финансового результата в реальном выражении в 2005 году ниже темпов роста в 2003 и 2004 годах (в разах) 1,4 1,3 1,364 1,275 1,272 1,250 1,232 1,2 1,142 1,1 2003 2004 2005 темп роста, скорректированный на индекс потребительских цен темп роста, скорректированный на индекс-дефлятор ВВП Рентабельность продукции (%) 37,3 40 31,9 30 20 8,1 8,7 7,2 8,5 10 2,5 2,4 0 Добыча топ-эн. пол. ископ. Машины и оборудование 2004 2005 Текстильная и швейная промышленность Пищевая промышленность Признаки «голландской болезни» • Высокие цены на сырьевые экспортные товары и приток валютной выручки • Укрепление национальной валюты • Замещение товаров внутреннего производства импортом • Снижение конкурентоспособности экономики Рост непроцентных расходов федерального бюджета, в % 35 32,5 30 25 20 23,2 19,4 14,7 15 15,2 15,1 9,2 10 7,1 5 0 2005 2006 в номинальном выражении 2007 2008 в реальном выражении Доходы федерального бюджета (млрд. руб.) 6000 5000 4000 доходы от нефти доходы всего 5125,1 3426,3 3000 50,7% 2000 35,3% 1000 2596,3 1210,1 0 2004 * предварительные данные 2005* Профицит (+), дефицит (-) федерального бюджета без учета поступлений от нефти и газа, в % к ВВП 10 8 7,5 6 4 4,3 2 0 -2 -2,8 -4 -4,7 -6 2004 Общий 2005 Без учета доходов от нефти и газа Стабилизационный фонд часть средств федерального бюджета, образующаяся за счет превышения цены на нефть над базовой ценой на нефть, подлежащая обособленному учету, управлению и использованию в целях обеспечения сбалансированности федерального бюджета при снижении цены на нефть ниже базовой* * Бюджетный кодекс РФ, статья 96,1 Средства Стабилизационного фонда могут использоваться для финансирования дефицита федерального бюджета при снижении цены на нефть ниже базовой, а также на иные цели в случае, если накопленный объем средств Стабилизационного фонда превышает 500 млрд. руб.* * Бюджетный кодекс РФ, статья 96,3 Базовая цена на нефть - цена на нефть марки “Юралс”, эквивалентная 197,1 долл. США за одну тонну (27 долларов США за один баррель)* * Бюджетный кодекс РФ, статья 96,1 500 млрд. руб. 3,1% ВВП за 2003 год = 1,9% ВВП за 2006 год Инвестирование средств Стабилизационного фонда разрешено в долговые обязательства в форме ценных бумаг правительств Австрии, Бельгии, Финляндии, Франции, Германии, Греции, Ирландии, Италии, Люксембурга, Нидерландов, Португалии, Испании, Великобритании и США * В соответствии с Постановлением Правительства РФ от 21 апреля 2006 г. № 229 Требования к долговым обязательствам 1. Рейтинг ААА (как минимум двух из трех крупнейших рейтинговых агентств) 2. Сроки погашения обязательств - фиксированные, право на досрочное погашение эмитентом не предусматривается 3. Ставка купонного дохода и номинала обязательств фиксированные 4. Номинал долговых обязательств выражается в долларах США, евро, фунтах стерлингов 5. Объем выпуска в обращении для обязательств в долларах и евро - 1 млрд., в фунтах стерлингов - 0,5 млрд. 6. Выпуски не должны быть предназначены для частного (непубличного размещения) * В соответствии с Постановлением Правительства РФ от 21 апреля 2006 г. № 229 24 .0 1. 20 00 07 .0 3. 20 00 21 .0 3. 20 00 10 .0 7. 20 00 04 .1 1. 20 00 09 .0 4. 20 02 07 .0 8. 20 02 17 .0 2. 20 03 21 .0 6. 20 03 15 .0 1. 20 04 15 .0 6. 20 04 26 .1 2. 20 05 Ставка рефинансирования Банка России (%) 50 45 40 35 30 25 20 15 45 38 33 28 25 23 21 18 16 14 13 12 10 5 0 Ставка рефинансирования Национального Банка Казахстана (проценты; на конец периода) 15,0 14,0 12,5 12,0 11,0 10,0 9,0 8,0 7,5 7,0 7,5 8,0 8,5 5,0 01.01 02.01 06.01 09.01 11.01 03.02 11.02 07.03 02.05 07.05 В 2005 году Национальный Банк Казахстана впервые увеличил ставку рефинансирования с 7% до 7,5% и 8%, а с 1 апреля 2006 года - до 8,5% 04.06 Поступления в Российский стабилизационный фонд в 2005 году 2005 год Поступления в стабилизационный фонд, млрд.долл.США 51,5 в % к объему дополнительных доходов экономики 59,4 в % к объему дополнительных доходов консолидированного бюджета (без учета косвенного влияния) 75 в % к объему дополнительных доходов федерального бюджета (без учета косвенного влияния) 80 РАСЧЕТ ПОСТУПЛЕНИЙ В СТАБФОНД В УСЛОВИЯХ 2006 ГОДА ЦЕНА ОТСЕЧЕНИЯ - 27 ДОЛЛ.США/БАР. млрд.рублей цена на нефть долл.США/бар. поступления в фонд дополнительные доходы от нефти Если эти доходы будут направлены на расходы, то цена отсечения составит 27 40 51 55 60 65 0 857,4 1328 1437 1677 1927 0 225,8 326 359,1 419,1 481,6 31,5 33,5 34,2 35,4 36,6 ЗАБЛУЖДЕНИЕ 1 Стабфонд можно тратить Цель создания Стабфонда обеспечить макроэкономическую устойчивость экономики Потратить стабфонд = Напечатать деньги ЗАБЛУЖДЕНИЕ 2 Потратить стабфонд внутри страны = Ускорить рост экономики Использование доходов Стабфонда в 2005 году 1393,4 млрд. руб. Денежная масса (М2) Рост с 38,6 до 70,5% Инфляция Рост с 12,7 до 18-20% в среднем за год Повышение курса рубля Рост с 10,5 до 16-18% РЕЗКОЕ СНИЖЕНИЕ КОНКУРЕНТОСПОСОБНОСТИ ЗАБЛУЖДЕНИЕ 3 Направление стабфонда на инвестиции не вызовет инфляцию В течение года после осуществления расходов, нет разницы на что были потрачены средства - на дороги или на зарплату ЗАБЛУЖДЕНИЕ 4 Инфляция обесценивает Стабфонд Считать потери Стабфонда от инфляции - то же самое, что считать потери от не произведенной эмиссии ЗАБЛУЖДЕНИЕ 5 Избыточная стерилизация приведет к банковскому кризису Платой за поддержку слабой банковской системы не должна являться инфляция Устойчивость банковской системы определяется надзорными и регулирующими функциями Правительства и Банка России ЗАБЛУЖДЕНИЕ 6 За счет Стабфонда можно снижать налоги Выпадающие доходы замещаются средствами стабфонда Увеличивается цена отсечения Если объем добавленных средств приводит к нарушению целевых показателей по приросту денежной массы возникает несбалансированность в денежно-кредитной сфере Возрастает зависимость бюджета и экономики от мировой конъюнктуры цен на сырье ЗАБЛУЖДЕНИЕ 7 Использование Стабфонда вне страны на покупку импортного оборудования Разрушает институты развития, нарушает конкуренцию Доклад ОЭСР «Стабилизационная политика в развивающихся странах» 2-3 февраля 2006 года Оценка эффективности стабилизационных механизмов в отдельных странах (в баллах по 5-балльной шкале) 5 4 Колумбия, Мексика, Россия (4.5) Алжир (3.5) 3 2 1 0 Нигерия (2.5) Чад, Эквадор, Венесуэла (1) Нефтяные доходы аккумулируются в стабилизационном фонде и используются на погашение государственного долга и стабилизационные программы Часть нефтяных доходов направляется на финансирование государственных расходов, часть (превышающая запланированные суммы в бюджете) идет в стабилизационный фонд Стабилизационный фонд фактически использовался для финансирования дефицита, а не для накопления средств Стабилизационные механизмы либо не используются либо используются для поддержки бюджетных расходов Объемы фондов невозобновляемых ресурсов (в % к ВВП) Аляска (2005) 98 Кувейт 78 Норвегия (2005) 70 Казахстан (2004) 12 Оман (2004) 18 Азербайджан (2004) 16 Альберта (2005) 8 Россия (2005) 7 Венесуэла (2000) 5 0 20 40 60 80 100 Валовой объем нефтяных экспортных сверхдоходов стран-экспортеров нефти в результате повышения цен в 2004 г. по сравнению с 2003 г. составил 200 млрд. долл. США В 2005 году их объем возрос до 280 млрд. долл. США (порядка 8-12% ВВП этих стран) Около 50-60% экспортных сверхдоходов было направлено в бюджет В целом государственный и частный сектор в 2004 году сберегли около 80% дополнительных сверх доходов Оставшаяся их часть в большинстве стран была использована для сокращения государственного долга Профицит расширенного правительства, в % к ВВП Норвегия Кувейт Оман Объединенные Арабские Эмираты 2002 2003 2004 2005 11,5 21,3 5,4 10,5 19,1 4,4 14,6 22,1 4,7 15,6 24,7 н/д 10,3 13 18,3 22,6 В Казахстане профицит бюджета по российской методологии в 2005 году оценивается в размере около 7%ВВП Стерилизация и темпы инфляции в странах Юго-Восточной Азии в 2004 году Стерилизация, % ВВП Инфляция, % Китай 10 4 Сингапур 9 2 Корея 6 4 Тайвань Малайзия 5 20 1,6 2 5,5 10,9 Справочно: Россия (2005) Профицит расширенного правительства Норвегии (% ВВП) 18 16 15,6 15,3 13,6 14 11,4 12 9,3 10 7,6 8 6 4 2 0 2000 2001 2002 2003 2004 2005 Наращивание Нефтяного фонда Норвегии 2004 2005 млрд. долл. США 30,5 57,2 в % к ВВП 5,7 10,5 К концу 2006 года капитал нефтяного фонда Норвегии составит около 270 млрд.долл.США (примерно 90% ВВП) В перспективе ненефтяной дефицит бюджета центрального правительства Норвегии должен быть равен реальному доходу от инвестирования средств Государственного нефтяного фонда (4%) В 2001 году в Норвегии установлен режим плавающего инфляционного таргетирования Операционная цель денежнокредитной политики – ежегодный прирост потребительских цен на 2,5% (+/- 1 п.п.) Среднегодовой темп роста ИПЦ в 2001-2005 гг.: Норвегия - 1,7%, Россия - 13,7% 20 18,6 18 16 15,1 14 12 12 11,7 10,9 10 9 (?) 8 6 4 3 1,3 2 2,5 1,4 0,4 2,1 0 2001 2002 2003 Норвегия 2004 Россия 2005 2006 Темп роста ВВП, % 6 Норвегия: средний темп роста ВВП за 1981-1995 гг. 3%, 1996-2005 гг. 2,8% 5,3 5,2 5 Зона Евро: средний темп роста ВВП за 1981-1995 гг. 2,5%, 1996-2005 гг. 2% 3,9 4 2,8 2,6 2,6 2,8 3 2,1 2 1,5 2,8 2,9 2,7 2,4 1,9 1,8 1,4 1,1 1 1 0,8 0,4 0 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 Норвегия Зона Евро Ставки НДС Норвегии 2004 2005 2006 24 25 25 12 11 13 6 7 8 Основные направления денежно-кредитной политики Казахстана на 2006-2008 годы два варианта прогноза цен на нефть: 1. Умеренные цены: 45-60 долл. США за бар. 2. Высокие цены: более 65 долл. США за бар. Сценарий низких цен на нефть не рассматривается, поскольку маловероятен в краткосрочной перспективе Основная цель денежно-кредитной политики: удержание инфляции в коридоре При умеренных ценах 5,7-7,3% При высоких ценах 6,9-8,5% Среднегодовой темп роста ИПЦ за 2001-2005гг.: Россия-13,6%, Казахстан-6,8% (декабрь к декабрю предыдущего года; в %) 20 18,6 15,1 15 10 12,0 6,4 11,7 6,8 6,6 10,9 6,7 7,5 5 0 2001 2002 2003 Россия 2004 Казахстан 2005 Базовый уровень фонда Казахстана, выполняющий стабилизирующую функцию, определяется как среднегодовой объем расходов за последние 3-4 года плюс государственный долг, составляет 20%ВВП (сейчас накоплено 12%ВВП) Для России применение этой схемы означает базовый объем фонда более 30% ВВП (сейчас накоплено около 7%ВВП) Банк Казахстана проводит политику управляемого плавающего обменного курса Валютные интервенции проводятся лишь с целью ограничения краткосрочных и спекулятивных колебаний Осуществляется мониторинг потоков иностранной валюты Индексы реальных эффективных обменных курсов рубля и тенге (декабрь к декабрю; в %) 15 13,2 14,2 10,5 10 8,0 4,7 4,3 4,1 5 3,6 0 -0,7 -5 -2,3 -5,0 -5,9 -10 -8,3 1999 2000 2001 Россия 2002 -5,4 2003 Казахстан 2004 2005 Государственный долг России и Казахстана (в % к ВВП) 50 42,1 40 31,6 30 20 23,2 17,7 15,4 13,2 14,2 10,6 10 0 2002 2003 Россия 2004 Казахстан 2005 Среднегодовой темп роста ВВП за 2001-2005гг.: Россия-6,1%, Казахстан-10,3% (в % к предыдущему году) 15 13,5 9,8 10 5,1 4,7 2001 2002 5 9,6 9,3 7,3 7,2 2003 2004 9,4 6,4 0 Россия Казахстан 2005