Изменения в валютном законодательстве РФ

реклама

Валютное законодательство

в сфере

внешнеэкономической

деятельности

29 сентября 2015 года

Действующая нормативно - правовая база валютного

регулирования в Российской Федерации

Федеральный Закон от 10.12.2003

№173-ФЗ

«О валютном регулировании и валютном

контроле»

устанавливает

Основные принципы валютного

регулирования и валютного контроля

Статья 1:

Основные понятия

- Резиденты/нерезиденты

- Валютные операции

- Внутренние/внешние ценные бумаги

- Валютные ценности

- уполномоченные банки

Статья 5:

Органы валютного регулирования

Статья 22:

Органы и агенты валютного контроля

и их компетенция

Статья 24:

Права и обязанности

резидентов/нерезидентов

Статьи 6,9,11,12,14,15,19,20:

Основные нормы валютного

регулирования валютных операций

Инструкция Банка России от 04.06.2012 N 138-И

устанавливает

Порядок представления документов и информации для целей

валютного контроля и учета валютных операций

Раздел I:

Общие положения, порядок

представления документов, хранение

данных

Раздел II:

Порядок оформления, закрытия,

переоформления паспорта сделки

Представление резидентами

подтверждающих документов

Формирование и ведение ведомости

банковского контроля

Перевод паспорта сделки в другой

уполномоченный банк

Учет валютных операций по

аккредитивам

Раздел III:

Порядок обмена документами и

информацией, контроль УБ, Досье

валютного контроля

Приложения:

1 –форма СВО и порядок

заполнения

2 – перечень валютных

операций

3 – форма ПС (1 и 2) и

порядок заполнения

4 – ведомость банковского

контроля по кредитным

договорам/договорам займа

5 – форма СПД и порядок

заполнения

6 и 7 – форма ВБК по

контракту и по кредитному

договору

8 и 9 – форматы

электронных документов по

контракту и по кредитному

договору

2

Понятия «резидент», «нерезидент», введенные ФЗ от 06.12.2011 №406-ФЗ

Для целей валютного законодательства

(п.п. 6,7 ч. 1 ст. 1 Закона № 173-ФЗ)

Резиденты*

Нерезиденты*

Иностранные граждане и лица без гражданства,

постоянно проживающие в РФ на основании вида на

жительство;

Иностранные граждане и лица без гражданства,

временно проживающие или временно пребывающие

в РФ;

физические лица – граждане РФ (за исключением

граждан РФ, признаваемых постоянно проживающими

в иностранном государстве в соответствии с

законодательством этого государства);

физические лица – граждане РФ, проживающие в

другом государстве не менее одного года, в том числе

имеющие соответствующий вид на жительство, а

также временно пребывающие в иностранном

государстве год и более по рабочей или учебной визе

либо по совокупности таких виз с общим сроком

действия не менее одного года;

юридические лица, созданные в соответствии с

законодательством РФ;

юридические лица, созданные в соответствии с

законодательством

иностранных

государств

и

имеющие местонахождение за пределами территории

РФ;

филиалы, представительства и иные подразделения

российских юридических лиц, находящиеся за

пределами территории РФ

находящиеся на территории

РФ филиалы,

постоянные

представительства

и

другие

обособленные или самостоятельные структурные

подразделения нерезидентов – юридических лиц,

созданных в соответствии с законодательством

иностранных государств.

*Полный закрытый перечень лиц, являющихся резидентами и нерезидентами для целей валютного

регулирования и валютного контроля, приведен в пунктах 6,7 части 1 статьи 1 Закона № 173-ФЗ.

В настоящей таблице перечислен только круг лиц, относящийся к теме презентации.

3

Понятие «валютная операция»

Валютные операции

Приобретение, отчуждение, использование в качестве средства платежа:

- резидентами у резидентов – валютных ценностей;

- резидентами у нерезидентов и наоборот – валютных ценностей, валюты

РФ, внутренних ценных бумаг;

- нерезидентами у нерезидентов - валютных ценностей, валюты РФ,

внутренних ценных бумаг

Ввоз в РФ и вывоз из РФ валютных ценностей, валюты РФ, внутренних

ценных бумаг

Перевод иностранной валюты, валюты РФ, внутренних и внешних ценных

бумаг со счета, открытого за пределами территории РФ, на счет

того же лица, открытый на территории РФ, и наоборот.

Перевод нерезидентом валюты РФ, внутренних и внешних

ценных бумаг со счета, открытого на территории РФ, на счет

того же лица, открытый на территории РФ

4

Понятие «валютная операция» (продолжение)

Валютные операции

Перевод валюты РФ со счета резидента, открытого за пределами

территории РФ, на счет другого резидента, открытый на

территории РФ; со счета резидента, открытого на территории РФ,

на счет другого резидента, открытый за пределами территории РФ

Перевод валюты РФ со счета резидента, открытого за пределами территории

РФ, на счет другого резидента, открытый за пределами территории РФ

Перевод валюты РФ со счета резидента, открытого за пределами территории

РФ, на счет того же резидента, открытый за пределами территории РФ

5

Валютный контроль за репатриацией денежных средств

(ст. 19 Федерального закона №173-ФЗ)

При осуществлении внешнеторговой деятельности резиденты обязаны в сроки,

предусмотренные договорами (контрактами), обеспечить:

При экспорте

Получение от нерезидента на свой банковский счет в

уполномоченном банке иностранной валюты/ валюты

РФ, причитающейся по условиям внешнеторгового

договора от нерезидента за товары /работы/услуги/

результаты интеллектуальной деятельности

При импорте

Возврат в РФ денежных средств, уплаченных

нерезидентам за неввезенные в РФ товары,

невыполненные работы/неоказанные

услуги/непереданные информацию и

результаты интеллектуальной деятельности

Закрытый перечень изъятий из обязанности резидентов по репатриации денежных средств

(часть 2 статьи 19 №173-ФЗ):

при оплате заказчиками (нерезидентами) местных расходов, связанных с сооружением резидентами

объектов на территории иностранных государств;

при использовании иностранной валюты для покрытия расходов, связанных с проведением выставок,

спортивных, культурных и иных мероприятий на территории иностранных государств – на период

проведения этих мероприятий;

при проведении зачета встречных требований между транспортными организациями- резидентами и

нерезидентами, оказывающими услуги за пределами территории РФ;

Резидент

признается

исполнившим

репатриации

денежных

при

проведении

зачета встречных

требований пообязанность

обязательствам,по

вытекающим

из договоров

перестрахования

между нерезидентом

и резидентом,

являющимисяна

страховыми

организациями

или

средств в случае,

если он обеспечил

получение

свои банковские

счета

страховыми брокерами, а также между резидентами, осуществляющими экспорт газа природного в

страховой состоянии,

выплатыи нерезидентами

по договорудоговоров,

страхования

в порядкекуплю-продажу

и сроки, которые

газообразном

предусматривающих

газа

природного

в газообразном

состоянии, и страхования

договоров, предусматривающих

обязательства

нерезидентов

предусмотрены

договором

при наступлении

страхового

перед указанными резидентами в связи с транзитом газа природного в газообразном состоянии через

случая, предусмотренного

территории

иностранных государств. установленным Правительством РФ порядком

при зачислении валютной выручки на счета транспортных организаций – резидентов в банках(№ 82-ФЗ от 17.05.2007)

нерезидентах для оплаты расходов, связанных с обслуживанием транспортных средств, пассажиров

и др.

6

Определение внешнеторговой деятельности.

Признаки, характеризующие внешнеторговую деятельность.

Основные положения содержатся в ФЗ № 164-ФЗ от 08.12.2003 (ред. от 13.07.2015)

«Об основах государственного регулирования внешнеторговой деятельности»

Внешнеторговая деятельность – деятельность по осуществлению сделок в области внешней

торговли товарами, услугами, информацией и интеллектуальной собственностью (п.4 статьи 2)

Внешняя торговля товарами – импорт

и/или экспорт товаров (п.7 статьи 2)

Внешняя торговля услугами – оказание

работ (выполнение услуг), включающее в

себя производство, распределение,

доставку услуг (работ), осуществляемое

способами, указанными в статье 33

Внешняя торговля услугами (статья 33)

Импорт товара –

ввоз товара на

таможенную

территорию РФ

без обязательства

об обратном

вывозе

(п.10 статьи 2)

Экспорт товара –

вывоз товара с

таможенной

территории РФ

без обязательства

об обратном

ввозе

(п.23 статьи 2)

Российский

исполнитель,

иностранный

заказчик

Факт оказания

услуг (акт)

Иностранный

исполнитель,

российский

заказчик

7

Общие положения

Инструкция 138-И распространяется на:

1. Резидентов, являющихся:

юридическими лицами (за исключением кредитных организаций и

государственной корпорации «Банк развития и внешнеэкономической

деятельности (Внешэкономбанк)»

физическими лицами - индивидуальными предпринимателями

физическими лицами, занимающимися в установленном законодательством

РФ порядке частной практикой

2. Нерезидентов, являющихся юридическими лицами

Инструкция 138-И не распространяется на осуществление валютных

операций по счетам, открытым в Банке России, а также на осуществление

валютных операций федеральными органами исполнительной власти,

специально уполномоченными Правительством РФ на осуществление

валютных операций

8

Требования валютного законодательства к резидентам РФ

Нормативный

акт

Письмо Банка

России от

03.10.2014

N 168-Т

"О повышении

внимания

кредитных

организаций к

отдельным

операциям

клиентов"

Письмо ЦБ РФ

от 22.12.2014

№216-Т

кас. проверки

достоверности

представленной

резидентами

информации

Содержание

УБ рекомендовано при осуществлении операций резидентами- клиентами

Банка в рамках выполнения внешнеторговых договоров, по которым

ввоз товаров на территорию РФ осуществляется с территории

Республики Казахстан, а денежные средства переводятся на счета

резидентов Республики Казахстан в банках, находящихся на территории

Республики Казахстан, запрашивать у резидента:

- заявление о ввозе товаров с отметками налогового органа о его

принятии (в налоговый орган резидент обязан представить заявление

о ввозе товаров не позднее 20-го числа месяца, следующего за

месяцем принятия на учет импортируемых товаров*)

- документ, подтверждающий фактическую уплату косвенных налогов

по импортированным товарам (при отсутствии информации об уплате

косвенных налогов в кредитной организации).

В случае непредставления документов по истечении 2-х месяцев с даты

ввоза товаров на территорию РФ УБ рекомендуется:

- Обеспечить повышенное внимание ко всем операциям клиента;

- Направить в Росфинмониторинг информацию обо всех операциях

клиента, совершенных в рамках внешнеторгового договора;

- Использовать право на отказ в совершении операции,

предусмотренное п.11 ст. 7 Федерального закона № 115-ФЗ

* - в соответствии с Протоколом Правительств РФ, Белоруссии и Казахстана от 11.12.2009

«О порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте

и импорте товаров в Таможенном союзе»

9

Перспективы развития валютного законодательства РФ

Федеральный закон от 29.06.2015 N 181-ФЗ

«О внесении изменений в Федеральный закон "О валютном регулировании и валютном

контроле" и статью 15.25 Кодекса Российской Федерации об административных

правонарушениях»

Вступает

в силу с

28.12.2015

Валютные операции между резидентами и финансовыми агентами

(факторами) в рамках договоров финансирования под уступку права

требования (факторинга) признаются разрешенными в целях валютного

регулирования.

Дополняет перечень документов, представляемых агентам валютного

контроля при совершении указанных операций.

Определяется случаи, когда обязанность резидента по репатриации

экспортной выручки признается исполненной.

Вносит соответствующие изменения в КоАП РФ в части

административной ответственности за нарушение валютного

законодательства.

10

Внешнеторговый контракт

Оформление

паспорта сделки

11

Требования к обосновывающим и подтверждающим документам,

представляемым участниками ВЭД в целях валютного контроля

№

Требование

Нормативный акт

Действительность документов

Документы должны быть действительными на день предоставления

агентам валютного контроля (ч. 5 ст. 23 Закона №173-ФЗ )

2

Наличие перевода

По запросу представляются надлежащим образом заверенные* переводы

на русский язык документов, исполненных полностью или в какой-либо их

части на иностранном языке(ч. 5 ст. 23 Закон №173-ФЗ).

3

Представление в подлиннике/ в виде Документы представляются агентам валютного контроля в подлиннике или

в форме надлежащим образом заверенной копии*

заверенной копии

(ч. 5 ст. 23 Закона №173-ФЗ)

4

Однократное представление

документов

Одни и те же документы представляются резидентами и нерезидентами

однократно (ч. 5 ст. 23 Закона №173-ФЗ)

5

Недопустимость изготовления

документов специально для целей

валютного контроля

Для подтверждения фактов у резидентов и нерезидентов могут быть

истребованы только те документы, которые используются субъектами

предпринимательской деятельности, в том числе для учета своих

хозяйственных операций в соответствии с правилами бухгалтерского учета

и обычаями делового оборота (ч. 5 ст. 23 Закона №173-ФЗ)

6

Возможность для клиента

представить выписку из документа

Если к проведению валютной операции или открытию счета имеет

отношение только часть документа, может быть представлена заверенная

выписка из него (ч. 5 ст. 23 Закона №173-ФЗ)

1

7

8

Возможность для клиента

представить проект документа

Должны представляться только

документы, относящиеся к

проведению валютной операции

Пункт 9 ч. 4 ст. 23 Закона №173-ФЗ (Письмо ФТС от 26.11.2012 №14-98/58419)

Агенты валютного контроля вправе требовать представления только тех

документов, которые непосредственно относятся к проводимой валютной

операции (ч. 5 ст. 23 Закона №173-ФЗ)

*Заверены лицом, наделенным правом подписи по карточке образцов подписей о оттиска печати и печатью

организации/иным лицом по приказу/доверенности

12

Требования к форме внешнеторгового договора (контракта)

НОРМАТИВНЫЙ АКТ

• п.1 статьи 160 ГК РФ

• статья 434 ГК РФ

• п. 2 Статьи 434 ГК РФ

• статья 435 ГК РФ

• статья 438 ГК РФ

ОПИСАНИЕ ТРЕБОВАНИЙ К ДОГОВОРУ

• Сделка в письменной форме должна быть совершена путем

составления документа, выражающего его содержание и

подписанного лицом или лицами, совершающими сделку,

или должным образом уполномоченными ими лицами

ФОРМА ДОГОВОРА

• Договор в письменной форме может быть заключен путем

составления одного документа, подписанного сторонами, а

также путем обмена документами посредством почтовой,

телеграфной, телетайпной, телефонной, электронной или

иной связи, позволяющей достоверно установить, что

документ исходит от стороны по договору

• Оферта

• Акцепт

• Комитет РФ по торговле

Письмо от 09.11.1995 № 1-1492/32-21 «О

рекомендациях по составлению

договоров»

• Структура договора

1. Преамбула (или вводная часть)

2. Предмет договора

3. Дополнительные условия договора

4. Прочие условия договора

• Письмо Банка России от 15.07.1996 №300

«О рекомендациях по минимальным

требованиям к реквизитам и форме

внешнеторговых контрактов»

Необходимое условие - документы должны содержать все

существенные условия договора, необходимые для

осуществления валютного контроля.

• Смотрите следующий слайд

ВНИМАНИЕ: представляемые в Банк документы должны быть действительны на дату представления,

копии документов должны быть читаемы и, в случае составления документов на иностранном языке,

переведены на русский язык.

13

Рекомендации по минимальным требованиям к обязательным

реквизитам и форме внешнеторгового договора (контракта)

Номер и дата контракта

Предмет контракта

• Определяется предмет контракта: товар и/или работы/услуги, а

также приводится либо конкретный перечень поставляемых

товаров, выполняемых работ, оказываемых услуг по контракту,

либо дается ссылка на соответствующее приложение к контракту, в

котором содержится спецификация.

Цена

• Общая сумма договора в валюте цены в соответствии с

Общероссийским классификатором валют. Если предметом

контракта является купля-продажа товаров, стоимость товаров

(стоимость контракта) определяется исходя из условий поставки

товаров в соответствии с «Инкотермс-2010». Если предметом

контракта является выполнение работ/оказание услуг, необходимо

указать, входит ли сумма НДС в стоимость работ/услуг или данный

налог будет оплачиваться отдельно.

Сроки исполнения

обязательств

Срок действия договора

Адреса и банковские

реквизиты сторон

Условия платежа

• Указываются либо конкретные сроки (даты) исполнения

обязательств, например, определенные в графиках поставок, либо

способ определения сроков (дат) поставок относительно дат

осуществленных за них платежей. Используются для расчета

ожидаемых сроков в СВО и СПД.

• Указывается срок, в течение которого должны быть завершены

обязательства по поставке товаров и взаимные расчеты по контракту.

• Заключительные условия: адреса и банковские реквизиты сторон.

Указываются юридические и полные почтовые адреса, контактные

телефоны, банковские реквизиты сторон

• Смотрите следующий слайд

14

Условия платежа внешнеторгового договора (контракта)

Содержание

Включаются следующие реквизиты:

Валюта платежа

Порядок

проведения

расчетов

• Указывается валюта

(в соответствии с

Общероссийским

классификатором

валют), в которой

будут проводиться

расчеты по контракту

• При несовпадении

валюты цены с

валютой платежа

указывается порядок

пересчета

стоимостных

показателей,

выраженных в

валюте цены, в

валюту платежа

(валютная оговорка)

Сроки

осуществления

платежей

Сроки платежей

относительно

исполнения

иных

обязательств

по контракту:

сроков

поставки

товаров,

выполнения

работ, оказания

услуг

Форма

расчетов

• Банковский

перевод

• Документарное

инкассо

• Документарный

аккредитив

Комиссии и

расходы

• Указывается, за

чей счет

относятся

комиссии и

расходы по

контракту

• При отнесении

комиссии за счет

российской

стороны

указывается, что

сумма комиссии

и расходов не

причитается

резиденту!

Внесение данных реквизитов

в платежные условия контракта обязательно!

15

Условия платежа внешнеторгового договора (контракта).

Продолжение

Содержание

Рекомендуемый текст валютной оговорки:

Стоимость товара/услуг составляет ХХХХХХХ

(указывается валюта контракта).

Изменение

валюты

платежа/

отличие

валюты

платежа от

валюты

контракта

Все расчеты по контракту осуществляются в __________

(указывается валюта, отличная от валюты

контракта) по курсу ____________ (указывается один

из следующих вариантов: курс Банка России/валютной

биржи/фиксированный курс/алгоритм пересчета

валюты платежа в валюту контракта/иное) на дату

____________ (указывается один из следующих

вариантов: на дату платежа/на дату отгрузки товара

либо оказания услуг/на дату заключения контракта/

иная дата).

Внесение данных реквизитов

в платежные условия контракта обязательно!

16

Кому нужен аккредитив?

Компания, заключившая внешнеторговый контракт с новым

поставщиком

Компания, осуществляющая авансовые платежи/авансовые

поставки по внешнеторговому контракту

Компания, стремящаяся соблюдать валютное законодательство

Компания, стремящаяся к снижению рисков неисполнения

Поставщиком своих контрактных обязательств

Компания, стремящаяся оптимизировать финансовые потоки

17

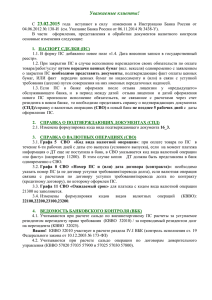

Схема проведения операции

Импортный аккредитив

01. Заключение

контракта

Импортер

Приказодатель

05. Отгрузка

товара

02. Предоставляет

заявление на

аккредитив

09. Передача

документов

04. Авизование

аккредитива

07. Оплата

документов

06. Документы,

подтверждающие

отгрузку

03. Открытие

аккредитива

Банк импортера

Банк эмитент,

исполняющий банк

Экспортер

Бенефициар

08. Пересылка

документов

Банк экспортера

Авизующий,

исполняющий,

подтверждающий

банк

18

Преимущества расчетов в форме аккредитива

ПРЕИМУЩЕСТВА ДЛЯ ИМПОРТЕРА

Гарантированное соблюдение сроков поставки (отгрузки)

Безотзывный документарный аккредитив обеспечивает получение товаров (работ, услуг) импортером

в установленные сроки, а также возможность контролировать их оплату (при нарушении условий

аккредитива)

Контроль за правильностью оформления документов

Безотзывный документарный аккредитив – инструмент контроля за правильностью оформления и

своевременностью представления иностранной фирмой-экспортером коммерческих документов, в

том числе получения различного рода сертификатов, необходимых для ввоза на территорию РФ и

надлежащего таможенного оформления импортируемых товаров

Альтернатива авансовому платежу

Экспортер, получив открытый в его пользу безотзывный документарный аккредитив, приобретает

достаточную уверенность в своевременности оплаты поставленных товаров (работ, услуг) и поэтому,

как правило, согласен на замену аванса аккредитивом

Возможность комплексных расчетов по контракту

Документарный аккредитив предоставляет возможность осуществлять комплексные расчеты по

контракту и контролировать сроки исполнения длительных комбинированных контрактов, в

частности, контрактов на закупку импортного оборудования, предусматривающих поэтапное

исполнение (выплата аванса, поставка, монтаж, наладка, пуск в эксплуатацию)

19

Преимущества расчетов в форме аккредитива

ПРЕИМУЩЕСТВА ДЛЯ ЭКСПОРТЕРА

Гарантированное получение платежа (при выполнении условий аккредитива)

Безотзывный документарный аккредитив обеспечивает экспортеру гарантированное получение

платежа (при выполнении условий аккредитива), так как осуществление платежа по аккредитиву

формализовано, т.е. не связано с согласием импортера на оплату товара

Соблюдение сроков получения платежа

Хотя документарный аккредитив является достаточно сложной формой расчетов для экспортера, так

как предъявляет жесткие требования к оформлению документов и соблюдению сроков

представления их в банк, тем не менее, в случае выполнения вышеуказанных требований и условий

аккредитива, гарантирует продавцу своевременность оплаты товара

Исключение риска непоставки товара

Поскольку безотзывный документарный аккредитив не может быть изменен или аннулирован без

согласия бенефициара, то получив открытый в его пользу аккредитив, экспортер приобретает

достаточную уверенность в том, что покупатель не откажется от согласованной поставки и продавец

получит платеж (в случае представления предусмотренных документов и соблюдения условий

аккредитива)

Гарантированное выполнение импортных формальностей

Получение продавцом выставленного в его пользу безотзывного аккредитива свидетельствует о

выполнении импортером формальностей и требований валютного законодательства его страны и

гарантирует получение платежа

20

Виды документов валютного контроля

• Паспорт сделки (ПС)

• Справка о валютных операциях (СВО), в том числе

корректирующая СВО (форма учета)

• Справка о подтверждающих документах (СПД), в том

числе корректирующая СПД (форма учета)

• Расчетный документ в валюте РФ с кодом вида валютной

операции

• Ведомость банковского контроля

21

Оформление паспорта сделки (ПС)

Требования раздела II Инструкции распространяются на

заключенные между резидентами и нерезидентами:

контракты, соглашения

предварительные договоры

предложения о заключении договоров (соглашений), содержащие все

существенные условия договора (оферта, публичная оферта)

проекты контрактов/кредитных договоров (соглашений)*

если они предусматривают расчеты через счета резидентов в

уполномоченных банках или в банках-нерезидентах

И

если общая сумма обязательств равна или превышает 50 тыс. долларов

США (в эквиваленте) на дату заключения контракта (договора) или на дату

последних изменений

*- см. следующий слайд

22

Оформление паспорта сделки (продолжение)

Особенности оформления ПС на основании проекта контракта

(договора)

Под проектом контракта (договора) понимается подписанный со

стороны резидента контракт (договор).

Если в связи с подписанием контрагентом в условия контракта

(договора) внесены изменения по сравнению с текстом проекта в части

реквизитов, которые отражаются в ПС, необходимо переоформить ПС!

ВНИМАНИЕ: не позднее 15 рабочих дней после даты подписания контракта

(договора) сторонами необходимо представить его в Банк (п. 6.12 138-И).

В случае непредставления в банк ПС подписанного сторонами контракта

(договора) по истечении 6 месяцев после даты представления проекта

контракта (договора), по которому оформлен ПС, банк обязан

проинформировать Росфиннадзор.

23

Оформление паспорта сделки (продолжение)

Виды сделок, требующих оформления ПС

Сделки, предусматривающие:

Код вида

контракта

•

экспорт товаров (вывоз товаров с территории РФ).

Исключение – вывоз ценных бумаг в документарной форме

1

•

импорт товаров (ввоз товаров на территорию РФ).

Исключение – ввоз ценных бумаг в документарной форме

2

оказание резидентом нерезиденту услуг, выполнение работ, передача

информации и результатов интеллектуальной деятельности, в том числе

исключительных прав на них. Исключение: агентские договора,

предусматривающие вывоз товаров с территории РФ

передачу резидентом движимого и /или недвижимого имущества

оказание нерезидентом резиденту услуг, выполнение работ, передача

информации и результатов интеллектуальной деятельности, в том числе

исключительных прав на них. Исключение: агентские договора,

предусматривающие ввоз товаров на территорию РФ

3

3

4

передачу нерезидентом движимого и/ или недвижимого имущества в

аренду

4

предоставление резидентом нерезиденту займа *

привлечение резидентом от нерезидента кредита (займа) *

5

6

24

Оформление паспорта сделки (продолжение)

Виды сделок, требующих оформления ПС (продолжение)

Сделки, предусматривающие:

Код вида

контракта

как вывоз (ввоз) резидентом товаров с территории РФ (на территорию

РФ), так и выполнение работ, оказание услуг, передачу информации и

результатов интеллектуальной деятельности, включая вывоз (ввоз) товаров

для их переработки, ремонта (модернизации), строительство объектов за

рубежом или в РФ

9

условия, по которым их можно отнести одновременно как к коду вида

контракта 1, так и к коду вида контракта 2 (3 и 4)

9

продажу/приобретение и (или) оказание услуг, связанных с продажей

(приобретением) на территории РФ (за пределами территории РФ) ГСМ

(бункерного топлива), продовольствия, МТЗ и иных товаров для

эксплуатации и технического обслуживания транспортных средств

(исключение – запасные части и оборудование)

9

передачу недвижимого имущества по договору аренды, договоры

финансовой аренды (лизинга)

9

агентские договора, условиями которых предусмотрен ввоз (вывоз)

товаров на территорию РФ (с территории РФ)

__________________

* Исключение – договоры, признаваемые законодательством РФ

разновидностью займа или приравненных к ним (выдача векселя, вклад,

депозит)

9

25

Оформление Паспорта сделки (продолжение)

Порядок оформления

Наименование операции

1.Оформление ПС

сумма:

- контракт (товары/работы/услуги/ результаты

интеллектуальной деятельности)

- кредитный договор

2. Сроки для оформления ПС:

- Резидентом

Требование Инструкции

№138-И

Резидентом / Филиалом резидента/

Уполномоченным банком по поручению резидента

= или > 50 000$ (эквивалент)

= или > 50 000$ (эквивалент)

См. следующий слайд

- Банком

3 рабочих дня после даты представления

10 рабочих дней после даты представления документов –

при расчетах по контракту через счета резидента,

открытые в банке-нерезиденте.

3. ПС подписывается со стороны

резидента – юридического лица

Уполномоченным лицом, обладающим правом

подписи, иным сотрудником по приказу/доверенности

4. Возврат оформленного ПС клиенту

2 рабочих дня после даты оформления ПС и подписи

ответственным лицом Банка

26

"Методические рекомендации

по вопросу оформления паспорта сделки на основании

документов, рассматриваемых в качестве договоров в

соответствии с нормами главы 28 Гражданского

кодекса Российской Федерации»

(утв. Банком России от 15.06.2015 N 14-МР)

27

Оформление паспорта сделки (продолжение)

Сроки оформления ПС (в зависимости от того, какое из

указанных ниже исполнений обязательств начнется раньше)*

при зачислении/списании денежных средств

Не позднее срока

представления СВО

при зачислении/списании денежных средств по

контракту, по которому не определена сумма

обязательств

Не позднее срока

представления СВО, когда

сумма обязательств будет

равна или превысит 50 000$

(эквивалент)

при ввозе/вывозе товаров при наличии требования о

декларировании

Не позднее даты подачи ДТ

при ввозе/вывозе товаров при отсутствии требования

о декларировании;

при выполнении работ, оказании услуг;

при исполнении обязательств иным способом

Не позднее срока

представления СПД

* - срок представления резидентом заполненной формы ПС, документов и

информации включает срок проверки ПС уполномоченным банком

28

Оформление паспорта сделки (продолжение)

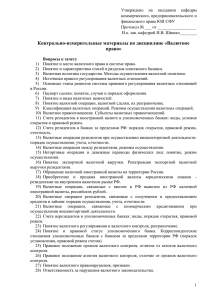

Порядок заполнения ПС по контракту (Приложение 4 к 138-И)

Указывается полное или сокращенное

наименование уполномоченного банка

При оформлении нового ПС заполняется уполномоченным банком

Указывается полное или сокращенное фирменное наименование

юридического лица или ФИО – ИП/лица, занимающегося частной

практикой

Указывается адрес регистрации юридического лица/места

жительства физического лица

В т.ч рассчитанная

дата

Сумма/БС

Указывается ИНН и КПП на основании

свидетельства регистрации

Указываются сведения о нерезиденте. Если стороной по контракту

является несколько нерезидентов, указываются данные о каждом

из них.

Указываются сведения о контракте.

№/БН

Указывается наиболее

поздняя по сроку дата

подписания контракта либо

дата вступления в силу

контракта, либо дата его

составления

В случае если контрактом сумма

установлена в двух и более

валютах, указываются сведения о

любой из валют. Сумма

пересчитывается в указанную

валюту по курсу ЦБ к рублю на

дату, указанную в графе 2.

Указываются сведения об уполномоченных банках, в которых ранее на

обслуживании находился данный паспорт сделки.

Указывается номер ПС, ранее оформленный в уполномоченном банке, у

которого отозвана лицензия, либо номер ПС, по которому произошла

уступка требований

Заполняется уполномоченным банком

29

Оформление паспорта сделки (продолжение)

Порядок заполнения ПС по кредитному договору/договору займа (лист 1)

Заполняется по аналогии с

ПС по контракту (форма 1)

Указывается сумма денежных средств,

подлежащая зачислению на счета в банке –

нерезиденте (гр.7 – в соответствии с условиями

кредитного договора/ гр.8 – условиями

п.1, ч.2, ст.19, №173-ФЗ).

В иных случаях не заполняется.

Заполняется, если в соответствии с

условиями договора денежные средства

привлекаются (предоставляются) траншами

Заполняется по аналогии с

ПС по контракту (форма 1)

30

Оформление паспорта сделки (продолжение)

Порядок заполнения ПС по кредитному договору/договору займа (лист 2)

Указывается информация о предусмотренных кредитным

договором процентных платежах

Указывается в формате Л01ХХХ, где ХХХ –буквенный код валюты.

Например: 1-месячная ставка ЛИБОР в долл. США - указывается

Л01USD, 6-месячная ЛИБОР в евро -указывается Л06EUR

Указывается информация о иных платежах, предусмотренных

кредитным договором, например, об уплате комиссий, штрафов,

сборов и расходов по кредитному договору

Указывается информация о сумме задолженности по основному

долгу, возникшей до оформления ПС

Проставляется символ «*» в зависимости от того,

на основании каких данных заполняется подраздел

9.2

Приводится описание графика возврата заемных денежных средств

(основного долга) и выплаты процентных платежей за пользование

денежными средствами

В случае наличия проставляется «Х»

Указывается сумма залогового или другого обеспечения, в случае

если такое предусмотрено условиями кредитного договора

Заполняется только по кредитному договору, предусматривающему

привлечение кредита (займа) резидентов от нерезидента на

синдицированной или консолидированной основе

31

Оформление паспорта сделки (продолжение)

Правила заполнения некоторых реквизитов ПС

«ПС от ____ №»:

при переводе ПС из другого уполномоченного банка указывается номер прежнего

ПС и наименование прежнего банка

«Сведения о резиденте»:

• адрес регистрации юридического лица указывается на основании выписки из

ЕГРЮЛ;

•дата внесения записи в государственный реестр: при наличии в Свидетельстве

либо в выписке из ЕГРЮЛ информации о регистрации ЮЛ до 1 июля 2002 года указывается «01.07.2002» ; для ЮЛ, зарегистрированных после 1 июля 2002 года дата государственной регистрации совпадает с датой внесения записи в ЕГРЮЛ;

• при наличии нескольких КПП указывается только КПП в соответствии со

свидетельством о регистрации.

«Реквизиты нерезидента»

стороной по контракту является нерезидент (нерезиденты), подписавший

(подписавшие) контракт. Иной нерезидент, указанный в контракте, но не

являющийся стороной по договору (например, получатель средств,

грузоотправитель), в ПС не указывается

32

Оформление паспорта сделки (продолжение)

Правила заполнения некоторых реквизитов ПС

«Общие сведения о контракте», «Общие сведения о кредитном договоре»

• если в момент подписания ПС одновременно представлено дополнение,

влияющее на информацию, отражаемую в ПС, в графе «номер контракта»

возможно указание через запятую номера контракта и номера и даты

дополнения

• валюта контракта – валюта, в которой выражена стоимость товара/услуг

(предоставленного кредита/займа)

• в общей сумме обязательств не учитываются штрафы, пени, сумма

процентов по кредитному договору

33

Паспорт сделки (продолжение)

Порядок переоформления и закрытия ПС

Наименование операции

Переоформление ПС

Наличие заявления от резидента

Срок представления документов при:

- изменении сведений ПС, не затрагивающих

сведения о резиденте

- при изменений сведений о резиденте

- при продлении контракта/договора без

подписания дополнений/изменений

- Срок переоформления банком

Закрытие ПС

Наличие заявления от резидента

Количество оснований для закрытия

Срок закрытия

Требование Инструкции

№138-И

Установлено

- 15 рабочих дней после даты оформления

соответствующих документов

- 30 рабочих дней после даты внесений

изменений в Единый государственный реестр

- 15 рабочих дней после даты, указанной в

графе ПС «Дата завершения исполнения

обязательств». В Банк предоставляется только

заявление с указанием новой ДЗИО по

контракту/договору

В течение 3 рабочих дней после даты

представления заявления о переоформлении

ПС

Установлено

7 (семь)

в течение 3 рабочих дней после даты

представления заявления о закрытии ПС 34

Закрытие паспорта сделки

Основания для закрытия ПС

Пункт

№138-И

Основания закрытия ПС

заявление от

клиента

7.1.1

Перевод ПС в другой уполномоченный банк, а также при

закрытии всех расчетных счетов в банке ПС

+

7.1.2

Исполнение сторонами всех обязательств по контракту

(договору), в т.ч. исполнение обязательств третьим лицомрезидентом

+

7.1.3

Уступка резидентом прав требования по контракту (договору)

резиденту /перевод долга резидентом на другого резидента

+

7.1.4

Уступка резидентом прав требования по контракту (договору)

нерезиденту

7.1.5

Исполнение/прекращение обязательств по контракту (договору)

по иным (не указанным в пп.7.1.2-7.1.4) основаниям

7.1.6

Прекращение оснований для оформления ПС/ ошибочное

оформление ПС (при отсутствии основания для оформления ПС)

7.9

Истечение 180 календарных дней, следующих за датой

завершения исполнения обязательств по контракту

+

+

+

-

35

Закрытие паспорта сделки (продолжение)

Перевод ПС в другой уполномоченный банк

• при закрытии ПС по основанию 7.1.1 прежний банк ПС передает

резиденту ПС (1 экз.) и ВБК (2 экз.) на бумажных носителях, а также ПС и

ВБК в электронном виде

• в новый банк ПС резидент представляет ПС (1 экз.) и ВБК (1 экз.) на

бумажных носителях (не подписывая со своей стороны!), ПС и ВБК в

электронном виде

• ПС и ВБК в электронном виде могут передаваться либо по системе

ДБО (резидент копирует ПС и ВБК, полученные из прежнего банка в

электронном виде, заверяет своей ЭП), либо на цифровых носителях

информации (CD-диск, флэш-накопители)

• срок для представления документов в новый банк – не позднее 30

рабочих дней после даты закрытия ПС в прежнем банке (если в период

между закрытием ПС и переводом его в другой банк осуществлена ВО –

не позднее срока представления СВО по данной ВО!)

Внимание: перед закрытием ПС рекомендуем проверить ВБК!!!

36

Виды подтверждающих документов

для целей валютного контроля.

Порядок взаимодействия банка и клиента-участника ВЭД

при проведении валютных операций.

Порядок и сроки представления документов валютного

контроля.

Применение требований валютного законодательства

в практике работы при реализации

внешнеэкономической деятельности.

37

Виды подтверждающих документов для целей валютного контроля

1

2

3

4

Обязательства

по контракту

Виды ПД

ввоз (вывоз) товаров

(при наличии

требования о

декларировании)

Декларации на товары (ДТ) и иные документы, используемые в качестве

ДТ, заявление на условный выпуск (заявление на выпуск компонента

вывозимого товара)

ввоз(вывоз) товаров

(при отсутствии

требования о

декларировании)

В рамках взаимной торговли с государствами - членами Таможенного

союза внутри ЕврАзЭС - транспортные, перевозочные,

товаросопроводительные, коммерческие документы, статистическая

форма учета перемещения товара* (с учетом письма Банка России от

16.11.2012 №157-Т: включая ТН ,СМР, СМГС, ГН, коносамент).

При бункеровке - иные документы, содержащие сведения о вывозе

товара с территории Российской Федерации (отгрузке, передаче,

постановке, перемещении) или ввозе товара на территорию Российской

Федерации (получении, поставке, приеме, перемещении)

выполнение работ, оказание

Акты приема-передачи, счета, счета-фактуры и (или) иные

услуг, передачу информации

коммерческие документы (Письмо Банка России совместно с МВЭС

и результатов

России, ГТК России, ВЭК России от 11.09.1997 №518 "О перечне

интеллектуальной

документов, подтверждающих выполнение работ , предоставление услуг и

деятельности, в том числе

прав на результаты интеллектуальной деятельности при совершении

исключительных прав на них

внешнеторговых сделок")

иное исполнение

(изменение, прекращение)

Дополнения к контракту, мировое соглашение, договор уступки прав

требования, договор о переводе долга, выписки по счетам и др.

* Утверждена постановлением Правительства РФ от 29.01.2011 №40

38

Статистическая форма учета перемещения товаров

Постановление Правительства Российской Федерации от 29 января 2011 г. N 40

"Об организации ведения статистики взаимной торговли Российской Федерации с

государствами - членами Таможенного союза в рамках ЕврАзЭС»

вступило

в силу

11.06.2011

Участники ВЭД, осуществляющие взаимную торговлю с

Республикой Белоруссия, Республикой Казахстан,

Республикой Армения (02.01.2015), Киргизской Республики

(12.08.2015) обязаны представлять в таможенные органы

статистические формы учета перемещения товаров в срок до

10-го числа месяца, следующего за месяцем, в котором

произведена отгрузка (получение) товара.

Статистическая форма учета перемещения товаров подтверждающий документ для целей валютного контроля.

Срок представления в уполномоченный банк - на момент

закрытия паспорта сделки (по всем отгрузкам).

39

Справка о подтверждающих документах (СПД)

Порядок представления в Банк

Порядок представления

1. СПД оформляется:

по документам, подтверждающим

исполнение обязательств:

- по контракту

- по кредитному договору/договору займа

- по контракту с периодическими

фиксированными платежами

2. Количество экземпляров СПД

3. Подписание СПД со стороны клиента –

юридического лица

4. Возврат СПД клиенту

5. Представление корректирующей СПД

Требование Инструкции

№138-И

Резидентом РФ/ уполномоченным банком по поручению

резидента

Установлено

Установлено

Не установлено (см. следующий слайд)

Один

Уполномоченным лицом клиента, имеющим право

подписи или иным сотрудником на основании

приказа/доверенности

Оригинал СПД

Установлено

40

Периодические фиксированные платежи

ПЕРИОДИЧЕСКИЕ ФИКСИРОВАННЫЕ ПЛАТЕЖИ – платежи, которые в

соответствии с условиями контракта осуществляются (будут

осуществляться) более одного раза в рамках исполнения условий

контракта и сумма которых зафиксирована условиями контракта или в

контракте установлен способ и (или) алгоритм исчисления суммы.

Пример: арендные платежи, коммунальные платежи, плата за уборку

помещений и др.

В п.9.5 Инструкции 138-И указан «закрытый» перечень контрактов, по

которым резидент не представляет СПД и ПД в УБ (если в условиях

контракта определены периодические фиксированные платежи):

• передача движимого и/или недвижимого имущества по договору аренды,

финансовой аренды (лизинга);

• оказание услуг связи;

• страхование.

ВНИМАНИЕ: если контракт предполагает проведение иных платежей,

отличных от периодических фиксированных, представление ПД и СПД

требуется!

ВАЖНО: клиенту необходимо представить письмо по применению п.9.5

Инструкции 138-И с целью внесения в п.7.2 ВБК отметок, соответствующих

периодическим фиксированным платежам.

41

Справка о подтверждающих документах (продолжение)

Сроки представления в Банк

Характер исполнения обязательств

Требование Инструкции

№138-И

1. Ввоз/вывоз товаров с оформлением

таможенной декларации (ДТ) при условии:

- аванс поставки товара по экспорту

- аванс оплаты товара по импорту

Не позднее 15 рабочих дней после месяца, в котором на

документах должностным лицом таможенных органов

проставлена отметка о дате их выпуска (условного

выпуска) (наиболее поздняя из дат)

2. Ввоз/вывоз товаров без оформления

ТД, выполнение работ, оказание услуг,

передача информации и результатов

интеллектуальной деятельности,

исполнение обязательств способом,

отличным от указанных выше

3. Иное исполнение (изменение,

прекращение) обязательств

4. Корректирующая СПД

15 рабочих дней после окончания месяца,

в котором оформлены ПД

Датой оформления ПД является:

наиболее поздняя по сроку

дата подписания или

дата вступления в силу или

дата составления (в случае отсутствия первых двух)

дата получения/поставки/приема/

перемещения/отгрузки/передачи товара

Не позднее 15 рабочих дней после даты оформления

документов, подтверждающих изменения

42

Порядок осуществления валютных операций

Расчетный документ по валютной операции

Перед текстовой частью в реквизите «Назначение платежа» указывается в

фигурных скобках код вида валютной операции в соответствии с Приложением

2 к 138-И. Отступы (пробелы) внутри фигурных скобок не допускаются!

{VO<код вида ВО>}

Пример: {VO11100}

РД по ВО резидентом не составляется:

при взыскании с резидента денежных средств в соответствии с

законодательством РФ (в т.ч. по исполнительным документам);

если договором между резидентом и Банком предусмотрено списание средств

путем прямого дебетования с согласия резидента (акцепт, в т.ч. заранее

данный акцепт);

при осуществлении валютных операций с использованием банковских карт;

при осуществлении валютных операций, связанных с расчетами по

аккредитиву

43

Справка о валютных операциях (СВО)

Порядок представления в Банк

Порядок представления

1.СВО оформляется в случаях

проведения валютных операций*:

- в иностранной валюте (зачисление на

счет/ списание со счета)

- в валюте РФ (при зачислении

средств/списании средств)

2. Количество экземпляров СВО

3. Подписание СВО со стороны:

- клиента-юридического лица

- клиента-физического лица

* - указан не исчерпывающий перечень операций

Требование Инструкции

№138-И

Резидентом РФ / Уполномоченным банком по поручению

резидента

Установлено

Установлено (только по ПС; или при несогласии с кодом

ВО; или при отсутствии кода ВО)

один

Уполномоченным лицом клиента, имеющим право подписи

или иным сотрудником на основании приказа

(доверенности).

Этим физическим лицом либо его представителем

44

Справка о валютных операциях (продолжение)

Порядок заполнения (Приложение 1 к 138-И)

Указывается полное или сокращенное

наименование уполномоченного банка, в

который представляется СВО

ДД.ММ.ГГГГ

Цифровой код

страны (ВО по счету

в банке-нерезиденте)

Указывается полное или сокращенное фирменное

наименование юридического лица или ФИО – ИП, ЧП

Указывается № счета, на который

зачислены/списаны денежные средства; не

заполняется в случаях, описанных в

порядке заполнения СВО

«*»

Графа 5: при оплате товаров по ДТ

в течение 6 рабочих дней с даты выпуска

(условного выпуска) товаров, графа заполняется

исходя из имеющихся в наличии у резидента ДТ

Ожидаемый срок

указывается для КВО

11100, 21100, 23100, 23110

45

Справка о валютных операциях (продолжение)

СВО не представляется в Банк в случаях:

при взыскании с резидента денежных средств в соответствии с

законодательством РФ (в т.ч. по исполнительным документам);

если договором между резидентом и Банком предусмотрено списание средств

путем прямого дебетования с согласия резидента (акцепт, в т.ч. заранее данный

акцепт);

при осуществлении валютных операций между резидентом и уполномоченным

банком, в котором открыт счет;

при списании со счета резидента иностранной валюты и ее зачислении на счет

другого резидента, открытый в этом же уполномоченном банке;

при списании резидентом иностранной валюты и ее зачислении на свой

расчетный счет в иностранной валюте, на свой счет по депозиту в иностранной

валюте, открытые в одном уполномоченном банке;

при списании иностранной валюты со своего счета по депозиту, зачислении

иностранной валюты на свой счет по депозиту в иностранной валюте

при внесении (снятии) наличной иностранной валюты на свой счет (со своего

счета) в иностранной валюте

при списании иностранной валюты со своего счета в пользу ФЛ – нерезидента

при выплате пенсий, компенсаций, пособий и иных выплат в случаях,

установленных законодательством о пенсионном обеспечении и страховании

46

Справка о валютных операциях (продолжение)

СВО также представляется в случаях осуществления

валютных операций в рамках ПС, связанных:

с расчетами с использованием банковской карты (списание

средств в иностранной валюте и валюте РФ)

с расчетами в иностранной валюте через счет резидента,

открытый в банке-нерезиденте

с расчетами третьим лицом-резидентом (глава 12)

с проведением расчетов по аккредитиву (глава 16)

(при отсутствии у банка информации для самостоятельного заполнения)

47

Сроки представления СВО в Банк

Характер валютной операции

Требование Инструкции

№138-И

1. Зачисление средств на счет:

в иностранной валюте

в валюте РФ (по ПС; при

несогласии с кодом ВО; при

отсутствии кода ВО)

2. Списание средств со счета:

в иностранной валюте

в валюте РФ (по ПС)

с использованием банковской

карты при списании средств в

иностранной валюте и валюте РФ

(по ПС)

Не позднее 15 рабочих дней после даты зачисления средств

на транзитный валютный счет

Не позднее 15 рабочих дней после даты зачисления средств

на расчетный счет

Одновременно с распоряжением о списании средств со счета

в иностранной валюте

Одновременно с распоряжением о списании средств с

расчетного счета

Не позднее 15 рабочих дней после месяца, в котором была

осуществлена валютная операция с использованием

банковской карты

* - информация приведена в отношении операций, осуществляемых резидентом по счетам в УБ

48

Корректирующие справки (СВО/СПД)

Необходимость

представления

При изменении сведений, содержащихся в принятой УБ СВО/СПД

В случае несогласия резидента с содержанием информации в

СВО/СПД, заполненной УБ самостоятельно (на основании

договора)

Не требуется корректировка СВО в части КВО в случае

осуществления платежей в первые 5 рабочих дней с даты

оформления декларации на товары (декларация может еще не

поступить в УБ): в СВО может быть указан как КВО «по факту», так

и КВО «аванс» с учетом информации об ожидаемом сроке

Сроки

При изменении сведений, содержащихся в справке не позднее 15 рабочих дней после даты оформления документов,

подтверждающих такие изменения

В случае несогласия со справкой, заполненной УБ не позднее 15 рабочих дней после даты получения клиентом

справки, заполненной УБ

Виды документов –

оснований для

корректировки

Дополнительное соглашение (изменение) к договору

Переписка с контрагентом

Сообщения третьих лиц (перевозчика, инобанка и др.)

Претензионные документы не являются основанием для

корректировки

49

Ожидаемый срок - это

В СВО – максимальный срок исполнения нерезидентом обязательств

по поставке товара/ оказанию услуг/ выполнению работ в счет

осуществленного авансового платежа.

При расчете учитываются сроки для выпуска (условного выпуска) товаров

таможенными органами, сроки для оформления документов,

подтверждающих исполнение нерезидентом обязательств по передаче

товаров (когда не требуется таможенное оформление), выполнению работ/

оказанию услуг.

Внимание: ожидаемы срок указывается только по «авансовым» платежам в

пользу нерезидента (КВО: 11100, 21100, 23100, 23110)

В СПД – максимальный срок получения от нерезидента денежных средств за

переданные нерезиденту товары, выполненные работы, оказанные услуги.

Внимание: ожидаемый срок указывается только при поставке

товара/выполнении работ/услуг до поступления средств от нерезидента в

соответствии с условиями контракта и/или обычаями делового оборота

50

Расчет ожидаемых сроков в СВО/СПД

При наличии в контракте информации о

сроке исполнения обязательств

Срок в соответствии

с контрактом

Дополнительный

срок

с учетом

-

При отсутствии в контракте информации

о сроке исполнения обязательств

Срок, рассчитанный

резидентом самостоятельно

в соответствии с обычаями

делового оборота

с учетом

условий поставки;

вида транспорта при перевозке товара;

страны контрагента;

времени нахождения товара на таможне;

наличия отлагательных условий для подписания акта (например,

проведение испытаний, процедур приемки товара)

ВНИМАНИЕ: указанный в СВО/СПД ожидаемый срок не может превышать даты

завершения исполнения обязательств по контракту, указанной в графе 6

раздела 3 ПС (форма 1)

51

Часто возникающие вопросы по КВО

Аренда

Всё, что входит в условия договора аренды

(арендная плата, оплата коммунальных платежей

в период аренды, возмещение ущерба)

20300

21300

Лизинг

Всё, что определено в рамках договора лизинга

(лизинговые платежи, выкуп оборудования)

23300

Возврат

При возврате ранее перечисленных средств

указывается КВО, определенный для описания

«возврат» группы КВО первоначального

платежа *

ХХ800

ХХ900

При возврате ошибочно списанных

(зачисленных) денежных средств

99010

99020

99090

Указывается КВО ХХ800 или ХХ900, определенный для операции «расчеты …, связанные с возвратом…

излишне полученных средств» в соответствующей группе КВО. Например, при возврате резидентом

нерезиденту излишне полученных средств при вывозе товаров с территории РФ – 10800, при возврате

нерезидентом резиденту излишне полученных средств при ввозе товаров на территорию РФ – 11900, и т.д.

*

52

Осуществление ВО через счета резидента в банкенерезиденте (со 02.08.2015)

Все валютные операции резидент проводит через свои счета в банке-нерезиденте

ПС+копия контракта + иные

документы для оформления ПС

Оформленный ПС

Заключен внешнеторговый

контракт (кредитный договор)

Уполномоченный

банк

Банк-нерезидент

СВО (не позднее 30 рабочих дней после месяца, в котором осуществлены ВО) + СПД (без

представления ПД)

53

Учет операций в рамках агентских

договоров/договоров комиссий

54

Агент (резидент) реализует третьим лицам товар/услугу

Принципала (нерезидента)

ДВА ВАРИАНТА ОПЛАТЫ ВОЗНАГРАЖДЕНИЯ:

Конечные покупатели товара/услуги

1. Перечисление Принципалом средств в оплату вознаграждения Агенту:

СВО с КВО 20100 (аванс)/ 20200 (факт)

СПД с кодом вида ПД – 04_3 (акт об оказанных услугах/ отчет агента/ счет-фактура и др.) на сумму

причитающегося агентского вознаграждения

2. Получение вознаграждения Агентом путём удержания из суммы средств, полученных от реализации

товаров/услуг

Факт удержания вознаграждения фиксируется в СПД с кодом вида ПД - 13_3

акт об оказанных

услугах/ отчет агента/

Факт выполнения услуг фиксируется в СПД с кодом вида ПД - 04_3

счет-фактура и др.

Товар/услуга на реализацию

Агент (Р)

Принципал (Н)

Перечисление средств, причитающихся Принципалу:

СВО с КВО 20500

СПД с кодом вида ПД– 13_3 (акт об оказанных услугах/ отчет агента/ счет-фактура и

др.) на сумму средств, перечисленных Принципалу (т.е. СВО 20500 = СПД 13_3)

Код вида контракта

В случае если условиями агентского договора/договора комиссии предусмотрен вывоз /ввоз товаров с

территории РФ/ на территорию РФ, ПС оформляется с кодом вида контракта «9».

В случае если условиями договора ввоз/вывоз товаров не предусмотрен, то ПС оформляется с кодом вида

контракта «3».

55

Агент (резидент) приобретает у третьих лиц товар/услугу для

Принципала (нерезидента)

Перечисление Принципалом средств в оплату вознаграждения Агента:

Продавцы товара/услуги

СВО с КВО 20100 (аванс)/ 20200 (факт)

СПД с кодом вида ПД – 04_3 (акт об оказанных услугах/ отчет агента/

счет-фактура и др.) на сумму причитающегося агентского

вознаграждения

Передача приобретенных

товаров/услуг

Агент (Р)

Принципал (Н)

Перечисление Принципалом средств в оплату товаров/услуг:

СВО с КВО 20400

СПД с кодом вида ПД - 13_4 (акт об оказанных услугах/ отчет агента/ счет-фактура и др.)

на стоимость приобретенных товаров/услуг

Код вида контракта

В случае если условиями агентского договора/договора комиссии предусмотрен вывоз/ввоз товаров с

территории/ на территорию РФ, ПС оформляется с кодом вида контракта «9».

В случае если условиями договора ввоз/вывоз товаров не предусмотрен, то ПС оформляется с кодом вида

контракта «3».

56

Агент (нерезидент) реализует третьим лицам товар/услугу

Принципала (резидента)

ДВА ВАРИАНТА ОПЛАТЫ ВОЗНАГРАЖДЕНИЯ.

1. Перечисление Принципалом средств в оплату вознаграждения Агенту:

СВО с КВО 21100 (аванс)/ 21200 (факт)

СПД с кодом вида ПД – 04_4 (акт об оказанных услугах/ отчет агента/ счет-фактура и др.) на сумму

причитающегося агентского вознаграждения

счет-фактура и др.

Товар/услуга на реализацию

Принципал (Р)

Агент (Н)

Перечисление средств, причитающихся Принципалу:

СВО с КВО 21500

СПД с кодом вида ПД – 13_4 (акт об оказанных услугах/ отчет агента/ счет-фактура

и др.) на сумму средств, перечисленных Принципалу (т.е. СВО 21500 = СПД 13_4)

Конечные покупатели товара/услуги

2. Получение вознаграждения Агентом путём удержания из суммы средств, полученных от реализации

товаров/услуг:

Факт удержания вознаграждения фиксируется в СПД с кодом вида ПД - 13_4 акт об оказанных

услугах/ отчет агента/

Факт выполнения услуг фиксируется в СПД с кодом вида ПД - 04_4

Код вида контракта

В случае если условиями агентского договора/договора комиссии предусмотрен вывоз / ввоз товаров с

территории РФ/ на территорию РФ, ПС оформляется с кодом вида контракта «9».

В случае если условиями договора ввоз/вывоз товаров не предусмотрен, то ПС оформляется с кодом вида

контракта «4».

57

Агент (нерезидент) приобретает у третьих лиц товар/услугу для

Принципала (резидента)

Перечисление Принципалом средств в оплату вознаграждения Агента:

СВО с КВО 21100 (аванс)/ 21200 (факт)

СПД с кодом вида ПД – 04_4 (акт об оказанных услугах/ отчет агента/ счет-фактура

и др.) на сумму причитающегося агентского вознаграждения

Принципал (Р)

Агент (Н)

Продавцы товара/услуги

Передача приобретенных

товаров/услуг

Перечисление Принципалом средств в оплату товаров/услуг:

СВО с КВО 21400

СПД с кодом вида ПД- 13_3 (акт об оказанных услугах/ отчет агента/ счет-фактура и

др.) на сумму приобретенных товаров/услуг

Код вида контракта

В случае если условиями агентского договора/договора комиссии предусмотрен ввоз/вывоз товаров с

территории/ на территорию РФ, ПС оформляется с кодом вида контракта «9».

В случае если условиями договора ввоз/вывоз товаров не предусмотрен, то ПС оформляется с кодом вида

контракта «4».

58

Ответственность резидентов за нарушения

валютного законодательства

Рекомендации по профилактике

нарушений ВЗ РФ

59

Ответственность за нарушения валютного законодательства

Кодекс Российской Федерации об Административных правонарушениях

Статья 15.25. Нарушение валютного законодательства Российской Федерации и

актов органов валютного регулирования

Часть 1

1. Осуществление незаконных валютных операций, то есть валютных

операций, запрещенных валютным законодательством РФ или

осуществленных с нарушением валютного законодательства РФ, включая

куплю-продажу иностранной валюты и чеков ( в том числе дорожных чеков),

номинальная стоимость которых указана в иностранной валюте, минуя

уполномоченные банки, либо осуществление валютных операций, расчеты

по которым произведены, минуя счета в уполномоченных банках или счета

(вклады) в банках, расположенных за пределами территории РФ, в случаях,

не предусмотренных валютным законодательством РФ, либо осуществление

валютных операций, расчеты по которым произведены за счет средств ,

зачисленных на счета (вклады) в банках, расположенных за пределами

территории РФ, в случаях, не предусмотренных валютным

законодательством РФ

Административный штраф: граждане,

должностные лица, юридические лица →

от ¾ до одного размера суммы незаконной

валютной операции

60

Ответственность за нарушения валютного законодательства

Кодекс Российской Федерации об Административных правонарушениях

Статья 15.25. Нарушение валютного законодательства Российской Федерации и

актов органов валютного регулирования

Часть 2

2. Представление резидентом в налоговый

орган с нарушением установленного срока и

(или) не по установленной форме

уведомления об открытии (закрытии) счета

(вклада) или об изменении реквизитов счета

(вклада) в банке, расположенном за

пределами территории РФ

Административный штраф:

-граждане →

от 1000 до 1500 рублей

-должностные лица →

от 5000 до 10000 рублей

-юридические лица →

от 50000 до 100000 рублей

2.1. Непредставление резидентом в

налоговый орган уведомления об

открытии (закрытии) счета (вклада)

или об изменении реквизитов счета

(вклада) в банке, расположенном за

пределами территории РФ

Административный штраф:

-граждане →

от 4000 до 5000 рублей

-должностные лица →

от 40000 до 50000 рублей

-юридические лица →

от 800000 до 1000000 рублей

61

Ответственность за нарушения валютного законодательства

Кодекс Российской Федерации об Административных правонарушениях

Статья 15.25. Нарушение валютного законодательства Российской Федерации и

актов органов валютного регулирования

Часть 3

Нарушение установленного

порядка обязательной

продажи

(утратила силу с

06.12.2013, Федеральный

закон

от 25.11.2013 N 315-ФЗ )

Часть 4

Невыполнение

резидентом в

установленный срок

обязанности получения

выручки на счета в

уполномоченных банках

Административный штраф:

-должностные лица и юридические

лица 1/150 ставки рефинансирования ЦБ РФ

от суммы средств, зачисленных на

счета, за день просрочки и/или от ¾ до

одного размера незачисленных

средств.

Часть 5

Невыполнение резидентом в

установленный срок

обязанности по возврату в

РФ средств, уплаченных

нерезидентам

Административный штраф:

-должностные лица,

юридические лица →

от ¾ до одного размера

суммы денежных средств, не

возвращенных в РФ

62

Ответственность за нарушения валютного законодательства

Кодекс Российской Федерации об Административных правонарушениях

Статья 15.25. Нарушение валютного законодательства Российской Федерации и

актов органов валютного регулирования

Часть 6

Несоблюдение установленных порядка представления форм учета и отчетности по

валютным операциям, порядка представления отчетов о движении средств по

счетам (вкладам) в банках за пределами территории РФ с подтверждающими

банковскими документами, нарушение установленного порядка представления

подтверждающих документов и информации при осуществлении валютных

операций, нарушение установленных правил оформления ПС либо нарушение

установленных сроков хранения учетных и отчетных документов по валютным

операциям, подтверждающих документов и информации при осуществлении

валютных операций или паспортов сделок.

Административный штраф:

-должностные лица от 4000 до 5000 рублей

-юридические лица –

от 40000 до 50000 рублей

63

Ответственность за нарушения валютного законодательства

Кодекс Российской Федерации об Административных правонарушениях

Статья 15.25. Нарушение валютного законодательства Российской Федерации и

актов органов валютного регулирования

Часть 6.1.

Часть 6.2

Часть 6.3

Нарушение установленных

сроков представления форм

учета и отчетности по

валютным операциям,

подтверждающих

документов и информации

при осуществлении

валютных операций или

сроков представления

отчетов о движении средств

по счетам в банках за

пределами территории РФ

не более чем на 10 дней:

Нарушение установленных

сроков представления форм

учета и отчетности по

валютным операциям,

подтверждающих

документов и информации

при осуществлении

валютных операций или

сроков представления

отчетов о движении средств

по счетам в банках за

пределами территории РФ

более чем на 10, но не более

чем на 30 дней

Нарушение установленных

сроков представления форм

учета и отчетности по

валютным операциям,

подтверждающих

документов и информации

при осуществлении

валютных операций или

сроков представления

отчетов о движении средств

по счетам в банках за

Предупреждение или

административный штраф:

-должностные лица от 500 до

1000 рублей;

Юридические лица от 5 до 15

тысяч рублей.

Наложение административного

штрафа:

Должностные лица

от 2 до 3 тысяч рублей;

Юридические лица

от 20 до 30 тысяч рублей.

Наложение

административного штрафа:

Должностные лица

от 4 до 5 тысяч рублей;

Юридические лица

от 40 до 50 тысяч рублей.

пределами территории РФ

более чем на 30 дней

64

Ответственность за нарушения валютного законодательства

Кодекс Российской Федерации об Административных правонарушениях

Статья 15.25. Нарушение валютного законодательства Российской Федерации и

актов органов валютного регулирования

Часть 6.4

Повторное

в течение одного года совершение действий

(бездействие), предусмотренных частью

6 статьи 15.25,

за исключением случаев предусмотренных

частью 6.5 статьи 15.25

Административный штраф:

-должностные лица от 12000 до 15000 рублей

-юридические лица –

От 120000 до 150000 рублей

Часть 6.5

Повторное совершение

административного правонарушения,

предусмотренного частью 6 статьи

15.25, выразившегося в несоблюдении

установленного порядка представления

отчетов о движении средств по счетам

(вкладам) в банках за пределами

территории Российской Федерации с

подтверждающими банковскими

документами

Административный штраф:

-должностные лица от 30000 до 40000 рублей

-юридические лица –

от 400000 до 600000 рублей

65

Ответственность за нарушения валютного законодательства

Уголовный Кодекс Российской Федерации

Статья 193. Уклонение от исполнения обязанностей по репатриации денежных средств в

иностранной валюте или валюте Российской Федерации

(действует с 30.06.2013)

Часть 1. Нарушение требований валютного законодательства РФ о зачислении денежных средств в иностранной

валюте или валюте РФ в крупном размере от одного или нескольких нерезидентов на счета резидента в

уполномоченном банке или на счета резидента в банках, расположенных за пределами территории РФ, в

установленном порядке, причитающихся резиденту в соответствии с условиями внешнеторговых договоров

(контрактов) за переданные нерезидентам товары, выполненные для них работы, оказанные им услуги, переданные им

информацию и результаты интеллектуальной деятельности, в том числе исключительные права на них, а равно

нарушение требований валютного законодательства РФ о возврате в РФ на счета резидента в уполномоченном банке

или на счета резидента в банках, расположенных за пределами территории Российской Федерации, в установленном

порядке денежных средств в иностранной валюте или валюте Российской Федерации в крупном размере, уплаченных

одному или нескольким нерезидентам за не ввезенные на территорию Российской Федерации (не полученные на

территории Российской Федерации) товары, невыполненные работы, неоказанные услуги, непереданные информацию

и результаты интеллектуальной деятельности, в том числе исключительные права на них

Наказывается штрафом в размере от 200000 до 500000 рублей или в размере заработной платы или иного дохода

осужденного за период от одного года до трех лет, либо принудительными работами на срок до трех лет, либо

лишением свободы на срок до трех лет.

Деяния, предусмотренные настоящей статьей, признаются совершенными в крупном размере, если сумма

незачисленных или невозвращенных денежных средств в иностранной валюте или валюте Российской Федерации

по однократно либо по неоднократно в течение одного года проведенным валютным операциям превышает шесть

миллионов рублей, а в особо крупном размере - тридцать миллионов рублей.

66

Ответственность за нарушения валютного законодательства

Уголовный Кодекс Российской Федерации

Статья 193. Уклонение от исполнения обязанностей по репатриации денежных средств в

иностранной валюте или валюте Российской Федерации

(действует с 30.06.2013)

Часть 2. Те же деяния (указанные в части 1 статьи 193), совершенные:

а) в особо крупном размере;

б) группой лиц по предварительному сговору или организованной группой;

в) с использованием заведомо подложного документа;

г) с использованием юридического лица, созданного для совершения одного или нескольких преступлений,

связанных с проведением финансовых операций и других сделок с денежными средствами или иным

имуществом

Наказываются лишением свободы на срок до пяти лет со штрафом в размере до одного миллиона рублей

или в размере заработной платы или иного дохода осужденного за период до пяти лет либо без такового.

Деяния, предусмотренные настоящей статьей, признаются совершенными в крупном размере, если сумма

незачисленных или невозвращенных денежных средств в иностранной валюте или валюте Российской

Федерации по однократно либо по неоднократно в течение одного года проведенным валютным

операциям превышает шесть миллионов рублей, а в особо крупном размере - тридцать миллионов рублей.

67

Ответственность за нарушения валютного законодательства

Уголовный Кодекс Российской Федерации

Статья 193.1 Совершение валютных операций по переводу денежных средств в иностранной

валюте или валюте Российской Федерации на счета нерезидентов с использованием

подложных документов (действует с 30.06.2013)

Часть 1. Совершение валютных операций по переводу денежных средств в иностранной валюте или валюте

Российской Федерации на банковские счета одного или нескольких нерезидентов с представлением

кредитной организации, обладающей полномочиями агента валютного контроля, документов, связанных с

проведением таких операций и содержащих заведомо недостоверные сведения об основаниях, о целях и

назначении перевода

Наказывается штрафом в размере от двухсот тысяч до пятисот тысяч рублей или в размере заработной

платы или иного дохода осужденного за период от одного года до трех лет, либо принудительными работами

на срок до трех лет, либо лишением свободы на срок до трех лет

Деяния, предусмотренные настоящей статьей, признаются совершенными в крупном размере, если сумма

незаконно переведенных денежных средств в иностранной валюте или валюте Российской Федерации по

однократно либо по неоднократно в течение одного года проведенным валютным операциям превышает

шесть миллионов рублей, а в особо крупном размере - тридцать миллионов рублей.

68

Ответственность за нарушения валютного законодательства

Уголовный Кодекс Российской Федерации

Статья 193.1 Совершение валютных операций по переводу денежных средств в иностранной

валюте или валюте Российской Федерации на счета нерезидентов с использованием

подложных документов (действует с 30.06.2013)

Часть 2. Деяние, предусмотренное частью первой настоящей статьи, совершенное:

а) в крупном размере;

б) группой лиц по предварительному сговору;

в) с использованием юридического лица, созданного для совершения одного или нескольких преступлений,

связанных с проведением финансовых операций и других сделок с денежными средствами или иным

имуществом

Наказывается лишением свободы на срок до пяти лет со штрафом в размере до одного миллиона рублей или

в размере заработной платы или иного дохода осужденного за период до пяти лет либо без такового

Деяния, предусмотренные настоящей статьей, признаются совершенными в крупном размере, если сумма

незаконно переведенных денежных средств в иностранной валюте или валюте Российской Федерации по

однократно либо по неоднократно в течение одного года проведенным валютным операциям превышает

шесть миллионов рублей, а в особо крупном размере - тридцать миллионов рублей.

69

Ответственность за нарушения валютного законодательства

Уголовный Кодекс Российской Федерации

Статья 193.1 Совершение валютных операций по переводу денежных средств в иностранной

валюте или валюте Российской Федерации на счета нерезидентов с использованием

подложных документов (действует с 30.06.2013)

Часть 3. Деяния, предусмотренное частью первой или второй настоящей статьи, совершенные:

а) в особо крупном размере;

б) организованной группой;

Наказываются лишением свободы на срок от пяти до десяти лет со штрафом в размере до одного миллиона

рублей или в размере заработной платы или иного дохода осужденного за период до пяти лет либо без

такового.

Деяния, предусмотренные настоящей статьей, признаются совершенными в крупном размере, если сумма

незаконно переведенных денежных средств в иностранной валюте или валюте Российской Федерации по

однократно либо по неоднократно в течение одного года проведенным валютным операциям превышает

шесть миллионов рублей, а в особо крупном размере - тридцать миллионов рублей.

70

Возможные причины наличия признаков нарушений ожидаемых