Инвестиционные стратегии доверительного управления

реклама

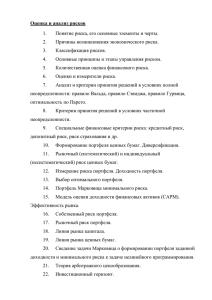

Инвестиционные стратегии доверительного управления средствами корпоративных и частных клиентов ЗАО «АМК Финанс» 2012 год О компании О компании Закрытое акционерное общество «АМК Финанс» с 2003 года оказывает услуги индивидуального доверительного управления денежными средствами и ценными бумагами для частных и институциональных клиентов. Выбор правильных инвестиционных стратегий и перспективных объектов для инвестирования является очень непростым делом. Во всем мире подобную работу выполняют только высокопрофессиональные команды финансовых управляющих и аналитиков. Для формирования и грамотного управления инвестиционными портфелями клиентов опытные специалисты нашей управляющей компании проводят тщательный анализ различных отраслей экономики, детально изучают специфику деятельности каждого эмитента, взаимодействуют с консалтинговыми компаниями, ведущими аналитиками, крупными акционерами и менеджментом компаний-эмитентов ценных бумаг . В полной мере обладая необходимыми знаниями, возможностями и большим опытом практической работы с использованием различных стратегий доверительного управления, Управляющая компания «АМК Финанс» успешно реализует задачи по эффективному и выгодному размещению денежных средств клиентов на фондовом рынке и постоянно достигает хороших результатов для своих клиентов. 2 Специализация Управление активами и Страховыми резервами Страховых компаний Управление портфелями ценных бумаг различных клиентов Управление пенсионными резервами и накоплениями НПФ Управления компенсационными фондами СРО и эндаумент - фондами Управление Акционерными и Паевыми Инвестиционными Фондами Инвестиционное консультирование 3 Ключевые компетенции Отлаженный и эффективный инвестиционный процесс Высокий профессиональный потенциал управляющих Выверенные механизмы управления рисками Успешная деятельность компании Многолетний опыт и знание специфики рынка Отлаженная инфраструктура 4 Лицензии компании • • Лицензия по управлению ценными бумагами № 077-09683-001000 от 14.11.2006 г., без ограничения срока действия. Лицензия по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21-000-1-00819 от 30.06.2011 г., без ограничения срока действия. 5 Инвестиционные стратегии для портфелей смешанных инвестиций Уровень риска Стратегии ИДУ смешанных инвестиций Вариативная Сбалансированная Умеренная Консервативная Для клиентов индивидуального доверительного управления мы предлагаем ряд классических инвестиционных стратегий управления портфелем смешанных инвестиций. Данные стратегии ориентированы на широкий круг частных и корпоративных клиентов. К рассмотрению предлагаются 4 базовых варианта инвестиционной стратегии управления портфелем смешанных инвестиций для суммы вложений от 3 миллионов рублей со сроком инвестирования 1-3 года. 6 Инвестиционные стратегии смешанных инвестиций «Консервативная» Инвестиционная цель: Достижение доходности вложений, превышающей уровень инфляции и ставки по банковским депозитам, с учетом обеспечения принципов диверсификации, возвратности и ликвидности инвестиций. Уровень риска: очень низкий. Состав и структура вложений: Предусматривает первоначальное формирование инвестиционного портфеля с долей акций до 20% и долей инструментов с фиксированной доходностью не менее 80% . Структура вложений предполагает низкий риск получения убытков на горизонте инвестирования от 1 года (приоритет безубыточности над доходностью). Портфель характеризуется высокой ликвидностью и низким риском за счет высокой доли высоконадежных инструментов с фиксированной доходностью. Для формирования портфеля выполняется тщательный подбор среднесрочных и краткосрочных облигаций высокого кредитного качества, а также ликвидных акций эмитентов, включенных в базу для расчета индекса ММВБ. Возможно краткосрочное размещение части средств портфеля в депозиты высоконадежных банков. В процессе управления осуществляется регулярная корректировка и балансировка инвестиционного портфеля. 7 Инвестиционные стратегии смешанных инвестиций «Консервативная» Структура инвестиционного портфеля и ожидаемые уровни доходности вложений. Объекты инвестирования Начальные доли вложений, % Ориентировочная доходность вложений, %% годовых Стоимость долей по результатам инвестирования через 3 года, % Государственные ценные бумаги РФ, облигации субъектов РФ и муниципальные облигации 10 % 9.0% 13.0% Корпоративные облигации 45% 12.0% 63.2% Депозиты высоконадежных банков 25% 10.0% 33.3% Итого по инструментам с фиксированной доходностью 80% 11.0 % 109.5% Акции российских эмитентов 20% 20.0% 34.6% Итого: 144.1% Среднегодовая доходность вложений по всему портфелю, %% годовых: 13.0% 8 Инвестиционные стратегии смешанных инвестиций «Консервативная» Структура и предполагаемая динамика портфеля Горизонт инвестирования - 3 года Оценочная стоимость портфеля 160% 140% 34,6% 120% 100% 33,3% 20% 80% 60% 40% 25% 63,2% 45% 20% 0% Время 10% 13,0% Стоимость долей при формировании портфеля Стоимость долей по результатам инвестирования Акции российских эмитентов Депозиты высоконадежных банков Корпоративные облигации Прирост стоимости портфеля через 3 года – 44,1 % Среднегодовая доходность – 13,0 % годовых Государственные облигации 9 Инвестиционные стратегии смешанных инвестиций «Умеренная» Инвестиционная цель: Достижение доходности вложений, ощутимо превышающей уровень инфляции и ставки по депозитам в надежных банках, с учетом обеспечения принципов диверсификации, возвратности и ликвидности инвестиций. Уровень риска: умеренный. Состав и структура вложений: Предусматривает первоначальное формирование инвестиционного портфеля с долей акций до 40% и долей инструментов с фиксированной доходностью не менее 60% . Структура вложений предполагает умеренный риск получения убытков на горизонте инвестирования от 1 года (приоритет безубыточности над доходностью). В данной стратегии увеличивается доля рискованных вложений в инвестиционный портфель, однако тщательный отбор ценных бумаг с высоким уровнем ликвидности ограничивает максимальный риск потерь, позволяя управляющему при необходимости быстро увеличивать долю вложений в инструменты с фиксированной доходностью. Возможно также краткосрочное размещение части денежных средств портфеля в депозиты высоконадежных банков. По результатам управления осуществляется регулярная корректировка и балансировка инвестиционного портфеля. 10 Инвестиционные стратегии смешанных инвестиций «Умеренная» Структура инвестиционного портфеля и ожидаемые уровни доходности вложений Объекты инвестирования Начальные доли вложений, % Ориентировочная доходность вложений, %% годовых Стоимость долей по результатам инвестирования через 3 года, % Государственные ценные бумаги РФ, облигации субъектов РФ и муниципальные облигации 10% 9.0% 13.0% Корпоративные облигации 35% 12.0% 49.2% Депозиты высоконадежных банков 15% 10.0% 20.0% Итого по инструментам с фиксированной доходностью: 60% 11.0 82.1% Акции российских эмитентов 40% 20.0% 69.1% Итого: 151.2% Ориентировочная доходность вложений по всему портфелю, %% годовых: 14.8 % 11 Инвестиционные стратегии смешанных инвестиций Оценочная стоимость портфеля «Умеренная» 160% Структура и предполагаемая динамика портфеля Горизонт инвестирования - 3 года 140% 120% 69,1% 100% 80% 60% 40% 40% 20,0% 15% 49,2% 20% 35% 0% 10% 13,0% Стоимость долей при формировании портфеля Стоимость долей по результатам инвестирования Акции российских эмитентов Депозиты высоконадежных банков Корпоративные облигации Государственные облигации Время Прирост стоимость портфеля через 3 года – 51,2% Среднегодовая доходность – 14,8% годовых 12 Инвестиционные стратегии смешанных инвестиций «Сбалансированная» Инвестиционная цель: Получение дохода, значительно превышающего уровень инфляции и ставки по депозитам в надежных банках при ограниченном уровне риска потерь и обеспечения принципов диверсификации, возвратности и ликвидности инвестиций. Уровень риска: средний. Состав и структура вложений: Предусматривает формирование инвестиционного портфеля из ликвидных акций и инструментов с фиксированной доходностью в равных долях (до 50% портфеля). Основным принципом при формировании и балансировке портфеля является тщательный отбор фундаментально привлекательных ценных бумаг, основанный на анализе финансового положения эмитентов ценных бумаг, а также макроэкономическом анализе текущего состояния и перспектив фондового рынка. В целях снижения уровня волатильности общей стоимости портфеля предлагается диверсификация его структуры по принадлежности эмитентов ценных бумаг к различным отраслям промышленности и по срокам дюрации для инструментов с фиксированной доходностью. По результатам управления осуществляется регулярная корректировка и балансировка инвестиционного портфеля по эмитентам, типам ценных бумаг и срокам размещения денежных средств. 13 Инвестиционные стратегии смешанных инвестиций «Сбалансированная» Структура инвестиционного портфеля и ожидаемые уровни доходности вложений Объекты инвестирования Начальные доли вложений, % Ориентировочная доходность вложений, %% годовых Стоимость долей по результатам инвестирования через 3 года, % Государственные ценные бумаги РФ, облигации субъектов РФ и муниципальные облигации 10% 9.0 % 13.0% Корпоративные облигации 30% 12.0 % 42.1% Депозиты высоконадежных банков 10% 10.0 % 13.3% Итого по инструментам с фиксированной доходностью: 50% 11.0 % 68.4% Акции российских эмитентов 50% 20.0 % 86.4% Итого: 154.8% Ориентировочная доходность вложений по всему портфелю, %% годовых: 15.7% 14 Инвестиционные стратегии смешанных инвестиций «Сбалансированная» Отраслевая структура инвестиционного портфеля Нефть и газ - 35% Финансы - 12% Энергетика - 8% Машиностроение 5% Черная металлургия - 6% Цветная металлургия - 9% Услуги - 5% Химия - 10% Телекоммуникации и связь - 10% 15 Инвестиционные стратегии смешанных инвестиций Оценочная стоимость портфеля «Сбалансированная» 180% 160% 140% 120% 100% 80% 60% 40% 20% 0% Структура и предполагаемая динамика портфеля Горизонт инвестирования - 3 года 86,4% 50% 13,3% 10% 30% 10% 42,1% 13,0% Стоимость долей при формировании портфеля Акции российских эмитентов Депозиты высоконадежных банков Корпоративные облигации Государственные облигации Время Стоимость долей по результатам инвестирования Прирост стоимость портфеля через 3 года – 54,8% Среднегодовая доходность – 15,7% годовых 16 Инвестиционные стратегии смешанных инвестиций «Вариативная» . Инвестиционная цель: Достижение доходности вложений, сопоставимой с уровнем дохода от роста стоимости акций, входящих в индекс ММВБ, при значительно меньшем риске возможных потерь, чем при обычном инвестировании денежных средств только на рынке акций. Состав и структура вложений: В состав портфеля могут входить акции и инструменты срочного рынка, а также инструменты с фиксированной доходностью, доли которых могут составлять от 30 % до 70 % портфеля. Основным критерием отбора ценных бумаг является минимизация риска потерь. Сочетание высокого дохода и надежности инвестиций обеспечивается постоянным регулированием баланса акций и облигаций в инвестиционном портфеле. Данная стратегия предусматривает постоянный мониторинг текущего состояния и перспектив развития фондового рынка с целью выявления краткосрочных и среднесрочных тенденций на нем, а также использование методов активного управления инвестиционным портфелем на основе применения индикаторов технического анализа. Для обеспечения ликвидности инвестиционного портфеля производится тщательный подбор среднесрочных и краткосрочных облигаций высокого кредитного качества и ликвидных акций, входящих в базу расчета индекса ММВБ, что позволяет управляющему, при необходимости, быстро изменять доли вложений в различные активы и регулировать уровень риска потерь в соответствии с текущей рыночной ситуацией. Данная стратегия, позволяет добиться лучшего соотношения риск/доходность на средне- и долгосрочных горизонтах инвестирования (от 2 до 5 лет). 17 Инвестиционные стратегии смешанных инвестиций «Вариативная» Структура инвестиционного портфеля и ожидаемые уровни доходности вложений Объекты инвестирования Начальные доли вложений, % Ориентировочная доходность вложений, %% годовых Стоимость долей по результатам инвестирования через 3 года, % Государственные ценные бумаги РФ, облигации субъектов РФ и муниципальные облигации 0 - 10% 9.0% 0 – 13,0 % Корпоративные облигации 30 - 50% 12.0% 42,1–70,2 % Депозиты высоконадежных банков 0 - 10% 10.0% 0 – 13,3% Итого по инструментам с фиксированной доходностью: 30 - 70% 11,3% 42,1 – 96,5% Акции российских эмитентов 70 - 30% 20.0% 121,0 - 51,8 % Итого: Ориентировочная доходность вложений по всему портфелю, %% годовых: 148.3 - 163.1% 14,0 - 17,7 % 18 Инвестиционные стратегии для портфелей акций Уровень риска Стратегии ИДУ для портфелей акций Селективная Агрессивная Умеренная Консервативная Для клиентов индивидуального доверительного управления мы предлагаем несколько инвестиционных стратегий управления портфелем акций. Данные стратегии ориентированы на широкий круг частных и корпоративных клиентов. К рассмотрению предлагаются 4 базовых варианта инвестиционной стратегии управления портфелем акций для суммы вложений от 3 миллионов рублей со сроком инвестирования 1-3 года. 19 Инвестиционные стратегии управления портфелем акций «Консервативная» Инвестиционная цель: получение высокой прибыли, при невысоком риске потерь при сохранении высокой ликвидности для всего инвестиционного портфеля. Основу портфеля составляют: на 70% акции I-го эшелона, а оставшиеся 30% инвестируются в ликвидные акции II-го эшелона. В состав портфеля входят только «понятные» и «прозрачные» эмитенты, акции которых имеют относительно высокую ликвидность, что в итоге позволяет управляющему при необходимости быстро увеличивать долю денежных средств, снижая уровень риска. Во время негативных тенденций на рынке акций до 60% активов портфеля могут составлять денежные средства, а также размещаться в инструменты с фиксированной доходностью с короткими сроками до погашения (оферты) или инвестироваться в краткосрочные депозиты надежных банков. Данная стратегия предполагает максимальное использование возможностей роста лидеров экономики России - «голубых фишек». Основой для включения в инвестиционный портфель наиболее перспективных акций является фундаментальный анализ состояния эмитентов ценных бумаг и макроэкономический анализ состояния различных отраслей промышленности. Доля спекулятивных (краткосрочных) операций с активами портфеля невелика и минимизируется с целью сокращения биржевых, брокерских, депозитарных комиссий. Риск: средний. Горизонт инвестирования: 1 – 3 года. 20 Инвестиционные стратегии управления портфелем акций «Консервативная» Динамика портфеля акций Стратегия - "Консервативная" 135,00% 130,00% 125,00% Портфель Индекс ММВБ 120,00% 115,00% 110,00% 105,00% 100,00% 95,00% 31.12.2009 31.01.2010 28.02.2010 31.03.2010 30.04.2010 31.05.2010 30.06.2010 31.07.2010 31.08.2010 30.09.2010 31.10.2010 30.11.2010 31.12.2010 31.01.2011 28.02.2011 31.03.2011 30.04.2011 31.05.2011 30.06.2011 31.07.2011 31.08.2011 30.09.2011 31.10.2011 30.11.2011 31.12.2011 31.01.2012 29.02.2012 31.03.2012 30.04.2012 31.05.2012 30.06.2012 31.07.2012 31.08.2012 30.09.2012 90,00% Превышение над бенчмарком (индекс ММВБ) по результатам инвестирования с начала 2010 года по состоянию на 30 сентября 2012 года, составило 7,8%. 21 Инвестиционные портфелем акций Инвестиционныестратегии стратегии:управления «Консервативная» «Консервативная» Структура инвестиционного портфеля Цветная металлургия - 9% Черная металлургия - 6% Нефтегазовая отрасль - 55% Удобрения - 6% Машиностроение 3% Прочее - 1% Банки -15% Энергетика - 5% 22 Инвестиционные портфелем акций Инвестиционныестратегии стратегии:управления «Консервативная» «Умеренная» Инвестиционная цель: Данная стратегия разработана для инвесторов с высокой толерантностью к риску, готовых инвестировать в инструменты фондового и срочного рынка и ставящих своей целью достижение доходности инвестиций, превышающей рост индекса ММВБ , но при более низком уровне риска потерь. Уровень риска: выше среднего. Горизонт инвестирования: 2 – 3 года . Состав и структура вложений: Предполагает формирование инвестиционного портфеля из акций входящих в индекс ММВБ и наиболее ликвидных биржевых деривативов, доля которых определяются на основе фундаментального анализа, чтобы активы с более высоким потенциалом роста имели в портфеле больший вес. Приобретение акций происходит на основании показаний технических индикаторов, и закрывается по скользящему стоп - ордеру, величина которого варьируется и зависит от текущей волатильности рынка. Управление портфелем носит консервативных характер - по принципу «Buy&Hold» . Данная стратегия предполагает, что инвестиционный портфель имеет 2 основных состояния: либо на 100% в ценных бумагах, либо на 100% в деньгах (инструментах с фиксированной доходностью). Такая стратегия хорошо работает на мощных трендах и слабо показывает себя на фондовом рынке без явно выраженного тренда, либо при продолжительных негативных тенденциях на рынке ценных бумаг. 23 Инвестиционные портфелем акций Инвестиционныестратегии стратегии:управления «Консервативная» «Умеренная» Динамика портфеля акций Стратегия - "Умеренная" Относительное изменение, % 1,1 1,05 1 0,95 0,9 Индекс ММВБ 0,85 Портфель 0,8 0,75 0,7 31.08.2012 30.06.2012 30.04.2012 29.02.2012 31.12.2011 31.10.2011 31.08.2011 30.06.2011 30.04.2011 28.02.2011 31.12.2010 Дата 24 Инвестиционные портфелем акций Инвестиционныестратегии стратегии:управления «Консервативная» «Умеренная» (описание стратегии) В периоды падения или консолидации на рынке ценных бумаг предполагается находиться на 100% в деньгах, либо возможно размещение части денежных средств в краткосрочных депозитах надежных банков или в корпоративных облигациях надежных эмитентов с небольшим сроком до погашения (оферты). В периоды роста фондового рынка данная стратегия предполагает следовать за трендом значительное время его жизни. Приведенный график хорошо иллюстрирует работу данной стратегии, по которой во время негативных тенденций на рынке в портфеле были закрыты «длинные» позиции и он находился «в деньгах» до момента изменения тенденции. И несмотря на отрицательную динамику по индексу ММВБ за период, начиная с 2011 года (-13,57%), и на то, что данная стратегия предполагает открытие только «длинных» позиций, она показала очень хороший результат. При этом, максимальная просадка по портфелю составила 6,99% от первоначального уровня, тогда как максимальная просадка по индексу ММВБ достигала 22,26% в результате относительно длительных периодов его падения в 2011-2012 году. 25 Инвестиционные портфелем акций Инвестиционныестратегии стратегии:управления «Консервативная» «Умеренная» (описание стратегии – продолжение) По результатам 2011 года при падении индекса ММВБ на 17 %, инвестиционный портфель с применением стратегии «Трендовая» показал убыток только в 6,99%, а по результатам 9 месяцев 2012 года прирост портфеля составил 6,18% от начала года, тогда как индекс ММВБ за тот же период вырос только на 4,06%. Как видно из графика, по результатам управления реализация данной стратегии выполняет задачу по превышению доходности над индексом ММВБ на среднесрочных и долгосрочных горизонтах инвестирования, а также задачу по минимизации возможного максимального убытка по портфелю. Так как большинство времени рынок находится в состоянии бокового движения (без явно выраженного тренда), стратегия предполагает длительные (от недели до нескольких месяцев) состояние портфеля в позиции «100% в деньгах». 26 Инвестиционные портфелем акций Инвестиционныестратегии стратегии:управления «Консервативная» «Умеренная» Отраслевая структура инвестиционного портфеля Нефть и газ - 40% Машиностроение - 5% Финансы - 10% Услуги - 5% Химия - 8% Энергетика - 8% Телекоммуникации и связь - 10% Черная металлургия - 6% Цветная металлургия - 9% 27 Инвестиционные портфелем акций Инвестиционныестратегии стратегии:управления «Консервативная» «Агрессивная» Инвестиционная цель: получение максимального дохода в среднесрочной и долгосрочной перспективе от вложений на российском рынке акций. Риск: высокий. В данной стратегии до 100% денежных средств размещается в акции средних и небольших, надежных и динамично растущих компаний второго и третьего эшелона. При этом не исключается включение в состав инвестиционного портфеля и «голубых фишек». Инвестиционный портфель формируется из расчета продолжительного нахождения в акциях выбранных компаний. Основой для включения в портфель акций является фундаментальный анализ эмитентов, при этом задачей является выбор акций с наибольшим потенциалом роста. Важное условие выбора инвестором данной стратегии – это наличие «длинных» денежных средств и психологическая готовность к тому, что стоимость размещенных средств может оставаться без изменений или даже уменьшаться в краткосрочной и перспективе. Горизонт инвестирования : от 2 до 5 лет. 28 Инвестиционные портфелем акций Инвестиционныестратегии стратегии:управления «Консервативная» «Агрессивная» 140.00% Динамика портфеля акций, "Агрессивная" 130.00% 120.00% Портфель Индекс ММВБ 110.00% 100.00% 90.00% 31.12.2009 31.01.2010 28.02.2010 31.03.2010 30.04.2010 31.05.2010 30.06.2010 31.07.2010 31.08.2010 30.09.2010 31.10.2010 30.11.2010 31.12.2010 31.01.2011 28.02.2011 31.03.2011 30.04.2011 31.05.2011 30.06.2011 31.07.2011 31.08.2011 30.09.2011 31.10.2011 30.11.2011 31.12.2011 31.01.2012 29.02.2012 31.03.2012 30.04.2012 31.05.2012 30.06.2012 31.07.2012 31.08.2012 30.09.2012 80.00% Превышение над бенчмарком (индекс ММВБ) по результатам инвестирования с начала 2010 года по состоянию на 30 сентября 2012 года, составило 12,5%. 29 Инвестиционные портфелем акций Инвестиционныестратегии стратегии:управления «Консервативная» «Агрессивная» Отраслевая структура инвестиционного портфеля Цветная металлургия - 24% Черная металлургия -10% Удобрения - 5% Машиностроение - 4% Прочее - 3% Нефтегазовая отрасль - 37% Банки - 10% Энергетика - 7% 30 Инвестиционные портфелем акций Инвестиционныестратегии стратегии:управления «Консервативная» «Селективная» Инвестиционная цель: получение максимального дохода в среднесрочной и долгосрочной перспективе от вложений в конкретные ценные бумаги на российском фондовом рынке. Риск: очень высокий. В данной стратегии инвестиционный портфель формируется в основном из ценных бумаг инвестиционно-привлекательных компаний одной отрасли (региона), либо удовлетворяющих другим критериям для отбора, события и процессы в которых обеспечат возможности для роста стоимости таких компаний в среднесрочной и долгосрочной перспективе. В рамках данной стратегии также возможна селекция и отбор ценных бумаг, критерии выбора которых могут быть дополнительно обусловлены финансовыми показателями эмитентов, инвестиционными проектами и другими критериями отбора. При реализации такой стратегии из-за существенного увеличения объемов вложений в ценные бумаги отдельных эмитентов существенно возрастает инвестиционный риск возможных потерь за счет низкой диверсификации портфеля. При этом существенно увеличивается потенциальная доходность при реализации благоприятных сценариев роста стоимости ценных бумаг удачно выбранных эмитентов. Горизонт инвестирования : от 3 до 5 лет. 31 Инвестиционные портфелем акций Инвестиционныестратегии стратегии:управления «Консервативная» «Селективная» Динамика портфеля акций, Стратегия -"Отраслевая селекция" 160,00% 150,00% Портфель 140,00% Индекс ММВБ 130,00% 120,00% 110,00% 100,00% 90,00% 30.04.2010 31.05.2010 30.06.2010 31.07.2010 31.08.2010 30.09.2010 31.10.2010 30.11.2010 31.12.2010 31.01.2011 28.02.2011 31.03.2011 30.04.2011 31.05.2011 30.06.2011 31.07.2011 31.08.2011 30.09.2011 31.10.2011 30.11.2011 31.12.2011 31.01.2012 29.02.2012 31.03.2012 30.04.2012 31.05.2012 30.06.2012 80,00% Превышение над бенчмарком (индекс ММВБ) по результатам инвестирования с начала 2010 года по состоянию на 30 сентября 2012 года, составило 44,8%. 32 Инвестиционные портфелем акций Инвестиционныестратегии стратегии:управления «Консервативная» «Селективная» Отраслевая структура инвестиционного портфеля Черная металлургия - 10% Машиностроение 15% Нефтегазовая отрасль - 70% Прочее - 5% 33 ОРезюме компании Обращаясь к управляющей компании «АМК Финанс», Вы делегируете полномочия по работе с Вашими активами команде опытных профессионалов. Гарантией сохранения и преумножения вложенных средств является их высокая квалификация. Компания «АМК Финанс» нацелена на долгосрочные и взаимовыгодные отношения со своими клиентами и партнерами. Мы понимаем, что они могут сложиться только на основе опыта успешного сотрудничества. Надежность и ответственность, конфиденциальность и профессионализм мы считаем не только своими достижениями, сколько абсолютно необходимыми условиями Вашего доверия к действиям нашей компании. Мы готовы и для Вас выстроить тот доверительный интервал сотрудничества, в котором Вы будете чувствовать себя уверенно и спокойно, зная, что Ваши деньги находятся в надежных руках. 34 ОКонтактная компании информация ЗАО "АМК Финанс" 125190, г. Москва, Ленинградский проспект дом 80, корпус 16, офис 606 Телефон: +7 (495) 788 7628 Сайт: www.amcrus.com 35