Обзор российского рынка чая и кофе

реклама

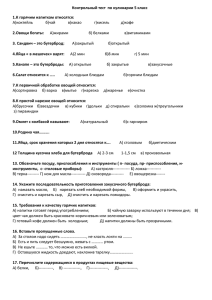

Обзор российского рынка чая и кофе Обзор российского рынка чая и кофе Рынок Чая Исследование проводимое компанией Nielsen базируется на данных аудита розничных продаж чая и кофе в городах России с населением свыше 10 тысяч человек за период с февраль по март 2010 года. По результатам исследования, в течение последних двух лет на российском чайном рынке сохраняется тенденция перераспределения объемов продаж в сторону сегмента премиального чая. За последние полтора года сразу несколько лидеров индустрии вывели новые продукты в этом сегменте. Стоит также отметить, что в исследуемый период игроки рынка продолжали расширять ассортимент наиболее успешных марок за счет новых ароматизированных вариантов. Что касается наиболее заметных инноваций в области упаковки, появившихся в 2007-2008 годах, то здесь можно упомянуть пакетики-пирамидки и индивидуальную фольгированную упаковку для каждого пакета – как признак принадлежности к премиальному сегменту. Обзор российского рынка чая и кофе Традиционный черный чай по-прежнему является самым крупным сегментом рынка – за период июнь-июль 2009 года в натуральном и стоимостном выражении его доля продаж составила соответственно 71,5 и 58% (Таблица 1). Второе и третье место по долям продаж занимают черный ароматизированный и зеленый чай. Такое соотношение долей в натуральном и стоимостном выражении объясняется тем, что большинство продуктов традиционного черного чая относятся к среднему и экономичному ценовым сегментам. Стоит отметить, что одной из самых быстрорастущих остается категория ароматизированных чаев. Обзор российского рынка чая и кофе Стремление потребителей к экономии времени и удобству потребления способствует росту продаж чая в пакетиках. Этот сегмент по-прежнему остается наиболее быстрорастущим на рынке. За период с августа 2008-го по июль 2009 года в натуральном выражении на долю пакетированного чая пришлось 49,9% рынка, а на долю фасованного листового – 43,3%. Для сравнения, в период с августа 2007-го по июль 2008 года аналогичные показатели составили соответственно 46 и 45,6%. Рост пакетированного чая происходит за счет сокращения доли фасованного – рассыпного – чая, продажи которого постоянно снижаются. Сокращение продаж фасованного чая в свою очередь обусловлено падением продаж в сегменте фасованного гранулированного чая. Так, в период с августа 2008-го по июль 2009 года доля гранулированного чая в натуральном выражении составила 6,8%, а в период с августа 2007-го по июль 2008 года – 8,4%. Стоит отметить, что эта тенденция наблюдается уже в течение нескольких лет. Значимость канала современной торговли в розничных продажах чая растет. По данным аудита розничных продаж в городах России с населением свыше 10 тысяч человек в феврале-марте 2010 года на долю супер-, гипер- и минимаркетов пришлось 58% в стоимостном выражении (Таблица 2). Обзор российского рынка чая и кофе Для сравнения, в феврале-марте 2009 года доля этих форматов составляла 52,1% по стоимости. Под минимаркетами подразумеваются магазины самообслуживания меньшей площади, чем супермаркеты. Что касается конкурентного окружения на российском рынке чая, то в период с декабря 2009-го по март 2010 года совокупная доля лидеров рынка составила порядка 70% в натуральном выражении. Лидерами по розничным продажам чая являются компании Ahmad Tea Ltd. (Великобритания, ТМ Ahmad), Unilever (Великобритания-Нидерланды, ТМ Lipton, «Беседа», «Брук Бонд»), ОАО «Компания «Май» (Московская область, ТМ «Лисма», «Майский») и ООО «Орими Трэйд» (Санкт-Петербург, ТМ Greenfield, Tess, «Принцесса Нури», «Принцесса Канди»).* Обзор российского рынка чая и кофе Рынок Кофе Категория кофе является одной из наиболее стабильных на рынке товаров повседневного спроса. Лояльность бренду здесь очень высока, и потребители откажутся от привычной марки и перейдут на более дешевую только в самом крайнем случае. Как показали исследования Nielsen, в период кризиса доля потребителей, переключившихся на другую марку, была незначительной. Рынок кофе характеризуется слабовыраженной сезонностью: наблюдается ежегодное временное снижение продаж в летние месяцы – на 2-4% в натуральном выражении – с восстановлением в сентябре. Как и для всех рынков горячих напитков самый высокий сезон для рынка кофе приходится на зимний период. В структуре потребления кофе по регионам наибольшую долю стабильно занимает Центральный регион, на долю которого в феврале-марте 2010 года приходилось 31,8% розничных продаж в натуральном выражении (Таблица 3). Также в феврале-марте по сравнению с предыдущим периодом потребление осталось неизменным на Дальнем Востоке, а немного выросло – в СевероЗападном и Южном регионах. Незначительное снижение потребления наблюдалось в Сибири, Поволжье и на Урале. Обзор российского рынка чая и кофе В феврале-марте 2010 года почти 55% кофейного рынка в объемном выражении приходилось на растворимый кофе (Таблица 4). Более 24% продаж принадлежали кофе в цельных или молотых зернах. Остальные доли занимали растворимый кофе с добавками – сухое молоко, сахар и другие – и кофейные напитки. Такое соотношение долей рынка достаточно стабильно на протяжении последних лет. Несмотря на кризис, в сегменте растворимого кофе наблюдается долгосрочная тенденция переключения потребителей с дешевой продукции на более дорогую. Можно предположить, что кофе – это не та категория, на которой потребитель готов экономить. Потребитель, скорее, будет покупать меньшими объемами, но попрежнему хороший, качественный продукт, к которому он привык. Кроме того, в кризис кофе можно причислить к категории продуктов «маленьких радостей» для потребителя, он может сэкономить на других товарах повседневного спроса, в том числе и для того, чтобы иметь возможность купить тот напиток, который ему нравится. Современная торговля остается основным каналом розничных продаж кофе – более 58% объемов категории приходится на гипер-/супер- и минимаркеты (Таблица 5). Обзор российского рынка чая и кофе За февраль-март продажи остались стабильными продажи в киосках и павильонах по сравнению с летом, а также на открытых рынках. В тройку компаний – лидеров российского кофейного рынка входят Kraft Foods Inc. (США, ТМ Jacobs), Nestle S.A. (Швейцария, ТМ Nescafe) и Tchibo GmbH (Германия, ТМ Davidoff). На долю этих компаний приходится около 60% рынка в стоимостном выражении. Что касается видов упаковки, то их разнообразие характерно для сегмента растворимого кофе. Более половины продаж в стоимостном выражении здесь приходится на кофе в стеклянной банке, однако доля этой упаковки в течение уже 2,5 лет постепенно сокращается в пользу мягких упаковок, которые позволяют производителям снижать конечную цену продукции. Металлические банки устойчиво занимают вторую позицию по объемам продаж в стоимостном выражении. Источник: sostav.ru