Оценка стоимости предприятия бизнеса

реклама

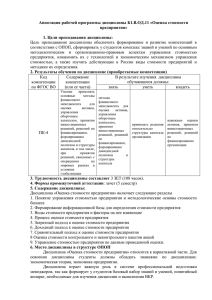

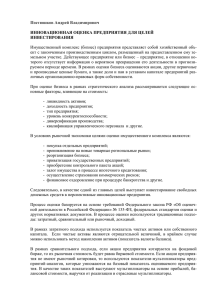

МИНОБРНАУКИ РОССИИ Федеральное государственное бюджетное образовательное учреждение высшего профессионального образования «МАЙКОПСКИЙ ГОСУДАРСТВЕННЫЙ ТЕХНОЛОГИЧЕСКИЙ УНИВЕРСИТЕТ» Факультет финансово-экономический Кафедр финансов и кредита УТВЕРЖДАЮ Декан факультета _________С.К. Ешугова «____»_______20___г. РАБОЧАЯ ПРОГРАММА по дисциплине ДС.08. Оценка стоимости предприятия (бизнеса)__________ по специальности 080503 Антикризисное управление Факультет __________ финансово-экономический___________________________________ Форма обучения очная, заочная МАЙКОП Рабочая программа составлена на основании ГОС ВПО и учебного плана МГТУ по специальности (направлению) 080502 Экономика и управление на предприятии (туризм, гостиничное хозяйство) Составитель рабочей программы Канд.экон.наук, доцент Е.В.. (должность, ученое звание, степень) Бирюков _____________ (подпись) (Ф.И.О.) Рабочая программа утверждена на заседании кафедры прикладной информатики и информационных систем Заведующий кафедрой «___»________20___г _____________ (подпись) Одобрено научно-методической комиссией факультета (где осуществляется обучение) Председатель научно-методической комиссии факультета (где осуществляется обучение) ________________ (Ф.И.О.) «___»_______20__г. _______________ ______________ (подпись) Декан факультета (где осуществляется обучение) «___»_________20 __ г. (Ф.И.О.) ________________ ______________ (подпись) (Ф.И.О.) СОГЛАСОВАНО: Начальник УМУ «___»_________20 __г. ______________ Зав. выпускающей кафедрой по специальности «___»_________20 __г. ______________ (подпись) (подпись) ________________ (Ф.И.О.) _________________ (Ф.И.О.) Рабочая учебная программа дисциплины 1. Цели и задачи учебной дисциплины, ее место в учебном процессе 1.1.Цель и задачи изучения дисциплины Цель преподавания дисциплины «Оценка стоимости предприятия (бизнеса)» - дать знания о стоимости предприятия, ее оценке, необходимой при купле-продаже, аренде, залоге, страховании, инвестировании в собственность, переоценке основных фондов, выделении или переуступке долей в уставном капитале, слиянии и поглощении предприятий, установлении цены размещения эмитируемых акций исполнении права наследования, исполнении судебного приговора. Объектом изучения является предприятие как имущественный комплекс, как объект права. Предмет дисциплины - методы, способы, технологии и стандарты оценки действующих предприятий. Особое значение имеет для подготовки магистров менеджмента, поскольку принятие стратегических управленческих решений должно быть направлено на повышении стоимости для акционеров, других собственников предприятия. Оценка бизнеса как учебный курс направлена на решение следующих задач: дать студентам знания о принципах, приемах, стандартах оценки предприятий, об организации работы по оценке; организовать получение студентами знаний об основных методах оценки предприятий (доходного, затратного, рыночного), дать навыки временной оценки доходов предприятий в прогнозный и постпрогнозный период, научить студентов оценивать контрольные и неконтрольные пакеты; определить влияние управленческих решений на стоимость предприятия, в том числе при реструктуризации предприятия. В результате изучения дисциплины студент должен иметь теоретическое представление о видах стоимости, целях оценки, информационной и правовой основе оценки, методах оценки и их применении для оценки предприятия в целом, контрольного и неконтрольного пакета акций. В процессе обучения должен получить знания и умения, позволяющие ему определить стоимость действующего предприятия методом накопления активов, дисконтирования денежных потоков, капитализации дохода, сравнительных продаж. Студент также должен владеть методами определения стоимости в целях инвестирования, реструктуризации, иметь навыки прогнозирования денежных потоков, учета фактора времени в расчетах эффективности, учитывать продолжительность экономической жизни инвестиций. Требования к уровню освоения содержания дисциплины В результате аудиторного и самостоятельного изучения дисциплины студенты должны а)знать: - основные официальные методические документы, регламентирующие оценочную деятельность и проведение оценочных работ в Российской Федерации; - правила выбора организации-оценщика и документы, регулирующие взаимоотношения между предприятием-заказчиком и оценщиком; - основные процедуры сбора и требования к информации, необходимой для оценки стоимости предприятия и его бизнес-линий, необходимости и возможности проведения корректировок информации о деятельности предприятия; основные методы оценки бизнеса: доходный, сравнительных продаж, накопленных активов; - основные виды рисков, связанных с проведением оценочных работ, и способы их снижения; - структуру и содержание отчета о проведении работ по оценке и виды стоимости бизнеса, определяемые в ходе их проведения; - особенности проведения оценки стоимости бизнеса для конкретных целей: инвестирования капитала, налогообложения, реструктуризации и антикризисного управления. б)уметь: - сформулировать цель оценки бизнеса и приоритеты использования методов для конкретных целей оценки и особенностей оцениваемого бизнеса; - произвести сбор, проверку на достоверность и необходимые работы по корректировке финансовой и иной информации, необходимой для проведения оценочных работ; - использовать методы технического и фундаментального анализа с целью оценки текущей и справедливой рыночной стоимости бизнеса; - подготовить итоговое заключение (отчет) об оценке стоимости бизнеса; - использовать практические приемы реструктуризации бизнеса для управления стоимостью капитала и стоимостью предприятия; в)иметь представление: - об особенностях оценки отдельных видов активов и обязательств предприятия; - программных продуктах, используемых для автоматизации расчетов по оценке бизнеса; - использовании результатов оценки текущей и перспективной стоимости бизнеса при принятии предпринимательских решений и в выборе направлений его реструктуризации; - особенностях оценки отдельных бизнес-линий и инновационноинвестиционных программ, выделяемых на самостоятельный баланс. - 1.2. Краткая характеристика дисциплины, ее место в учебном процессе Оценочная деятельность в условиях рыночной экономики является важнейшим элементом инфраструктуры имущественных отношений. Независимая оценка обеспечивает информационную основу для принятия хозяйственных управленческих решений, способствует равенству прав участников гражданских отношений. Таким образом, развитие оценочной деятельности в Российской Федерации является составной частью процесса реформирования экономики, формирования правового государства. Курс "Оценка бизнеса (предприятий)" включает вопросы, касающиеся оценки рыночной стоимости собственного капитала закрытых предприятий или акционерных обществ открытого типа с недостаточно ликвидными акциями, что особенно актуально в современных российских условиях. Данный курс помимо оценки собственно бизнеса включает основные подходы к оценке недвижимости, интеллектуальной собственности, машин и оборудования. Цель курса "Оценка бизнеса" для менеджеров - показать основные подходы к оценки стоимости компании, т.к. показатель стоимости является одним из тех критериев, по которому можно оценить эффективность работы менеджера. Оценка бизнеса - достаточное новое направление, но в тоже время необходимость оценки постоянно растет. Законодательством РФ предусмотрен ряд случаев, при которых оценка предприятия необходима, также возникает потребность в оценки бизнеса при инвестировании, страховании, реструктуризации, налогообложении и других случаях. Стоимость компании - это один из важнейших показателей, на основе которого руководитель принимает управленческое решение, поэтому современному менеджеру необходимо владеть методами и методиками оценки предприятия, которым он управляет. Менеджеру следует знать, из чего складывается стоимость компании, как возможно управлять стоимостью. Программа курса содержит теоретические, методические и практические подходы к оценке бизнеса. Основные подходы к оценке бизнеса пришли в оценку из западных стран, в тоже время в программе сделана попытка учесть реалии российской практики. Преподавание дисциплины «Оценка стоимости предприятия (бизнеса)» строится исходя из требуемого уровня базовой профессиональной подготовки экономистов: бухгалтерский учет, анализ и аудит, теория и практика кредитно-финансовых отношений, менеджмент. Основными методами изучения дисциплины являются лекции, практические занятия, а также работа с учебной, методической, нормативно-методической литературой. 1.3. Связь с предшествующими дисциплинами 1. Теория бухгалтерского учета. 2. Бухгалтерский (финансовый) учет. 3. Бухгалтерская (финансовая) отчетность. 4. Теория статистики. 5. Финансовая математика. 6. Финансы предприятий. 7. Микроэкономика. 8. Макроэкономика. 9. Финансовый менеджмент. 10. Теория экономического анализа. 1.4. Связь с последующими дисциплинами 1. 2. Диагностика кризисного состояния предприятия. Антикризисное управление. 2. Распределение часов учебных занятий по семестрам Учебные занятия Аудиторные Форма итоговой Номер аттесЛабосеме- Общий ПрактиПрактитации Лекции раторЛабора- СРС стра объем Всего Лекции ческие ческие (зачет, ные торные (семин.) экзамен) 7 70 34 17 17 36 экзамен 1 1 (ОФО) 9 контр. (ЗФО) 70 14 10 4 56 работа 1 1 экзамен 3. Содержание дисциплины 3.1. Наименование тем, их содержание, объём в часах лекционных занятий Порядковый Раздел, тема учебного курса, содержание Количество номер лекции часов лекции ОФО 1. Раздел 1 Тема 1.1 Введение Предмет, метод, задачи дисциплины 1.2Оценка бизнеса и реализация 2 имущественных прав, повышение эффективности, разработка стратегии предприятия. 1.3 Проблемы оценки бизнеса в Российской Федерации. 2. Раздел 2 Тема 2.1 Цели и задачи оценки стоимости бизнеса. 2 2.2 Организация проведения оценочных работ. 3. Раздел 3 Тема 3.1 Правовое регулирование 2 деятельности по оценке предприятий. Раздел 4 4. Тема 4.1. Методические приемы оценки 2 стоимости предприятия (бизнеса). 5. 6. 7. 8. 9. 10. Тема 5. Подготовка информации для проведения работ по оценке стоимости бизнеса. Тема 6. Доходный подход к оценке стоимости предприятия. Метод дисконтированных денежных потоков. Раздел 7 Тема7. Методы капитализации доходов.. Раздел 8 Тема8.Методы капитализируемого дохода. определения Тема9.Оценка приносящей доход недвижимости. Тема 10.Определение итогового значения стоимости бизнеса и подготовка отчета о проведении оценочных работ. Количество часов ЗФО 1 1 1 1 1 1 2 1 1 1 1 1 1 1 1 11. 12. Раздел9. Тема 11.Особенности оценки стоимости предприятий (бизнеса) для конкретных целей. Раздел 10 Тема 12.. Практические вопросы управления стоимостью капитала и стоимостью бизнеса. Экзамен Итого 1 1 1 17 10 3.2. Практические (семинарские) занятия, их наименование, содержание и объём в часах № пр. рабы 1. 2. 3. Наименование практических работ Цели и задачи оценки стоимости бизнеса. Организация проведения оценочных работ.. Правовое регулирование деятельности по оценке предприятий. Международные руководства по оценке (МРО). Оценка машин, оборудования и транспортных средств – основные подходы и методы оценки. Раздел, тема лекционного курса Раздел 2 Тема 2.1 Раздел 3 Тема 3.1 Раздел 3 Тема 3.1 Объём часов ОФО 2 2 2 Раздел 4 Тема 4.1 2 Подготовка информации для проведения работ по оценке стоимости бизнеса. Раздел 5 Тема 5.1 2 Раздел 6 Тема 6.1 2 7. Доходный подход к оценке стоимости предприятия. Метод дисконтированных денежных потоков. Метод рынка капитала. 8. Метод отраслевой специфики. 4. 5. 6. 9. Затратный, доходный и сравнительный подход при оценке бизнеса Определение итогового значения стоимости бизнеса и подготовка отчета о проведении оценочных работ. Раздел 7. Тема 7.1 Раздел 8 Тема 8.1 Раздел10 Тема 9 Объём часов ЗФО 1 1 1 1 1 1 Особенности оценки стоимости предприятий (бизнеса) для конкретных целей. Практические вопросы управления стоимостью капитала и стоимостью бизнеса. Всего 10. 11. Раздел 10 Тема 10 1 Раздел 10 Тема 11 1 1 17 4 3.3. Лабораторные занятия, их наименования и объём в часах Учебным планом не предусмотрены. 3.4. Самостоятельная работа студентов. Разделы, темы, перечень примерных контрольных вопросов и заданий для самостоятельной работы. Сроки выполнения, объём в часах Разделы и темы рабочей программы для самостоятельного изучения Информационное Обеспечение процесса оценки. Рыночная стоимость бизнеса. Объекты и субъекты оценки. Типы и форматы данных. Консолидация данных. Принцип ННЭИ. Стандарты оценки. Оценка стоимости Гудвилл. Ликвидационная стоимость бизнеса. Оценка земельных участков. Оценка интеллектуальной собственности. Оценка пакета ауций.. Перечень домашних заданий и других вопросов для самостоятельного Объём Объём часов ОФО часов ЗФО 3 5 3 5 3 5 в течение семестра 3 5 в течение семестра 3 5 3 5 3 5 3 5 4 5 4 5 4 6 36 56 Сроки выполнения изучения составление планаконспекта в течение семестра составление планаконспекта выполнение упражнений выполнение упражнений, решение задач выполнение упражнений, решение задач выполнение упражнений выполнение упражнений составление планаконспекта выполнение упражнений выполнение упражнений в течение семестра в течение семестра выполнение упражнений Итого: в течение семестра в течение семестра в течение семестра в течение семестра в течение семестра в течение семестра 3.5. Курсовой проект (работа), его характеристика и трудоемкость, примерная тематика Учебным планом не предусмотрен. 3.6. Учебная практика по дисциплине, краткая характеристика Учебным планом не предусмотрена. 4. Учебно-методические материалы по дисциплине 4.1. Основная и дополнительная литература Основная литература 1. ЭБС «Znanium. сom.»Асалиев, А.М. Экономика труда: учебное пособие / А.М. Асалиев, Г.Г. Вукович, Л.И. Сланченко. - М.: ИНФРА-М, 2014. - 171 с.-Режим доступа: http:// znanium.ru/ 2.ЭБС «Znanium. сom.» Финансовый менеджмент: учебник / под ред. А.М. Ковалевой. М.: ИНФРА-М, 2013. - 336 с.- Режим доступа: http:// znanium.ru/ 3. ЭБС «Znanium. сom.»Секерин, В. Д. Оценка инвестиций : монография / В. Д. Секерин, А. Е. Горохова. - М. : АРГАМАК-МЕДИА, 2013. - 152 с-Режим доступа: http:// znanium.ru/ 4. ЭБС «Znanium. сom.»Горбунов, В.Л. Бизнес-планирование с оценкой рисков и эффективности проектов: научно-практическое пособие / В.Л. Горбунов. - М.: РИОР: ИНФРА-М, 2013 - 248 с.-Режим доступа: http:// znanium.ru/ Дополнительная литература 1. Оценка бизнеса: учебник/ под ред. А.Г. Грязновой. – М.: Финансы и статистика, 2006.2 Организация производства на предприятии (фирме) : учеб. пособие / под ред. О.И. Волкова, О.В. Девяткина. - М. : Инфра-М, 2010. - 448 с 3. ЭБС «Айбукс»Сергеев И.В. Экономика организации (предприятия): учеб. пособие / И.В. Сергеев, И.И. Веретенникова. - М.: Юрайт, 2011. - 670 с.-. Режим доступа: http://ibooks.ru/ 4. Просветов Г И. Оценка бизнеса: задачи и решения : учеб.-метод. пособие / Г.И. Просветов. - М. : Альфа-Пресс, 2008. - 238 с 4.2. Перечень методических указаний самостоятельной работы студентов к проведению учебных занятий и 4.3. Перечень методических указаний к лабораторным занятиям 4.4. Перечень обучающих, контролирующих компьютерных программ, диафильмов, кино- и телефильмов, мультимедиа и т.п. 1. Windows 2000, Windows XP. 2. New Project. 3. Testl. 4. MS Access. 5. MS Excel. 5. Материалы для проведения промежуточного, текущего и остаточного знаний контроля 5.1. Вопросов к зачёту (экзамену) для промежуточного контроля знаний Вопросы к экзамену 1. Экономическая сущность и особенности использования капитала. 2. Капитал как производственный ресурс. 3. Капитал как инвестиционный ресурс. 4.Оборот капитала. 5. Доходность капитала. 6.Капитал в рыночной экономике. 7.Экономическая сущность и особенности функционирования активов. 8. Стоимость, доходность и производительность активов. 9.Оборот активов . 10. Классификация активов предприятия. 11.Источники финансирования формирования активов. 12.Управление формированием активов на принципах самофинансирования. 13.Управление прибылью, направляемой на развитие активов. 14.Управление формированием активов за счет кредитных средств. 15.Управление привлечением банковского кредита к формированию активов. 16.Управление формированием активов на основе финансового лизинга . 17.Управление формированием активов на основе товарного кредита. 18.Принципы оценки стоимости предприятия. 19.Стоимость как критерий эффективности в системе управления бизнесом. 20.Характеристика цикла управления стоимостью бизнеса. 21.Факторы,формипующие стоимость предприятия. 22. Предлагаемые методические подходы к оценке стоимости предприятия. 23.Факторы стоимости промышленного предприятия и коммерческой фирмы. 24.Значение имущественного подхода к оценке предприятий. 25. Содержание основных понятий, применяемых в методике имущественного подхода. 26. Принципы оценки стоимости предприятия. 27 .Учет факторов внешней среды при оценке стоимости предприятия. 28. Анализ методик имущественного подхода к оценке предприятия. 29.Информационное обеспечение имущественного подхода к оценке предприятий. 30.Оценка нематериальных активов. 31. Оценка зданий и сооружений. 32. Оценка машин и оборудования. 33. Оценка земельного участка. 34.Оценка оборотных активов. 35.Оценка задолженностей предприятия. 36.Оценка портфеля ценных бумаг предприятия. 37 .Управление стоимостью собственного капитала. 38.Управление стоимостью заемного капитала. 39.Понятие структуры капитала. 40.Оптимизация структуры капитала по критерию максимизации прогнозируемой финансовой рентабельности. 41. Оптимизация структуры капитала по критерию минимизации его стоимости. 42. Оптимизация структуры капитала по критерию минимизации уровня финансового риска. 43.Экономическое содержание и классификация рисков использования капитала предприятия. 44. Политика управления рисками использования капитала. 45.Методы нейтрализации рисков. 46.Понятие технологии антикризисного управления. 47. Общая технологическая схема управления предприятием в кризисной ситуации. 48.Технология разработки управленческих решений в антикризисном управлении. 49. Параметры контроля кризисных ситуаций в технологии антикризисного управления. 50. Технологический процесс реорганизации и банкротства предприятия. 5.2. Контрольные тесты по дисциплине «Оценка стоимости предприятия бизнеса» для проверки остаточных знаний 1. Оценка имущественного интереса в контракте представляет собой: 1) оценку рыночной стоимости вероятной контрактной цессии; 2) оценку рыночной стоимости данного контракта как нематериального актива; 3) оценку бизнес-линии, представленной данным контрактом; 4) ничего из перечисленного выше; 5) (1), (2); 6) (1), (3); 7) (2), (3)? 2. Можно ли продать: 1) долю в фирме; 2) один из бизнесов фирмы; 3) все бизнесы фирмы; 4) все перечисленное выше? 3. Следует ли вычислять специальными методами оценки бизнеса рыночную стоимость ликвидных акций открытых компаний, обращающихся на организованном фондовом рынке: 1) да; 2) нет; 3) нельзя сказать с определенностью? 4. Может ли повысить рыночную капитализацию реорганизация: 1) да; 2) нет; 3) нельзя сказать с определенностью? 5. Что из перечисленного ниже наиболее вероятно: 1) оценочная рыночная стоимость закрытой компании окажется ниже балансовой стоимости ее собственного капитала; 2) оценочная рыночная стоимость закрытой компании окажется выше балансовой стоимости ее собственного капитала; 3) оценочная рыночная стоимость закрытой компании окажется равна балансовой стоимости ее собственного капитала; 4) нельзя сказать с определенностью? 6. Какой из стандартов оценки бизнеса предполагает обязательность оценки рыночной стоимости предприятия всеми методами оценки: 1) обоснованная рыночная стоимость; 2) обоснованная стоимость; 3) инвестиционная стоимость; 4) внутренняя (фундаментальная) стоимость? 7. Каким подходам к оценке рыночной стоимости промышленной компании в наибольшей мере соответствует определение ее стоимости как действующего предприятия: 1) доходный подход; 2) рыночный подход; 3) имущественный (затратный) подход; 4) (1), (2); 5) (1), (3); 6) (2), (3); 7) (1), (2), (3)? 8. Нужно ли оценивать обращающиеся на рынке акции открытой компании при обосновании решения приобрести их по текущей рыночной цене? 1) да; 2) нет; 3) в зависимости от обстоятельств. открытой компании ее 9. Стоимость недостаточно ликвидных акций, закладываемых получаемого долгосрочного кредита, определяется по их: 1) рыночным котировкам; 2) оценочной стоимости; 3) номинальной стоимости. в обеспечение 10. Чему равна внутренняя норма доходности инвестиционного проекта, если известно, что стартовые инвестиции по проекту равны 1 млн. денежных единиц (из них за счет самофинансирования могут быть профинансированы лишь 50%), а среднегодовые прибыли по нему, начиная со следующего после стартовых инвестиций года, в течение неопределенно длительного времени будут составлять по 100 000 ден. ед. в год: 1) 10%; 2) 20%; 3) 15%; 4) 100 000 ден. ед.; 5) 500 000 ден. ед.; 6) ни одного из перечисленного выше? 11. Можно ли сказать, что не склонные к рискам инвесторы избегают рисков: 1) да; 2) нет; 3) в зависимости от обстоятельств? 12. С чем следует сравнивать значения финансовых коэффициентов, считаемых по балансу предприятия, для выявления несистематического риска его финансовой неустойчивости: 1) с величиной аналогичных коэффициентов, рассчитываемых по открытым компаниям отрасли, чьи акции не падают в цене (в реальном выражении); 2) со среднеотраслевыми аналогичными финансовыми коэффициентами; 3) с нормативами, утвержденными в законодательстве; 4) с другими финансовыми коэффициентами того же предприятия; 5) ни с чем из перечисленного? 13. Может ли срок, в расчете на который рассчитывается текущая стоимость ожидаемых с бизнеса доходов, быть меньше полезного срока жизни бизнеса: 1) да; 2) нет; 3) нельзя сказать с определенностью? 14. Из каких информационных источников можно взять адекватное текущему моменту и рассматриваемой отрасли численное значение коэффициента «бета»: 1) из научных монографий и статей; 2) из статистических отчетов; 3) из сайтов инвестиционных и консультационных компаний в Интернете; 4) из ранее сделанных отчетов об оценке аналогичных предприятий? 15. Что в методе аналогий играет роль измерителя рисков оцениваемого бизнеса и сопоставимого с ним по рискам ликвидного инвестиционного актива (акций, облигаций и пр.): 1) вероятность получения определенного дохода с рубля капиталовложения; 2) 3) стандартное отклонение доходности с рубля ранее сделанного капиталовложения (при этом доходность вложений в ликвидный инвестиционный актив должна рассчитываться не относительно его цены на начало текущего периода, а по сравнению с ценой этого актива на начало срока держания в нем средств); стандартное отклонение текущей доходности капиталовложений? Ключи: № вопроса № ответа 1 № вопроса № ответа 6 № вопроса 11 № ответа 2 б 3 а 7 в г 8 а 12 а 4 в 9 в 13 а 5 10 г 14 н б в 15 ж ДОПОЛНЕНИЯ И ИЗМЕНЕНИЯ В РАБОЧЕЙ ПРОГРАММЕ за 20___/ 20___ учебный год В рабочую программуДС.08. Оценка стоимости предприятия (бизнеса)__________ (наименование дисциплины) Для специальности (тей) 080503 Антикризисное управление (номер специальности) Дополнения и изменения внес доцент, к.э.н.БирюковЕ.В. ___________________________ (должность,Ф.И.О.,подпись) Рабочая программа пересмотрена и одобрена на заседании кафедры информационной безопасности и прикладной информатики (наименование кафедры) «____»________________ 20___ г. Заведующий кафедрой « __ » _______ 20 ___ _г. __________ (подпись) ___________ (Ф.И.О.)