Теория финансов 2009

реклама

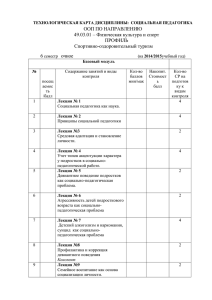

Правительство Российской Федерации Государственное образовательное бюджетное учреждение высшего профессионального образования ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ ВЫСШАЯ ШКОЛА ЭКОНОМИКИ ПЕРМСКИЙ ФИЛИАЛ Программа дисциплины Теория финансов для направления 080100.68 Экономика, магистерская программа «Финансы» Утверждена Одобрена на заседании кафедры Учебно-методическим Советом ПФ ГУ-ВШЭ ____________________________________ Председатель ____________ Зав. кафедрой финансового менеджмента Володина Г.Е. «_______» ______________________20___ г. _____________________ Шакина Е.А. «_______» ___________________20___ г. Пермь 2009 год I. Пояснительная записка 1. Автор программы: Лектор Университета Эссекса, PhD Виноградов Дмитрий Владимирович. Доцент кафедры финансового менеджмента, к.э.н. Божья-Воля Роман Николаевич. 2. Требования к студентам: Основные знание по макроэкономике и микроэкономике, корпоративным финансам, оценки стоимости бизнеса, базовым понятиям. Перед изучением данной дисциплины студентам желательно прослушать следующие курсы: Микроэкономика 1,2; Макроэкономика 1,2; Теория финансов (курс бакалаврского уровня) Корпоративные финансы; Инвестиции; Оценка бизнеса; 3. Аннотация: Курс предназначен для студентов первого года обучения направления 080100.68 «Экономика» магистерской программы факультета экономики «Финансы» и является продвинутым уровнем изучения теоретических основ. Данная программа рассчитана на студентов, поступивших на обучение в магистратуру факультета экономики после завершения бакалавриата факультета экономики ПФ ГУ-ВШЭ, а так же на студентов из других университетов, уровень подготовки которых соответствует (или будет приведен в соответствие) нижеприведенным требованиям. Курс охватывает основные положения неоклассической теории финансов, включая теорию финансового портфеля, теорию равновесия на финансовых рынках, основные модели ценообразования и пр. Студентам предлагается критический взгляд на неоклассическую концепцию, в частности, разбираются альтернативные подходы к теории принятия решений в условиях неопределенности и элементы «поведенческих» финансов и экспериментальной экономики. 4. Учебная задача курса: Задача данного курса в том, чтобы развить теоретическую базу студентов в части анализа финансовых решений и финансовых рынков и добиться критического осмысления ими проблематики и методологии существующей «неоклассической» теории финансов и альтернативных концепций. В результате изучения дисциплины студент должен: Знать ключевые теоретические модели, определяющие рыночную стоимость финансовых активов, в частности владеть аппаратом и понимать теоретические предпосылки и рамки применимости равновесных моделей САРМ и АРТ; аналитический инструментарий и теоретическую базу, используемую в анализе финансовых решений, принимаемых в условиях неопределенности. Понимать и уметь применять методику реальных опционов; Уметь критически анализировать многофакторные модели ценообразования на финансовых рынках; уметь применять эконометрические инструменты для эмпирических проверок и тестирования финансовых моделей; корректно 2 учитывать влияние макроэкономических параметров на ключевые показатели результативности деятельности компании; Иметь представление об особенностях производных финансовых инструментов и методы их использования для хеджирования рисков, владеть аналитическим инструментарием и теоретической базой анализа рыночных цен фьючерсных и опционных контрактов; об направлениях развития моделей и концепций анализа с учетом эмпирически наблюдаемых «аномалий» рынка и с позиций поведенческих финансов и альтернативных теорий принятия решений в условиях неопределенности; об ключевых теоретических моделях, определяющих структуру капитала компании, стоимость и относительную привлекательность источников финансирования, роль неопределенности, асимметрии информации и агентских издержек в финансовой политике компании; об направлении развития моделей и концепций анализа применительно к специфике развивающихся рынков капитала и конкретных прикладных направлений использования; Обладать навыками формальной постановки и решения инвестиционной задачи как в условиях планирования бизнеса с неопределенными исходами инвестирования, так и в условиях вложения средств на финансовых рынках; определения равновесия в системе финансовых рынков, понимания основных свойств общего экономического равновесия, в частности роли финансовых рынков и финансового обмена в обеспечении оптимального использования ресурсов в экономике, а также в распределении рисков между участниками системы; теоретических методов репликации финансовых инструментов («портфель-копия» и обязательства Эрроу), построения арбитражных стратегий и стратегий страхования при помощи стандартных финансовых инструментов в условиях как одного так и нескольких периодов с динамически изменяющейся рыночной конъюнктурой; 5. Формы контроля: Текущий контроль предполагает контрольную работу, реферат. Итоговый контроль –экзамен. Итоговая оценка складывается согласно Положению о рейтинге ПФ ГУ–ВШЭ. II. Содержание программы Раздел I. Базовые постулаты теории финансов и финансовых рынков. Тема 1. Финансовая система. Финансовая система. Функции финансовой системы. Финансовые рынки. Финансовые посредники. Взаимосвязь частей финансовой системы. Роль финансовой системы в достижении экономической эффективности. Тема 2. Риск и неопределенность Принятие решений в условиях неопределенности. Показатели риска: вероятность, математическое ожидание, дисперсия. Функция полезности и отторжение риска. Дилемма "риск-доходность". Тема 3. Финансовый портфель. Задача выбора оптимального финансового портфеля. Доходность и риск финансового портфеля. Диверсификация. Тема 4. Финансовый обмен и равновесие. 3 Обмен финансовыми активами. Диаграмма Эджворта-Боули. Спрос и предложение финансовых активов. Факторы, влияющие на спрос и предложение. Равновесие первичного и вторичного рынков. Временная и рисковая структуры процентных ставок. Тема 5. Модель формирования цены на финансовые активы (САРМ) Индивидуальный и совокупный спрос на отдельные финансовые активы. Безрисковый финансовый актив. Рыночный портфель. Общее экономическое равновесие. Премия за риск. Уравнение CAPM как характеристика равновесных цен финансовых активов. Тема 6. Система финансовых рынков Спот-рынки. Сопоставление товаров и состояний природы. Обязательства Эрроу. Полная и неполная система рынков. Тема 7. Арбитраж и цена финансовых инструментов Арбитраж и закон единой цены на финансовых рынках. Дисконтированная стоимость потока доходов. Дисконтированная стоимость в условиях неопределенности. Мартингальные цены и равновесие. Принцип репликации (портфель-копия). Тема 8. Производные финансовые инструменты Фьючерсы. Опционы покупки (колл-опционы) и опционы продажи (пут-опционы). Американские и европейские опционы. Биномиальная модель формирования цены опциона. Формула Блэка-Шоулза. Раздел II. Теоретические основы корпоративных финансов. Тема 9. Структура капитала: концентрация собственного капитала, объем долга и ограничения Объем долга: ограничения сверху и снизу, феномен ограничения размеров долга кредитором (credit rationing). Влияние агентских издержек на объем и затраты на заемный капитал. Эффект «нависания долга» (debt overhang) Эффект финансового рычага, мультипликатор собственного капитала. Влияние степени концентрации собственного капитала на стоимость фирмы. Тема 10. Корпоративные финансовые решения в динамике Управление ликвидностью. Оптимизация временной структуры заемного капитала. Связь инвестиционной политики и динамики свободного денежного потока Тема 11. Проектирование финансовых инструментов: права контроля Управление ликвидностью домохозяйств Взаимные фонды как способ страховки от шоков ликвидности Модели паник (runs), способы противодействия Проектирование «меню» инструментов Тема 12. Предпочтения инвесторов и проектирование финансовых инструментов Проектирование системы стимулов Проектирование прав контроля Проектирование финансовых инструментов Тема 13. Финансовая политика и рынок конечного продукта. Влияние модели конкуренции и других характеристик рынка конечного продукта на финансовую политику фирмы. Тема 14. Финансовые решения в условиях асимметрии информации Эффект неблагоприятного отбора и кросс-субсидирования «плохих» заемщиков. Гипотеза «порядка финансирования» (pecking order) в условиях ассиметричной информации. Дивидендные решения как вид сигналов. 4 Решения о выпуске/выкупе акций как вид сигналов. Модель повторяющихся сигналов. Тема 15. Ситуация на финансовых рынках и инвестиционная политика фирмы. Рыночные детерминанты политики финансирования инвестиций. Q-Тобина – альтернативные интерпретации. Модели равновесного уровня инвестиций на основе Q-Тобина: фирмы без рычага и влияние уровня долговой нагрузки. Тема 16. Финансовые решения в условиях неопределенности Критика неоклассической парадигмы финансового анализа. Ситуации риска и ситуации неопределенности. Виды неопределенности применительно к задаче разработки финансовой политики фирмы. Теоретические основы метода реальных опционов. Биномиальная модель и реплицирующий портфель. Модель Блейка-Шоулза. Наблюдаемые студентом примеры прикладного применения метода реальных опционов: инфраструктурные проекты, девелопмент и т.п. Тема 17. Корпоративные финансы: макроэкономический аспект Влияние фискальной и монетарной политики на реальный сектор. Роль кредитных ограничений в развитии подъемов и рецессий в реальном секторе. Слияния и поглощения, равновесная стоимость активов, модель Киотаке-Мура III. Учебно-методическое обеспечение дисциплины 1. Литература. Базовый учебник [ВД] Виноградов Д.В., Дорошенко М.Е., «Финансово-денежная экономика», М., ИД ГУ-ВШЭ, 2009 Основная 1. [ЕН] Eichberger J., Harper I. «Financial Economics», NY, Oxford University Press, 1997 2. Итуэлл Дж., М. Милгейт и П. Ньюмен (ред.) «Финансы», пер. на русский, ИД ГУВШЭ, 2008 3. Allen F., Gale D., «Time, uncertainty, and liquidity», Ch. 2 in F.Allen, D.Gale «Understanding Financial Crises», NY, Oxford University Press, 2007 4. [TJ] Tirole J. The Theory of Corporate Finance // Princeton University Press (2005) 5. [DP] Dixit A. Pindyck R. Investments under uncertainty // Princeton University Press (1998) Дополнительная 1. Aghion P., Bolton P. An Incomplete Contract Approach to Financial Contracting // Review of Economic Studies, vol. 59, pp. 473-493. 2. Bolton P., Scharfstein D.S. A Theory of Predation Based on Agency Problems in Financial Contracting // 1990. American Economic Review Vol. 80, 93-106. 3. Burkhart M., Gromb D., and Panunzi F. Large shareholders, monitoring, and the value of the firm // 1997. Quarterly Journal of Economics Vol. 112, 693-728. 4. Brander J.A., Lewis T.R. Oligopoly and Financial Structure: The Limited Liability Effect // 1986. American Economic Review Vol. 76, №5 (URL: http://idv.sinica.edu.tw/kongpin/teaching/io/BranderLewis.pdf) 5. Charles Y. J. Cheaha, Jicai Liua Valuing governmental support in infrastructure projects as real options using Monte Carlo simulation // Construction Management and Economics, 2005 5 6. Cardin M., de Neufville R. Direct Interaction Approach to Identify Real Options “In” LargeScale Infrastructure Systems // Real Options Conference 2009 7. Diamond D.W., Dybvig P.H. Bank runs, deposit insurance, and liquidity // 1983, Journal of Political Economy 91 (3): 401–419 8. Hull, J., White, A. An overview of contingent claims analysis // Canadian Journal of Administrative Sciences 1988 (September). p. 55-61 9. Maksimovic V. Capital Structure in Repeated Oligopolies // 1988. RAND Journal of Economics, Vol. 19, No 3. (URL: http://www.smith.umd.edu/faculty/vmax/Papers/RAND88.pdf) 10. Krasker, William Stock Price Movements in Response to Stock Issues under Asymmetric Information // 1986. Journal of Financial Economics, Vol XLI, No 1. (URL: http://www.jstor.org/pss/2328346) 11. Merton M., Rock K. Dividend Policy under Asymmetric Information // 1985. Journal of Finance Vol. 40, 1031-1051. 12. Easterbrook, F. Two agency-cost explanations of dividends // 1984. American Economic Review Vol. 74, 650–659. 13. Viswanathan S. A Multiple Signaling Model of Corporate Financial Policy // 1995. Research in Finance Vol. 12, 1-35. 14. Hayashi F. Tobin’s Marginal Q and Average Q — A Neoclassical Interpretation // 1982. Econometrica, Vol. 50, No. 1. (URL: http://pages.stern.nyu.edu/~dbackus/GE%20asset%20pricing/adjustment%20costs/Hayashi%20q%20Econometica%2082.p df) 15. Myers S. The Determinants of Corporate Borrowing // 1977. Journal of Financial Economics, Vol. 5, No. 2, 147-175. (URL:http://dspace.mit.edu/bitstream/handle/1721.1/1915/SWP-0875-02570768.pdf?sequence=1) 16. Copeland N. A Real-World Way to Manage Real Options // 2004 (March). Harvard Business Review, p. 90-99 17. Hull, J., White, A. An overview of contingent claims analysis // Canadian Journal of Administrative Sciences 1988 (September). p. 55-61 Nobuhiro K., Moore J. Credit Cycles // 1997. Journal of Political Economy 211—248. URL: http://www.econ.yale.edu/seminars/macro/mac09/kiyotaki-moore-090416.pdf 18. Shleifer A., and Vishny R. Large shareholders and corporate control // Journal of Polictical Economy 1986. Vol. 94, 461-488. 2. Тематика заданий по различным формам текущего контроля: Приложение 2. Вопросы для самоконтроля. Методические рекомендации (материалы) преподавателю. Курс «Теория финансов» является продолжением дисциплин, изучаемых по направлению «Экономика». Основной задачей преподавателя является актуализация навыков и знаний, полученных студентом ранее, а также дальнейшее совершенствование навыков финансовой аналитики и стимулирование самостоятельной исследовательской работы. На семинарских занятиях используются следующие методы обучения и контроля усвоения материала: Решение задач; Обсуждение материалов базовых статей; 3. 6 Разбор контрольных и самостоятельных работ; Доклады студентов по определенной преподавателем проблематике; На контрольной работе проверяется: Знание основных определений, положений, правил, моделей; Умение применять теоретические знания в процессе решения предложенных задач; Аналитические навыки проверяются в работе над упрощенными моделями реальных управленческих проблем и ситуаций; 4. Методические рекомендации (материалы) студентам. Для подготовки к семинарскому занятию студенту рекомендуется проработать конспект лекций; прочитать основную и дополнительную литературу, рекомендованную по изучаемому разделу; прорешать задачи. Работа над домашним заданием предполагает защиту решения перед преподавателем. Подготовка расчетной работы предполагает защиту решения перед преподавателем. В случае возникновения вопросов необходимо своевременно получить консультацию преподавателя. 5. Рекомендации по использованию информационных технологий. Каждый студент самостоятельно использует редактор Word, электронные таблицы Excel для выполнения домашних работ и подготовки отчета о полученных результатах. Так же рекомендуется освоить среду Mathcad для решения и проверки расчетных задач. Автор программы _______________ Р.Н. Божья-Воля 7 IV. Тематический расчет часов Аудиторные часы № п/п Самостоят. Всего Семинарс. работа часов Лекции или практ. Всего занятия Раздел I. Базовые постулаты теории финансов и финансовых рынков 1. Финансовая система 1 1 2 5 7 2. Риск и неопределенность 1 3 4 10 14 3. Финансовый портфель 1 2 3 10 13 4. Финансовый обмен и равновесие 1 2 3 10 13 Наименование разделов и тем Модель формирования цены на 1 4 финансовые активы (САРМ) 6. Система финансовых рынков 1 2 7. Арбитраж и цена финансовых 1 2 инструментов 8. Производные финансовые 1 3 инструменты Раздел II. Теоретические основы корпоративных финансов 9. Структура капитала: 1 2 концентрация собственного капитала, объем долга и ограничения 10. Корпоративные финансовые 1 2 решения в динамике 11. Проектирование финансовых 1 4 инструментов: права контроля 12. Предпочтения инвесторов и 1 2 проектирование финансовых инструментов 13. Финансовая политика и рынок 2 2 конечного продукта 14. Финансовые решения в условиях 2 3 асимметрии информации 15. Ситуация на финансовых 2 4 рынках и инвестиционная политика фирмы 16. Финансовые решения в условиях 2 2 неопределенности 17. Корпоративные финансы: 2 2 макроэкономический аспект Итого: 22 42 5. Автор программы 5 10 15 3 3 10 10 13 13 4 10 14 3 5 8 3 10 13 5 10 15 3 12 15 4 10 14 5 10 15 6 10 16 4 5 9 4 5 9 64 152 216 Р.Н. Божья-Воля 8 IV. Тематический расчет часов на 2010/2011 учебный год Аудиторные часы № п/п Самостоят. Всего Семинарс. работа часов Лекции или практ. Всего занятия Раздел I. Базовые постулаты теории финансов и финансовых рынков 1. Финансовая система 1 1 2 8 10 2. Риск и неопределенность 3 3 6 13 19 3. Финансовый портфель 2 2 4 10 14 4. Финансовый обмен и равновесие 2 2 4 10 14 Наименование разделов и тем Модель формирования цены на 4 4 финансовые активы (САРМ) 6. Система финансовых рынков 2 2 7. Арбитраж и цена финансовых 2 2 инструментов 8. Производные финансовые 3 3 инструменты Раздел II. Теоретические основы корпоративных финансов 9. Структура капитала: 2 2 концентрация собственного капитала, объем долга и ограничения 10. Корпоративные финансовые 2 2 решения в динамике 11. Проектирование финансовых 4 4 инструментов: права контроля 12. Предпочтения инвесторов и 2 2 проектирование финансовых инструментов 13. Финансовая политика и рынок 2 2 конечного продукта 14. Финансовые решения в условиях 3 3 асимметрии информации 15. Ситуация на финансовых 4 4 рынках и инвестиционная политика фирмы 16. Финансовые решения в условиях 2 2 неопределенности 17. Корпоративные финансы: 2 2 макроэкономический аспект Итого: 42 42 5. Автор программы 8 15 23 4 4 10 10 14 14 6 13 19 4 10 14 4 10 14 8 15 23 4 10 14 4 10 14 6 13 19 8 15 23 4 7 11 4 7 11 84 186 270 Р.Н. Божья-Воля 9 Приложение 1 План семинарских занятий по дисциплине «Теория финансов» Семинарское занятие №1 Индивидуальные характеристики инвестора и принятие решений Содержание занятия Функция полезности инвестора Решение задач Литература Материалы лекции Семинарское занятие №2 Инвестирование и отношение к риску Содержание занятия Абсолютная и относительная риск-несклонность Теория перспектив Решение задач Литература Материалы лекции Семинарское занятие №3 Портфельная теория Содержание занятия Характеристики портфеля Функция полезности фон Нейманна-Моргенштерна Литература Материалы лекции Семинарское занятие №4 Финансовый портфель Содержание занятия Кривые безразличия, бюджетные ограничения, оптимальный портфель Ожидаемая доходность, дисперсия и стандартное отклонение Решение задач Литература Материалы лекции 10 Семинарское занятие №5 Финансовый обмен и равновесие Содержание занятия Диаграмма Эджворта Пространство портфелей Решение задач Литература материалы лекции Семинарское занятие №6 Модель САРМ Содержание занятия основное уравнение модели CAPM в абсолютных величинах Бетта-коэффициент Решение задач Литература материалы лекции Семинарское занятие №7 Производные финансовые инструменты Содержание занятия Виды производных финансовых инструментов Обязательства Эрроу Решение задач Литература материалы лекции Семинарское занятие №8 Финансовые опционы, арбитраж Содержание занятия Пут и кол опционы Арбитражные возможности Решение задач Литература материалы лекции Семинарское занятие №9 Базовые аспекты управления структурой капитала Содержание занятия Теорема Модильяни-Миллера 1,2 Понятие стоимости капитала Решение задач Литература 11 Brealey, Richard A.; Myers, Stewart C. (2008) Principles of Corporate Finance (9th ed.). Boston: McGraw-Hill/Irwin. Modigliani, F.; Miller, M. (1963). "Corporate income taxes and the cost of capital: a correction". American Economic Review 53 (3): 433–443. Семинарское занятие №10 Отношения «кредитор-заемщик» в условиях асимметрии информации Содержание занятия Базовая модель credit rationing и расширения Недетерминированное решение о выделении финансирования Решение задач Литература Материалы лекции Семинарское занятие №11 Управление ликвидностью в реальном секторе Содержание занятия Принятие финансовых решений для cash rich и cash poor фирм Решение задач Литература Материалы лекции Семинарское занятие №12 Проектирование финансовых инструментов: стимулы и агентские издержки Содержание занятия Распределение прав контроля как способ элиминирования агентских издержек Решение задач Литература Материалы лекции Семинарское занятие №13 Проектирование финансовых инструментов: структура и достаточность капитала Содержание занятия Права контроля как субститут капитала Решение задач Литература Материалы лекции Семинарское занятие №14 Спрос на ликвидность в частном секторе: требования инвесторов Содержание занятия Предпочтения частных инвесторов и проектирование инструментов Решение задач Литература Материалы лекции 12 Семинарское занятие №15 Спрос на ликвидность в частном секторе: взаимные фонды Содержание занятия Взаимные фонды как способ распределения потребности в ликвидности Паники и шоки ликвидности Решение задач Литература Материалы лекции Семинарское занятие №16 Финансовая политика и рынок конечного продукта Содержание занятия Связь конкуренции и финансовых решений Решения об инвестировании/выходе из проекта в динамике Решение задач Литература Материалы лекции Семинарское занятие №17 Финансовые решения в условиях неопределенности: основы Содержание занятия Предпосылки неоклассической и неокейнсианской теории финансов Базовые постулаты финансового управления в условиях неопределенности Решение задач Литература Материалы лекции Семинарское занятие №18 Финансовые решения в условиях неопределенности: реальные опционы Содержание занятия Биномиальная модель оценки реальных опционов Модель Блека-Шоулза применительно к оценке реальных опционов Решение задач Литература Материалы лекции 13 Приложение 2 Список вопросов для самоконтроля по дисциплине «Управление реальными инвестициями» 1. 2. 3. 4. 5. 6. 7. 8. 9. 10. 11. 12. 13. 14. 15. 16. 17. 18. 19. 20. 21. 22. 23. 24. 25. 26. 27. 28. 29. 30. 31. 32. 33. 34. 35. 36. 37. 38. 39. 40. 41. 42. 43. Структура финансовой системы Функции финансовой системы Роль финансовой системы в экономике Риск Неопределенность Дилемма «Риск-Доходность» Функция полезности инвестора Финансовый потрфель Диверсификация Обмен финансовыми активами Диаграмма Эджворта-Боули Временная структура % ставок Рисковая структура % ставок Модель САРМ Премия за риск, бета коэффициент Арбитраж, закон единой цены Мартингальные цены Кол-опцион Пут-опцион Биномиальная модель оценки финансового опциона Модель Блека-Шоулза Феномен ограничения объемов кредитования (credit rationing) Вероятностная характеристка и ставка дисконтирования как способ учета риска Критический объем собственных средств Шок ликвидности Модель спроса на ликвидность домохозяйства Взаимный фонд: модель функционирования Банковская паника: модель развития Динамика объема свободных средств: характеристики Модель спроса на ликвидность для cash rich фирм Модель спроса на ликвидность для cash poor фирм Формы конкуренции Модели конкуренции Связь конкуренции и финансовых решений фирмы Q-Тобина – варианты интерпретации Предельное Q-Тобина - значение Среднее Q-Тобина - значение Равновесный уровень инвестиций в модели Q-Тобина Реальный опцион – определение Виды реальных опционов Связь характеристик финансового и реального опционов Биномиальная модель оценки реального опциона Модель Блека-Шоулза применительно к оценке реального опциона 14