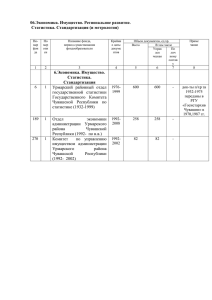

Мониторинг состояния конкурентной среды в Чувашской

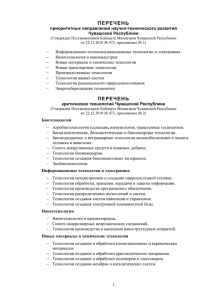

реклама