N 03-04-08/50752

реклама

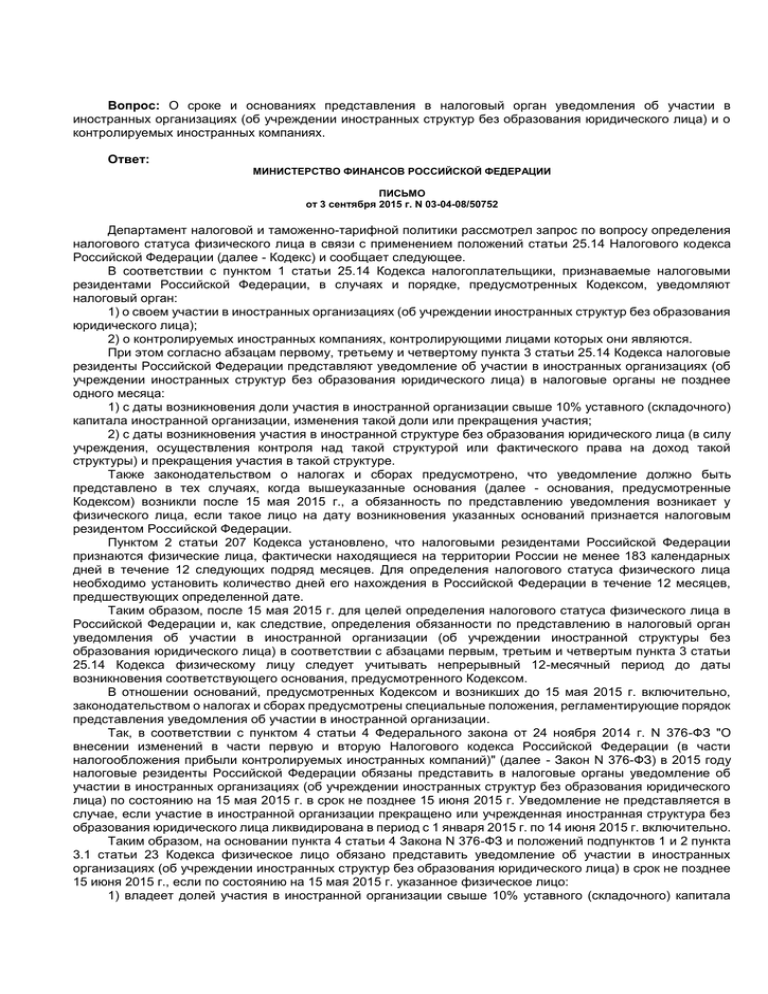

Вопрос: О сроке и основаниях представления в налоговый орган уведомления об участии в иностранных организациях (об учреждении иностранных структур без образования юридического лица) и о контролируемых иностранных компаниях. Ответ: МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ ПИСЬМО от 3 сентября 2015 г. N 03-04-08/50752 Департамент налоговой и таможенно-тарифной политики рассмотрел запрос по вопросу определения налогового статуса физического лица в связи с применением положений статьи 25.14 Налогового кодекса Российской Федерации (далее - Кодекс) и сообщает следующее. В соответствии с пунктом 1 статьи 25.14 Кодекса налогоплательщики, признаваемые налоговыми резидентами Российской Федерации, в случаях и порядке, предусмотренных Кодексом, уведомляют налоговый орган: 1) о своем участии в иностранных организациях (об учреждении иностранных структур без образования юридического лица); 2) о контролируемых иностранных компаниях, контролирующими лицами которых они являются. При этом согласно абзацам первому, третьему и четвертому пункта 3 статьи 25.14 Кодекса налоговые резиденты Российской Федерации представляют уведомление об участии в иностранных организациях (об учреждении иностранных структур без образования юридического лица) в налоговые органы не позднее одного месяца: 1) с даты возникновения доли участия в иностранной организации свыше 10% уставного (складочного) капитала иностранной организации, изменения такой доли или прекращения участия; 2) с даты возникновения участия в иностранной структуре без образования юридического лица (в силу учреждения, осуществления контроля над такой структурой или фактического права на доход такой структуры) и прекращения участия в такой структуре. Также законодательством о налогах и сборах предусмотрено, что уведомление должно быть представлено в тех случаях, когда вышеуказанные основания (далее - основания, предусмотренные Кодексом) возникли после 15 мая 2015 г., а обязанность по представлению уведомления возникает у физического лица, если такое лицо на дату возникновения указанных оснований признается налоговым резидентом Российской Федерации. Пунктом 2 статьи 207 Кодекса установлено, что налоговыми резидентами Российской Федерации признаются физические лица, фактически находящиеся на территории России не менее 183 календарных дней в течение 12 следующих подряд месяцев. Для определения налогового статуса физического лица необходимо установить количество дней его нахождения в Российской Федерации в течение 12 месяцев, предшествующих определенной дате. Таким образом, после 15 мая 2015 г. для целей определения налогового статуса физического лица в Российской Федерации и, как следствие, определения обязанности по представлению в налоговый орган уведомления об участии в иностранной организации (об учреждении иностранной структуры без образования юридического лица) в соответствии с абзацами первым, третьим и четвертым пункта 3 статьи 25.14 Кодекса физическому лицу следует учитывать непрерывный 12-месячный период до даты возникновения соответствующего основания, предусмотренного Кодексом. В отношении оснований, предусмотренных Кодексом и возникших до 15 мая 2015 г. включительно, законодательством о налогах и сборах предусмотрены специальные положения, регламентирующие порядок представления уведомления об участии в иностранной организации. Так, в соответствии с пунктом 4 статьи 4 Федерального закона от 24 ноября 2014 г. N 376-ФЗ "О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации (в части налогообложения прибыли контролируемых иностранных компаний)" (далее - Закон N 376-ФЗ) в 2015 году налоговые резиденты Российской Федерации обязаны представить в налоговые органы уведомление об участии в иностранных организациях (об учреждении иностранных структур без образования юридического лица) по состоянию на 15 мая 2015 г. в срок не позднее 15 июня 2015 г. Уведомление не представляется в случае, если участие в иностранной организации прекращено или учрежденная иностранная структура без образования юридического лица ликвидирована в период с 1 января 2015 г. по 14 июня 2015 г. включительно. Таким образом, на основании пункта 4 статьи 4 Закона N 376-ФЗ и положений подпунктов 1 и 2 пункта 3.1 статьи 23 Кодекса физическое лицо обязано представить уведомление об участии в иностранных организациях (об учреждении иностранных структур без образования юридического лица) в срок не позднее 15 июня 2015 г., если по состоянию на 15 мая 2015 г. указанное физическое лицо: 1) владеет долей участия в иностранной организации свыше 10% уставного (складочного) капитала данной организации и (или) 2) является учредителем иностранной структуры без образования юридического лица и (или) лицом, осуществляющим контроль в отношении иностранной структуры, и (или) лицом, имеющим фактическое право на доход в отношении такой структуры. Как и в случае с определением обязанности по представлению уведомления об участии в иностранных организациях по основаниям, возникшим после 15 мая 2015 г., обязанность по представлению уведомления об участии в иностранных организациях по основаниям, возникшим до 15 мая 2015 г., определяется с учетом статуса налогового резидентства физического лица, который устанавливается по итогам нахождения на территории Российской Федерации в течение непрерывного 12-месячного периода до 15 мая 2015 года. В случае приобретения физическим лицом статуса налогового резидента Российской Федерации после 15 мая 2015 г. у такого лица не возникает обязанности по подаче уведомления об участии в иностранной организации (учреждении иностранной структуры без образования юридического лица) в срок не позднее 15 июня 2015 г. по основаниям, предусмотренным пунктом 4 статьи 4 Закона N 376-ФЗ. В соответствии с абзацем вторым пункта 3 статьи 25.14 Кодекса уведомление о контролируемых иностранных компаниях представляется физическими лицами в срок не позднее 20 марта года, следующего за налоговым периодом, в котором доля прибыли контролируемой иностранной компании подлежит учету у контролирующего лица. В соответствии с пунктом 1.1 статьи 223 Кодекса для доходов в виде сумм прибыли контролируемой иностранной компании датой фактического получения дохода признается последнее число налогового периода по налогу на доходы физических лиц, следующего за налоговым периодом, на который приходится дата окончания периода, за который в соответствии с личным законом такой компании составляется финансовая отчетность за финансовый год в соответствии с законодательством иностранного государства (территории) местонахождения (регистрации) иностранной организации. Таким образом, физическое лицо определяет свой налоговый статус в налоговом периоде, следующем за налоговым периодом, в котором завершился финансовый год контролируемой иностранной компании. Таким образом, в случае если, например, по итогам налогового периода 2016 года физическое лицо признается контролирующим лицом контролируемой иностранной компании и налоговым резидентом Российской Федерации, то такое лицо обязано представить уведомление о контролируемых иностранных компаниях в срок до 20 марта 2017 года. Директор Департамента налоговой и таможенно-тарифной политики И.В.ТРУНИН 03.09.2015