доходность на инвестированный капитал

реклама

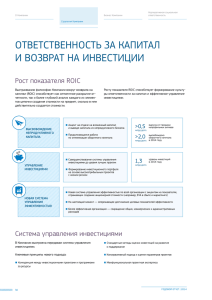

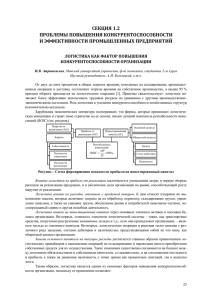

4 Доходность Инвестиций Когда управляющие, аналитики и инвесторы определяют потенциал бизнеса к увеличению капитализации, иногда они упускают фундаментальный принцип увеличения капитализации – а именно то, что стоимость бизнеса зависит от доходности на инвестированный капитал (ROIC) и роста. Как объясняет Глава 2, чем сильнее компания может увеличить свою ROIC и чем дольше может удерживать ее на уровне большем, чем стоимость капитала компании, тем больше стоимости это создаст. Таким образом, умение понять и спрогнозировать фактор, определяющий и удерживающий ROIC – критично для каждого стратегического и инвестиционного решения. Почему некоторые компании развивают и удерживают гораздо более высокую ROIC, чем другие? Рассмотрите разницу 2000 г. между eBay и Webvan, которые в период расцвета технологического бума были еще новичками. В ноябре 1999 г. рыночная капитализация eBay составляла 23 млрд.долл., а Webvan – 8 млрд.долл. Ebay продолжала процветать, в то время как Webvan вскоре исчезла. Это не удивительно, если посмотреть на предпосылки, лежащие в основе стратегий для их ROIC. Основной бизнес Ebay – интернет-аукционы, присваивающие небольшое количество денег с каждой транзакции между покупателем и продавцом. Бизнесу не нужны запасы и дебиторская задолженность, а нужен небольшой капитал. Все большее число покупателей использует eBay, это привлекает больше продавцов, и так далее. К тому же, предельные издержки на каждого дополнительного покупателя или продавца стремятся к нулю. Экономисты говорят, случай с eBay является примером возрастающей отдачи от масштаба. В таком бизнесе первый конкурент, становящийся большим, может иметь очень большую ROIC – ROIC eBay составляет около 50%, - и обычно он будет задавать планку на рынке. Webvan был продовольственным онлайн-магазином с доставкой на дом, расположенным в Калифорнии. В отличие от eBay, у него была модель капиталоемкого предприятия, включающая склады, автомобили и запасы. К тому же, Webvan конкурировал с местными продовольственными магазинами, продавая продукцию с недостаточной маржой. Сложность и издержки на физическую доставку покупателям превысили экономию Webvan от неимения физических отделов. Бизнес Webvan не имел увеличивающегося эффекта от масштаба; в ростом спроса ему требовалось больше развозчиков еды, больше автомобилей и водителей. С самого начала было ясно, что бизнес модель eBay имела значимое и устойчивое преимущество, позволявшее иметь высокие доходы, в то время как бизнес Webvan не имел подобного преимущества среди своих конкурентов, продольственных магазинов. Стратегия eBay была обречена на успех, в то время как Webvan была обречена на провал. Данная глава исследует то, как ставка доходности на инвестированный капитал зависит от конкурентного преимущества, от структуры производства и конкурентного поведения; это отношения, объясняющие, почему некоторые компании имеют только 10% ROIC, а другие – 50%. В данной главе мы показываем, как ROIC любой компании или отрасли может быть объяснена при знании источников конкурентного преимущества компании. Мы начинаем с проверки того, как стратегия влияет на конкурентное преимущество, которое, в свою очередь, влияет на ROIC, что делает ставку ROIC устойчивой. В заключительной части главы мы анализируем данные, представляющие тренды ROIC за 45 лет. Этот анализ показывает, как изменяется ROIC по отраслям и как ставки ROIC колеблятся или остаются стабильными. ФАКТОРЫ РЕНТАБЕЛЬНОСТИ ИНВЕСТИЦИЙ Чтобы понять, как связаны стратегия, конкурентное преимущество и доходность инвестиций, рассмотрите следующую модель ROIC: ROIC (1 Ст.налога) Цена.за.единицу Затраты.на.единицу Инвестированный.капитал.на.единицу Данный вариант ROIC имеет то же значение, что и традиционный, NOPLAT, поделенный на инвестированный капитал. Тем не менее, чтобы выделить потенциальные источники конкурентного преимущества, мы представим коэффициент как выручку после выплаты налогов минус затраты, деленные на инвестированный капитал, на единицу продукции.1 Если у компании есть конкурентное преимущество, то она имеет большую ROIC, потому что она либо назначает надбавку к цене, либо более эффективно производит продукцию (по более низким стоимости или капиталу на единицу), или и то и другое. Стратегическая модель, лежащая в основе наших размышлений о том, что влияет на конкурентное преимущество и ROIC – это схема "структура-поведение-результат" (SCP). В соответствии с даннной схемой, структура промышленности определяет на поведение конкурентов, которое, в свою очередь, определяет деятельность компаний. Разработанная в 1930 г. Эдвардом Масоном, данная схема не была распространена в бизнесе до того момента, когда Майкл Портер опубликовал Конкурентную Стратегию в 1980 г., применяющую данную модель к стратегии компании. В то время как были созданы вариации модели SCP, такие как ресурсная концепция2, схема Портера, вероятно, до сих пор наиболее широко используется для оценки стратегии. Согласно Портеру, интенсивность конкуренции в отрасли определяется пятью силами: Угроза Появления Новых Игроков, Угроза Появления Товаров-Заменителей, Рыночная Власть Покупателей, Рыночная Власть Продавцов и Уровень Конкуренции среди Существующих Участников. Компаниям нужно выбирать стратегии, создающие конкурентные преимущества для смягчения или изменения давления этих сил и достижения наибольшеной прибыльности. Из-за того, что пять сил в разных отраслях отличаются и из-за того, что компании внутри отрасли могут придерживаться разных стратегий, в ROIC снаружи и внутри отраслей могут быть существенные различия. Таблица 4.1 подчеркивает важность структуры отрасли для ROIC. Она сравнивает доходность на инвестированный капитал за последние 38 лет в трех секторах: фармацевтика, товары широкого потребления и сырьевые товары. Фармацевтические компании превзошли и товары широкого потребления, и сырьевые компании. Доходы сырьевых компаний значительно растут и падают в ходе бизнес-цикла, но редко достигают уровней компаний по производству товаров широкого потребления. ТАБЛИЦА 4.1 Прибыльность Компании: Показатели Промышленных Компаний Мы вводим единицы для описания цены, издержек и объема. Формула не характерна для производства. Единицы могут представлять число отработанных часов, осмотренных пациентов, произведенных транзакций, и т.д. 2 См., например, Дж. Барни «Ресурсная концепция конкурентного анализа: 10-летняя ретроспектива ресурсной стратегии» Journal of management 27 (2001): 643-650. 1 Причина этой разницы – в том, что эффективность отраслей лежит, главным образом, в различиях между их конкурентными структурами. Фармацевтические компании могут создавать инновационные продукты, которые в дальнейшем будут защищены долгосрочными патентами. В индустрии товаров широкого потребления такие компании как Procter&Gamble и Unilever воздали долгосрочные товарные знаки, что мешает новым конкурентам стать на рынок твердой ногой. Также компании борются за полочные площади. Для сравнения, у сырьевых компаний продукция недифференцирована и для инноваций мало возможностей; например, практически все бумажные фабрики используют одни и те же машины. Это делает сложным возможность назначения надбавки к цене или создание устойчивого преимущества. Структура отрасли никоим образом не является единственнм фактором ROIC, что демонстрируется значительными колебаниями показателей компаний внутри отраслей. Возьмем, например, автомобильную промышленность. Она годами мучалась от перепроизводства потому, что низкие доходы отрасли не ограничивают новичков от входа в отрасль (о чем свидетельствует выход Кореи на рынок США) и потому, что объединенные заводы сложнее закрыть. Несмотря на это, Тойоте удалось, благодаря эффективности совершения затрат, получить высокую доходность капитала. Ее репутация производителя качественной продукции также всегда помогала Тойоте назначать более высокие цены на рынке США по сравнению с местными производителями (по крайней мере, до тех пор, пока ей не пришлось делать отзыв продукции в 2009г.). В результате, структура промышлености и конкурентное поведение не фиксированы; они являются предметом шоков или технологических инноваций, изменений в государственном управлении и состязательном входе – факторы, любой или все из которых могут влиять на целую отрасль или на отдельные компании. Вот почему индустрия программного обеспечения может постоянно получать высокие додходы, но лидирующие компании не обязательно сохраняют свои позиции в течение 20 лет подряд, так же как лидеры сегодня не обязательно были основными игроками 20 лет назад. КОНКУРЕНТНОЕ ПРЕИМУЩЕСТВО Конкурентное преимущество происходит из некоторой комбинации пяти источников преимущества, позволяющих компания назначать надбавку к цене, и четырех источников в части эффективности затрат и эффективности капитала (см. Таблицу 4.2). Важно понимать, что конкурентное преимущество, получаемое из этих источников, используются не целыми компаниями, а определенными бизнес-единциами и продуктовыми линейками. Это единственный уровень конкуренции, на котором концепция конкурентного преимущества дает вам какой-либо реальный импульс к стратегическому мышлению; даже если компания продает исключительно мыло или еду для собак, она все равно может иметь индивидуальные производства и продуктовые линии с очень разными уровнями конкурентного преимущества и, таким образом, разными ROIC. ТАБЛИЦА 4.2 Источники Конкурентного Преимущества Надбавка к цене Инновационная продукция: сложная для копирования или запатентованная продукция, услуги или технологии. Качество: Покупатели готовы платить надбавку за реальную или предполагаемую разницу в качестве вдобавок к конкурирующим товарам и услугам Торговая марка: Покупатели готовы платить надбаку за товарный знак, даже если явной разницы в качестве нет. Закрепление покупателей: Покупатели не готовы или не способны заместить товар или услугу, которую они используют, конкурирующим товаром или услугой Рациональная жесткость цен: Более низкие скачки цен, установленных большими лидерами отрасли через сигналирование цен или управления производственной мощностью. Эффективность затрат и эффективность капитала Инновационный бизнес метод: сложные для копирования бизнес методы, контрастирующие с установленной бизнес практикой. Уникальные ресурсы: Преимущество, возникающее из неотъемлемых геологических характеристик или уникального доступа к сырым материалам. Экономия от масштаба: масштаб или размер. эффективный Масштабный продукт/прогресс: Возможность получать новых покупателей и производственную мощность с несущественными приростными издержками. В результате, ценовые надбавки позволяют любому бизнесу расширять границы для достижения привлекательной ROIC, но ROIC обычно сложнее достичь, чем эффективности затрат. Также бизнесы или продукты с наиболее впечатляющими доходами это часто те, которые сочетают в себе больше одного преимущества. Microsoft, например, пользуется конкурентным преимуществом способности удерживать покупателей со своей способностью назначать ценовые надбавки. Также у Microsoft есть преимущество в части издержек, потому что она может предлагать продукцию путем электронной передачи или записью недорогого DVD с крайне низкими предельными издержками. Преимущества надбавки к цене На рынках сырьевых товаров компании обычно не оказывают влияния на цены, т.е. они должны продавать по рыночной цене, потому что продукцию сложно дифференцировать. Для продажи своей продукции компания должна найти способ дифференцировать свою продукцию от продукции конкурентов. Мы выделяем пять источников надбавок к цене. Инновационные продукты. Это высокая доходность капитала от продажи инновационных товаров и услуг, если они защищены патентами, сложно копируемы, или и то, и другое. Без таких защит любой инновационный продукт не сможет приносить большой доход. Фармацевтические компании имеют доходы потому, что производят инновационные продукты, которые, несмотря на легость копирования, защищены патентами сроками до 20 лет. Бизнес может назначать надбавку к цене в течение защищенного периода, после чего на рынок выйдет непатентованное средство и опустит цену вниз. (Даже после продления патента для владельца патента существует некоторая жесткость цен) Пример инновационной продуктовой линейки – не защищенный патентом, но трудный к копированию ряд MP3 – плейеров iPod компании Apple. MP3-плейеры несколько лет перед тем, как Apple выпустил iPod, существовали на рынке, и ключевая технология – одинакова для всех конкурентов. Тем не менее, iPod успешнее из-за яркого дизайна и легкости использования, позволивших пользователям иметь красивый плеер и пользоваться интеграцией с iTunes. Качество. Термин качество требует определения. В контексте конкурентного преимущества и ROIC качество обозначает действительную или предполагаемую разницу между одним товаром или услугой и другим, который покупатели готовы купить по более высокой цене. Например, в автомобильном бизнесе BMW пользуется надбавкой к цене, потому что покупатели понимают, что эти машины удобны и ездят лучше, чем более дешевые сопоставимые продукты. Стоимость предоставления экстра-качества меньше, чем надбавка к цене. Сдедовательно, BMW часто способна зарабатывать большие доходы, чем многие другие производители автомобилей. Иногда восприятие качества выигрывает у действительной разницы в качестве, как было с ценами на автомобили Honda и Toyota (по крайней мере, до тех пор, пока ей не пришлось в 2009г. делать отзыв продукции) относительно цен на продукцию General Motors, Ford и Chrysler. Пока американские и японские машины были сравнимы в части измеримых мер качества, таких как обзор J.D. Power, японские компании пользовались надбавкой к цене. Даже когда прейскурантные цены американских и японских компаний на сопоставимые транспортные средства были одинаковыми, американских производители часто заставляли продавать с 2000, 3000 долл. скидкой, то время как цены на японские машины были близки к цене предложения. Торговая марка. Надбавки к цене за торговую марку иногда сложно отделить от надбавок к цене за качество, и обе сильно коррелируют. В то время как качество продукции может значить больше, чем установлено на маркировке, иногда сама торговая марка – значит больше – особенно когда она жила долгое время, как в случае с Coca-Cola, Perrier, Lacoste и Mercedes-Benz. Фасованная пищевая продукция и потребительские товары длительного пользования – хорошие примеры секторов, где торговые марки имеют надбавки к цене за некоторые, но не все продукты. В некоторых категориях фасованной пищевой продукции, таких как готовые завтраки, покупатели очень лояльны к торговым маркам типа Cheerios, несмотря на наличие других высококачественных торговых марок. В других категориях, включая мясную, введение торговых марок не увенчалось успехом. Благодаря своим сильным торговым маркам, компании - производители готовых завтраков имеют доходность капитала около 30%, в то время как производители мяса - около 15%. Удержание покупателей. Когда замещение продукта или услуги одной компании продуктом другой компании относительно затратно для покупателей3, крупная компания может назначать надбавку на цену – если не для изначальной продажи, то, хотя бы, на комплектующие или последующие модификации первоначального продукта. Например, медицинские устройства типа стентов могут удерживать покупающих их врачей потому, что врачам требуется время для тренировки и освоения устройства для лечения. Если врачи намереваются работать на определенном стенте, они не переключатся на другой продукт до тех пор, пока не появится причина, вынуждающая инвестировать необходимое усилие. Высокие издержки переключения аналогично объясняют, почему срочные финансовые рынки Bloomberg, несмотря на то, что основаны на относительно старой технологии, до сих пор являются лидерами. Банкиры и трейдеры инвестировали достаточное количество времени в изучение того, как работать на срочных финансовых рынках Bloomberg и не расположены к изучению другой системы. Установленные базы типа Bloomerg – мощный фактор конкурентного преимущества. Рациональная жесткость цен. В сырьевых отраслях с широкой конкуренцией законы спроса и предложения будут снижать цены и ROIC. Это касается не только явных сырьевых товаров, таких как химическая продукция и бумага, но также и более массовых, таких как сидения для самолетов. Превращение совокупных убытков отрасли в совокупные доходы требовало бы увеличения стоимости билетов на 5-10%. Но каждый конкурент старается иметь преимущество в объеме сбываемой продукции или услуг и поэтому сохраняет цены низкими даже тогда, когда цены на топливо и другие ресурсы растут для всех. Изредка мы находим отрасль, у которой получается превзойти силы конкуренции и установить свои цены на уровне, который позволяет компании иметь хорошую доходность капитала (хотя она редко составляет более 15%) без наружения закона о конкуренции. Например, многие годы почти все агенты по недвижимости в США брали 6% комиссионных от цены каждого проданного ими дома. В других случаях, правительственные санкции дисциплинировали ценообразование через нормативные базы. Например, до 1970х в США тарифы на авиаперевозки были высокими, потому что конкуренты были отгорожены от выхода на другие рынки. В период дерегулирования 1978 г. цены резко снизились. Рациональное, легитимное ценообразование обычно работает тогда, когда один конкурент является лидером и другие быстро повторяют его цены. К тому же, должны существовать барьеры для новых участников, и каждый конкурент должен быть достаточно большим для ценовой войны, чтобы быть уверенным в сокращении прибыли с ее существующего уровня. Если есть более мелкие конкуренты, могущие заработать больше от экстраобъема, чем потеряют от более низких цен, то установить жесткость цен будет очень сложно. Большинство попыток игроков отрасли установить минимальную цену терпят неудачу. Рассмотрим бумажную промышленность. Ее ROIC изменялась 1965-2007 гг. менее чем на 10%. Отрасль создает себе эту проблему, потому что компании все стремятся расшириться мгновенно после того, как спрос и цены выросли. В результате, в то же время вступает в строй крупная единица новой производственной мощности, нарушая баланс спроса и предложения и снижая цены и доходы. Даже картелям (запрещенным почти во всем мире) сложно устанавливать уровни цен, потому что каждый член картели имеет сильный мотив снижать цены и привлекать больше продаж. Эта так называемая проблема «зайцев» делает сложным установление и 3 Затратно относительно цены продукции. удержание цен на долгое время даже для Организации стран—экспортеров нефти (ОПЕК), крупнейшей и известнейшей картели. Преимущества Эффективности Стоимости и Эффективности Капитала Теоретически, эффективность стоимости и эффективность капитала – два отдельных конкурентных преимущества. Эффективность затрат – способность продавать товары и услуги по более низкой цене, чем среднерыночная. Эффективность капитала – продажа большего количества продукции на доллар инвестированного капитала, чем у конкурентов. Практически, обе стремятся иметь общие факторы и из сложно разделять (аутсорс производства Hewlett-Packard в Азии – источик эффективности затрат или эффективности капитала?). Последовательно мы имеем дело со следующими четырьмя источниками конкурентного преимущества, получаемыми как от эффективности затрат, так и от эффективности капитала. Инновационный бизнес метод. Бизнес метод компании – это комбинация ее производства, логистики и способа взаимодействия с покупателями. Большинство методов производства могу копироваться, но некоторые иногда копировать сложно. Например, в начале своего существования Dell разработала новый способ изготовления и распространения персональных компьютеров. Dell продавала непосредственно покупателям, изготавливала на заказ почти не имея запасов (собирая машины из стандатизированных деталей, поставляемых многими поставщиками по очень низкой цене), и получала оплату как только продукция отгружалась. В противовес ей, HewlеttPackard и Compaq, в то время доминирующие игроки, производили продукцию в больших объемах и продавали через розничых торговцев. Эффективность стоимости и эффективность капитала позволили Dell изначально иметь более высокую ROIC, чем у конкурентов, которые не могли быстро переключиться на модель прямых продаж без порчи отношений со своими розничными распространителями и реорганизации своих производственных процессов. Интересно что формула успеха Dell со временем разрушилась, так как ее продажи переключились с персональных компьютеров на ноутбуки. Ноутбуки изготавливаются по более жестким технологическим параметрам, часто с использованием деталей оптовых фирм, выполненных специально для Dell. Так как все должно иделаьно подходить друг к другу, Dell нужно больше поддержки от оптовых фирм, и она не может так легко давить на них, угрожая перейти к другому поставщику на основании только лишь цен. Уникальные ресурсы. Иногда компания имеет доступ к уникальному ресурсу, который невозможно копировать. Это дает значительное конкурентное преимущество. Типичный пример – рудник, в котором больше руды, чем в большинстве других месторождений. Рассмотрим две никелевые компании: Норильский Никель, производящую никель в Северной Сибири, и Vale, производящую никель в Канаде и Индонезии. Содержание драгоценных металлов (т.е., палладия) в металле Норильского Никеля значительно выше, чем в металле Vale. Другими словами, Норильский Никель имеет не только никель, но и некоторое количество дорогостоящего палладия. В результате, ROIC Норильского Никеля до налогообложения составила в 2007г 67%, а Vale – 25%. (заметьте, что 2007 г. был годом высоких цен на никель). В наличии преимущества от обладания уникальными ресурсами часто играет роль география. В общем, как бы стоимость отгрузки ни была высоко соотнесена со стоимостью самого товара - как, например, цемента или соли, – производители, расположенные рядом со своими покупателями, имеют уникальное преимущество. Экономия от масштаба. Понятие экономии от масштаба часто неверно понимается как автоматическая экономия, приходящая с увеличением размера. Масштаб действительно важен для стоимости, но обычно лишь на региональном или даже на локальном уровне, а не на национальном или глобальном рынке. Например, Вы – розничный торговец, гораздо важнее быть большим в одном городе, чем большим по стране, потому что издержки типа локального склада и рекламы относительно фиксированны. Стоимость эфирного времени и места в Чикаго – не зависят от того, один у Вас магазин или 10. Ключевой элемент, определяющий прибыльность компаний по страхованию здоровья в США – их способность договариваться о ценах с поставщиками (госпиталями и врачами), которые стремятся работать скорее на местном уровне, чем на национальном. Страховая компания с наибольшей долей на местном рынке будет уполномочена договариваться о самых низких ценах, несмотря на ее долю на национальном рынке. Другими словами, лучше иметь долю номер один на рынке в 10 штатах, чем быть национальным лидером, но в каждом штате – четвертым по счету. Другой аспект экономии от масштаба – это то, что компания получает пользу только если требуемые инвестиции достаточно велики для ограничения конкурентов. Любой, кто хочет конкурировать с, например, UPS или FedEx, предварительно должен заплатить огромный фиксированный взнос за регистрацию в общенациональной сети, а затем некоторое время работать в убыток, переманивая клиентов от имеющих репутацию компаний. Даже хотя FedEx и UPS должны непрерывно добавлять новые издержки (для самолетов, грузовиков и водителей), эти расходы меняются – в отличие от фиксированных расходов на стоительство общенациональной сети – и делаются поэтапно. Масштаб может работать против бизнеса. В 1980х UPS был атакован RPS Inc., курьерской службой, дифференцировавшей свой бизнес и цены предложением значительных скидок корпоративным клиентам в густонаселенных районах. UPS же предлагала лишь скромные скидки, беря практически одинаковую плату за любую из, скажем, 10 доставок в офисы, как она делала и для доставки одного пакета в квартиру. В сущности, RPS отбирала у UPS высокоприбыльный бизнес, и большой масштаб UPS не помог этого предотвратить. Опыт RPS учит, что важно иметь правильный масштаб на правильном рынке. Расширяющиеся процессы. Иметь расширяющиеся продукты или процессы означает, что стоимость предложения или обслуживания дополнительного клиента очень мала. Бизнес с данным преимуществом обычно продает свою продукцию и услуги с использованием информационных технологий (ИТ). Пример – Автоматическая Обработка Информации (ADP), позволяющая расчитывать заработную плату и иметь связанные сервисы для мелкого и среднего бизнесов. Все покупатели работают на одинаковых компьютерах и с одинаковым программным обеспечением, поэтому появление дополнительного покупателя подразумевает ничтожные затраты. Эта широкомасштабная модель бизнеса позволяет марже увеличивать объем работы центров Автоматической Обработки Информации. Аналогично, такие компании как eBay и продукция типа Microsoft Office получают новых покупателей по минимальным приростным издержкам. Другие примеры расширяемого бизнеса – медиакомпании, создающие и распространяющие кинофильмы и ТВ-программы. Создание фильма или шоу требует первоначальных затрат на команду, декорации, актеров, и т.д. Но эти затраты фиксированы несмотря на то, что многие люди перестают смотреть и играть для шоу. Могут быть некоторые растущие затраты на рекламу и очень маленькие затраты на запись фильма на DVD или его воспроизведение. Но в общей сложности затраты не увеличиваются, в то время как число покупателей растет. Нельзя сказать, что все бизнесы, использующие или не использующие ИТ, расширяются. Многие терпят издержки для обслуживания каждого договора, скорее это консультационные «нерасширяемые» компании. Их затраты увеличиваются с числом клиентов. Например, многие компании, занимающиеся установкой дата-центров, используют метод назначения цены 'издержки плюс фиксированная прибыль' добавлением работников, оборудования и производственных мощностей в ходе появления новых клиентов. УСТОЙЧИВОСТЬ ДОХОДНОСТИ НА ИНВЕСТИРОВАННЫЙ КАПИТАЛ Чем дольше компания может удерживать высокую ROIC, тем больше стоимости компании будет создаваться. В совершенной экономике ROIC выше стоимости капитала. То, может ли компания удерживать заданный уровень ROIC, зависит от длины жизненных циклов ее производств и продукции, длины времени, которое могут сохраняться ее конкурентные преимущества и от ее потенциала для обновления производств и продукции. Длина Жизненного Цикла Продукта Чем дольше жизненный цикл производств и продукции компании, тем больше ее шансы на стабильную ROIC. В качестве примера: в то время как Cheerios является не инновационной технологией, а укорененным в культуре товарным знаком, жизненный цикл Cheerios, вероятно, превзойдет жизненный цикл любого гаджета. Точно так же, уникальный ресурс (вроде богатого палладием никеля) может быть длительным источником преимущества, если он связан с длинным циклом жизни продукции, но если нет, то преимущества будет меньше. И бизнес-модель, удерживающая покупателей на использовании продукта с коротким жизненным циклом гораздо менее ценна, чем удерживающая на долгое время. Как только пользователи Microsoft Windows становятся опытными в использовании в платформе, с этого момента они вряд ли перейдут к конкуренту. Даже Linux, недорогая альтернатива Mmicrosoft, сражалась за увеличение рыночной доли, потому что пользователи и системные администраторы с осторожностью относятся к новым способам работы на компьютере. Успех Microsoft в расширении жизненного цикла Windows стал огромным источником стоимости. Стойкость Конкурентного Преимущества Если компания не может предотвратить копирование своего бизнеса, высокая ROIC будет недолгосрочной, и стоимость компании быстро уменьшится. Рассмотрим основной, за последние годы, источник увеличения затрат авиакомпаний. Автоматический киоск позволяет пассажирам купить билет или распечатать посадочный талон без необходимости ожидания в очереди. С точки зрения авиалиний, меньшее количество персонала может обслуживать больше людей. Так почему данное увеличение затрат не пересчитывается в более высокую ROIC? Так как каждая компания имеет доступ к технологии, любые увеличения затрат передаются прямо покупателю в форме более низкой цены. В общем, преимущества, возникающие от товарного знака и качества живут дольше, чем возникающие от более временных источников преимущества, таких как инновации, которые будут вытесны последующими инновациями. Потенциал Обновления Продукции Немногие производства или продукты имеют такие длинные жизненные циклы, как CocaCola. Большинству компаний нужно найти обновляемые производства и продукты, чтобы они могли максимально использовать существующие или создать новые конкурентные преимущества. Это область, где доказывают свою ценность товарные знаки. Компании, торгующие товарами широкого потребления, мастерски используют свои торговые марки для запуска новых продуктов: Подумайте об успехе Аpple с iPod и iPhоne, вход Bulgari на рынок ароматов и вход Mars на рынок по производству мороженого. Также обновлять продукцию и производства компаниям помогают хорошие навыки создания инноваций. Именно так действуют фармацевтические компании, так как они умеют открывать новые лекарства, а производитель полупроводников, такой как Intel, полагается на свои технологические инновации для запуска новой продукции и опережения конкурентов. Некоторые компании, такие как Procter&Gamble и Johnson&Johnson, способны удерживать свои первоначальные продуктовые линейки, одновременно расширяясь на новые рынки. Procter&Gamble имеет опыт введения успешных новых продуктов типа Swiffer, Febreze и Crest Whitestrips. Она также предвосхитила сильный рост в индустрии косметических средств в ранние 2000е, что позволило ей иметь доход 19.5млрд. долл. вместо 7.3 млрд.долл. в данной категории товаров с 1999 до 2008 гг. Это позволило компании увеличить оборот с одного миллиарда в 1999 г. до восьми миллиардов в 2008 г. Johnson&Johnson таким же образом нажила высокую доходность капитала с помощью запатентованных фармацевтических товаров и марочных линий товаров широкого потребления, таких как Tylenol и Johnson’s Baby Shampoo. Благодаря сильным торговым маркам и эффективной системе распространения, компания смогла установить надбавку к цене, несмотря на новых участников и альтернативные продукты. Компания расширила товарную номенклатуру и включила в нее медицинские приборы и системы диагностики в ответ на усиление деятельности индустрии здравоохранения и ее ожидаемого роста ввиду возраста послевоенного поколения. Таблица 4.3. показывает, что Johnson&Johnson за последние десятки лет получила ROIC больше, чем ее средневзвешенная стоимость капитала (WACC). Фактически, позиция здравоохранения в 1990е показывала, что с 1980х доходы увеличились. Лишь вмешательство Tylenol в 1980е и высокая стоимость слияний в поздние 1990е временно снизило хорошие показатели компании. Как мы увидим дальше в данной главе, технико-экономический анализ показывает, что за последние пять десятилетий компании были, в общем, достаточно успешны в удержании своих ROIC на одинаковых уровнях. Несомненно, когда компания находит стратегию, создающую конкурентное преимущество, она в течение многих лет может удерживать и обновлять эти преимущства. В то время как конкуренция явно играет главную роль в снижении ROIC, менеджеры могут поддерживать высокую ставку доходности прогнозированием и ответами на изменения в окружающей среде лучше, чем это делают их конкуренты. ТАБЛИЦА 4.3 Johnson & Johnson: ROIC, 1965–2008. ТЕХНИКО-ЭКОНОМИЧЕСКИЙ АНАЛИЗ ДОХОДНОСТИ НА ИНВЕСТИРОВАННЫЙ КАПИТАЛ В данном разделе мы представляем обоснование ставок ROIC для более чем 5,000 размещенных в США нефинансовых компаний с 1963 г. Наши результаты поступили из базы данных Центра Эффективности Деятельности McKinsey & Company, который опирается на финансовые данные, предоставленные Службой компьютерной статистики Standard & Poor. Наши главные находки следующие: Средняя ROIC между 1963 и 2008 гг. была около 10% и в течение периода оставалась относительно постоянной. ROIC, тем не менее, драматически варьировалась по компаниям между 5 и 20 процентами. ROIC отличается по индустриям, но не по размерам компаний. Индустрии, полагающиеся на постоянные конкурентные преимущества, такие как патенты и торговые марки (например, фармацевтическая и продукция для персонального потребления) имеют большую среднюю ROIC (15-20%), между тем как компании основных отраслей, таких как бумажная, авиалинии и энергетические предприятия имеют низкую ROIC (5-10%). Существуют большие различия в ставках ROIC между отраслями и внутри отраслей. В некоторых отраслях средние доходы больше, чем в других, но разница между лучшей и худшей в отрасли компаниями может быть значительным. Есть примеры компаний, имеющих привлекательные доходности в отраслях, где средний доход низок (т.е., WalMart и Intel), и наоборот. Ставки ROIC стремятся оставаться стабильными – особенно по сравнению со ставками роста, обсуждаемыми в следующей главе. Градация в индустрии по средним ROIC стабильны, лишь небольшие индустрии делают явные сдвиги вверх или вниз, отражая типичные структурные изменения, такие как масштабная консолидация в оборонной промышленности в прошлой декаде. ROIC отдельной компании постепенно становится похожа на отраслевую среднюю ROIC, но это происходит достаточно медленно. Две трети компаний, в 1995 г. имеющих ROIC больше 20%, имели около 20% и последующие 10 лет. Тренды ROIC Для анализа исторических корпоративных данных мы сначала измерили среднюю ROIC каждого из последних 45 лет. Таблица 4.4 иллюстрирует среднюю ROIC для расположенных в США компаний между 1963 и 2008 гг. 4 ROIC представлена с гудвил и без, разница демонстрирует влияние слияний и поглощений. ТАБЛИЦА 4.4 Нефинансовые Компании с Размещением в США: ROIC, 1963–2008 Числа в данном разделе основаны на деятельности компаний США потому, что долгосрочные данные по неамериканским компаниями не общедоступны. В последние годы глобальное распределение доходов и распределение доходов в США были очень похожими. 4 Источник: Центр Компьютерной Статистики, анализ Центра Эффективности Деятельности McKinsey Средняя ROIC без гудвил за эти годы составляет приблизительно 10% с годовыми средними значениями на относительно узком промежутке между 7 и 11 процентами, за исключением 2005-2008 гг. Колебания не случайные, но распределены по всему росту экономики: регрессирующая средняя ROIC к ВВП показала, что увеличение ВВП на 100 пунктов перевелось в 20-пунктный рост средней ROIC. Если исключить четыре высокоинфляционных года, то средняя ROIC составит на 2% больше, чем средняя стоимость капитала, которая находится на уровне 8%. Это может показаться парадоксальным. Департамент Труда США отчитался о том, что рабочие производства в 2003 г. были приблизительно в 3.5 раза продуктивнее, чем в 1963 г. Но здоровая конкуренция сделала свое дело и перевела пользу от оптимизации внутренней производительности для покупателей и сотрудников в форму более низких цен и высоких заработков, вместо прибавления этих сумм к корпоративной прибыли. Приблизительно до 2004 г. средняя ROIC была стабильна и компании для того, чтобы быть в самой результативной половине выборки, просто требовалось получать доход, превышающий 10%, и 20% - чтобы быть в верхней квартили. Тем не менее, в последние годы компании необходимо получать доход в размере 25% для того, чтобы быть в верхней квартили. В то время как доходность на инвестированный капитал без гудвил увеличивалась, доходность на инвестированный капитал с гудвил практически не менялась, как показано в нижней половине Таблицы 4.4. Это говорит о том, что слияющиеся компании не смогли получить достаточной капитализации в результате слияний. Нельзя сказать, что они не увеличили эффективность приобретенных производств; вообще, более пристальный взгляд показывает наличие сотрудничества, увеличивающего доходность капитала без гудвила. Тем не менее, эти компании заплатили высокие цены за свои приобретения, так что большинство созданной стоимости было перечислено акционерам целевой компании (Мы обсуждаем слияния и увеличение капитализации в Главе 21). История схожа с историей о распределении доходности на инвестированный капитал. Таблица 4.5 показывает распределение доходов в 1965-1967 гг., наложенное на доходы 1995-1997 гг. и 2005-2007 гг. Заметьте, что распределение шире для всех периодов, большинство компаний имеют ROIC 5-20% в течение последних 45 лет. Тем не менее, был небольшой сдвиг в сторону команий, имеющих очень высокую доходность капитала. В 1960х лишь 1 процент компаний имел доходность больше 50%, а в ранние 2000е – 14% компаний. Во многих случаях это улучшение произошло в отраслях с сильными входными барьерами, такими как патенты или товарные знаки, где прибыли, полученные компаниями от снизившихся цен на сырьевые материалы и увеличившейся производительности, не были выплачены другим акционерам. ТАБЛИЦА 4.5 Распределение ROIC: Движение Вправо Источник: Центр Компьютерной Статистики, анализ Центра Эффективности Деятельности McKinsey Распределения гораздо более похожи друг на друга тогда, когда ROIC вместе с гудвилом измеряются в составе инвестированного капитала. Это ведет к тому, что компании с наибольшими ROIC сливаются с другими лидерами, но платят полную цену за осуществление слияния. ROIC по Отраслям и Компании Что увидеть, как различия в ROIC между отраслями и компаниями связаны с вероятными различиями в факторах конкурентного преимущества, мы проверили отклонения ROIC по отраслям за последние 45 лет. Таблица 4.6 показывает средние доходности на инвестированный капитал для нескольких отраслей, а также ROIC их верхней и нижней квартилей. Как показывает таблица, финансовые результаты значительно варьирьуются как снаружи, так и внутри отраслей. Для иллюстрации, большинство производителей одежды имеют высокие доходы, но лучшие участники отрасли бумажной упаковки, имеющей низкую среднюю выручку, имеют большую выручку, чем слабые участники отрасли по производству одежды. Данные имеют ограничения, потому что многие из компаний находятся в нескольких подотраслях, что делает границы отрасли расплывчатыми. Как бы то ни было, ясно, что и отрасли, и компании важны в изучении ROIC отдельных компаний. Некоторые компании (т.е. Wal-Mart и Intel) имеют привлекательные доходы в отраслях, где средний доход низок, и наоборот. ТАБЛИЦА 4.6 Колебания ROIC между Отраслями и внутри Отраслей Источник: Центр Компьютерной Статистики, анализ Центра Эффективности Деятельности McKinsey Отрасли, в которых компании имеют отличимые постоянные преимущества, такие как защищенные патентами инновации и товарные знаки, обычно получают больше доходов. У фармацевтических и биотехнологических компаний средняя ROIC составляет 23.5%, а сырьевые компании и регулируемые отрасли, такие как авиакомпании и энергетические предприятия, имеют гораздо более низкие ROIC – 5.8% и 6.3% соответственно. Теле- и радиокомпании, а также производители программного обеспечения не только имеют высокие средние доходы, но и большие колебания доходов. Эти отрасли могут получать прибыль от расшения, что объясняет их высокую доходность, но, по сравнению с фармацевтическими компаниями, они менее защищены патентами, имеют более короткие жизненные циклы по многим продуктам и имеют меньшие барьеры для входа в отрасли. Это объясняет их более широкую дифференциацию доходов. Универсальные магазины, напротив, имеют небольшой разброс в уровне доходов и среднюю ROIC в размере 9%. Неудивительно, что этот доход – скромен по сравнению с отраслями, пользующимися более стабильными товарными знаками, патентами и моделями расширения бизнеса, дающими больше возможностей для дифференциации среди отдельных компаний. Объем выручки компании показывает отсутствие чистых связей с ROIC, предлагая, что расширение в терминах абсолютного размера редко является источником конкурентного преимущества, как обсуждалось ранее в данной главе. Несмотря на распространенное мнение о том, что экономия от масштаба должна непрерывно снижать издержки, многие компании достигают минимума эффективного расширения в сравнительно малых размерах. За этой точкой любой прирост происходит по одной и той же цене за единицу, или даже по немного большей, так как растут бюрократическая неэффективность и другие негибкие издержки. Для того, чтобы схватить эту точку, рассмотрим Southwest Airlines, компанию с 50% доходом от дохода компании American Airlines на конец 2009 г. Устойчивая ROIC Хотя в таблице 4.6 этого не показано, пропорции распределения индустрий по средней ROIC с течением времени существенно не меняется. Точно так же, когда мы ранжировали доходность на инвестированный капитал среди отраслей за последние 45 лет на высокие, средние и низкие группы, мы обнаружили, что большинство отраслей остались в той же группе, это показано в Таблице 4.7. ТАБЛИЦА 4.7 Стойкость Отраслевых ROIC ДОХОДНОСТЬ НА ИНВЕСТИРОВАННЫЙ КАПИТАЛ Отрасли с регулярно высокими доходами, включая домохозяйства и производителей товаров для персонального потребления, имеют высокие доходы, потому что могут расширяться или защищены товарными знаками или патентами. Стабильно низкие доходы характеризуют деревообрабатывающую промышленность, железные дороги и электроэнергетику. Это сырьевые отрасли, в которых из-за низких барьеров для входа в отрасли сырьевых продуктов или регулируемых доходов сложно достичь надбавки к цене. Возможно, покажется увидительным то, что эта группа также включает универсальные магазины. Универсальный магазин имеет небольшую ценовую дифференциацию, поэтому, как правило, осознает наличие низких доходов. Некоторые отрасли цикличны: и с низкими, и с высокими доходами в разных точках цикла, - но они не показывают ясного тренда вверх или вниз в зависимости от времени. Мы все-таки нашли несколько отраслей, где был явный тренд на понижение дохода. Это перевозки, реклама, медицинские учреждения и автомобильное производство. Конкуренция в отраслях перевозок, рекламы и автомобилестроения за последние 50 лет выросла. Цены медицинских учреждений подвержены влиянию государства, страхователей и конкуренции с некоммерческими организациями. Отрасли, где доходность на инвестированный капитал явно идет вверх, редки. Двумя примерами являются отрасль по производству медицинского оборудования и воздушная и оборонная промышленность. Инновации в производстве медицинского оборудования позволили производить различную продукцию с высокой добавленной стоимостью, такую как стенты и искусственные суставы, а также более массовую продукцию, включая шприцы и зажимы. В воздушной и оборонной промышленности увеличившиеся доходности на инвестированный капитал были неожиданными. Тем не менее, после тщательного рассмотрения, мы обнаружили, что в данном секторе компании могли сокращать свою капиталоемкость потому, что государство эффективно снабдило авансом акциями на гораздо большее количество договоров. Самая высокая ROIC в отрасли просто отражает самый низкий показатель собственных средств. Мы нашли одинаковые данные по устойчивым ставкам доходности на уровне компании. Измерили устойчивость ROIC компании формированием портфолио компаний, имеющих опреденные значения ROIC в каждом году (т.е., более 20%) и затем вычислили медианную ROIC для каждого портфолио на последующие 15 лет. Таблица 4.8 показывает тенденцию возвращения к значению. Компании с высокими доходами ожидают падения своей ROIC в течение 15 лет, а компании с низкой доходностью – роста. Только в портфолио с компаниями с доходностью 5-10% (наиболее регулируемые компании) ставки доходности действительно постоянны. Тем не менее, важный феномен, показанный в Таблице 4.8 – сохранение отличных результатов после 10 лет. Хотя самые лучшие компании не могут удерживать превосходный уровень работы длительное время, их ROIC не должна возвращаться полностью назад к медиане в размере около 10% за 15 лет. Вместо этого, медиана ROIC топ-портфолио падает с 29% до 15%. Высокопроизводительные компании, в общем, способны необычайно балансировать конкурентное преимущество и/или находить новый бизнес для продолжения или перестройки таких преимуществ. Так как продленная стоимость компании сильно зависит от долгосрочных прогнозов ROIC и роста, этот результат имеет важные следствия для корпоративной капитализации. Основывать продленную стоимость на концепции того, что ROIC приблизится к WACC – для типичной компании с высокой ROIC - консервативно (продленная стоимость описывается в главе 10). ТАБЛИЦА 4.8 Нефинансовые Компании: Анализ Затухания ROIC 1 В нулевом году компании сгруппированы в пять портфолио по значению ROIC. Источник: Центр Компьютерной Статистики, анализ Центра Эффективности Деятельности McKinsey Проводя сравнительный анализ вырождения ROIC компании, важно разделять результаты по отраслям (особенно если отрасль позволяет удерживать конкурентное преимущество). В Таблице 4.9 мы сделали график ставок ROIC для сегмента товаров массового потребления – пищевой промышленности и тяжелой промышленности. Как показывает таблица, эти ROIC возвращаются к своему изначальному значению, но по гораздо более низкой ставке, чем в полной выборке. Лучшие представители отрасли тяжелой промышленности изначально имеют среднюю ROIC в размере 26%, которая через 15 лет падает до 20%, в то время как показатели лидеров в обеих отраслях: пищевой промышленности и тяжелой промышленности – сократились до 15%. Даже после 15 лет первоначальный класс лидеров до сих пор превосходит худших более чем на 13%. ТАБЛИЦА 4.9 Тяжелая промышленность: Анализ Затухания ROIC 1 В нулевой год компании сгруппированы в пять портфолио по значению ROIC. Источник: Центр Компьютерной Статистики, анализ Центра Эффективности Деятельности McKinsey Хотя скорость затухания рассматривает скорость регрессии к средним величинам, они показывают только совокупные результаты и ничего не говорят нам о разбросе потенциальных будущих результатов. Каждая ли компания, имеющая больше 20%, в результате получает 15%, или некоторые компании имеют более высокую выручку. Подругому, становятся ли некоторые лидеры отраслей бедными? Мы вычислили вероятность того, что компания переместится из одной группы ROIC в другую за 10 лет. Результаты представлены в Таблице 4.10. Вероятности перехода читаются слева направо, и ряды должны в сумме составлять 100%. Например, компания с ROIC менее 10% в 1995 г. имела 57%-ую вероятность иметь ROIC меньше 10% в 2005 г. Компании с высокими и низкими показателями демонстрируют значительный уровень стабильности своей деятельности. Компании с высокой ROIC скорее всего, останутся в тех же группах (вероятность этого составляет 57% для компаний в нижней группе и 67% для компаний в верхней группе). Даже среди компаний, чьи ROIC находились в промежутке между 10 и 20 процентами, наибольшая вероятность (40%) относится к тому, что компании не изменят своей группы в течение ближайших 10 лет. ТАБЛИЦА 4.10 Вероятность Изменения ROIC, 1995–2005 гг. Источник: Центр Компьютерной Статистики, анализ Центра Эффективности Деятельности McKinsey ВЫВОД Выводов о доходности на инвестированный капитал много. Во-первых, эта доходность зависит от конкурентных преимуществ, позволяющих компаниям назначать надбавки к цене, от затрат и от эффективности капитала - или от комбинации этих показателей. Вовторых, отраслевая структура важна, но не является единственным фактором ROIC. Определенные отрасли склоняются к большим, средним или маленьким прибылям, но до сих пор для каждой отрасли существует значительный разброс в ставках. В-третьих, и это амое главное, если компания найдет формулу или стратегию, позволяющую иметь привлекательную ROIC, то у нее будет хороший шанс сохранять этот привлекательный доход все время, даже при смене отрасли и внутренних условий – особенно в случае отраслей, пользующихся относительно длинными жизненными циклами продукции. К сожалению, обратное - также верно: Если у компании маленькая ROIC, скорее всего, эта ROIC сохранится.