7. Управление кредиторской задолженностью предприятия

реклама

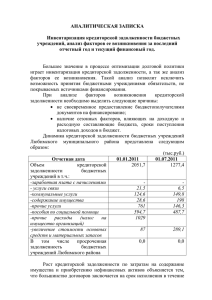

7. Управление кредиторской задолженностью предприятия. Кредиторская задолженность предприятия разделена на две основные группы: Краткосрочные обязательства (КО) – это финансовые обязательства предприятие которые должны быть исполнены в течении текущего финансового года: задолженность перед поставщиками за поставленные товары, перед заказчиками за предоставленные авансы – коммерческий кредит предоставленный предприятию Задолженность по краткосрочным банковским кредитам Задолженность по заработной плате перед персоналом предприятие Задолженность по начисленным налогам перед бюджетом и налоговыми органами Долгосрочные обязательства (ДО) – это задолженность предприятие, которая в данном финансовом году не погашается или погашается частично: Долгосрочные банковские кредиты Долгосрочные облигационные займы Основной характеристикой качества управления предприятием является его способность отвечать по своим обязательствам (ликвидность), которая является отражением той политики, которую проводит предприятие при выборе источников финансирования оборотных активов (ОА). Основными финансовыми источникам формирования оборотных активов являются краткосрочные обязательства (КО) – кредиторская задолженность и собственные оборотные средства (СОС) предприятия. существует рациональная политика формирования оборотных активов: ОА = КО + СОС за счет рационального сочетания собственных и привлеченных финансовых средств. Рациональность структуры привлекаемых средств во многом определяется отраслевой спецификой деятельности предприятие. Для оценки ликвидности рассчитываются, следующие коэффициенты: Коэффициент текущей ликвидности Кт.л. как отношение суммы оборотных активов к сумме краткосрочных обязательств: Кт.л. = ОА/ КО. Рекомендуемое значение → 2,0 ( т.е. КО=СОС) Коэффициент срочной или быстрой ликвидности, в этом случае из суммы АО исключаются медленно реализуемые активы →ТМЦ: Кб.л. = (ОА – ТМЦ)/ КО. Рекомендуемое значение → О7-1,0( т.е. КО= сумме быстро реализуемых активов) Коэффициент абсолютной ликвидности (Кабс.) за счет денежных средств (Д) и денежных эквивалентов – краткосрочных финансовых вложений (КФВ): Кабс = Д+ КФВ / КО Рекомендуемое значение → 0,2-0,4 ( характеризует платежеспособность предприятие) Окончательное решение о ликвидности и платежеспособности предприятие определяется не только, (а часто и не столько) соответствия рассчитанных коэффициентов принятым нормативным значениям или среднеотраслевым показателям, а прежде всего качественным содержанием используемых статей активов и пассивов, используемых в расчетах. Для того чтобы определить, как изменяется финансовое состояние предприятие при возникновении коммерческого кредита, необходимо сопоставить дебиторскую и кредиторскую задолженность. Если дебиторская задолженность превышает кредиторскую, то это является возможным фактором обеспечения высокого уровня коэффициента общей ликвидности. С другой стороны, эта ситуация может свидетельствовать о более быстрой оборачиваемости кредиторской задолженности по сравнению с дебиторской задолженностью, в связи с чем, может возникнуть недостаток денежных средств в обороте. То есть долги дебиторов превращаются в денежные средства через более длительные периоды времени, чем периоды, когда предприятию необходимы денежные средства для уплаты долгов кредиторам. В связи с этим может возникнуть эффект «технической неплатежеспособности» и необходимость в привлечении дополнительных источников финансирования, которые могут принять форму либо просроченной кредиторской задолженности, либо банковского кредита, который может быть привлечен на невыгодных для предприятия условиях и снизить рентабельность деятельности, а также создать риск невозвратности кредита и создать риск банкротства. Таким образом, оценка влияния коммерческих кредитов на финансовое состояние предприятие должно осуществляться с учетом уровня платежеспособности и соответствия периодичности превращения дебиторской задолженности в денежные средства а так же периодичности погашения кредиторской задолженности. Зная значение коэффициентов ликвидности, оборачиваемости дебиторской и кредиторской задолженности, влияние на них возникновения коммерческих кредитов можно оценить разумность и эффективность политики предприятие в сфере управления коммерческими кредитами предприятия. Объем кредиторской задолженности может относительно безопасно увеличиваться с ростом продаж. Обычно, особенно в реалиях современной России, кредиторская задолженность поставщикам, рассматривается как бесплатный источник финансовых ресурсов. Существует потенциальная опасность, что в условиях ограниченности товаров или ресурсов, те кто оплачивает приобретенные товары/ресурсы незамедлительно будут иметь приоритет перед контрагентами оплачивающими в кредит и может возникнуть дефицит товарных запасов. Также существует риск более высокой цены при оплате в кредит и риск дополнительных издержек по администрированию системы закупок, связанной с проверкой расчетов по счетам с отсрочкой оплаты, поддержанием и развитием системы учета кредиторской задолженности. Если поставщик предлагает скидку за более ранний платеж, то следует рассчитать экономический эффект от такой оплаты в течение льготного периода иначе могут возникнуть издержки упущенной выгоды. Если выгода от приобретения товара со скидкой больше стоимости банковского процента за предоставление кредита, то часто более выгодно взять кредит в банке под более низкий процент и оплатить товары поставщика с предоставляемой скидкой, чем платить более высокую цену, но с большей отсрочкой. Несмотря на вышеприведенные аргументы, если предприятие не злоупотребляет в использовании товарного кредита, то данный бесплатный источник финансирования является наиболее удобным способом оплаты товаров и услуг, а с учетом инфляции является еще большим экономическим выигрышем для покупателей. Для оценки уровня кредиторской задолженности рассчитывается средний период оборота кредиторской задолженности = Кредит. задолженность/ объем продаж в кредит*365 ПОДЗ - период обращения дебиторской задолженности; ПОКЗ - период обращения кредиторской задолженности. Эффекта финансового левериджа (финансового рычага) Очень часто предприятие сталкивается с нехваткой денежных средств для реализации своих объемов производства. Привлечение заемных средств, а значит увеличение объемов кредиторской задолженности для увеличения объемов производства повышает чистую рентабельность собственных средств, если средняя рентабельность суммарных инвестиций вложенных в производство больше "цены кредита". Эффект финансового рычага - это увеличение рентабельности собственных средств, полученное благодаря использованию заемных средств. 1. Предприятие, использующее только собственные оборотные средства, ограничивает их рентабельность. 2. Предприятие, использующее кредит, увеличивает либо уменьшает рентабельность собственных средств в зависимости от соотношения собственных и заемных средств в пассиве и от величин фактической рентабельности продукции и выплачиваемой процентной ставки. Финансовый РЫЧАГ - очень эффективный, но и опасный рыночный инструмент. Если в результате ухудшения сбыта или роста затрат на производство продукции, дифференциал станет меньше 0, то финансовый леверидж будет действовать только во вред предприятию. Наличие банковских кредитов, даже больших, не является ни благом, ни злом. Задолженность - это акселератор развития предприятия и акселератор риска. Многие западные экономисты считают, что оптимальное привлечение заемных средств тогда, когда эффект финансового рычага равен половине - двум третям уровня доходности продукции, тогда эффект рычага способен как бы компенсировать налоговые изъятия и обеспечить наиболее полное использование собственных средств. Финансовый леверидж отражает ТАКЖЕ финансовый риск связанный с привлечение заемных средств, и оценивается с точки зрения того: как уровень постоянных финансовых издержек (выплата процентов по кредитам и займам) скажется на величине чистой прибыли получаемой акционерами предприятия. Управление и оптимизация таких элементов кредиторской задолженности как задолженность по налогам и сборам и задолженность по заработной плате всегда следует соотносить с рисками наложения штрафов и выплаты пени, в связи с нарушением законодательства. А также с рисками потери репутации, потерь, связанных с уходом высококвалифицированных кадров и увеличением затрат на набор и обучение персонала.