Доклад руководителя комитета по сыроделию Национального

реклама

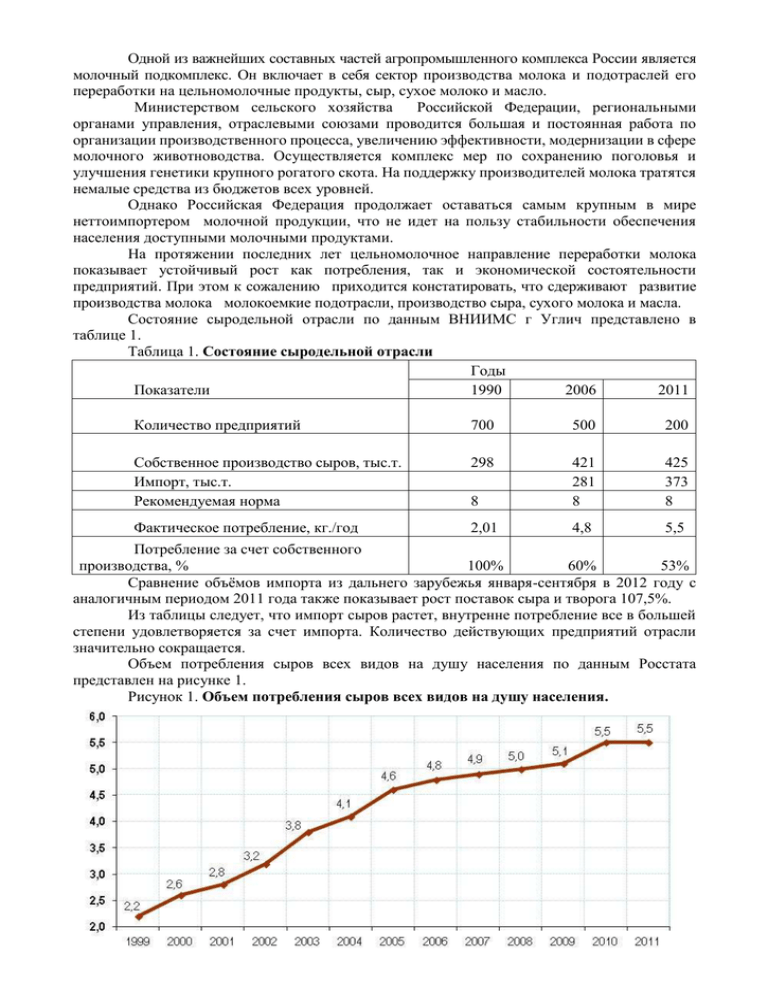

Одной из важнейших составных частей агропромышленного комплекса России является молочный подкомплекс. Он включает в себя сектор производства молока и подотраслей его переработки на цельномолочные продукты, сыр, сухое молоко и масло. Министерством сельского хозяйства Российской Федерации, региональными органами управления, отраслевыми союзами проводится большая и постоянная работа по организации производственного процесса, увеличению эффективности, модернизации в сфере молочного животноводства. Осуществляется комплекс мер по сохранению поголовья и улучшения генетики крупного рогатого скота. На поддержку производителей молока тратятся немалые средства из бюджетов всех уровней. Однако Российская Федерация продолжает оставаться самым крупным в мире неттоимпортером молочной продукции, что не идет на пользу стабильности обеспечения населения доступными молочными продуктами. На протяжении последних лет цельномолочное направление переработки молока показывает устойчивый рост как потребления, так и экономической состоятельности предприятий. При этом к сожалению приходится констатировать, что сдерживают развитие производства молока молокоемкие подотрасли, производство сыра, сухого молока и масла. Состояние сыродельной отрасли по данным ВНИИМС г Углич представлено в таблице 1. Таблица 1. Состояние сыродельной отрасли Годы Показатели 1990 2006 2011 Количество предприятий 700 500 200 Собственное производство сыров, тыс.т. Импорт, тыс.т. Рекомендуемая норма 298 8 421 281 8 425 373 8 Фактическое потребление, кг./год 2,01 4,8 5,5 Потребление за счет собственного производства, % 100% 60% 53% Сравнение объёмов импорта из дальнего зарубежья января-сентября в 2012 году с аналогичным периодом 2011 года также показывает рост поставок сыра и творога 107,5%. Из таблицы следует, что импорт сыров растет, внутренне потребление все в большей степени удовлетворяется за счет импорта. Количество действующих предприятий отрасли значительно сокращается. Объем потребления сыров всех видов на душу населения по данным Росстата представлен на рисунке 1. Рисунок 1. Объем потребления сыров всех видов на душу населения. Из рисунка 1 следует, что сыры в России пользуются устойчивым, растущим спросом, что позволяет рассчитывать на развитие сыроделия. На рисунке 2 представлена динамика внутреннего производства и импорта сыров всех видов по годам (по данным Росстата). Рисунок 2. Динамика внутреннего производства и импорта сыров всех видов Из рисунка 2 следует, что доля импорта растет значительно быстрее, чем доля отечественных производителей, даже до вступления в ВТО. После вступления в ВТО эксперты ожидают ухудшение позиций отечественных предприятий. На диаграмме 1 представлен удельный вес импортных сыров массового спроса (зрелых, твердых и полутвердых) в товарном предложении России в 2011г. За 9 месяцев 2012 года ситуация ухудшилась. Диаграмма 1. Удельный вес импортных сыров в товарном предложении Объем импорта значительно превосходит внутреннее производство, что свидетельствует о глубокой деградации отрасли. В 2012 г. ввоз сыров продолжал оставаться на высоком уровне: за 3 квартала импорт достиг 280,7 тыс. т, что составило 103,2% от объемов за тот же период 2011г. Рост импортных поставок произошел за счет увеличения поставок из стран дальнего зарубежья. Их удельный вес в общем объеме импорта превысил 60% (диаграмма 2). Диаграмма 2. Удельный вес основных групп стран – поставщиков сыров в Россию Источник: расчеты аналитического центра СОЮЗМОЛОКО по данным ФТС РФ и Белстата Структура импорта сыров массового спроса в 2011 г представлена на диаграмме 3. Диаграмма 3. Структура импорта сыров массового спроса в 2011 г Из диаграммы 2 следует, что основу импорта сыров составляют страны имеющие значительно превосходящую поддержку молочного животноводства. Любое изменение мировой коньюктуры, либо отказ от поддержки молочного животноводства стран импортеров неминуемо повлечет значительный скачек цены на сыр в России. В структуре импорта выделяются сыры массового спроса (код 0406 90). Они составляют до 98% импорта из стран СНГ, и составляют основу импорта из стран дальнего зарубежья (диаграмма 4). Диаграмма 4. Структура импорта сыров в РФ в 2011г. (в % от общего ввоза) Отдельно хочется отметить факт, того, что Минсельхозпрод Республики Беларусь более трёх месяцев не поднимает индикативные цены на сыры, в то время, как в России растут цены на сырое молоко и растёт себестоимость выпуска сыра российскими заводами. На протяжении последних 18 лет на ввоз сыра распространялись ставки таможенных пошлин 15% адвалорная и 0,3 евро за 1 кг. специфическая соответственно. Импортеры пользовались в основном специфической составляющей, т. к. при этом они платили за ввоз менее 10%. Также значительное отрицательное влияние на отрасль оказывали значительные экспортные субсидии стран импортеров. В последние годы перед вступлением в ВТО отрасли при поддержке «Союзмолоко» удалось несколько увеличить специфическую составляющую на ввоз сыра с 0,3 евро за 1 кг до 0,6 евро за 1 кг. Однако этого было крайне недостаточно, т. к. синхронно с этим была значительно увеличена с 15 до 25% ставка ввозных таможенных пошлин на ввоз сухого молока, что привело к значительному подъему цены молока сырья в России. В настоящее время, после вступления в ВТО, условия конкуренции для российских сыроделов значительно ухудшились. Ставка специфической составляющей снова стала 0,4 – 0,5 евро за 1 кг. сыра, в конце переходного периода будет равна 0,3 евро за 1 кг. сыра. На протяжении последующих 3 лет это правило невозможно изменить. Единственным возможным механизмом выравнивания ситуации является сценарий ограничения ввоза сыра на основании резкого роста импорта с последующим антидемпинговым расследованием. Цены на сыры в 2012 г. на большинстве мировых рынках остаются ниже, чем в 2011г., даже с учетом того, что после снижения в 1 полугодии 2012г. наметился их рост. Наиболее активно он шел во втором полугодии в США, но в октябре цены, достигнув своего пика ($4586 т), стали снижаться. В Океании в ноябре цена достигла прошлогоднего показателя за тот же месяц и немного превысила его: $3950 т против $3944 т в ноябре 2011г. Рис. 3. Динамика средних экспортных цен на сыр Чеддар в Океании и США в 2011г. и январе – ноябре 2012г. ($/т) Источник: аналитический центр СОЮЗМОЛОКО по данным CLAL В Европе цены на сыры массового спроса в текущем году также остаются ниже, чем в 2011г., хотя после их падения в 1 полугодии, во втором наметился рост. Так экспортные цены на сыр Эдам 40% жирн. в Германии – крупнейшем поставщике сыров из стран дальнего зарубежья в Россию были ниже, чем в январе – октябре 2011г. в среднем на 13,2%. Активный рост цен в сентябре – октябре уже в ноябре замедлился, так и не достигнув прошлогоднего уровня. Рис. 4. Динамика средних экспортных цен на сыр Эдам 40% жирн. в Германии в 2011г. и в январе – ноябре 2012г. (€/т) Источник: аналитический центр СОЮЗМОЛОКО по данным Минсельхоза США В РФ цены на полутвердые сыры весь 2011 г. оставались выше, чем на основных мировых рынках, в том числе и в Западной Европе, где цены на молочную продукцию традиционно высокие. В 2012г. ситуация остается той же: разница между ценами значительна. Рис. 5. Сравнительная динамика цен на твердые сыры у производителей по регионам РФ* и экспортных цен сыр Эдам 40% жирн. в Германии и сыр Чеддар в Океании в январе – октябре 2012 г. (€/т) Источник: аналитический центр СОЮЗМОЛОКО по данным Росстата и CLAL *-цены производителей РФ рассчитаны в соответствии с официальным курсом евро По данным «СОЮЗМОЛОКО», средний уровень затрат на выработку твердого сыра 50% жирн., по основным заводам – производителям, сейчас составляет 173 - 180 руб./кг (без НДС). Минимальная необходимая рентабельность работы предприятия по производству сыров составляла около 8%. В Таблице 2 приведен сравнительный анализ стоимости импортного сыра «Тильзит» у продавца 1 канала сбыта в России и себестоимости сыра «Российский», произведённого из молока по цене 15,00 руб./кг. Табл. 2. Сравнительный анализ стоимости импортного сыра «Тильзит» у продавца 1 канала сбыта и себестоимости отечественного сыра «Российский», произведённого из молока по цене 15,0 руб./кг Сыр «Тильзит» Сыр «Российский» 50% Статьи затрат Суммы Статьи затрат Суммы Цена на условии DDP 33,22 Москва евро/кг Сырье и основные материалы 143,27 Пошлина 15%, но не менее 0,45 евро/кг 5,0 евро Упаковка 3,09 Услуги брокера, 0,02 сертификация евро/кг Вспомогательные материалы 0,16 НДС 10% Заработная плата с начисл 6,03 Курс евро* 40,08 Общепроизводственные расходы * 10,20 Курс американского доллара* 30,81 Общехозяйственные расходы * 6,15 Электроэнергия 0,2 Тепловая энергия 0,4 Холод 3,97 Транспортно-заготовительные 2,88 Доставка, хранение 1,80 Всего затрат без НДС 178,15 * курс на 30.11.2012 года Рентабельность (8%) 192,40 Итого (с НДС 10%) 168,60 Итого (с НДС 10%) 211,64 * При среднемесячном объеме производства 125 т Источник: СОЮЗМОЛОКО по данным ФТС РФ и отраслевой информации Данные анализа, представленные в Таблице 2, наглядно показывают явное ценовое преимущество импортных поставок в отличие от отечественного производства сыра при текущей цене на сырое молоке, поэтому сыродельная отрасль в России загружена по данным статистики на 61 %. Недостаточная обеспеченность сырьем обусловлена, прежде всего, низкой платежеспособностью предприятий отрасли по сравнению с цельномолочными предприятиями. Повышенный спрос на сырье для сыроделия не подкреплен возможностью дать за молоко достойную цену. Вместе с тем сыроделы стран импортеров пользуются возможностью закупать сырье у молокопроизводящих предприятий значительно дешевле, т.к. в этих странах значительно выше уровень государственной поддержки производства молока. К таким странам относятся Белоруссия, страны Евросоюза Германия, Польша, Литва, Эстония, Финляндия. В целом ряде стран сыродельная отрасль пользуется льготным ценообразованием на рынке сырья. К таким странам относятся США, Канада, Норвегия. Такое положение дел не позволяет эффективно развивать молочное животноводство, потому что увеличение производства молока неминуемо влечет необходимость увеличения производства сыра. Инвестиции в увеличение производства молока не окупаются, т. к. сбыт через сыроделие натыкается на несправедливую конкуренцию с импортерами. Решение проблем сразу двух социально значимых отраслей производства молока и сыроделия лежит в плоскости государственной поддержки. Сыродельная отрасль из аутсайдера может стать локомотивом развития молочного животноводства, если организовать компенсацию части затрат на приобретение сырья у отечественных товаропроизводителей. Экономическая целесообразность и эффективность такого субсидирования должна стать предметом обсуждения ведущих экспертов отрасли при обсуждении новой стратегии развития в условиях ВТО. Модернизация сыродельной отрасли активизировалась с 2006г. Если в прошлые годы она сводилась к замене отдельных узлов и деталей, то теперь началось строительство современных заводов или цехов на действующих заводах, где автоматизированы все процессы от приемки молока до фасовки готовой продукции. Были установлены современные линии по производству сыров на ООО «Майма-Молоко» (Республика Алтай), ОАО «Сыродельный завод «Ичалковский» (Республика Мордовия), ТнВ «Сыр стародубский» (Брянская обл.), «Эдельвейс-М» (Республика Татарстан), ЗАО «Сыродел» (Краснодарский край), ООО «Гормолзавод «Лискинский» (Воронежская обл.), ОАО «Ижмолоко» (ООО «КОМОС групп» Удмуртская Республика) и другие. Повышенный интерес инвесторов к производству сыров возник в период реализации национального проекта «Ускоренное развитие животноводства», когда стали расти объемы производства молока, в том числе сыропригодного, и инвесторов стал привлекать активно растущий рынок. О планах организации производства сыров заявили многие крупные компании. В настоящее время вступили в строй или будут запущены в ближайшее время современные мощности по выработке сыра на целом ряде предприятий. Наиболее крупные проекты в области сыроделия: ОАО «Сыродельный завод Сармич» (Республика Мордовия) объем производства – 9 тыс. т сыра в год; ОАО «Сызраньмолоко» (Самарская обл.) – 8 тыс. т в год; ЗАО «Великолукский молочный комбинат» (Псковская обл.) – 9 тыс. т сыра в год; ОАО «Можгасыр» (Республика Удмуртия) – 9 тыс. т сыра в год; ОАО «Еланский маслосыркомбинат» (Волгоградская обл.) - 7 тыс. т сыра в год; ОАО «Тихорецкий завод» (Краснодарский край), 1ая линия – 8 тыс. т сыра; ОАО «Сыродельный завод «Калачеевский» (Воронежская обл.) мощность линии по производству твердых сыров - 8 тыс. т в год; ОАО «Маслосырзавод «Порховский» (Псковская обл.) – 8 тыс. т сыра в год; ООО «Третьяковский маслосырзавод» (Алтайский край); Завод по переработке молока и производства сыра (Кировская обл., пос. Стрижи). Запуск новых мощностей по производству сыров делает востребованным сырое молоко и способствует стабилизации спроса на сырое молоко. На производство сыров только перечисленные выше заводы используют свыше 750 тыс. т сырого молока. Предприятия отрасли в значительной степени укомплектованы оборудованием, израсходовавшим свой ресурс и морально устаревшим. Это в свою очередь усугубляет положение отрасли. В настоящее время нет механизмов, которые бы стимулировали инвестиции в модернизацию. Банковские кредиты на приобретение современного оборудования выделяются на сроки не более 5 лет под непосильно высокие ставки от 12 % годовых. Кроме того на ввоз оборудования для сыроделия действуют высокие таможенные пошлины, несмотря на то, что отечественная промышленность не производит аналогичного оборудования, отвечающего современным требованиям. В случае положительного решения вопроса по субсидированию сырья для отрасли, необходимо будет решать проблему переоснащения сыродельных предприятий. Для этого целесообразно пересмотреть пошлины на ввоз оборудования для сыроделия (хотя бы временно), что не противоречит правилам ВТО. Кроме того целесообразно облегчить доступ предприятий к кредитным ресурсам через увеличение сроков кредитования и компенсации затрат на выплату процентных ставок по кредитам. Среди причин такого положения дел являются: - низкий порог связывания при ввозе сыра в Российскую Федерацию, - значительное количество фальсифицированной продукции завозимой по импорту. - недостаточная поддержка производства молока сырья для сыродельной отрасли по сравнению с основными внешними конкурентами на рынке сыров; - отсутствие механизмов стимулирования модернизации отрасли. Решение проблем сыроделия необходимо для обеспечения доступа на рынок значительных объемов молока сырья предусмотренных «Государственной программой развития сельского хозяйства и регулирования рынков сельскохозяйственной продукции, сырья и продовольствия на 2013-2020 годы», так и в связи с присоединением России к ВТО. Руководитель комитета по сыроделию Национального союза производителей молока А.Никитин