Расчет 4-ФСС за I квартал 2012 года

реклама

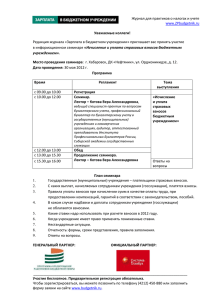

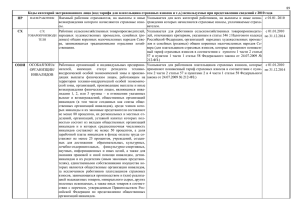

Дополнительные материалы для подписчиков Для оформления подписки обращайтесь в редакцию по тел. (4922) 37-37-25 СПЕЦВЫПУСК ПО ОТЧЕТНОСТИ Расчет 4-ФСС за I квартал 2012 года Фирмы и предприниматели, привлекающие работников на основании трудового договора, обязаны ежеквартально отчитываться перед Фондом социального страхования сразу по двум основаниям. Однако реализуется данная обязанность посредством единого расчета. Очередной отчет должен быть сформирован по итогам I квартала 2012 г. Напомним, что заключение трудового договора с работником автоматически «награждает» работодателя статусом страхователя, а следовательно, и плательщика соответствующих страховых взносов в системе: – обязательного социального страхования на случай временной нетрудоспособности и в связи с материнством (п. 1 ст. 2.1, подп. 1 п. 1 ст. 2 Закона от 29 декабря 2006 г. № 255-ФЗ, далее – Закон № 255-ФЗ; ч. 1 ст. 5 Закона от 24 июля 2009 г. № 212-ФЗ, далее – Закон № 212ФЗ); – обязательного социального страхования от несчастных случаев на производство и профзаболеваний (ст. 3, п. 1 ст. 5 Закона от 24 июля 1998 г. № 125-ФЗ, далее – Закон № 125ФЗ). При этом по обоим видам страхования страхователи обязаны отчитываться ежеквартально, не позднее 15 числа месяца, следующего за отчетным периодом (п. 2 ч. 9 Закона 212-ФЗ, п. 1 ст. 24 Закона № 125-ФЗ). Однако если Законом № 212-ФЗ предусмотрен перенос последнего дня срока в случае его выпадения на входной или нерабочий праздничный день, на ближайший следующий рабочий день, Закон № 125-ФЗ аналогичных положений не содержит. Между тем крайний срок для представления отчетности в ФСС по итогам I квартала 2012 года – 15 апреля – выпадает как раз на выходной (воскресенье). Таким образом, получается, что отчитаться по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством страхователь может и 16 апреля, а представить данные по «несчастному» страхованию должен не позднее 13 апреля. Впрочем, поскольку по обоим видам социального страхования необходимо отчитываться по единой форме 4-ФСС, полагаем, представление единого отчета 16 апреля все же можно считать оправданным. В частности, при возникновении аналогичной ситуации по итогам отчетного периода 9 месяцев 2011 года специалисты Минздравсоцразвития посчитали возможным руководствоваться общими нормами гражданского законодательства. Между тем согласно статье 193 Гражданского кодекса, если последний день срока приходится на нерабочий день, днем окончания срока считается ближайший следующий за ним рабочий день (письмо ведомства от 16 сентября 2011 г. № 3346-19). Форма и состав расчета По итогам 2011 года страхователи отчитывались перед ФСС еще по форме, утвержденной приказом Минздравсоцразвития от 28 февраля 2011 г. № 156н. Между тем приказом данного ведомства от 12 марта 2012 г. № 216н утверждена уже новая форма 4-ФСС. Причем пунктом 2 документа установлено, что она подлежит применению, начиная с I квартала 2012 г. Между тем, во-первых, прежде чем вступить в силу, приказ Минздравсоцразвития № 216н должен быть зарегистрирован Минюстом, а во-вторых, опубликован. Между тем на момент написания материала ни одно из этих событий еще не произошло. Тем самым утверждать однозначно, по какой форме (старой или новой) следует отчитываться по итогам I квартала 2012 года, весьма проблематично. Впрочем изменения, внесенные как в саму форму, так и в Порядок ее заполнения, отнюдь не носят революционный характер, скорее, в них были лишь дополнены некоторые элементы. Так, в ведомости появились две абсолютно новые таблицы – 4.3 и 4.4. Бывшая таблица 4.1 теперь оказалась под номером 4.2, а в таблицу 4.1 была выделена вторая часть таблицы 4. Кроме того, добавилась пара строк в таблице 3. Помимо всего прочего, некоторые корректировки претерпел титульный лист. Вопервых, теперь нет необходимости указывать на «титульнике» коды по ОКПО, ОКОПФ, ОКФС. Во-вторых, появилось поле, которое отмечается, если расчет формируется в связи с прекращением деятельности страхователя (в связи с ликвидацией организации или прекращением бизнес-деятельности в качестве индивидуального предпринимателя). Втретьих, появилась возможность указать в поле «Достоверность и полноту сведений, указанных в настоящем расчете, подтверждаю», что расчет представлен правопреемником страхователя. Для этого в указанном поле проставляется цифра 3. Однако в целом все эти нововведения ни на йоту не изменили Порядка заполнения прежних таблиц формы 4-ФСС. Итак, состоит ведомость из титульного листа и двух разделов, первый из которых посвящен обязательному страхованию на случай материнства и временной нетрудоспособности (таблицы 1–5), а второй – обязательному социальному страхованию от несчастных случаев на производстве и профзаболеваний (таблицы 6–9). Обязательными для заполнения всеми страхователями являются таблицы 1, 3, 6 и 7 расчета, а также титульный лист. Что касается остальных таблиц, то при отсутствии показателей для отражения в них они не заполняются и не представляются. «Переменные» составляющие расчета Таблицу 2 необходимо сформировать лишь при условии, что в I квартале 2012 года страхователем выплачивалось работникам страховое обеспечение по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством. Его виды перечислены в пункте 1 статьи 1.4 Закона № 255-ФЗ. Так, речь идет: – о пособии по временной нетрудоспособности (стр. 1, 2); – пособии по беременности и родам (стр. 3,4); – единовременном пособии женщинам, вставшим на учет в медицинских учреждениях в ранние сроки беременности (стр. 5); – единовременном пособии при рождении ребенка (стр. 6); – ежемесячном пособии по уходу за ребенком (стр. 7–9); – социальном пособии на погребение (стр. 11). Выбивается из этого ряда лишь строка 10, по которой отражаются сведения по оплате 4-х дополнительных выходных дней для ухода за детьми-инвалидами. Данная выплата не входит в систему обязательного социального страхования и компенсируется не за счет средств ФСС, а за счет федерального бюджета (п. 17 с. 37 Закона от 24 июля 2009 г. № 213ФЗ). Вместе с тем возмещать соответствующие суммы работодателю должен непосредственно Соцстрах (письмо ФСС от 5 мая 2010 г. № 02-02-01/08-2082). Таблица интуитивно понятна для заполнения, отметим лишь пару моментов. В графе 3 по строкам 1–4, 10 указывается количество оплаченных дней; по строкам 7–9 – количество произведенных выплат; по строкам 5, 6, 11 – количество пособий. В графе 5 отражается та часть расходов страхователя на указанные выше цели, которая финансируется за счет средств федерального бюджета. Речь, во-первых, идет о случаях выплаты страхового обеспечения сверх установленных норм лицам, пострадавшим от радиационных воздействий, установленных законодательством. Во-вторых, об оплате 4-х дополнительных выходных дней для ухода за детьми-инвалидами. В-третьих, о дополнительных расходах на выплату пособий по временной нетрудоспособности, по беременности и родам, связанных с зачетом в страховой стаж периодов службы в Вооруженных силах, в течение которых гражданин не подлежал страхованию. Эти данные также расшифровываются в таблице 5 формы 4-ФСС. Таблицу 4 заполняют страхователи, производящие выплаты в пользу инвалидов I, II и III и, соответственно, применяющие в отношении таковых пониженный тариф страховых взносов. Правда Данные в нее заносятся лишь при условии, что данный тариф отличается от тарифа взносов, уплачиваемых в целом по страхователю. Количество заполненных строк в таблице 3.1 должно соответствовать числу физических лиц – инвалидов, которым плательщиком были начислены выплаты и иные вознаграждения в течение отчетного периода. При этом в графах 3, 4 напротив каждой фамилии указывается дата выдачи и дата окончания действия справки медико-социальной экспертизы или заключения врачебно-трудовых экспертных комиссий о присвоении инвалидности. В графе 5 по каждому физлицу отражается сумма выплат и иных вознаграждений, начисленных в его пользу, но не более предельной величины базы для начисления страховых взносов. Напомним, что в текущем году таковая составляет 512 000 руб. (постановление правительства от 24 ноября 2011 г. № 974). По графам 6–8 расшифровывается сумма выплат в пользу физлица, начисленных за последние три месяца отчетного периода, то есть в нашем случае за январь, февраль и март. Общая сумма выплат по всем физлицам, являющимся инвалидами I, II или III группы, за I квартал 2012 года и каждый его месяц отражается в графах 5–8 по строке «Итого выплат». При этом значение в графе 5 должно быть равно показателю строки 5 графы 3 таблицы 3 формы 4-ФСС, а в графах 6–8 – соответственно показателям граф 4–6 строки 5 таблицы 3. В случае если таблица 3.1 состоит из нескольких страниц, значение строки «Итого выплат» отражается на последней странице. Таблица 4 в прежней форме состояла из двух частей. Первую из них заполняли общественные организации инвалидов (в том числе созданные как союзы общественных организаций инвалидов, среди членов которых инвалиды и их представители составляют не менее 80 процентов), которые применяют пониженный тариф страховых взносов, установленный частью 2 статьи 58 Закона № 212-ФЗ. Вторая была предназначена для организаций, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов (со среднесписочной численностью инвалидов не менее 50 процентов, заработная плата которых в фонде оплаты труда составляет не менее 25 процентов) и которые также применяют пониженный тариф страховых взносов. При этом и те и другие указывали в таблице данные, подтверждающие их право на льготный тариф. В новой же форме эта вторая часть просто выделена в отдельную таблицу 4.1. Что касается состава отражаемых сведений, то он остался прежним. Таблица 4.2 в новой форме – это бывшая таблица 4.1, которая предназначена для организаций, работающих в сфере информационных технологий и имеющих право на применение пониженного тарифа страховых взносов, установленного частью 3 статьи 58 Закона № 212-ФЗ. К сведению! С начала текущего года требования, которым должны соответствовать организации, осуществляющие деятельность в области информационных технологий, для применения пониженных тарифов страховых взносов, изменены. Так, если ранее средняя численность работников за девять месяцев года, предшествующего перехода IT-компании на пониженный тариф должна была составлять не менее 50 человек, то теперь данное ограничение снижено до 30 человек (п. 3 ч. 2.1 и 2.2 ст. 57 Закона № 212-ФЗ, письмо ФСС от 10 февраля 2012 г. № 15-03-11/08-1395). Уточнено также, что пониженные тарифы страховых взносов вправе применять только те IT-компании, которые разрабатывают и реализуют разработанные именно ими программ для ЭВМ. Таблица 4.3 является новой и подлежит заполнению «упрощенцами», применяющими пониженный тариф страховых взносов, установленный частью 3.4 статьи 58 Закона № 212ФЗ. Дело в том, что ранее данная категория плательщиков страховых взносов рассчитывалась по пониженному тарифу только с Пенсионным фондом. Поэтому подтверждать право на него в Соцстрахе не было необходимости. С начала же текущего года для них установлен нулевой тариф платежей в ФСС и ФОМС. По строке 1 таблицы указывается общая сумма доходов, определяемая в соответствии со статьей 346.15 Налогового кодекса нарастающим итогом с начала отчетного (расчетного) периода. По строке 2 отражается сумма доходов от реализации продукции и (или) оказанных услуг по основному виду экономической деятельности. А по строке 3 проставляется их доля в общей сумме доходов. Иными словами, значение показателя по строке 3 рассчитывается как отношение значений строк 2 и 1, умноженное на 100. Напомним, что для применения пониженного тарифа в строке 3 должен значиться показатель не менее 70 процентов (письмо ФСС от 10 февраля 2012 г. № 15-03-11/08-1395). При этом сам основной вид деятельности «упрощенца» должен быть поименован в перечне, приведенном пункте 8 части 1 статьи 58 Закона № 212-ФЗ. В противном случае с начала года подлежит применению общий тариф, и недостающая сумма страховых взносов за январь, февраль и марта должна быть восстановлена к уплате в бюджет Фонда. Обратите внимание! Специалисты Соцстраха признают право применять пониженный тариф страховых взносов, предусмотренный для «упрощенцев» и за тем страхователями, которые переведены на уплату ЕНВД. Главное, чтобы при этом было соблюдено условие об основном виде деятельности (письмо ФСС от 10 февраля 2012 г. № 15-03-11/08-1395). Следовательно, таким страхователям также необходимо заполнять таблицу 4.3 расчета 4-ФСС Новой является и таблица 4.4. Она предназначена для некоммерческих организаций (за исключением государственных и муниципальных учреждений), которые применяют УСН и осуществляют в соответствии с учредительными документами деятельность в области социального обслуживания населения, научных исследований и разработок, образования, здравоохранения, культуры и искусства (деятельность театров, библиотек, музеев и архивов) и массового спорта (за исключением профессионального). В таблице они отражают данные, подтверждающие их право на применение тарифа страховых взносов, установленного частью 2 статьи 58 Закона № 212-ФЗ. Обязательные элементы расчета Таблица 3 посвящена расчету базы для начисления страховых взносов. В ней расшифровываются следующие суммы: – по строке 1 – сумма выплат и иных вознаграждений, начисленных в пользу физических лиц и признаваемых объектом обложения страховыми взносами согласно статье 7 Закона № 212-ФЗ; – по строке 2 – суммы, не подлежащие обложению страховыми взносами согласно статье 9 Закона 212-ФЗ; – по строке 3 – суммы, превышающие предельную величину базы для начисления страховых взносов; – по строке 4 – база для начисления страховых взносов; – по строке 5 – из сумм, отраженных по строке 4, отдельно выделяются выплаты и иные вознаграждения в пользу физлиц, являющихся инвалидами I, II и III группы (показатель «Итого» выплат по графе 5 таблицы 3.1). В новой форме в таблицу 3 включены еще две строки: – по строке 6 указывается сумма выплат в пользу физлиц, производимых в связи с осуществлением фармацевтической деятельности аптечными организациями, уплачивающими ЕНВД, а также индивидуальными предпринимателями, имеющими лицензию на фармацевтическую деятельность, также применяющими «вмененку» (с начала текущего года в отношении таковых применяется пониженный тариф страховых взносов, установленный частью 3.4 статьи 58 Закона № 212-ФЗ); – по строке 7 отражается сумма выплат, производимых страхователями членам экипажей судов, зарегистрированных в Российском международном реестре судов, за исполнение трудовых обязанностей члена экипажа судна, применяющими тариф, установленный частью 3.3 статьи 58 Закона № 212-ФЗ. При этом выплаты и иные вознаграждения в пользу физических лиц, являющихся инвалидами, отраженные по строке 6 или 7, не должны попасть в строку 5. Все суммы в таблице указываются в разбивке по графам 3 «Всего с начала расчетного периода», а также 4, 5, 6, соответствующим каждому из трех последних месяцев отчетного периода (в нашем случае январь, февраль и март). Таким образом, по каждой из граф должно соблюдаться следующее равенство: строка 1 – строка 2 – строка 3 = строка 4 Таблица 1, по сути, представляет собой сводные данные о расчетах страхователя с ФСС по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством. В ней отражаются сведения о следующих суммах: – о начисленных и уплаченных страхователем взносах; – о взносах, доначисленных страхователем или проверяющим органом; – о расходах на выплату страхового обеспечения, понесенных страхователем; – о задолженности за страхователем либо за органом Фонда на начало и конец отчетного периода; – о взносах, не принятых Соцстрахом к зачету; – о полученном от территориального отделения Фонда возмещении произведенных расходов; За основу при этом берутся данные бухучета страхователя. Обратите внимание! В том случае, когда выплаченные сотрудникам суммы пособий не приняты инспекторами Соцстраха к зачету, теряет правомочность и основание, благодаря которому они в принципе не включались в базу для расчета страховых взносов (п. 1 ч. 1 ст. 9 Закона № 212-ФЗ). Соответственно, помимо суммы взносов, в счет уплаты которых предполагалось будут зачтены расходы на обязательное социальное страхование, в рассматриваемой ситуации придется также доплатить взносы, исчисленные с самого «пособия». При всем при этом, поскольку в подобных обстоятельствах речь идет уже о прошедшем периоде, то страхователь вполне может быть привлечен и к ответственности за неуплату страховых взносов. В частности, специалисты Минздравсоцразвития в письме от 30 августа 2011 г. № 3035-19 посчитали это вполне правомерным, если основаниями для отказа в зачете расходов в счет взносов стали: неправильное определение страхового стажа застрахованного лица, неверное исчисление размера пособий, а также отсутствие документов, подтверждающих право застрахованного лица на получение государственного пособия, и т. п. В таблице 6 отражаются данные, необходимые для расчета суммы начисленных за отчетный период взносов на обязательное социальное страхование от несчастных случаев на производстве и профзаболеваний. Так, по строке 1 отражаются выплаты в пользу работников нарастающим итогом за отчетный период, (в нашем случае за I квартал 2012 г.), в том числе за последние три месяца отчетного периода (в нашем случае показатель строки 2 будет равен значению строки 1) с разбивкой по месяцам (строки 3 - 5). В графе 3 строки 1 указывается общая сумма выплат, облагаемых «несчастными» взносами, в том числе в графе 4 – сумма выплат в пользу работающих инвалидов. А в графе 5 проставляется сумма выплат в пользу работников, на которые страховые взносы не начисляются. Напомним, что объектом обложения «несчастными» платежами являются выплаты физлицам, которые производятся в рамках трудовых отношений, а также вознаграждения по договорам гражданско-правового характера, если таковым предусмотрена обязанность работодателя уплачивать страховые взносы в ФСС в отношении исполнителя (ст. 20.1 Закона № 125-ФЗ). Не облагаемые «несчастными» платежами выплаты перечислены в статье 20.2 Закона № 125-ФЗ. В графе 6 указывается размер страхового тарифа, который установлен страхователю Соцстрахом в зависимости от его класса профессионального риска, в графе 7 – скидка к нему, а в графе 9 – надбавка. Графа 8 предназначена для отражения реквизитов приказа территориального отделения Фонда об установлении надбавки. В графе 10 вновь указывается тариф страхового взноса, но уже с учетом скидки или надбавки. Данные заполняются с двумя десятичными знаками после запятой. Таблица 7 предназначена для отражения общих сведений о расчетах страхователя с ФСС по «несчастному» страхованию, в том числе в ней указываются: – облагаемая база за отчетный период; – суммы начисленных и уплаченных страхователем взносов; – суммы взносов, доначисленных страхователем или проверяющим органом; – расходы на выплату страхового обеспечения, понесенные страхователем; – задолженность страхователя либо органа Фонда на начало и на конец отчетного периода. В таблице 8 отражаются сведения о видах и суммах выплаченного в отчетном периоде (в нашем случае за I квартал 2012 г.) страхового обеспечения с выделением расходов: – в пользу пострадавших, работающих по внешнему совместительству (по строкам 2, 5); – в пользу пострадавших на другом предприятии (по строкам 3,6,8). Также по строке 9 таблицы 8 отражаются расходы, произведенные на «Финансирование предупредительных мер по сокращению производственного травматизма и профзаболеваний». В графе 3 показывается количество оплаченных дней временной нетрудоспособности в связи с несчастным случаем на производстве или профессиональным заболеванием (отпуска для санаторно-курортного лечения). В графе 4 – соответствующие расходы, зачтенные в счет страховых взносов по «несчастному» страхованию. В Таблице 9 отражаются данные о численности застрахованных лиц, которые пострадали в отчетном периоде от несчастных случаев на производстве и профзаболеваний. Заполняются сведения на основании актов о несчастных случаях на производстве по форме Н-1 (утв. постановлением Минтруда от 24 октября 2002 г. № 73) и актов о случаях профессиональных заболеваний (утв. постановлением правительства от 15 декабря 2000 г. № 967). При этом учитываются эпизоды, по которым дата проведения экспертизы по проверке наступления страхового случая приходится на отчетный период. Ольга Привольнова, эксперт ООО «Центр экономической информации»