Новое в учете авансов на командировочные расходы

реклама

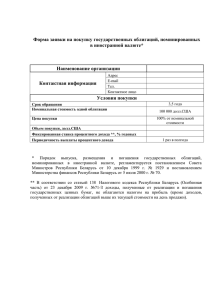

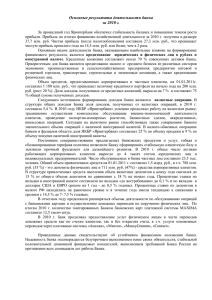

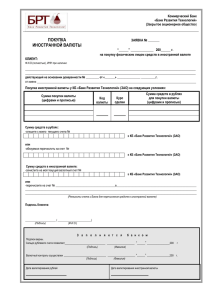

"Бухгалтерский учет", 2008, N 12 НОВОЕ В УЧЕТЕ АВАНСОВ НА КОМАНДИРОВОЧНЫЕ РАСХОДЫ В ИНОСТРАННОЙ ВАЛЮТЕ Работники, отправляющиеся в командировку за границу, получают под отчет наличную валюту. Причем эти денежные средства принято называть авансы выданные. Учет авансов в иностранной валюте изменился в связи с вступлением в силу новой редакции ПБУ 3/2006. Касаются ли новые положения ПБУ 3/2006 авансов на командировочные расходы? Порядок и размеры возмещения расходов, связанных со служебными командировками, определяются коллективным договором или локальным нормативным актом организации. Валютные операции между резидентами по оплате и (или) возмещению расходов физического лица, связанных со служебной командировкой за пределы территории Российской Федерации, а также по погашению неизрасходованного аванса, выданного в связи со служебной командировкой, разрешены законодательством о валютном регулировании и валютном контроле (ст. 9 Федерального закона от 10.12.2003 N 173-ФЗ "О валютном регулировании и валютном контроле", Письмо ЦБ РФ от 30.07.2007 N 36-3/1381). Выдача наличных денег под отчет на расходы, связанные со служебными командировками, производится в пределах сумм, причитающихся командированным лицам на эти цели. Со дня пересечения государственной границы при выезде из Российской Федерации суточные выплачиваются по норме, установленной для выплаты в стране, в которую работник направляется, а со дня пересечения государственной границы при въезде в РФ - по норме, установленной при командировках в пределах Российской Федерации. Такое разъяснение было дано Минтрудом России в Письме от 17.05.1996 N 1037-ИХ. В 2008 г. при оплате работодателем налогоплательщику расходов на командировки как внутри страны, так и за ее пределы в доход, подлежащий налогообложению НДФЛ, не включаются суточные, выплачиваемые в соответствии с законодательством Российской Федерации, но не более 700 руб. за каждый день нахождения в командировке на территории Российской Федерации и не более 2500 руб. за каждый день нахождения в заграничной командировке, а также документально подтвержденные расходы на проезд к месту назначения и обратно. Лица, получившие наличные деньги под отчет, обязаны не позднее 3 рабочих дней со дня возвращения их из командировки предъявить в бухгалтерию организации отчет об израсходованных суммах и произвести окончательный расчет по ним. Такие требования содержатся в абз. 2, 3 п. 11 Порядка ведения кассовых операций в Российской Федерации, утвержденного Решением Совета директоров ЦБ РФ от 22.09.1993 N 40. В случае выдачи под отчет иностранной валюты авансовый отчет составляется как в рублях, так и в валюте. Средства в иностранной валюте, выданные под отчет работникам, квалифицируются как "авансы выданные". С 1 января 2008 г. в ПБУ 3/2006 "Учет активов и обязательств, стоимость которых выражена в иностранной валюте" были внесены изменения Приказом Минфина России от 25.12.2007 N 147н. Начиная с нового года средства полученных и выданных авансов и предварительной оплаты, задатков принимаются в оценке в рублях по курсу, действовавшему на дату совершения операции в иностранной валюте, в результате которой указанные активы и обязательства принимаются к бухгалтерскому учету. Суммы в иностранной валюте, выданные под отчет работникам (на командировочные расходы, представительские расходы, на рекламу и другие цели), квалифицируются как авансы выданные. Означает ли это, что организациям начиная с 1 января 2008 г. не следует производить в бухгалтерском учете пересчет дебетового сальдо по счету 71 "Расчеты с подотчетными лицами"? Распространяется ли новый порядок ведения бухгалтерского учета средств авансов (предварительной оплаты, задатков), выданных в иностранной валюте, установленный с 2008 г., на авансы подотчетным лицам, на командировочные, представительские и иные расходы? По данному вопросу мнения специалистов разделились. Существует две точки зрения, и каждую из них мы подробно рассмотрим. Позиция 1 основывается на нормах абз. 1 п. 7, абз. 1 п. 9 и п. 10 ПБУ 3/2006, изложенных в редакции Приказа Минфина России N 147н: - пересчет стоимости денежных знаков в кассе организации, средств на банковских счетах (банковских вкладах), денежных и платежных документов, ценных бумаг (за исключением акций), средств в расчетах, включая по заемным обязательствам с юридическими и физическими лицами (за исключением средств полученных и выданных авансов и предварительной оплаты, задатков), выраженной в иностранной валюте, в рубли должен производиться на дату совершения операции в иностранной валюте, а также на отчетную дату; - для составления бухгалтерской отчетности средства полученных и выданных авансов, предварительной оплаты, задатков принимаются в оценке в рублях по курсу, действовавшему на дату совершения операции в иностранной валюте, в результате которой указанные активы и обязательства принимаются к бухгалтерскому учету; - пересчет средств полученных и выданных авансов, предварительной оплаты, задатков после принятия их к бухгалтерскому учету в связи с изменением курса не производится. Сами по себе предписания, содержащиеся в абз. 1 п. 7, абз. 1 п. 9 и п. 10 ПБУ 3/2006, действительно позволяют трактовать употребленный в них оборот "выданные авансы" в достаточно широком смысле. Однако необходимо обратить внимание, что в абз. 2, добавленном в п. 9 ПБУ 3/2006 Приказом Минфина России N 147н, прямо говорится об активах и расходах, которые оплачены организацией в предварительном порядке либо в счет оплаты которых организация перечислила аванс. Подотчетные лица могут обеспечиваться для оплаты командировочных расходов за пределами территории Российской Федерации денежными средствами в иностранной валюте посредством их зачисления на специальный банковский счет организации, предназначенный для совершения операций с использованием расчетных (дебетовых) карт. Но они могут обеспечиваться наличными денежными средствами в иностранной валюте для оплаты командировочных расходов за пределами территории Российской Федерации и посредством выдачи им аванса через кассу. А это вызывает сомнение в обоснованности отнесения в целях ПБУ 3/2006 к "авансам выданным" тех сумм в иностранной валюте, которыми наделяются подотчетные лица. Следовательно, порядок учета подотчетных сумм остается прежним (см. пример). Согласно Приложению к ПБУ 3/2006 "Перечень дат совершения отдельных операций в иностранной валюте" расходы, связанные со служебными командировками и служебными поездками за пределы территории Российской Федерации, признаются на дату утверждения авансового отчета. В данном случае выданная подотчетному лицу сумма иностранной валюты признается не выданным ему авансом, а средствами в расчетах, а согласно п. 7 ПБУ 3/2006 пересчет стоимости средств в расчетах, выраженной в иностранной валюте, в рубли должен производиться на дату совершения операции в иностранной валюте, а также на отчетную дату. При пересчете в соответствии с п. 3 ПБУ 3/2006 возникает курсовая разница - разница между рублевой оценкой актива или обязательства, стоимость которых выражена в иностранной валюте, на дату исполнения обязательств по оплате или отчетную дату данного отчетного периода и рублевой оценкой этого же актива или обязательства на дату принятия его к бухгалтерскому учету в отчетном периоде или отчетную дату предыдущего отчетного периода. Пример. Коллективным договором организации предусмотрено, что при командировках в Данию суточные выплачиваются в размере 100 долл. США в день. Работник был направлен в командировку в Данию 21.05.2008 сроком на 5 дней. Исходя из примерного расчета, работнику было выдано 500 долл. США в качестве суточных и оплаты стоимости проезда 200 долл. США. По возвращении из командировки работник представил авансовый отчет с приложением подтверждающих документов, согласно которым расходы на проезд составили 100 долл. США. В кассу работником возвращено 100 долл. США. Предположим, что курс доллара США, установленный ЦБ РФ на дату выдачи наличной иностранной валюты под отчет, - 24,5076 руб/долл. США, а на дату утверждения авансового отчета и возврата работником остатка денежных средств - 24,5952 руб/долл. США. Организация выплатила работнику суточные из расчета 100 долл. США в день. В ситуации, описанной в примере, на момент выдачи подотчетных сумм суточные составили 2450,76 руб. (24,5076 x 100 долл. США). Это менее нормативных 2500 руб. Поэтому в данном случае объекта налогообложения по НДФЛ не возникает. В целях налогообложения сумма командировочных расходов составит 11 067,84 руб. (((70 долл. США x 5 дн.) + 100 долл. США) x 24,5952 руб/долл. США). В соответствии с рабочим планом счетов организацией открыт субсчет второго порядка к субсчету 50-1 "Касса организации" счета 50 "Касса": 50-1-2 "Касса организации в долларах США". Таблица 1 Содержание операций Сумма, руб. Корреспонденция счетов Д-т К-т Выданы из кассы денежные средства на оплату командировочных расходов (в валюте) (700 x 24,5076) Отражена положительная курсовая разница по расчетам с подотчетным лицом (700 x (24,5952 - 24,5076)) Отражены расходы в виде командировочных ((100 x 5 + 100) x 24,5952) Отражено постоянное налоговое обязательство ((14 757,12 - 11 067,84) x 24%) Излишек валютных средств возвращен подотчетным лицом (100 x 24,5952) 17 155,32 71 50-1-2 61,32 71 91-1 14 757,12 71 885,43 20 (26, 44) 99 2 459,52 50-1-2 71 68 Позиция 2: стоимость активов (в том числе средств в расчетах), выраженная в иностранной валюте, для отражения в бухгалтерском учете и бухгалтерской отчетности подлежит пересчету в рубли на дату совершения операции в иностранной валюте по официальному курсу этой валюты к рублю, устанавливаемому ЦБ РФ на эту дату. На это указывают п. п. 4, 5, 6 ПБУ 3/2006. Записи в регистрах бухгалтерского учета по счетам учета активов (в том числе средств в расчетах) производятся в рублях по этому курсу. В данном случае пересчет задолженности подотчетного лица должен производиться на дату выдачи наличной иностранной валюты из кассы организации. В соответствии с новой редакцией п. п. 7, 9, 10 ПБУ 3/2006 дальнейший пересчет средств в расчетах с подотчетным лицом, выданных авансом для оплаты командировочных расходов, не производится. Командировочные расходы для целей бухгалтерского учета (в части, покрытой выданными под отчет денежными средствами) включаются в состав расходов по обычным видам деятельности на дату утверждения авансового отчета по курсу, действующему на даты выдачи денежных средств под отчет для оплаты этих расходов. Основанием для этого являются нормы п. п. 5 и 16 ПБУ 10/99 "Расходы организации" и п. 9 ПБУ 3/2006. Командировочные расходы, компенсируемые работнику на основании авансового отчета (перерасход), включаются в состав расходов для целей налогообложения по курсу на дату утверждения авансового отчета. На практике в различных случаях возникают вопросы о правильности применения курса иностранной валюты на определенную дату, в частности, если сумма иностранной валюты, выданной командированному работнику под отчет, не полностью использована в командировке и подлежит возврату. Воспользуемся данными примера для представления этой позиции. Стоимость активов (в том числе средств в расчетах), выраженная в иностранной валюте, для отражения в бухгалтерском учете и бухгалтерской отчетности подлежит пересчету в рубли на дату совершения операции в иностранной валюте по официальному курсу этой валюты к рублю, устанавливаемому ЦБ РФ на эту дату. Записи в регистрах бухгалтерского учета по счетам учета активов (в том числе средств в расчетах) производятся в рублях по указанному выше курсу. Одновременно эти записи производятся в валюте расчетов и платежей. В ситуации, описанной в примере, пересчет задолженности подотчетного лица должен производиться на дату выдачи наличной иностранной валюты из кассы организации. В соответствии с новой редакцией ПБУ 3/2006 дальнейший пересчет средств в расчетах с подотчетным лицом, выданных авансом для оплаты командировочных расходов, не производится. Командировочные расходы, покрытые выданными под отчет денежными средствами, включаются в состав расходов по обычным видам деятельности на дату утверждения авансового отчета по курсу, действующему на дату выдачи денежных средств под отчет для оплаты этих расходов. Бухгалтерская запись по принятию к учету иностранной валюты, возвращенной работником, должна быть произведена в рублях по курсу, установленному на эту дату. На это указывают положения, содержащиеся в Приложении к ПБУ 3/2006, п. 20 ПБУ 3/2006, п. 24 Положения по ведению бухгалтерского учета и бухгалтерской отчетности. Кроме того, учитывая, что сумму, подлежащую возврату работником, уже нельзя рассматривать как аванс, выданный для оплаты командировочных расходов, задолженность работника по возврату неизрасходованных сумм следует пересчитать по курсу на дату утверждения авансового отчета и на дату возврата неизрасходованных валютных средств. А если эти даты не совпадают, пересчет нужно сделать два раза: и на дату утверждения авансового отчета, и на дату возврата неизрасходованной валюты. Положительная курсовая разница, возникшая в данном случае при таком пересчете, включается в состав прочих доходов организации. В целях налогообложения прибыли в составе прочих расходов, связанных с производством и реализацией, учитываются только суммы суточных, выплачиваемых в пределах норм, установленных Постановлением Правительства РФ от 08.02.2002 N 93. Кроме того, в налоговом учете признаются расходы на проезд к месту командировки и обратно (на основании нормы, содержащейся в пп. 12 п. 1 ст. 264 НК РФ). Датой признания этих расходов является дата утверждения авансового отчета. Для целей налогообложения прибыли норма суточных при командировках на территории Российской Федерации установлена равной 100 руб., при командировках в Данию - 70 долл. США. Расходы организаций на выплату суточных в пределах норм относятся в целях налогообложения прибыли к прочим расходам, связанным с производством и реализацией. Расходы, выраженные в иностранной валюте, для целей налогообложения пересчитываются в рубли по официальному курсу, установленному ЦБ РФ на дату признания соответствующего расхода. Следовательно, в налоговом учете расходы в виде суточных в иностранной валюте признаются в рублях по курсу, установленному ЦБ РФ на дату утверждения авансового отчета, в пределах вышеуказанных норм. Такое разъяснение было дано Минфином России в Письме от 01.02.2005 N 07-05-06/32. В рассматриваемой ситуации организация вправе признать в составе расходов в качестве суточных сумму 8608,32 руб. (70 долл. США x 5 дн. x 24,5952 руб/долл. США). Сумма суточных, превышающих указанную величину, в целях налогообложения прибыли не учитывается на основании п. 38 ст. 270 НК РФ. Положительная курсовая разница, возникшая в рассматриваемой ситуации при переоценке обязательства подотчетного лица, стоимость которого выражена в иностранной валюте, проводимой в связи с изменением официального курса иностранной валюты к рублю, включается в состав внереализационных доходов организации на дату прекращения обязательства (в данном случае - на дату утверждения авансового отчета и возврата неизрасходованного аванса). В рассматриваемой в примере ситуации в бухгалтерском учете в составе расходов в качестве командировочных организация признала сумму 14 704,56 руб. ((100 долл. США x 5 дн. + 100 долл. США) x 24,5076 руб/долл. США). В целях налогообложения прибыли признана меньшая сумма - лишь 11 067,84 руб. (8608,32 руб. + 100 долл. США x 24,5952 руб/долл. США). В таком случае в бухгалтерском учете организации подлежит отражению постоянная разница и соответствующее ей постоянное налоговое обязательство. В налоговом учете признается доход в виде положительной курсовой разницы от пересчета задолженности в сумме 600 долл. США. В то время как в бухгалтерском учете признается курсовая разница от пересчета задолженности в сумме 100 долл. США (суммы, подлежащей возврату работником), что также приводит к возникновению постоянной разницы и постоянного налогового обязательства. Бухгалтерские записи, которые следовало сделать организации в рассматриваемой ситуации, представлены в табл. 2. Таблица 2 Содержание операций Сумма, руб. Выданы из кассы денежные средства на оплату командировочных расходов (в валюте) (700 x 24,5076) Отражены расходы в виде командировочных ((100 x 5 + 100) x 24,5076) Отражено постоянное налоговое обязательство ((14 704,56 - 11 067,84) x 24%) Излишек валютных средств возвращен подотчетным лицом (100 x 24,5952) Отражена положительная курсовая разница по расчетам с подотчетным лицом (100 x (24,5952 - 24,5076)) Отражено постоянное налоговое обязательство ((700 x (24,5952 - 24,5076) - 8,76) x 24 %) 17 155,32 14 704,56 Корреспонденция счетов Д-т К-т 71 50-1-2 71 872,81 20 (26, 44) 99 2 459,52 50-1-2 71 8,76 71 91-1 12,61 99 68 68 В соответствии с рабочим планом счетов организацией открыты следующие субсчета второго порядка к субсчету 50-1 "Касса организации" счета 50 "Касса": - 50-1-1 "Касса организации в рублях"; - 50-1-2 "Касса организации в долларах США". Подытоживая, отметим, что сравнение финансовых результатов операции, рассмотренной в примере с двух изложенных выше позиций, показывает, что они в сумме будут одинаковыми. Для целей бухгалтерского учета позиции различаются исключительно квалификацией расходов - при первой позиции на себестоимость продукции (работ, услуг) будут отнесены 14 757,12 руб., а положительная курсовая разница составит 61,32 руб. При второй позиции на себестоимость продукции (работ, услуг) будут списаны 14 704,56 руб. командировочных расходов, а положительная курсовая разница составит 8,76 руб. Удобство первой позиции состоит в том, что при ее применении не возникает разниц между бухгалтерским и налоговым учетом. Однако придерживаться данной позиции можно только в тех случаях, когда на командировочные расходы выдается наличная иностранная валюта. Л.В.Сотникова ООО "Росэкспертиза" Подписано в печать 02.06.2008