С развитием мировой экономики планирование деятельности

реклама

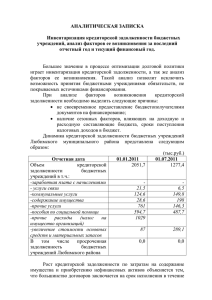

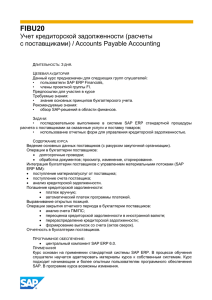

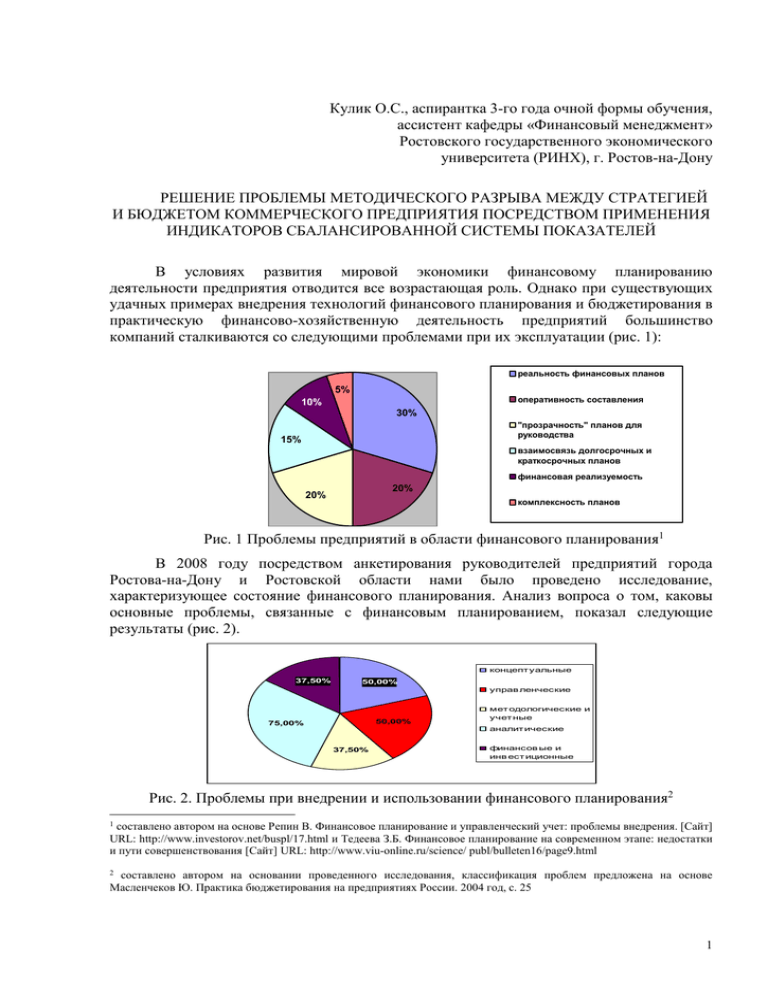

Кулик О.С., аспирантка 3-го года очной формы обучения, ассистент кафедры «Финансовый менеджмент» Ростовского государственного экономического университета (РИНХ), г. Ростов-на-Дону РЕШЕНИЕ ПРОБЛЕМЫ МЕТОДИЧЕСКОГО РАЗРЫВА МЕЖДУ СТРАТЕГИЕЙ И БЮДЖЕТОМ КОММЕРЧЕСКОГО ПРЕДПРИЯТИЯ ПОСРЕДСТВОМ ПРИМЕНЕНИЯ ИНДИКАТОРОВ СБАЛАНСИРОВАННОЙ СИСТЕМЫ ПОКАЗАТЕЛЕЙ В условиях развития мировой экономики финансовому планированию деятельности предприятия отводится все возрастающая роль. Однако при существующих удачных примерах внедрения технологий финансового планирования и бюджетирования в практическую финансово-хозяйственную деятельность предприятий большинство компаний сталкиваются со следующими проблемами при их эксплуатации (рис. 1): реальность финансовых планов 5% оперативность составления 10% 30% "прозрачность" планов для руководства 15% взаимосвязь долгосрочных и краткосрочных планов финансовая реализуемость 20% 20% комплексность планов Рис. 1 Проблемы предприятий в области финансового планирования1 В 2008 году посредством анкетирования руководителей предприятий города Ростова-на-Дону и Ростовской области нами было проведено исследование, характеризующее состояние финансового планирования. Анализ вопроса о том, каковы основные проблемы, связанные с финансовым планированием, показал следующие результаты (рис. 2). концепт уальные 37,50% 50,00% управ ленческие 50,00% 75,00% 37,50% мет одологические и учет ные аналит ические финансов ые и инв ест иционные Рис. 2. Проблемы при внедрении и использовании финансового планирования2 составлено автором на основе Репин В. Финансовое планирование и управленческий учет: проблемы внедрения. [Сайт] URL: http://www.investorov.net/buspl/17.html и Тедеева З.Б. Финансовое планирование на современном этапе: недостатки и пути совершенствования [Сайт] URL: http://www.viu-online.ru/science/ publ/bulleten16/page9.html 1 составлено автором на основании проведенного исследования, классификация проблем предложена на основе Масленчеков Ю. Практика бюджетирования на предприятиях России. 2004 год, с. 25 2 1 Одна из наиболее острых для предприятий проблем – так называемый методический разрыв между стратегией и бюджетом [8], ситуация, когда стратегические ориентиры и оперативная работа (бюджетирование) разделены между собой в силу ряда причин: во-первых, из-за разницы во временных горизонтах; во-вторых, из-за разницы в направлении работы; в-третьих, из-за разницы в форме представления показателей. В проведенном нами исследовании было выявлено, что данная проблема, входящая в разряд концептуальных, актуальна для 2 из 8 опрошенных предприятий, то есть для 25%, что достаточно много. К решению данной проблемы существует достаточно много подходов, перечислим только ряд из них: З.Б. Тедеева: «Для успешной организации финансового планирования на предприятии, и соответственно успешной работы предприятия необходимо: связать стратегию с оперативным уровнем управления, то есть бюджетировать стратегически – создавать цели в их цифровом выражении и контролировать их достижение».[7] А. Молвинский: «Годовой бюджет компании должен основываться на стратегическом плане (бизнес-плане) компании, сформированном с учетом бизнес-планов инвестиционных проектов. Определенные на основе стратегического плана значения ключевых показателей деятельности должны быть соотнесены с разнообразными операционными, инвестиционными и финансовыми бюджетами, разрабатываемыми на год». [3] А. Сумин, А. Котов: «Совершенствование систем планирования заключается в обеспечении сквозной связи между горизонтами планирования – от стратегического планирования (обычно на несколько лет) к тактическому (на год, квартал) и оперативному (на месяц, неделю).» [6] Комплекс мероприятий по преодолению методического разрыва между стратегией и бюджетами предлагается также аудиторскими и консалтинговыми фирмами, например такими как Accenture, Comshare, КОРУС Консалтинг, Hackett Group, KPMG. Их рассмотрение мы считаем не целесообразным, так как они во многом повторяют отдельные подходы современных ученых-экономистов и специалистов-практиков. Решением данной проблемы, на взгляд Хервига Р. Фридага и В. Шмидта, может явиться применение сбалансированной системы показателей Balanced Scorecard. В данном случае управленцы должны научиться видеть индикаторы в разрезе трех перспектив: во-первых, как индикаторы различных перспектив Традиционно BSC включает в себя четыре перспективы – клиентскую, кадровую, бизнес-процессов и финансовую, но на пересечении каждой из перспектив возможно выделение дополнительных перспектив в связи с потребностями предприятия (возможные варианты – перспективы подрядчиков, финансово-кредитной системы, общественных организаций и т.д.). во-вторых, как показатели с различными временными горизонтами Здесь, как нам кажется, подразумевается деление индикаторов на долгосрочные, действующие в долгосрочной перспективе и требующие к себе постоянного внимания, анализа и контроля, и краткосрочные, ориентированные на краткосрочную перспективу, требующие единовременного принятия корректирующих мер. в-третьих, как ранние или поздние индикаторы. Поздние индикаторы характеризуют уже достигнутые предприятием показатели (как правило, к ним относятся данные бухгалтерской отчетности, рассчитываемые на их основе финансовые коэффициенты, данные о доле рынка и так далее). Ранние индикаторы – это показатели, побуждающие к поиску и анализу тех мер, которые, при принятии их в 2 текущем периоде, в будущем будут способствовать достижению запланированных в стратегии величин поздних индикаторов. Особое значение приобретают поздние и ранние индикаторы различных перспектив, которые затем внедряются в бюджеты предприятия для достижения целей, отраженных в стратегии (в Balanced Scorecard). Данная методика, разработанная Хервигом Р. Фридагом и В. Шмидтом, успешно применяется в Германии, в России она пока не используется. На практическом примере ОАО «Донской табак» нами была проведена адаптация данной методики к российским условиям организации бизнеса, в частности: - на основе трудов Хервига Р. Фридага, В. Шмидта [8], И.Б. Немировского, И.А. Старожуковой [4] нами была разработана сбалансированная система показателей для данного предприятия, включающая 4 основные перспективы и 12 дополнительных (Хервиг Р. Фридаг и В. Шмидт дополнительно выделили перспективы подрядчиков, кредиторов, общественных организаций, коммуникативную, внедрения и организационную, остальные перспективы - для организаций, осуществляющих набор, обучение, переобучение персонала, подрядчиков, рекламных, страховых компаний, инвесторов и рынка ценных бумаг были добавлены нами самостоятельно в процессе анализа методики и конструирования BSC); - на основе трудов Хервига Р. Фридага, В. Шмидта нами были выделены ранние и поздние индикаторы для каждой из групп показателей каждой из перспектив, был уточнен и дополнен состав групп показателей, рекомендуемый авторами методики; - авторами данной методики описывается назначение некоторых дополнительно выделенных перспектив и в качестве примера приводится по несколько индикаторов для каждой из них. Мы не только постарались выделить ряд дополнительных перспектив в соответствии с целями деятельности рассматриваемого предприятия, описали их взаимосвязь с главными проекциями сбалансированной системы показателей, но и разработали ранние долгосрочные, ранние краткосрочные, поздние долгосрочные и поздние краткосрочные индикаторы для каждой из дополнительно выделенных перспектив; - Хервиг Р. Фридаг и В. Шмидт говорят о возможности внедрения поздних и ранних индикаторов в бюджет, однако реальные формы бюджетов, содержащие такие индикаторы, ими не разрабатываются. Изучив формы бюджетов, предложенные Д.Б. Кисловым, Б.Е. Башиловым [1] и другими специалистами, остановившись на формах, применяемых для составления финансовой отчетности, мы предприняли попытку разработать пример форм бюджетов, содержащих ранние и поздние индикаторы, доработав их, внедрив в них индикаторы, отнесенные к сфере компетенции заместителя директора по финансам и подчиняющегося ему финансового управления. Для ОАО «Донской табак» это следующие индикаторы (рис. 3). В данном случае мы покажем возможность внедрения ранних и поздних индикаторов перспективы финансов в прогнозный баланс (таблица 1, типовая форма, отчетная форма № 1 – бухгалтерский баланс), однако помимо этих показателей существуют еще ранние и поздние индикаторы других перспектив, которые также влияют на достижение целей, отраженных в финансовой проекции. Так как мы показываем саму возможность внедрения, а не представляем реальный бюджет предприятия (представляет собой коммерческую тайну), мы посчитали разумным отказаться от цифровых данных. Только индикаторы, имеющие количественную оценку, могут быть включены в бюджеты. Индикаторы, имеющие качественные оценки, подвергаются контролю в составе сбалансированной системы показателей. 3 ПОЗДНИЕ ДОЛГОСРОЧНЫЕ ИНДИКАТОРЫ ИМЕЮЩИЕ КОЛИЧЕСТВЕННУЮ ОЦЕНКУ - чистая прибыль; - валовая прибыль; - чистый денежный поток от текущей деятельности; - себестоимость; - EBITDA; - EVA; - рентабельность инвестиций (ROI); - коэффициент платежеспособности; - кредиторская задолженность; - прибыль на 1 акцию (EPOS); - рыночная стоимость акций компании; - купонный доход по облигациям; - доля кредиторской задолженности перед рекламными компаниями в общей величине кредиторской задолженности предприятия; - коэффициент текущей ликвидности; - коэффициент срочной ликвидности; - коэффициент абсолютной ликвидности; - коэффициент ликвидности при мобилизации средств; - величина собственных оборотных средств; - коэффициент Бивера; - покрытие процентов; - коэффициент покрытия процентов (TIE); - коэффициент независимости; - доля кредиторской задолженности перед кредитными организациями в общей величине кредиторской задолженности предприятия; - норма возврата инвестиций; - доля кредиторской задолженности перед страховыми компаниями в общей величине кредиторской задолженности предприятия; - доля кредиторской задолженности перед организациями, осуществляющими подбор, обучение, переобучение персонала, кадровыми службами в общей величине кредиторской задолженности предприятия; - доля кредиторской задолженности перед поставщиками в общей величине кредиторской задолженности предприятия; - доля кредиторской задолженности перед подрядчиками в общей величине кредиторской задолженности предприятия; - фондоотдача; - производительность труда; - оборот по каждому сотруднику; - доля сотрудников, являющихся держателями акций предприятия. - доля кредиторской задолженности перед общественными организациями в общей величине кредиторской задолженности предприятия; - кредиторская задолженность. ИМЕЮЩИЕ КАЧЕСТВЕННУЮ ОЦЕНКУ - удовлетворенность предприятия взаимодействием с инвесторами на РЦБ; - удовлетворенность предприятия взаимодействием с кредитными организациями; - удовлетворенность предприятия взаимодействием с инвесторами; - удовлетворенность предприятия взаимодействием со страховыми компаниями; - удовлетворенность предприятия взаимодействием с общественными организациями. РАННИЕ ДОЛГОСРОЧНЫЕ ИНДИКАТОРЫ ИМЕЮЩИЕ КОЛИЧЕСТВЕННУЮ ОЦЕНКУ ИМЕЮЩИЕ КАЧЕСТВЕННУЮ ОЦЕНКУ - запас платежеспособности; - количество торговых площадок (бирж), на которых обращаются акции компании; - количество общественных организаций, с которыми взаимодействует предприятие; - количество банков, кредитных организаций, займодавцев, с которыми взаимодействует предприятие; - количество открытых лицевых счетов; - количество инвесторов, с которыми взаимодействует предприятие; - количество страховых компаний, с которыми взаимодействует предприятие; - средний размер страхового покрытия. РАННИЕ КРАТКОСРОЧНЫЕ ИНДИКАТОРЫ ИМЕЮЩИЕ КОЛИЧЕСТВЕННУЮ ОЦЕНКУ ИМЕЮЩИЕ КАЧЕСТВЕННУЮ ОЦЕНКУ - отклонение от нормативов и бюджетов. Рис. 3 Индикаторы, отнесенные к сфере компетенции заместителя директора по финансам и финансового управления ОАО «Донской табак»3 Первостепенное значение, как уже было отмечено нами выше, имеют ранние индикаторы, способствующие достижению запланированных величин поздних, в данном случае это показатели «отклонение от нормативов и бюджетов» (кадровая перспектива), «количество общественных организаций, с которыми взаимодействует предприятие» (перспектива общественных организаций), «количество банков, кредитных организаций, составлено автором на основе разработанной для ОАО «Донской табак» системы сбалансированных показателей 3 4 займодавцев, с которыми взаимодействует предприятие» (проекция кредиторов), «количество страховых компаний, с которыми взаимодействует предприятие», «средний размер страхового покрытия» (перспектива страховых компаний). Таблица 1 Прогнозный баланс, содержащий ранние и поздние индикаторы, разработанные для Открытого акционерного общества «Донской табак» АКТИВ Код показателя На начало отчетного года На конец отчетного периода 1 2 3 4 На начало отчетного года На конец отчетного периода I. ВНЕОБОРОТНЫЕ АКТИВЫ Нематериальные активы Основные средства Незавершенное строительство Доходные вложения в материальные ценности Долгосрочные финансовые вложения Отложенные финансовые активы Прочие внеоборотные активы ИТОГО по разделу I II. ОБОРОТНЫЕ АКТИВЫ Запасы в том числе: сырье, материалы и другие аналогичные ценности животные на выращивании и откорме затраты в незавершенном производстве готовая продукция и товары для перепродажи товары отгруженные расходы будущих периодов прочие запасы и затраты Налог на добавленную стоимость по приобретенным ценностям Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) в том числе покупатели и заказчики Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) в том числе покупатели и заказчики Краткосрочные финансовые вложения Денежные средства Прочие оборотные активы ИТОГО по разделу II БАЛАНС ПАССИВ 110 120 130 135 140 145 150 190 210 211 212 213 214 215 216 217 220 230 240 241 250 260 270 290 300 Код показателя III. КАПИТАЛ И РЕЗЕРВЫ Уставный капитал Собственные акции, выкупленные у акционеров 410 Добавочный капитал 420 Резервный капитал 430 в том числе: резервы, образованные в соответствии с законодательством 431 резервы, образованные в соответствии с учредительными документами Целевое финансирование Нераспределенная прибыль (непокрытый убыток) 432 450 470 ИТОГО по разделу III 490 IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Займы и кредиты Отложенные налоговые обязательства 510 515 Прочие долгосрочные обязательства 520 ИТОГО по разделу IV 590 V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Займы и кредиты Кредиторская задолженность 610 620 5 Продолжение таблицы 1 в том числе: поставщики и подрядчики задолженность перед персоналом организации задолженность перед государственными внебюджетными фондами задолженность по налогам и сборам прочие кредиторы Задолженность перед участниками (учредителям) по выплате доходов Доходы будущих периодов Резервы предстоящих расходов Прочие краткосрочные обязательства ИТОГО по разделу V БАЛАНС 621 622 623 624 625 630 640 650 660 690 700 Отклонения от принятых в компании нормативов Отклонение от прогнозного баланса прошлого планового периода Выручка от реализации Бюджет доходов и расходов, справочно Фондоотдача (выручка (БДР) * 2 / (стр.120нач + стр.120 конец периода)) Прибыль до налогообложения Рентабельность инвестиций (ROI) (прибыль до налогообложения (БДР) * 100 / (стр.700 – стр. 690)) Норма возврата инвестиций Доля кредиторской задолженности перед рекламными компаниями в общей величине кредиторской задолженности предприятия Доля кредиторской задолженности перед кредитными организациями в общей величине кредиторской задолженности предприятия Доля кредиторской задолженности перед страховыми компаниями в общей величине кредиторской задолженности предприятия Доля кредиторской задолженности перед подрядчиками в общей величине кредиторской задолженности предприятия Доля кредиторской задолженности перед поставщиками в общей величине кредиторской задолженности предприятия Доля кредиторской задолженности перед организациями, осуществляющими подбор, обучение, переобучение персонала, кадровыми службами в общей величине кредиторской задолженности предприятия Доля кредиторской задолженности перед общественными организациями в общей величине кредиторской задолженности предприятия Коэффициент текущей ликвидности ((стр.210+240+250+260+270) / (стр.610+620+630+650+660)) Коэффициент срочной ликвидности ((стр.240+250+260+270) / (стр.610+620+630+650+660)) Коэффициент абсолютной ликвидности ((стр.250+260) / (стр.610+620+630+ +650+660)) Коэффициент ликвидности при мобилизации средств ((стр.210) / (стр.610+620+630+650+660)) Собственные оборотные средства (капитал) (стр.490+640+510-190) Чистая прибыль Амортизация Коэффициент Бивера ((Чистая прибыль + Амортизация) / (стр. 590+690)) Коэффициент независимости ((стр.490+640) / 700) Бюджет доходов и расходов, справочно Необходимо в статьях, связанных с кредиторской задолженностью, конкретизировать ее в разрезе требуемых статей Нормативное значение 1-2, должен быть рост Нормативное значение 0,7-0,8, должен быть рост Нормативное значение 0,20,25, должен быть рост Нормативное значение 0,5-0,7, должен быть рост Бюджет доходов и расходов, справочно Бюджет движения денежных средств, справочно Нормативное значение 0,40,45, желателен рост Нормативное значение ≥0,5, в мировой практике 0,6-0,7, желателен рост Количество общественных организаций, с которыми взаимодействует предприятие Количество страховых компаний, с которыми взаимодействует предприятие Количество банков, кредитных организаций, займодавцев, с которыми взаимодействует предприятие Средний размер страхового покрытия * Источник: составлено автором с использованием формы бухгалтерского баланса с www.buhsoft.ru 6 По аналогии с прогнозным балансом, ранние и поздние индикаторы внедряют в бюджет движения денежных средств и бюджет доходов и расходов, что, на наш взгляд, способствует повышению эффективности деятельности предприятия, точности и обоснованности принимаемых управленческих решений, разрешению проблемы отрыва стратегических ориентиров от тактики деятельности предприятия. Список использованной литературы: 1. Кислов Д.Б., Башилов Б.Е. Составление финансовых планов: методы и ошибки. – М.: Вершина, 2006. 2. Масленчеков Ю. Практика бюджетирования на предприятиях России. 2004 год. 3. Молвинский А. Типичные ошибки при построении систем бюджетирования // Финансовый директор. – 2004. - № 6. [Сайт] URL: www.fd.ru 4. И.Б. Немировский, И.А. Старожукова Бюджетирование. От стратегии до бюджета – пошаговое руководство. – М.: ООО «И.Д. Вильямс», 2006. – 512 с., ил. 5. Репин В. Финансовое планирование и управленческий учет: проблемы внедрения. [Сайт] URL: http://www.investorov.net/buspl/17.html 6. Сумин А., Котов А. Практический опыт внедрения бюджетного управления на предприятии // Управление компанией. - № 1. [Сайт] URL: www.topsbi.ru 7. Тедеева З.Б. Финансовое планирование на современном этапе: недостатки и пути совершенствования [Сайт] URL: http://www.viu-online.ru/science/ publ/bulleten16/page9.html 8. Сбалансированная система показателей: руководство по внедрению / Хервиг Р. Фридаг, Вальтер Шмидт; [пер. с нем. М. Рёш]. – Москва: Омега-Л, 2006. – 267 с. 9. [Сайт] URL: www.buhsoft.ru. 7