Базель-III» – глобальная реформа банковского сектора».

реклама

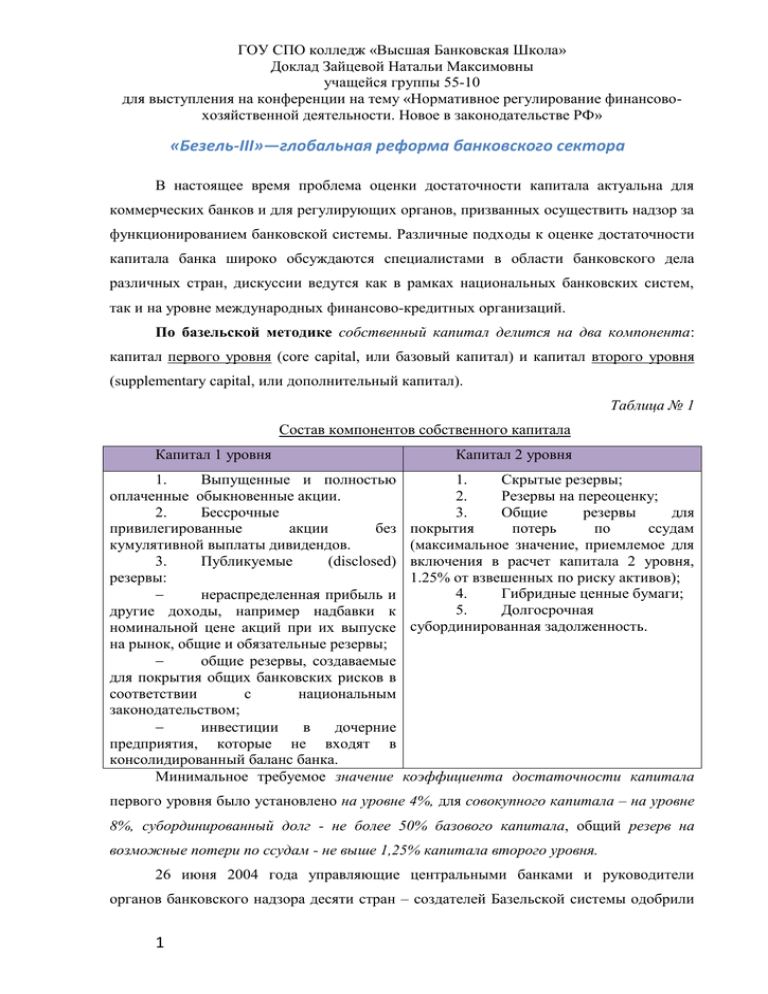

ГОУ СПО колледж «Высшая Банковская Школа» Доклад Зайцевой Натальи Максимовны учащейся группы 55-10 для выступления на конференции на тему «Нормативное регулирование финансовохозяйственной деятельности. Новое в законодательстве РФ» «Безель-III»—глобальная реформа банковского сектора В настоящее время проблема оценки достаточности капитала актуальна для коммерческих банков и для регулирующих органов, призванных осуществить надзор за функционированием банковской системы. Различные подходы к оценке достаточности капитала банка широко обсуждаются специалистами в области банковского дела различных стран, дискуссии ведутся как в рамках национальных банковских систем, так и на уровне международных финансово-кредитных организаций. По базельской методике собственный капитал делится на два компонента: капитал первого уровня (core capital, или базовый капитал) и капитал второго уровня (supplementary capital, или дополнительный капитал). Таблица № 1 Состав компонентов собственного капитала Капитал 1 уровня 1. Выпущенные и полностью оплаченные обыкновенные акции. 2. Бессрочные привилегированные акции без кумулятивной выплаты дивидендов. 3. Публикуемые (disclosed) резервы: нераспределенная прибыль и другие доходы, например надбавки к номинальной цене акций при их выпуске на рынок, общие и обязательные резервы; общие резервы, создаваемые для покрытия общих банковских рисков в соответствии с национальным законодательством; инвестиции в дочерние предприятия, которые не входят в консолидированный баланс банка. Минимальное требуемое значение Капитал 2 уровня 1. Скрытые резервы; 2. Резервы на переоценку; 3. Общие резервы для покрытия потерь по ссудам (максимальное значение, приемлемое для включения в расчет капитала 2 уровня, 1.25% от взвешенных по риску активов); 4. Гибридные ценные бумаги; 5. Долгосрочная субординированная задолженность. коэффициента достаточности капитала первого уровня было установлено на уровне 4%, для совокупного капитала – на уровне 8%, субординированный долг - не более 50% базового капитала, общий резерв на возможные потери по ссудам - не выше 1,25% капитала второго уровня. 26 июня 2004 года управляющие центральными банками и руководители органов банковского надзора десяти стран – создателей Базельской системы одобрили 1 ГОУ СПО колледж «Высшая Банковская Школа» Доклад Зайцевой Натальи Максимовны учащейся группы 55-10 для выступления на конференции на тему «Нормативное регулирование финансовохозяйственной деятельности. Новое в законодательстве РФ» документ, известный как Соглашение Базель-II. Объявленная базовая цель формата Базель-II состоит в построении солидного фундамента пруденциальных (предусмотрительных) методов регулирования капитала, надзора и рыночной дисциплины, а также в дальнейшем развитии риск-менеджмента и финансовой стабильности. Основные нововведения соглашения Базеля-II сводятся к следующему: создание наиболее точно отражающей рискованность положения банков системы расчета регулятивного капитала с рисковым взвешиванием активов на основе контролируемых квалифицированных оценок рисков либо самими банками, либо независимыми агентствами; более точное и контролируемое применение инструментов снижения новые требования к капиталу под операционный риск; совершенствование риска; работы (методов, процедур, организации взаимодействия друг с другом и с поднадзорными банками) органов надзора; более широкое, подконтрольное по составу и содержанию, но благоразумное раскрытие информации о банке, его продуктах, услугах, инструментах, рисках, противорисковых мероприятиях и методиках. Свод нормативов «Базель-II» предлагает несколько вариантов оценок кредитных рисков банков, начиная от самых простых до самых сложных, которые предполагают наличие у банков собственных внутренних рейтинговых систем, позволяющих банкам отнести заемщиков в ту или иную группу с точки зрения вероятных потерь. Сравним две методики расчета достаточности капитала банка: по Базелю-I и по Базелю-II на примере одно из крупных банков России по состоянию на 01.01.2011 (Таблица № 2). 2 ГОУ СПО колледж «Высшая Банковская Школа» Доклад Зайцевой Натальи Максимовны учащейся группы 55-10 для выступления на конференции на тему «Нормативное регулирование финансовохозяйственной деятельности. Новое в законодательстве РФ» Таблица № 2 Расчет показателя достаточности собственного капитала банка (Н1) По Базелю-I Сумма, мнл.руб Н1, % По Базелю-II Сумма, млн. руб Величина собственных средств 637 197 637 197 Суммарные взвешенные по риску активы Суммарный риск по торговому портфелю Операционный риск 4 532 669 4 532 669 Взвешенные по риску активы 14 402 542 Н1, % 12 13 374 4 948 585 Согласно приведенным расчетам норматив достаточно выполняется во всех случаях, но при расчете по требованиям Базеля-II он значительно ниже. Такой результат связан с тем, что Базель-II учитывает риски по торговому портфелю и операционный риск. В декабрьском заявлении Базельского комитета говорилось, что одной из главных причин разрастания экономического и финансового кризиса стало то, что банковский сектор во многих странах основывался на чрезмерной балансовой и забалансовой долговой нагрузке. Для усиления банковской системы и предотвращения будущих кризисов Базельский комитет по банковскому надзору согласовал новые, более жесткие требования к банковскому капиталу, взяв за основу решения, принятые министрами финансов и главами центробанков стран G20. Основные аспекты нового Соглашения, вступившего в силу 12 сентября 2010 года, направлены на усиление минимальных требований к капиталу. Вступивший в силу документ не отменяет положения Базель II, а лишь дополняет и усиливает их. Требования Базель III сосредоточены вокруг собственного капитала, поскольку он представляет собой высшую степень ликвидности и, следовательно, является наилучшей формой аммортизации финансовых потерь. 3 ГОУ СПО колледж «Высшая Банковская Школа» Доклад Зайцевой Натальи Максимовны учащейся группы 55-10 для выступления на конференции на тему «Нормативное регулирование финансовохозяйственной деятельности. Новое в законодательстве РФ» Динамика роста требований к капиталу Рис.№ 1 Одним из ключевых отличий нового Базельского документа является переход от рекомендаций к требованиям, за невыполнение которых предусмотрена ответственность. Банки, которые не смогут привести свою деятельность в соответствие с указанными требованиями, будут вынуждены снижать размеры бонусных выплат и сократить выплаты дивидендов по акциям. Минимальные требования к капиталу первого уровня повышены. Его доля должна быть увеличена с 4% до 6% в период с 2013 года по 2015 год. Минимальные требования к капиталу первого уровня Рис.№ 2 4 ГОУ СПО колледж «Высшая Банковская Школа» Доклад Зайцевой Натальи Максимовны учащейся группы 55-10 для выступления на конференции на тему «Нормативное регулирование финансовохозяйственной деятельности. Новое в законодательстве РФ» Минимальные требования к величине акционерного капитала повышены. Если ранее эти требования составляли 2% от суммы взвешенных по риску активов (RWA) до вычета налогов, то теперешнее значение составляет 4,5% после вычета налогов. Минимальная доля собственного капитала должна быть увеличена с 2% до 4,5% в период с 2013 года по 2015 год. Минимальные требования в величине акционерного капитала Рис.№ 3 «Буфер консервации капитала» представляет собой дополнительный резерв, объемом 2,5% капитала первого уровня. Таким образом, суммарные требования к капиталу первого уровня составят 7% (2,5%+4,5%). Цель такого резервирования, в соответствии с пресс-релизом Базельского комитета, заключается в «гарантиях того, что банки будут поддерживать резерв капитала, который может быть использован для амортизации убытков в периоды финансового и экономического стресса». Минимальное значение к величине буфера консервации капитала Рис.№ 4 5 ГОУ СПО колледж «Высшая Банковская Школа» Доклад Зайцевой Натальи Максимовны учащейся группы 55-10 для выступления на конференции на тему «Нормативное регулирование финансовохозяйственной деятельности. Новое в законодательстве РФ» Кроме наблюдения за выполнением требований Базельского соглашения, национальным регуляторам отводится роль контролеров объемов кредитования в национальных экономиках. Инструмент для выполнения данной функции – «контрциклический буфер». Назначение его объема, - от 0% до 2,5% собственного капитала банка, должно препятствовать чрезмерному росту кредитования в национальных экономиках. Базельским документом предусмотрен контроль соотношения собственного и заемного капитала с целью определения безрискового значения. В качестве безрискового принимается 3% уровень капитала первого уровня. Данный показатель будет внедряться с 2013 по 2017 годы и, после корректировки, станет обязательным. В качестве инструмента контроля ликвидности представлен показатель покрытия ликвидности Liquidity Coverage Ratio (LCR). Данный показатель контролирует покрытие оттока капитала за 30-дневный срок запасом высоколиквидных активов. Внедрение LCR планируется с 2015 года. С целью контроля достаточности финансирования представлен показатель Net Funding Stability Ratio (NFSR), отражающий соотношение между доступным и требуемым объемами финансирования. Внедрение NFSR планируется с 2018 года. Банки, влияние которых на экономику слишком высоко и дефолт которых может послужить причиной дальнейших критических изменений, названы «Регулярно важными». К таким банкам предъявляются повышенные требования резевов, стоящие достаточно далеко от граничных значений, указанных Базельским комитетом. Собственный капитал банка составляет основу его деятельности и является важным источником финансовых ресурсов. Он должен быть достаточно велик для обеспечения уверенности заемщиков в том, что их потребности будут удовлетворены. В свою очередь, доверие вкладчиков и кредиторов к банкам обеспечивает стабильность и надежность всей банковской системы страны. Потому контроль за достаточностью собственного капитала банка занимает одно из центральных мест в системе пруденциального надзора, который направлен на обеспечение стабильной, устойчивой работы кредитного учреждения. Главная цель надзора—ограничение банковских рисков, а не устранение возможности банкротства банка вследствие плохо управления им. 6