Инвестиционные возможности различных видов ценных бумаг

реклама

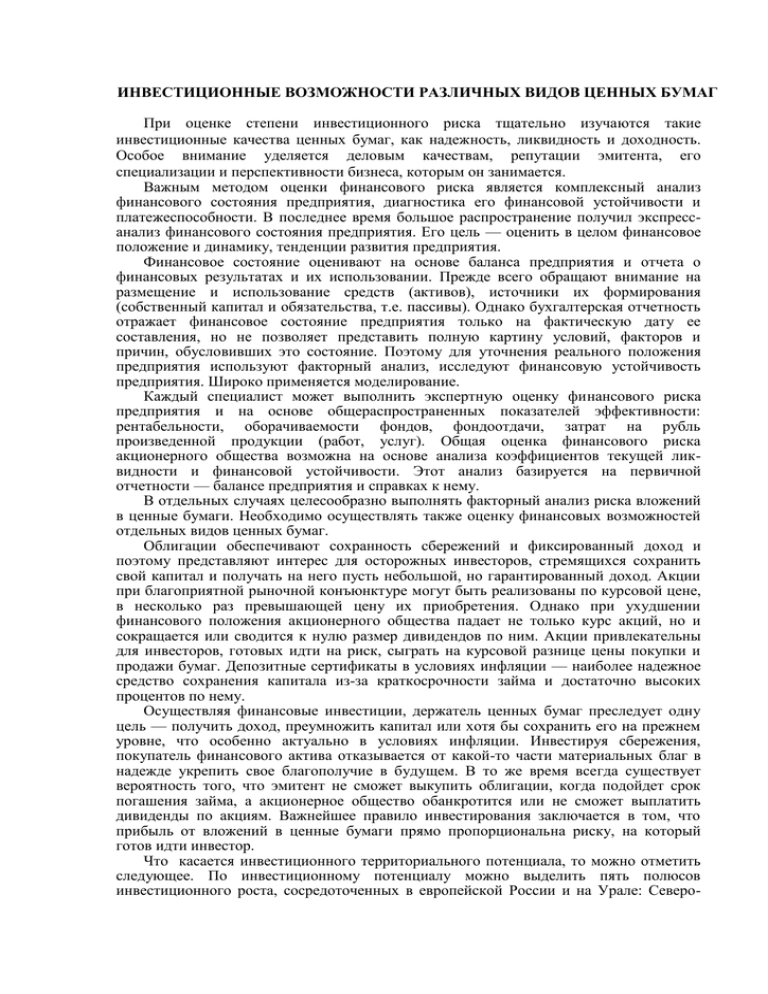

ИНВЕСТИЦИОННЫЕ ВОЗМОЖНОСТИ РАЗЛИЧНЫХ ВИДОВ ЦЕННЫХ БУМАГ При оценке степени инвестиционного риска тщательно изучаются такие инвестиционные качества ценных бумаг, как надежность, ликвидность и доходность. Особое внимание уделяется деловым качествам, репутации эмитента, его специализации и перспективности бизнеса, которым он занимается. Важным методом оценки финансового риска является комплексный анализ финансового состояния предприятия, диагностика его финансовой устойчивости и платежеспособности. В последнее время большое распространение получил экспрессанализ финансового состояния предприятия. Его цель — оценить в целом финансовое положение и динамику, тенденции развития предприятия. Финансовое состояние оценивают на основе баланса предприятия и отчета о финансовых результатах и их использовании. Прежде всего обращают внимание на размещение и использование средств (активов), источники их формирования (собственный капитал и обязательства, т.е. пассивы). Однако бухгалтерская отчетность отражает финансовое состояние предприятия только на фактическую дату ее составления, но не позволяет представить полную картину условий, факторов и причин, обусловивших это состояние. Поэтому для уточнения реального положения предприятия используют факторный анализ, исследуют финансовую устойчивость предприятия. Широко применяется моделирование. Каждый специалист может выполнить экспертную оценку финансового риска предприятия и на основе общераспространенных показателей эффективности: рентабельности, оборачиваемости фондов, фондоотдачи, затрат на рубль произведенной продукции (работ, услуг). Общая оценка финансового риска акционерного общества возможна на основе анализа коэффициентов текущей ликвидности и финансовой устойчивости. Этот анализ базируется на первичной отчетности — балансе предприятия и справках к нему. В отдельных случаях целесообразно выполнять факторный анализ риска вложений в ценные бумаги. Необходимо осуществлять также оценку финансовых возможностей отдельных видов ценных бумаг. Облигации обеспечивают сохранность сбережений и фиксированный доход и поэтому представляют интерес для осторожных инвесторов, стремящихся сохранить свой капитал и получать на него пусть небольшой, но гарантированный доход. Акции при благоприятной рыночной конъюнктуре могут быть реализованы по курсовой цене, в несколько раз превышающей цену их приобретения. Однако при ухудшении финансового положения акционерного общества падает не только курс акций, но и сокращается или сводится к нулю размер дивидендов по ним. Акции привлекательны для инвесторов, готовых идти на риск, сыграть на курсовой разнице цены покупки и продажи бумаг. Депозитные сертификаты в условиях инфляции — наиболее надежное средство сохранения капитала из-за краткосрочности займа и достаточно высоких процентов по нему. Осуществляя финансовые инвестиции, держатель ценных бумаг преследует одну цель — получить доход, преумножить капитал или хотя бы сохранить его на прежнем уровне, что особенно актуально в условиях инфляции. Инвестируя сбережения, покупатель финансового актива отказывается от какой-то части материальных благ в надежде укрепить свое благополучие в будущем. В то же время всегда существует вероятность того, что эмитент не сможет выкупить облигации, когда подойдет срок погашения займа, а акционерное общество обанкротится или не сможет выплатить дивиденды по акциям. Важнейшее правило инвестирования заключается в том, что прибыль от вложений в ценные бумаги прямо пропорциональна риску, на который готов идти инвестор. Что касается инвестиционного территориального потенциала, то можно отметить следующее. По инвестиционному потенциалу можно выделить пять полюсов инвестиционного роста, сосредоточенных в европейской России и на Урале: Северо- западный (во главе с Санкт-Петербургом), Центрально-Российский (во главе с Москвой и Московской областью), Поволжский (Самарская и Саратовская области), ЮжноРоссийский (Краснодарский край и Ростовская область) и Уральский (Свердловская и Челябинская области). Для иностранных инвесторов в отличие от отечественных несколько более привлекательными являются Московская, Рязанская, Владимирская, Волгоградская, Воронежская, Саратовская и Кемеровская области. В то же время для иностранных инвесторов рейтинг Москвы, Тульской, Нижегородской и Тюменской областей оказался ниже. В целом Россия относится к числу стран с весьма высоким уровнем инвестиционного риска, что резко снижает ее общий рейтинг. Однако различия степени риска отдельных регионов России весьма контрастны; от регионов с затухающими или вновь готовыми вспыхнуть вооруженными (Чеченская Республика, Дагестан) и социально-политическими (Кемеровская область) конфликтами до вполне благополучных регионов с авторитетной властью (Татарстан и Нижегородская область). Большинство регионов с наименьшим риском сосредоточено в почти непрерывной узкой полосе от Санкт-Петербурга до Екатеринбурга), в то время как большинство регионов с наибольшим риском занимают почти всю Восточную Сибирь и Дальний Восток.