Как поднять деньги

реклама

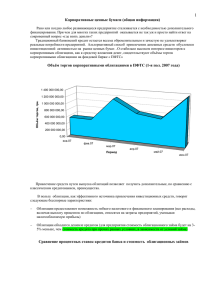

Как поднять деньги Становление рынка корпоративных облигаций сдерживается недостатками законодательства Абрамов А.Е., заместитель директора НДЦ «Эксперт», №20, 29 мая 2000 г. нынешнем году, после почти полуторагодовой паузы, Минфин вернулся на рынок внутренних заимствований. Первые аукционы по новым ГКО были, конечно, весьма скромными по объемам размещений, но прошли для эмитента весьма успешно, продемонстрировав высокий интерес инвесторов к долговым инструментам. Однако можно ли считать, что рынок ГКО восстанавливается, и каковы в связи с этим перспективы финансового рынка в целом? К сожалению, говорить о том, что рынок начал восстанавливаться, еще рано. Более того, нет никакой ясности относительно того, какие функции будут выполнять на нем различные инструменты. Эта неопределенность не дает никаких оснований утверждать, что власть принимает какие-то продуманные меры по оживлению финансового рынка. Существует ли вообще альтернатива ГКО? Мне кажется, что-то, безусловно, можно и нужно придумать. Нельзя, чтобы ГКО находились на рынке в тех безальтернативных условиях, как это уже было раньше. Перспективным представляется путь развития облигационных займов крупных российских компаний. Это самый реальный способ вовлечения временно свободного капитала в оборотные средства и использования его для других нужд предприятий реального сектора. Облигации удобнее, чем акции. Владелец облигаций не несет всех рисков, связанных с собственностью на акции. Облигации более традиционный и безрисковый по сравнению с вексельным схемами и взаимозачетами инструмент. Привлечение средств путем выпуска облигаций, как правило, дешевле, чем кредиты, да и найти покупателей облигаций проще, чем кредиторов. Определенный опыт размещения корпоративных облигаций на организованном биржевом рынке уже есть. На сегодняшний день выпущено облигаций примерно на 15 млрд рублей. Среди крупнейших эмитентов назовем "ЛУКойл", "Газпром", РАО "ЕЭС", "Алмазы России", "Мосттрест N18", "Сибирско-Уральскую алюминиевую компанию" (СУАЛ). Облигации преимущественно долгосрочные, выпущены они на срок от трех до пяти лет. Это хорошо, потому что обеспечивает компаниям доступ к "длинным" деньгам. Однако здесь возникают и проблемы. По большинству корпоративных облигаций вторичный рынок не очень ликвидный, что сдерживает приток новых инвесторов, а значит, и эмитентов. Для развития рынка нужны короткие инструменты, которые делали бы его более гибким и удобным для работы инвесторов. Примеры выпуска коротких облигаций тоже имеются, хотя они и не столь многочисленны. Так, Магнитогорский металлургический комбинат выпускает маленькими партиями короткие облигации. Проявляют интерес к подобным ценным бумагам и другие эмитенты. Этот сегмент рынка представляется весьма перспективным. Однако оказывается, что эмитировать краткосрочные облигации компаниям гораздо сложнее, чем государству, поставившему ГКО в заведомо привилегированное положение. Для краткосрочных корпоративных облигаций существуют правовые ограничители. Во-первых, это налог на операции с ценными бумагами, который составляет 0,8% от привлекаемой суммы. Налог явно несправедливый и нелогичный, своего рода дискриминация эмитента корпоративных облигаций. Государственные облигации освобождены от этого налога. С точки зрения равенства финансовых инструментов и с точки зрения свободы альтернатив этот налог является обузой. Он наказывает прежде всего сферу привлечения средств в реальный В сектор экономики и сильнее всего бьет по эмитентам, выпускающим короткие облигации. Государство, таким образом, отсекает нефинансовые компании от внешних денежных ресурсов. Второй пример - процедура эмиссии. Сегодня действует специальный закон, который в принципе устанавливает упрощенную процедуру выпуска государственных и субфедеральных долговых обязательств. Если же корпорация выпускает большой объем облигаций и разбивает этот выпуск по траншам, то, согласно Закону о защите инвестора, бумаги не могут поступить в обращение до того момента, пока не будет полностью размещен весь выпуск включая облигации последнего транша. Еще пример. Векселя можно выпускать без учета уставного капитала, а облигации нельзя. Снятие законодательных препон будет в значительной мере способствовать становлению эффективного рынка корпоративных облигаций.