Методика оценки финансового состояния заемщиков по

реклама

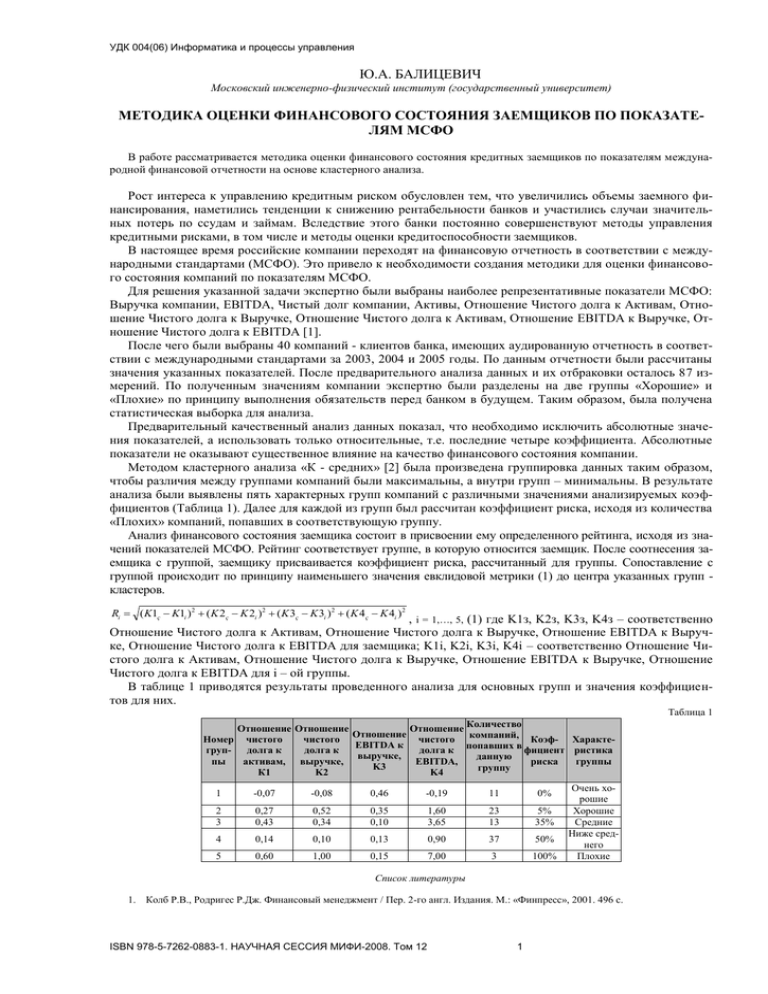

УДК 004(06) Информатика и процессы управления Ю.А. БАЛИЦЕВИЧ Московский инженерно-физический институт (государственный университет) МЕТОДИКА ОЦЕНКИ ФИНАНСОВОГО СОСТОЯНИЯ ЗАЕМЩИКОВ ПО ПОКАЗАТЕЛЯМ МСФО В работе рассматривается методика оценки финансового состояния кредитных заемщиков по показателям международной финансовой отчетности на основе кластерного анализа. Рост интереса к управлению кредитным риском обусловлен тем, что увеличились объемы заемного финансирования, наметились тенденции к снижению рентабельности банков и участились случаи значительных потерь по ссудам и займам. Вследствие этого банки постоянно совершенствуют методы управления кредитными рисками, в том числе и методы оценки кредитоспособности заемщиков. В настоящее время российские компании переходят на финансовую отчетность в соответствии с международными стандартами (МСФО). Это привело к необходимости создания методики для оценки финансового состояния компаний по показателям МСФО. Для решения указанной задачи экспертно были выбраны наиболее репрезентативные показатели МСФО: Выручка компании, EBITDA, Чистый долг компании, Активы, Отношение Чистого долга к Активам, Отношение Чистого долга к Выручке, Отношение Чистого долга к Активам, Отношение EBITDA к Выручке, Отношение Чистого долга к EBITDA [1]. После чего были выбраны 40 компаний - клиентов банка, имеющих аудированную отчетность в соответствии с международными стандартами за 2003, 2004 и 2005 годы. По данным отчетности были рассчитаны значения указанных показателей. После предварительного анализа данных и их отбраковки осталось 87 измерений. По полученным значениям компании экспертно были разделены на две группы «Хорошие» и «Плохие» по принципу выполнения обязательств перед банком в будущем. Таким образом, была получена статистическая выборка для анализа. Предварительный качественный анализ данных показал, что необходимо исключить абсолютные значения показателей, а использовать только относительные, т.е. последние четыре коэффициента. Абсолютные показатели не оказывают существенное влияние на качество финансового состояния компании. Методом кластерного анализа «К - средних» [2] была произведена группировка данных таким образом, чтобы различия между группами компаний были максимальны, а внутри групп – минимальны. В результате анализа были выявлены пять характерных групп компаний с различными значениями анализируемых коэффициентов (Таблица 1). Далее для каждой из групп был рассчитан коэффициент риска, исходя из количества «Плохих» компаний, попавших в соответствующую группу. Анализ финансового состояния заемщика состоит в присвоении ему определенного рейтинга, исходя из значений показателей МСФО. Рейтинг соответствует группе, в которую относится заемщик. После соотнесения заемщика с группой, заемщику присваивается коэффициент риска, рассчитанный для группы. Сопоставление с группой происходит по принципу наименьшего значения евклидовой метрики (1) до центра указанных групп кластеров. Ri ( K1ç K1i )2 ( K 2ç K 2i )2 ( K 3ç K 3i )2 ( K 4ç K 4i )2 , i = 1,…, 5, (1) где K1з, K2з, K3з, K4з – соответственно Отношение Чистого долга к Активам, Отношение Чистого долга к Выручке, Отношение EBITDA к Выручке, Отношение Чистого долга к EBITDA для заемщика; K1i, K2i, K3i, K4i – соответственно Отношение Чистого долга к Активам, Отношение Чистого долга к Выручке, Отношение EBITDA к Выручке, Отношение Чистого долга к EBITDA для i – ой группы. В таблице 1 приводятся результаты проведенного анализа для основных групп и значения коэффициентов для них. Таблица 1 Отношение Отношение Отношение Количество Отношение Номер чистого чистого чистого компаний, Коэф- ХарактеEBITDA к групдолга к долга к долга к попавших в фициент ристика выручке, данную пы активам, выручке, EBITDA, риска группы K3 группу К1 K2 K4 1 -0,07 -0,08 0,46 -0,19 11 0% 2 3 0,27 0,43 0,52 0,34 0,35 0,10 1,60 3,65 23 13 5% 35% 4 0,14 0,10 0,13 0,90 37 50% 5 0,60 1,00 0,15 7,00 3 100% Очень хорошие Хорошие Средние Ниже среднего Плохие Список литературы 1. Колб Р.В., Родригес Р.Дж. Финансовый менеджмент / Пер. 2-го англ. Издания. М.: «Финпресс», 2001. 496 с. ISBN 978-5-7262-0883-1. НАУЧНАЯ СЕССИЯ МИФИ-2008. Том 12 1 УДК 004(06) Информатика и процессы управления 2. Айвазян С.А. Мхитарян В.С. Теория вероятностей и прикладная статистика. 2-е изд., испр. - Т.1. М -.: ЮНИТИ-ДАНА, 2001. 656 с. ISBN 978-5-7262-0883-1. НАУЧНАЯ СЕССИЯ МИФИ-2008. Том 12 2