Таблица 1 - Ассоциация российских банков

реклама

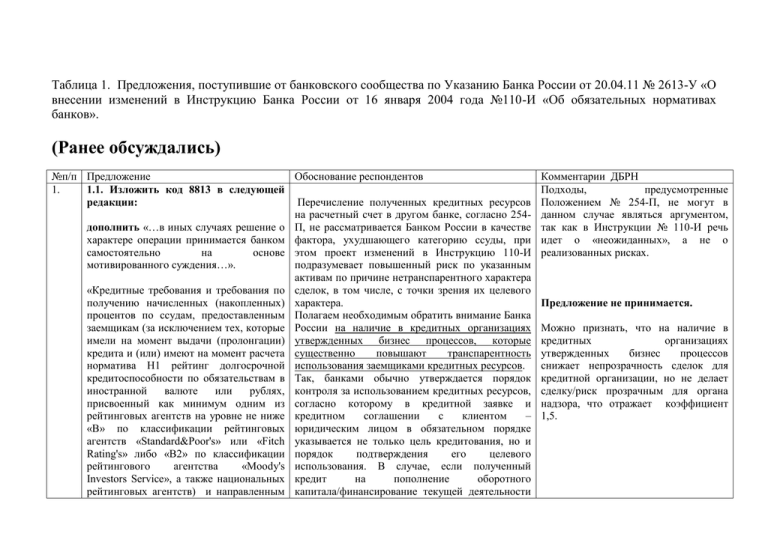

Таблица 1. Предложения, поступившие от банковского сообщества по Указанию Банка России от 20.04.11 № 2613-У «О внесении изменений в Инструкцию Банка России от 16 января 2004 года №110-И «Об обязательных нормативах банков». (Ранее обсуждались) №п/п Предложение Обоснование респондентов 1. 1.1. Изложить код 8813 в следующей Перечисление полученных кредитных ресурсов редакции: на расчетный счет в другом банке, согласно 254дополнить «…в иных случаях решение о П, не рассматривается Банком России в качестве характере операции принимается банком фактора, ухудшающего категорию ссуды, при самостоятельно на основе этом проект изменений в Инструкцию 110-И мотивированного суждения…». подразумевает повышенный риск по указанным активам по причине нетранспарентного характера «Кредитные требования и требования по сделок, в том числе, с точки зрения их целевого получению начисленных (накопленных) характера. процентов по ссудам, предоставленным Полагаем необходимым обратить внимание Банка заемщикам (за исключением тех, которые России на наличие в кредитных организациях имели на момент выдачи (пролонгации) утвержденных бизнес процессов, которые кредита и (или) имеют на момент расчета существенно повышают транспарентность норматива Н1 рейтинг долгосрочной использования заемщиками кредитных ресурсов. кредитоспособности по обязательствам в Так, банками обычно утверждается порядок иностранной валюте или рублях, контроля за использованием кредитных ресурсов, присвоенный как минимум одним из согласно которому в кредитной заявке и рейтинговых агентств на уровне не ниже кредитном соглашении с клиентом – «В» по классификации рейтинговых юридическим лицом в обязательном порядке агентств «Standard&Poor's» или «Fitch указывается не только цель кредитования, но и Rating's» либо «В2» по классификации порядок подтверждения его целевого рейтингового агентства «Moody's использования. В случае, если полученный Investors Service», а также национальных кредит на пополнение оборотного рейтинговых агентств) и направленным капитала/финансирование текущей деятельности Комментарии ДБРН Подходы, предусмотренные Положением № 254-П, не могут в данном случае являться аргументом, так как в Инструкции № 110-И речь идет о «неожиданных», а не о реализованных рисках. Предложение не принимается. Можно признать, что на наличие в кредитных организациях утвержденных бизнес процессов снижает непрозрачность сделок для кредитной организации, но не делает сделку/риск прозрачным для органа надзора, что отражает коэффициент 1,5. указанными заемщиками: на предоставление займов третьим лицам (за исключением случаев, когда в качестве заемщиков по первоначальным договорам выступают кредитные организации, а также микрофинансовые организации, потребительские кооперативы, фонды поддержки малого и среднего предпринимательства, признаваемые таковыми в соответствии с законодательством Российской Федерации); на погашение обязательств по возврату денежных средств, привлеченных заемщиками от третьих лиц (за исключением случаев, когда третьим лицом является кредитная организация); на приобретение ценных бумаг, в том числе векселей и паев паевых инвестиционных фондов; на расчетные (текущие) счета указанных заемщиков в других кредитных организациях (за исключением случаев, когда перечисленная на расчетный (текущий) счет в другой кредитной организации, или сумма, полученная по кредитному договору заемщиком физическим лицом, не превышает 50 млн. рублей, в иных случаях решение о характере операции принимается банком самостоятельно на основе мотивированного суждения); юридическому лицу в связи с перечисляется клиентом на свой расчетный счет в другом банке, клиент, согласно приложениям к кредитному соглашению, заполняет реестр платежных поручений, а также предоставляет сами платежные поручения по использованию средств и выписки по своему счету из банка, куда им были перечислены кредитные ресурсы с указанием назначения платежа. Разрешить банкам самостоятельно на основе мотивированного суждения принимать решения о характере операций клиентов в случае перечисления полученных средств на счета в иных кредитных организациях. 2 осуществлением инвестиционной деятельности, осуществляемой в форме капитальных вложений в соответствии с Федеральным законом от 25 февраля 1999 года № 39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» 1.2. Не применять повышенный коэффициент к тем ссудам и прочим требованиям, которые в соответствии с Положением 254-П относятся к I или II категории качества. Другой вариант данного предложения: «Дополнить подпунктами 2.3.28-2.3.29 следующего содержания: «2.3.28.В расчет кодов 8813 и 8815 не включаются активы I или II категории качества, …… 2.3.29.Активы, подпадающие под действие кодов 8813 и 8815 и отнесенные к I или II категории качества, включаются в расчет обязательного норматива Н1 в соответствии с пунктом 2.3 Инструкции № 110-И» 1.3. Снизить коэффициента до 1,1. … Если мотивированным образом обоснована возможность отнесения сделки к I или II категории качества, качество таких ссуд не должно ставиться под сомнение и, как следствие, применительно к таким ссудам не должны выдвигаться повышенные требования к достаточности капитала банка. Характер требований содержательно различен: резерв отражает обесценение актива в силу неисполнения (вероятного неисполнения) заемщиком обязательств, дополнительное требование по капиталу необходимо в связи с возможностью возникновения риска неожидаемых потерь. Введение повышающего коэффициента к кредитам, предоставленным заемщикам и направленным ими на покупку ценных бумаг или Коэффициент 1,5 с точки зрения осуществление вложений в уставные капиталы потенциального ограничения объема 3 2. Изложить код 8815 в следующей редакции: Дополнить: «…за исключением векселей, эмитенты которых имели на момент выдачи (пролонгации) кредита и (или) имеют на момент расчета норматива Н1 рейтинг долгосрочной кредитоспособности по обязательствам в иностранной валюте или рублях, присвоенный как минимум одним из рейтинговых агентств на уровне не ниже «В» по классификации рейтинговых агентств «Standard&Poor's» или «Fitch Rating's» либо «В2» по классификации рейтингового агентства «Moody's Investors Service», а также национальных рейтинговых агентств)…»; других юридических лиц, ограничит возможности банковского сектора по финансированию капитальных операций в реальном секторе экономики, в т.ч. подобных LBO (leveraged buy out). Также необходимо отметить, что ограничения по переводу средств на счета клиентов в других кредитных организациях или по предоставлению кредитов, направляемых на приобретение недвижимого имущества, развитие жилищного строительства, серьезно затрагивают интересы клиентов, необоснованно снижают их деловую активность и увеличивают операционные расходы. нетранспарентных сделок и косвенного ограничения принимаемых банками рисков, в нашем понимании, следует рассматривать как «мягкий». Вексельная форма расчетов продолжает оставаться важной составляющей системы хозяйственных расчетов в российской экономике; следовательно, банковская система, выполняя возложенную на нее законом функцию проведения расчетов, не может в той или иной форме не участвовать в операциях, предполагающих вексель как расчетный инструмент. С другой стороны, в условиях снижения общего уровня процентных ставок в банковской системе, вложения в векселя, являясь относительно более доходными, позволяют банкам частично компенсировать падение уровня процентной маржи и снижение соответствующих доходов, тем самым поддерживая их финансовую стабильность и обеспечивая прирост капитальной базы за счет полученной прибыли. Предложением может быть принято в части векселей, приобретенных непосредственно у векселедателя с соответствующим рейтингом. В общем случае требование обусловлено не качеством векселедателя, а широким распространением схем с использованием данного инструмента (векселей), в том числе с фиктивными и так называемыми зеркальными векселями. 4 3. «Вложения в долговые ценные бумаги: учтенные векселя (за исключением векселей, эмитенты которых которые имели на момент выдачи (пролонгации) кредита и (или) имеют на момент расчета норматива Н1 рейтинг долгосрочной кредитоспособности по обязательствам в иностранной валюте или рублях, присвоенный как минимум одним из рейтинговых агентств на уровне не ниже «В» по классификации рейтинговых агентств «Standard&Poor's» или «Fitch Rating's» либо «В2» по классификации рейтингового агентства «Moody's Investors Service», а также национальных рейтинговых агентств) №№ 514А, 515А, 516А, 517А, 518А, 519А); облигации (за исключением облигаций с ипотечным покрытием, облигаций иностранных государств, имеющих страновую оценку «4», юридических лиц - эмитентов (выпусков облигаций),.. Изложить код 8817 в следующей редакции: «Кредитные требования и требования по получению начисленных (накопленных) процентов по ссудам, предоставленным юридическим лицам - резидентам офшорных зон, перечень которых утвержден Приложением 1 к Указанию Следует также отметить, что выпуск векселей как самой кредитной организацией, так и ее клиентами во многих случаях является одной из форм публичного заимствования на рынке капитала, альтернативной эмиссии облигаций. Таким образом, применение повышенного коэффициента риска в отношении вложений в векселя без учета оценки качества эмитента будет являться значительным сдерживающим фактором развития рынка долгового финансирования. Более широко дифференцировать вложения банков в облигации эмитентов. Ввести дифференцированный подход в применении повышенного коэффициента риска в отношении вложений в векселя с учетом оценки эмитента векселя на основании внутренних методик кредитной организации или информации рейтинговых агентств. Перечень офшорных зон, который Банк России предлагает использовать для расчета кода, утвержден Минфином РФ в целях применения подпункта 1 пункта 3 статьи 284 Налогового кодекса РФ (для целей льготного налогообложения при выплате дивидендов). Для выполнения существующих требований нормативных актов Банка России в своих Предложение не принимается Проект ориентирован на общий подход отнесения к офшорным зонам, в то время как подход Банка России, реализованный Указанием № 1317-У, ориентирован на цели финансового мониторинга. 5 Банка России от 7 августа 2003 г. N 1317-У «О порядке установления уполномоченными банками корреспондентских отношений с банками-нерезидентами, зарегистрированными в государствах и на территориях, предоставляющих льготный налоговый режим и (или) не предусматривающих раскрытие и предоставление информации при проведении финансовых операций (офшорных зонах)», (счета (их части): №№ 456А, 45816, 45916, 473А, 47427, 478).» 4. Код 8821 изложить в следующей редакции: исключить: «…с соотношением величины основного долга по ссуде к текущей (справедливой) стоимости предмета залога на дату расчета нормативов менее 80 процентов…» «Кредитные требования и требования по получению начисленных (накопленных) процентов по ссудам, предоставленным заемщикам - физическим лицам, если совокупная задолженность заемщика и (или) группы связанных заемщиков перед банком превышает 2 млн. рублей, за информационных системах банки использует список офшорных зон, установленный Банком России в Указании 1317-У. Имея абсолютно одинаковые названия, тем не менее, эти перечни существенно отличаются друг от друга целым рядом позиций. Кроме того, использование оффшорной компании в качестве заемщика является распространенной формой структурирования и юридического оформления подобных сделок. В целях прозрачного и понятного толкования указаний Банка России предлагается в описании алгоритма расчета кода 8817 использовать список офшорных зон, установленный Банком России в Указании 1317У, дополнив указанный алгоритм перечнем стран, которые Банк России считает странами с повышенным риском, а также снизить планируемый коэффициент риска с 1,5 до 1,1. Государственная программа поддержки ипотеки подразумевает понижение ставок на ипотечные кредиты и минимизацию первоначального взноса, что станет невозможным после внедрения проекта документа, согласно которому минимальный первоначальный взнос должен составить не меньше 20%, а отсутствие такового приведет к повышению стоимости капитала и, как следствие, к повышению процентных ставок по ипотечным кредитам. Более того, в настоящее время ситуация на банковском рынке такова, что ряд банков вообще отменили первоначальный взнос по ипотеке. Предложение не принимается Предлагаемая к исключению норма полностью корреспондирует с содержанием кода 8933, в рамках которого повышенный коэффициент 1,5 применяется в отношении ссуд величиной более 50 млн. рублей, обеспеченных залогом недвижимости, с LTV более 80 процентов. При этом в рамках предложений, поступивших из АРБ, замечания по данному коду отсутствуют. Аргументация, что снижение первоначального взноса по ипотеке соответствует государственной 6 исключением обеспеченных ссуд величиной не более 50 млн. рублей при условии соответствия обеспечения требованиям главы 6 Положения Банка России № 254-П, а также ссуд величиной более 50 млн.рублей обеспеченных залогом недвижимости в соответствии с Федеральным законом об ипотеке (далее – ипотечные ссуды) (счета (их части): №№ 455А, 457А), 45815, 45817, 45915, 45917, 47427, 478А).». 5. программе по поддержке ипотеки звучала неоднократно. Однако, по нашему мнению, она является некорректной с учетом норм Федерального закона «Об ипотечных ценных бумагах», устанавливающих, что требования по обеспеченным ипотекой обязательствам могут входить в состав ипотечного покрытия, в частности, только в случае, если основная сумма долга по обеспеченному ипотекой обязательству по каждому договору или закладной не должна превышать восемьдесят процентов определенной независимым оценщиком рыночной стоимости (денежной оценки) недвижимого имущества, являющегося предметом ипотеки (показатель LTV). Так, в частности, АИЖК в рамках обсуждения вопроса о внесении изменений в Инструкцию № 110-И в связи с изменением в законе «Об ипотечных ценных бумагах» требований по показателю LTV с 70% до 80% обращало внимание на наличие прямой зависимости между снижением первоначального взноса и ростом рисков по ипотечной ссуде. Требования кода 8823 («Вложения в паи Более правильным представляется выработать Предложение не принимается паевых инвестиционных фондов, а также дополнительные критерии качества фондов и См. аргументацию по пункту 1.2 активы, переданные в доверительное управления ими. При этом применять настоящей таблицы. 7 управление») в сочетании с новациями повышенный коэффициент Положения 283-П, создают избыточную несоблюдении. регулятивную нагрузку на банки в части подобных операций, представляя по сути экономический запрет на их проведение. При таком подходе совершенно не учитывается структура вложений паевых фондов, ее риски и качество управляющих компаний. ).». 6. Изложить код 8832 в следующей редакции: «Сумма требований к заемщикам физическим лицам, указанных в строке кода 8831, умноженная на коэффициент 1,1.» только при их Повышенный коэффициент риска обусловлен нетранспарентностью операций с ПИФами. Передача активов в доверительное управление, в том числе посредством приобретения паев ПИФов, часто используется для вуалирования рисков, принятых кредитными организациями. Мера, предусмотренная строкой кода 8831 («Кредитные требования и требования по получению начисленных (накопленных) процентов по ссудам, номинированным в иностранной валюте и предоставленным заемщикам - физическим лицам»), может привести к искусственному регулированию рынка кредитов физическим лицам. Комментарии к проекту документа содержат обоснование повышенного риска банка, связанного с негативным влиянием вышеупомянутой операции на платежеспособность заемщика из-за несовпадения валюты обязательствам заемщиков и источников исполнения обязательств по нему. При этом не принимается во внимание негативное влияние несовпадения валюты фондирования и валюты требований, свойственное банкам со 100% иностранным участием. Необходимая в этом случае внутрибанковская конвертация иностранной валюты, привлекаемой по большей части от иностранных акционеров, в российские рубли несет большой валютный риск, что оказывает особенно сильное влияние на Предложение не принимается. Коэффициент 1,5 с точки зрения потенциального ограничения объема нетранспарентных сделок и косвенного ограничения принимаемых банками рисков, в нашем понимании, следует рассматривать как «мягкий». Предлагаемое требование о применении коэффициента 1,5 в отношении кредитов в иностранной валюте физическим лицам не является прямым ограничением выдачи валютных кредитов. Следствием применения указанного коэффициента будет удорожание указанных кредитов. Вместе с тем применение указанного коэффициента создаст подушку безопасности для случаев повышения риска невозврата кредитов, обусловленного несовпадением валюты доходов заемщика и валюты полученного им кредита. При этом, в нашем понимании, и для банков с 8 иностранные банки, активно работающие физическими лицами. Установить коэффициент риска в размере 1,1 с высокой долей пассивов в инвалюте применение указанного коэффициента также является показанным с точки зрения адекватности оценки кредитного риска и не имеет отношения к необходимости соблюдения лимитов ОВП. 9