О технологии вычислительных экспериментов в моделях ипотеки.

реклама

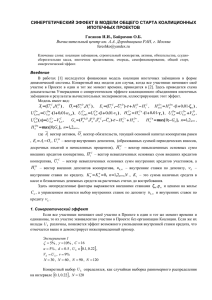

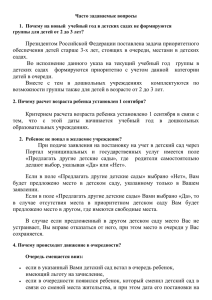

Гасанов И.И., Ерешко А.Ф., Байрамов О.Б. Вычислительный центр им. А.А. Дородницына РАН О ТЕХНОЛОГИИ ВЫЧИСЛИТЕЛЬНЫХ ЭКСПЕРИМЕНТОВ В МОДЕЛЯХ ИПОТЕКИ В работах группы ВЦ РАН по ипотечному кредитованию рассматривается несколько сценариев организации коалиции ипотечных заёмщиков (ССК, ссудно-сберегательной кассы). В частности рассматриваются различные варианты очередей из участников, постепенно, шаг за шагом, вступающих в коалицию, и сценарий общего старта. Здесь приведём характерные фрагменты исследований для иллюстрации общих подходов. Введение Как неоднократно отмечалось в работах [1-3], на практике функционирование объединений ипотечных заёмщиков (в частности, в форме очереди) сопряжено с рисками, обусловленными неопределенностью в изменении рыночных ставок ut , t , t и цен на жилье C t . Рассмотрим вопрос, как изменение этих параметров рынка влияет на финансовые показатели очереди ипотечных заёмщиков. Для этого построим некоторую модель динамики цен и рыночных ставок в виде стохастического процесса и проведем статистические испытания, рассчитывая финансовые показатели очереди при разных реализациях этого процесса. Далее мы будем изучать свойства следующей модели очереди. Будем предполагать, что все операции очереди проводятся в отстоящие друг от друга на равные промежутки времени моменты времени t . Пусть первый договор очереди заключается в момент 0, остальные договоры заключаются в последовательные моменты 1,2,....M ровно по одному договору в каждый из моментов времени. M – точка обрыва очереди, промежуток времени между открытием очереди и ее обрывом равен M . Договор с клиентом очереди характеризуется следующими параметрами. t k – начало действия договора k . r – максимальное количество периодических вкладов клиентов очереди вплоть до момента приобретения жилья. U k – размер периодических вкладов клиента k . uk (t ) – проценты по периодическим вкладам клиента k , начисляемые на его счет в ССК. d – доля от стоимости приобретаемого жилья, после накопления которой клиент очереди получает кредит на приобретение жилья. s – количество кредитных выплат, производимых клиентом очереди после приобретения жилья. vk – проценты по кредиту, выданному клиенту k . Первый вклад клиентом k производится в момент заключения договора k , и затем в последовательные моменты t . Пусть C t – стоимость жилья, соответствующего договору k в момент времени t . Если в некоторый момент времени i сумма вкладов клиента k вместе с начисленными на них процентами превышает величину d Ci , то клиент получает кредит и приобретает жилье даже в том случае, если количество сделанных им вкладов меньше r . Иначе, клиент k производит последний вклад, получает кредит и приобретает жилье в момент i k r 1 . Аннуитетные выплаты кредита клиента k рассчитываются по формуле: (1 0.01 vk ) s Vk Rk 0.01 vk . (1 0.01 vk ) s 1 После открытия очереди на ее счета начинают поступать денежные средства от клиентов, которые затем расходуются на приобретение жилья для клиентов и погашение внешних кредитов очереди. Временно свободные средства размещаются на внешних вкладах под рыночный процент. Обозначим ставку таких вложений через t . Если в результате операций по приобретению жилья все накопления оказываются исчерпанными, то очередь вынуждена прибегать к заимствованию средств на кредитном рынке по текущей ставке t . Будем предполагать, что внешние вложения и заимствования очереди каждый раз производятся на срок и, при необходимости, продлеваются. Схема операций такова, что у очереди не может быть одновременно средств, размещенных на внешних вкладах, и обязательств по внешним кредитам. Если в текущий момент сумма внешних вкладов очереди положительна, то обозначим эту сумму через Gt и назовем положительным балансом очереди. Если в момент t очередь имеет кредитный долг, то объем этого долга, взятый со знаком минус, назовем отрицательным балансом очереди: Gt 0 . Важно отметить, что и при положительном, и при отрицательном значении величины Gt кредитором для клиента очереди является ССК, т.е. очередь, в случае необходимости, берет внешний кредит на покупку жилья для клиента по ставке t и одновременно выдает клиенту кредит на недостающую сумму по ставке vk vt . Динамика величины Gt описывается следующей формулой. Gt 1 (1 0.01 t ) Gt Wt11 Wt 21 Yt 1 Здесь: t t , если Gt 0 и t t , если Gt 0 ; Wt11 – текущие вклады клиентов очереди, еще не получивших кредит; Wt 21 – текущие поступления от возврата кредита клиентами очереди, купившими жилье; Yt 1 – текущие расходы на приобретение жилья для клиентов очереди. Для описанной модели установлен факт самофинансирования, т.е. существования ставки v строго меньшей, чем внешняя кредитная ставка . 1. Автономная работа ССК в условиях случайного роста цен. В основу изменения параметров рынка положим изменение темпа инфляции. Пусть ~ It I 0 It , ~ ~ ~ ~ ~ ~ ~ ~2 I t 1 I t h0 t h1 ( I t I t 1 ) h2 ( I t 1 I t 2 ) sign ( I t ) h3 I t . Здесь I 0 – среднее значение темпа инфляции, t – случайная величина со стандартным нормальным распределением, h0 h3 константы, регулирующие амплитуду колебаний темпа инфляции. Рассматриваются два экономических сценария: со средним значением инфляции 0 I 2 и I 0 10 . Будем предполагать, что темп изменения цен на жилье a колеблется около темпа инфляции по следующему закону. at (1 d t ) I t , d t h4 d t 1 h5 t . Здесь t – случайная величина со стандартным нормальным распределением, h4 , h5 – коэффициенты, регулирующие амплитуду колебаний величины d t . Пусть ставки ut , t , t изменяются один раз в год и линейно зависят от темпа инфляции. Были выбраны базовые значения этих ставок для сценариев I 0 2 и I 0 10 : ~ ~ u~ 2 , 2 , ~ 2 , u~ 10 , 10 , ~ 10 . Ставки ut , t , t рассчитывались следующим образом. Если ~ ~ ~ I R (t ) 0 , то t 2 ( 10 2 ) ( I R( t ) 2) / 8 , иначе t 0 . Здесь через обозначена ставка u , либо , I R (t ) – инфляция за календарный год R , предшествующий моменту t . Отметим, что при темпах инфляции 2 и 10 ставки принимают базовые значения. Значения констант h0 h5 подбирались исходя из следующих требований. Для темпа инфляции I t и отклонений темпа изменения цен на жилье от I t величины dt задавались некоторые границы. Выбирались такие значения параметров h0 h5 , при которых на промежутке в 60 лет (максимальное время жизни очереди 1.2) вероятность выхода значений I t и dt за каждую из заданных границ была около 10%. Для сценария I 0 2 такими границами для I t были выбраны 0 и 4, а для d t – -4 и +4. Для сценария I 0 10 границами для I t были выбраны 5 и 15, а для dt – -10 и +10. Кроме того, для того, чтобы отразить изменчивость показателей I t и dt , параметры h0 h5 выбирались так, чтобы на промежутке времени в 60 лет число периодов, в течение которых сохраняет знак разность I t I 0 и число периодов, в течение которых сохраняет знак разность I t dt , было в среднем около 20-ти. Параметры h0 h5 настраивались методом Монте–Карло. Для этого использовался "полигон", составленный из реализаций случайных величин t , t . Полигон состоит из 500 строк, каждой из которых сопоставлена одна из реализаций случайного процесса. Строка содержит 240 пар значений , , что при 1/ 4 соответствует продолжительности процесса в 60 лет. На этом же полигоне проводились все варианты расчетов показателей функционирования очереди этого и следующих разделов. После выбора коэффициентов h0 h5 , верифицированных для одного из вариантов параметра I 0 , по формулам 6.1, 6.2 и значениям , из строки матрицы вычисляются темпы инфляции и цены на жилье на 60-летний период. Таким образом определяются 500 реализаций случайного процесса динамики цен. С использованием этих реализаций проводилось 500 испытаний для рассматриваемого варианта функционирования очереди, и рассчитывались необходимые показатели. Расчеты во всех экспериментах проводились для очередей 1.1, 1.2, а именно, для очередей с общими параметрами 1/ 4 , s 40 , d 0.5 и промежутком времени между учреждением очереди и заключением последнего договора в 20 и 40 лет, соответственно. Рассматривалось два варианта для числа вкладов до покупки жилья: r 41 и r 21 . ~ Ориентировочная стоимость приобретаемого жилья Ct рассчитывалась исходя из предположения росте его стоимости с темпом равном I 0 , среднему значению темпа инфляции. Доходы клиентов очереди от вложений до покупки жилья рассчитывались по текущим (т.е. плавающим) ставкам ut . Также по текущим ставкам t , t рассчитывались доходы и кредиты очереди. Для расчета этих ставок использовалось базовые ставки u~ 2 3, ~ 2 5, u~10 8, ~ 10 14 и два варианта базовых ставок по вложениям временно ~ ~ ~ ~ свободных средств: 2 3, 10 8 и 2 4, 10 11 . Таким образом, с учетом двух сценариев динамики цен ( I 0 2 и I 0 10 ) для каждой модели проводилось до 8-ми вариантов расчетов. Во всех расчетах ставки кредитов, выдаваемых клиентам очереди, рассчитывались как фиксированный процент от рыночной ставки кредитов на момент приобретения жилья: vt t . В расчетах определялось такое минимальное значение , при котором итоговый баланс очереди GT для всех 500 испытаний был бы равен 0. Рассмотрим следующую гипотезу: вероятность того, что при так выбранном величина GT окажется отрицательной, не меньше, чем 1%. Тогда вероятность того, что в серии из 500 испытаний эта величина во всех случаях окажется положительной, меньше, чем (1 0.01)500 e 5 0.0067 . Это позволяет уверенно предполагать, что в рамках рассматриваемой модели при таком вероятность того, что очередь закончит свою деятельность с отрицательным балансом, меньше 1 процента. Замечание. Поскольку вероятность отрицательного значения GT все же сохраняется при любом выборе , СКК необходимо страховать очередь от такого исхода. Страхование ляжет дополнительным бременем на клиентов очереди, а значит, приведет к некоторому увеличению значения . Если вероятность того, что значение GT 0 и абсолютная величина GT невелики, то стоимость страхования должна быть также незначительной. В то же время, при оценке стоимости страхования следует учитывать, что временная продолжительность очереди заранее не известна. Для выбора оптимального с учетом страхования значения требуется дополнительное исследование с использованием заслуживающей доверия модели динамики цен. Однако, так как с увеличением значения вероятность отрицательного GT быстро падает, можно ожидать, что влияние страхования на значение незначительно. Результаты расчетов для сценариев базовой инфляцией I 0 2 и I 0 10 приведены в таблице I 0 10 I0 2 ~ ~ M 80, r 21 , 2 3, 10 8 0.88, v(10) 12.32 0.91, v( 2) 4.55 ~ ~ M 80,r 21, 2 4, 10 11 0.84, v(10) 11.76 0.89, v( 2) 4.45 ~ ~ M 80, r 41 , 2 3, 10 8 0.83, v(10) 11.62 0.84, v( 2) 4.2 ~ ~ M 80,r 41, 2 4, 10 11 0.75, v(10) 10.5 0.77, v( 2) 3.85 ~ ~ M 160,r 21, 2 3, 10 8 0.84, v(10) 11.76 0.88, v( 2) 4.4 ~ ~ M 160,r 21, 2 4, 10 11 0.82, v(10) 11.48 0.87, v( 2) 4.35 ~ ~ M 160,r 41, 2 3, 10 8 0.78, v(10) 10.92 0.78, v( 2) 3.9 ~ ~ M 160,r 41, 2 4, 10 11 0.72, v(10) 10.08 0.73, v( 2) 3.65 Через v() в таблице обозначено значение ставки v при инфляции I I 0 . Ставки v из данной таблицы заметно менее привлекательны для клиентов ССК, чем те же ставки для очередей без случайностей. Тем не менее, эффект очереди работает и остается существенным и в рассмотренном здесь случае. Как и при равномерном росте цен, влияние на значения v ставок возрастает с ростом r . При больших значениях уменьшение периода до обрыва очереди не так сильно влияет на рост ставок v . 2. Сценарий общего старта. В работе [1] исследуется общая финансовая модель коалиции ипотечных заёмщиков в форме динамической системы при различных организационных основаниях. Здесь излагается случай, когда все участники начинают своё участие в Проекте в один и тот же момент времени. Рассматривается строительный кооператив, организованный по следующим принципам. Целью кооператива является строительство жилого комплекса для его участников. Все участники входят в кооператив одновременно в операционный период 1 и в дальнейшем производят синхронные взносы в операционные периоды n1 ,n 2 ,...n D , n1 1 . Размер взносов участника зависит от стоимости его будущего жилья. На взносы начисляются проценты по ставкам un . Кооператив заключает договор на строительство жилого дома со строительной компанией и полностью или частично финансирует строительство за счет взносов участников. В операционный период кооператив проводит текущие операции по договорам с клиентами, заключает новые договоры с клиентами, а также производит кредитно-депозитные операции на рынке заимствований. Значения финансовых показателей кооператива до проведения текущих операций будем маркировать верхним индексом "-", а их состояние после окончания операций в текущий момент n – верхним индексом "+". Будем считать, что продолжительность операционных периодов невелика, и ею можно пренебречь. Взносы участников завершаются, когда комплекс сдается в эксплуатацию, это операционный период n D . В этот период участники вселяются в предназначенное им жилье и получают кредит от кооператива по ставке на непокрытую взносами часть стоимости жилья. Для расчета со строительной компанией в период n D кооператив может использовать внешний кредит по ставке n D . Кредит по той же ставке n D может быть предоставлен кооперативу самой строительной компанией. В этом случае кооператив производит выплаты строительной компании оставшейся стоимости комплекса вплоть до периода N , nkC nkC N для всех k , k . До выплаты кредита жилье участника остается в залоге у кооператива либо у строительной компании. В стоимость построенного комплекса входит стоимость кредитов, которые берет строительная компания для финансирования строительства. Так как строительство частично финансируется (кредитуется) кооперативом, то при продаже дома кооперативу из рыночной цены комплекса S вычитается приведенная величина средств, вложенных в строительство кооперативом, т.е. размер кредита, необходимого кооперативу при покупке ~ ~ комплекса в период n D , S S Wn . Здесь Wn – это кредит Wn , выданный кооперативом n строительной компании в период n по ставке n вместе с начисленными на него к периоду n D процентами. Инвестиции в строительство Wn составляют часть инвестиций кооператива, которые мы обобщенно назвали внешними депозитами. Чтобы остаться в рамках модели 3 [1] представим эти долгосрочные депозиты как депозитные вклады на один период, которые возвращаются в кассу кооператива и тут же рефинансируются по первоначальной ставке. В этом случае вектора активов и обязательств кооператива An , An ,On ,On , n 1,2,..., N , очевидно, будут теми же, что и в случае долгосрочных депозитов. Текущие внешние депозиты кооператива H nD составлены из двух компонент – инвестиций Wn по кредитной ставке n и, возможно, каких-то других вложений по депозитной ставке n . Усредняя доход по этим двум вложениям, мы получаем некоторую общую ставку n для вклада H nD . Таким образом, рассматриваемый кооператив описан в виде модели 3 работы [1] . В данном варианте модели и участники, и кооператив получают кредиты только один раз – по окончании строительства в операционный период n D . В этот период закрываются все вклады участников, поэтому U nD 0 для всех n n D . При n n D вектор кредитов U nC 0 . Начальный собственный капитал кооператива E1 может быть равен 0. Тем не менее, синергетический эффект самофинансирования и в этом случае позволяет добиться экономии для участников кооператива. Модель имеет вид: At (U tC , H tD ) , Ot (U t D , H tC ) , Et (U tC ,U t D ) e H tD H tC , H nD1 H nD (1 0.01 n ) , U kD,n1 U kD,n (1 0.01u k ,n ) , U kC,n1 U kC,n (1 0.01 vk ) , H nC1 H nC (1 0.01 n ) , U kD,n U kD,n VkD,n , U kC,n (n) U kC,n VkC,n , Gn (Vn0,D ,VnD ,VnC ,Cn ) e H nC H nD , H nC max[ 0;Gn ], n 1,2,... , H nD max[ 0;Gn ], n 1,2,... , где At вектор активов, O t кооператива равен , Et At Ot , U t вектор обязательств, текущий основной капитал D – вектор внутренних депозитов, (образованных суммой периодических взносов, досрочных изъятий и начисленных процентов), U tC – вектор невыплаченных основных сумм внутренних кредитов участников, H tC – вектор невыплаченных основных сумм внешних кредитов кооператива, а H tD – вектор внешних депозитов кооператива, uk , n – внутренние ставки по депозиту, k – внутренние ставки по кредиту, n , n внешние ставки по депозиту и кредиту соответственно. K n K n 0, n 1,2,..., N ., K t – это сумма наличных средств в кассе и безналичных денежных средств на расчетных счетах до востребования. Здесь неопределенные факторы выражаются внешними ставками n , n и ценами на жилье Cn , а управлением является выбор внутренних ставок по депозиту uk , n и внутренних ставок по кредиту k . Справедливо следующее утверждение, схема доказательства которого приводится ниже. Утверждение Пусть для рассматриваемого строительного кооператива E1 0 . Тогда при ставках un u для всех n 1,..., N , существуют такие , при которых собственный капитал кооператива EN 0 . 3. Синергетический эффект Если все участники начинают своё участие в Проекте в один и тот же момент времени и одинаковы, то их участие эквивалентно участию в Проекте без организации Коалиции. Если же их вклады U k различны, появляется эффект возможного уменьшения внутренней ставки кредита, что отмечается выше и демонстрирует нижеприведенный пример. Эксперимент 1 5% , 10% , C 16 , u 5% , d 0.5 , U k 0.1, 0.22 , V k U k , v 9% , N 30 , N 60 , N 90 , N 120 Конкретный выбор U k определялся, как случайная выборка равномерного распределения на интервале 0.1, 0.22 , N 120 700 600 Активы 500 N=30 N=60 400 N=90 300 N=120 200 100 0 0 50 100 Время 150 700 Обязательства 600 500 N=30 N=60 400 N=90 300 N=120 200 100 0 0 50 100 Время 150 20 Собственный капитал 18 16 14 N=30 12 N=60 10 N=90 8 N=120 6 4 2 0 0 50 100 Время 150 200 Как следует из приведенного расчёта и динамики собственного капитала, имеется достаточный запас для уменьшения ставки внутреннего кредита. Схема доказательства синергетического эффекта Утверждение. Пусть для рассматриваемого строительного кооператива E1 0 и выполняются условия между депозитными и кредитными ставками u , u , где ставка внешнего кредита. Тогда при депозитных ставках un u для всех n 1,..., N , , при которых собственный капитал существуют такие внутренние ставки кооператива EN 0 . Доказательство. Так как, в силу естественных ограничений ставка процент по депозиту не превосходит ставки внешнего кредита, , то, очевидно, что n , взвешенная ставка вкладов Wn и H nD Wn , при любых n не меньше чем . В те периоды n , когда кооператив кредитует строительство, в силу тех же естественных соображений n u . Предположим, что . Пусть n1 n D – первый операционный период, когда кооператив кредитует строительство. Так как n при любых n , то в силу леммы 3 [2], En1 0 , и En11 En1 0.01( U nC1 e u U nD1 e n1 H nD1 ) . Так как при n n D вектор кредитов U nC 0 , то En1 1 En1 0.01 (u ( U nD1 e H nD1 ) ( n1 u ) H nD1 ) 0.01 (u En1 ( n1 u ) H nD1 ) . Поскольку n1 u , а H nD1 Wn1 0 , то из последнего неравенства следует, что En11 0 . Тогда, согласно лемме 3 [2], En En11 0 для всех n n1 1 , и, значит, EN 0 . Из этого следует, что найдется такое значение 0 , при котором EN 0 , и тогда EN 0 для любой ставки , такой что 0 . Замечание. По сути, если для Коалиции заёмщиков, формируемой в динамике [1], удается понизить ставку относительно за счет того, что кооператив получает доход от использования вкладов участников со ставкой u для выдачи внутренних кредитов со ставкой u , то в случае строительного кооператива, дополнительный доход дает использование вкладов участников со ставкой u для кредитования строительства по ставке u . Литература 1. 2. 3. 4. Гасанов И.И. Организация ссудно-сберегательной кассы по принципу очереди// Сообщения по прикладной математике ВЦ РАН. - М.: ВЦ РАН, 2006. 45с. Гасанов И.И., Ерешко Ф.И. Моделирование ипотечных механизмов с самофинансированием // Сообщения по прикладной математике ВЦ РАН. - М.: ВЦ РАН, 2007. 60с. Ерешко Ф.И., Кочетков А.В., Сытов А.Н. Механизмы реализации программы ипотечного кредитования. Четвёртая международная конференция "Управление развитием крупномасштабных систем". Доклады. ИПУ РАН, 2-4 октября 2010г. т.1.,С.58-72 Байрамов О.Б. Расчёты ставок процентов для ипотечного проекта компании. Пятая международная конференция "Управление развитием крупномасштабных систем". MLSD’2011. Доклады. ИПУ РАН, 3-5 октября 2011г. С. 87-90 .