Модели инновационного технологического бизнеса

реклама

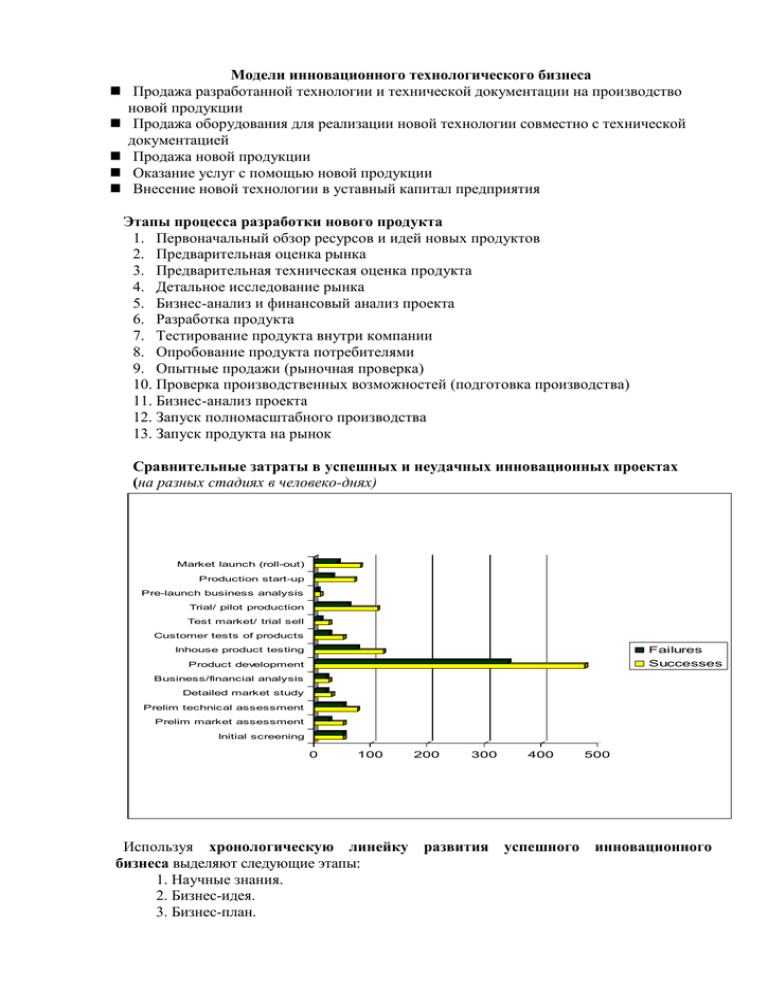

Модели инновационного технологического бизнеса Продажа разработанной технологии и технической документации на производство новой продукции Продажа оборудования для реализации новой технологии совместно с технической документацией Продажа новой продукции Оказание услуг с помощью новой продукции Внесение новой технологии в уставный капитал предприятия Этапы процесса разработки нового продукта 1. Первоначальный обзор ресурсов и идей новых продуктов 2. Предварительная оценка рынка 3. Предварительная техническая оценка продукта 4. Детальное исследование рынка 5. Бизнес-анализ и финансовый анализ проекта 6. Разработка продукта 7. Тестирование продукта внутри компании 8. Опробование продукта потребителями 9. Опытные продажи (рыночная проверка) 10. Проверка производственных возможностей (подготовка производства) 11. Бизнес-анализ проекта 12. Запуск полномасштабного производства 13. Запуск продукта на рынок Сравнительные затраты в успешных и неудачных инновационных проектах (на разных стадиях в человеко-днях) Market launch (roll-out) Production start-up Pre-launch business analysis Trial/ pilot production Test market/ trial sell Customer tests of products Failures Successes Inhouse product testing Product development Business/financial analysis Detailed market study Prelim technical assessment Prelim market assessment Initial screening 0 100 200 300 400 500 Используя хронологическую линейку развития успешного инновационного бизнеса выделяют следующие этапы: 1. Научные знания. 2. Бизнес-идея. 3. Бизнес-план. 4. Созданная компания. 5. Защита ИС. 6. Прототип. 7. Лицензии, сертификаты, КД. 8. Производство и первые продажи. 9. Увеличение объема продаж. 10. Котировки и выход. Согласно международной практики «Seed» (Посевная стадия) - это стадии 5 - 7, a «Start-up» (Старт-бизнеса) - это стадии 8 и далее. Таких компаний технологического сектора в России, практически, пока очень мало. Средняя стоимость работ на этапах инновационного проекта: Отбор идей бизнеса для формирования инновационного проекта – 50 – 70 тысяч рублей 1-3 месяца Работа над инновационным проектом и создание компании 150 -200 тысяч рублей 3-6 месяцев Разработка технического прототипа – 300 – 750 тысяч рублей – 9-12 месяцев Отработка технологии выпуска опытной партии новой продукции – 500 – 1200 тысяч рублей – 12-15 месяцев Выпуск опытной партии новой продукции и организация первых продаж – 1 – 3 миллиона рублей 20-24 месяца Источники стартового финансирования инновационных проектов: 1. Личный капитал предпринимателей (или капитал друзей/родственников) 2. Рисковый капитал 3. Государственная поддержка 4. Международные гранты 5. Предварительное финансирование поставщиками и заказчиками «Советник инноватора» (см. http://www.inno-expert.ru/berator/) содержит справочно-информационную базу по государственным, негосударственным и иностранным источникам финансирования (контактные данные, информационная справка) инновационных проектов и бизнесов в России. Фонд содействия www.fasie.ru 1,5% средств федерального бюджета на науку – 1075 млн.рублей в 2006 году, 1,34 млрд. рублей в 2007 году, 2,55 млрд. рублей - план 2010 года Программы: СТАРТ - 38% Основной конкурс – 23% Региональные программы – 10% Научное приборостроение – 10% ТЕМП – 3% Другие программы – 16% 1. 2. 3. 4. 5. 6. 1. 2. 3. 4. Региональная поддержки малого и среднего инновационного предпринимательства на примере г. Москвы. Покрытие затрат на патентование в сумме до 1.млн. рублей. Покрытие затрат на мероприятия по продвижению (выставки, реклама и пр.) до 250 тыс. рублей. Поддержка инновационных проектов на сумму до 2,5 млн. рублей. Система венчурного финансирования Выдача гарантий поручительства (до 50%) при получении кредита на сумму 4,5 – 9,0 млн.рублей. Покрытие 70% затрат на обучение руководителей и сотрудников предприятий. Финансовые участники инновационного рынка . Финансово-кредитные институты Государственные и общественные фонды Венчурные компании Стратегические инвесторы (производственные компании) Инвесторы бизнесов повышенного риска Цель инвестирования - получение прибыли при продаже акций компании, в которую вложены деньги, за счет повышения курсовой стоимости акций 1. Бизнес-ангелы, некоммерческие фонды -От 250 т.р. до 12 млн.р. 2. Венчурные фонды - 25-150 млн. р. 3. Фонды поздних стадий - свыше 150-300 млн.р. Покупатели венчурного бизнеса 1. Менеджер и собственники самого бизнеса 2. Стратегические инвесторы Стратегические инвесторы. Цель использования инноваций: повышение потребительских свойств продукции снижение себестоимости выход на рынок с новым товаром контроль над использованием или неиспользованием разработанной технологии или производимого товара Процесс отбор предложений для венчурного инвестирования Deal-Flow (Поток проектов) Выборка проектов Предварительный анализ Решение Соглашение о конфиденциальности Due Diligence (Финансы, юридический анализ, технология) Решение Анализ: финансовый, технологический Решение ОТКАЗ Структурирование сделки (Term Sheet, Commitments) Сделка Инструменты венчурного финансирования 1. Декларация о намерениях (Term Sheet), определяющий специфические особенности инвестиционной сделки между фондом и венчурной компанией: • • • • тип активов и структур капитала, порядок распределения голосов между основателями компании и инвесторами, порядок определения дивидендов, защиту от разводнения доли инвесторов при дополнительном раунде инвестиций, вопросы конфиденциальности, корпоративного управления и проч. 2. Заключение обязательств (commitments) между инвесторами и фондом, по которому инвесторы обязуются предоставить фонду определённый заранее обговоренный объём финансирования в определённое время (при выполнении определённых условий). В Delta Private Equity Partners за несколько лет из 900 рассмотренных проектов было профинансировано не более 20 (или 2.2%). В индустрии венчурных инвестиций принято ориентироваться на правило «3-3-3-1», • 10 выбранных проектов 3 будут неудачными, • 3 принесут средний доход, • 3 высокий доход, • 1 окажется сверхдоходным и покроет издержки на остальные Особенно внимательно специалисты венчурного фонда относятся к изучению отрасли будущей венчурной компании, так как именно рост отрасли определяет потенциальный рост выручки компании. При огромных национальных и зарубежных ресурсах для инвестирования и высоком научно-техническом потенциале в России острейший дефицит инновационных бизнесов, готовых к венчурному инвестированию Количество венчурных сделок в России, состоявшихся в 2007 году менее пяти. Потребность с учетом создаваемых венчурных фондов 100 – 200 инновационных компаний в год.