Костиков И

реклама

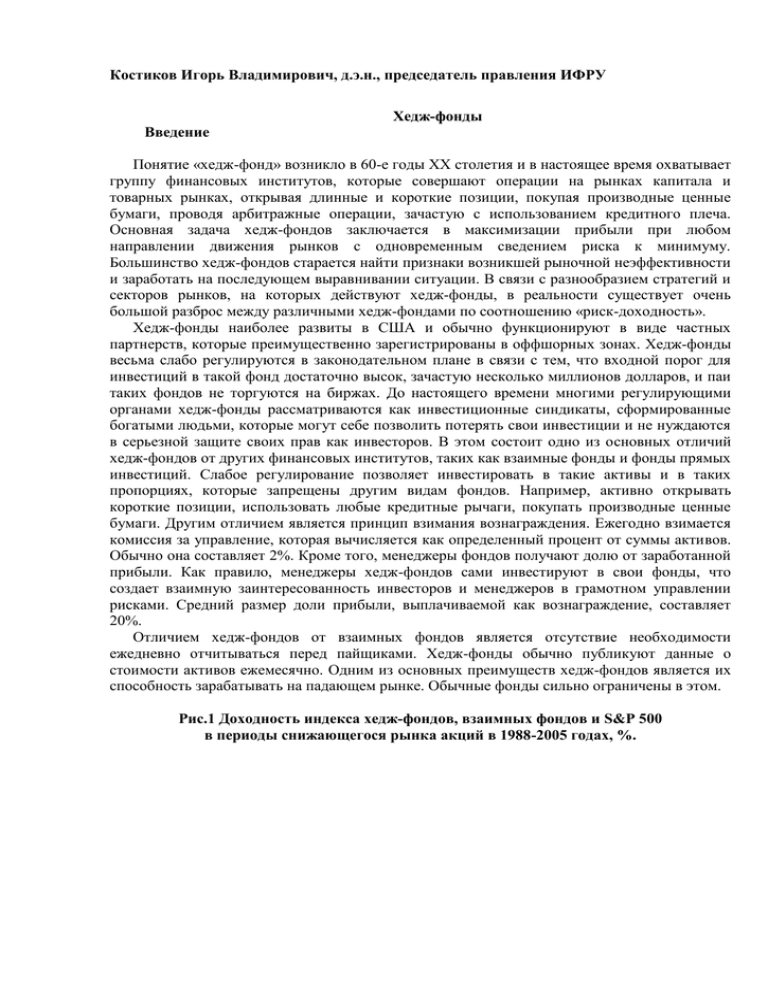

Костиков Игорь Владимирович, д.э.н., председатель правления ИФРУ Хедж-фонды Введение Понятие «хедж-фонд» возникло в 60-е годы XX столетия и в настоящее время охватывает группу финансовых институтов, которые совершают операции на рынках капитала и товарных рынках, открывая длинные и короткие позиции, покупая производные ценные бумаги, проводя арбитражные операции, зачастую с использованием кредитного плеча. Основная задача хедж-фондов заключается в максимизации прибыли при любом направлении движения рынков с одновременным сведением риска к минимуму. Большинство хедж-фондов старается найти признаки возникшей рыночной неэффективности и заработать на последующем выравнивании ситуации. В связи с разнообразием стратегий и секторов рынков, на которых действуют хедж-фонды, в реальности существует очень большой разброс между различными хедж-фондами по соотношению «риск-доходность». Хедж-фонды наиболее развиты в США и обычно функционируют в виде частных партнерств, которые преимущественно зарегистрированы в оффшорных зонах. Хедж-фонды весьма слабо регулируются в законодательном плане в связи с тем, что входной порог для инвестиций в такой фонд достаточно высок, зачастую несколько миллионов долларов, и паи таких фондов не торгуются на биржах. До настоящего времени многими регулирующими органами хедж-фонды рассматриваются как инвестиционные синдикаты, сформированные богатыми людьми, которые могут себе позволить потерять свои инвестиции и не нуждаются в серьезной защите своих прав как инвесторов. В этом состоит одно из основных отличий хедж-фондов от других финансовых институтов, таких как взаимные фонды и фонды прямых инвестиций. Слабое регулирование позволяет инвестировать в такие активы и в таких пропорциях, которые запрещены другим видам фондов. Например, активно открывать короткие позиции, использовать любые кредитные рычаги, покупать производные ценные бумаги. Другим отличием является принцип взимания вознаграждения. Ежегодно взимается комиссия за управление, которая вычисляется как определенный процент от суммы активов. Обычно она составляет 2%. Кроме того, менеджеры фондов получают долю от заработанной прибыли. Как правило, менеджеры хедж-фондов сами инвестируют в свои фонды, что создает взаимную заинтересованность инвесторов и менеджеров в грамотном управлении рисками. Средний размер доли прибыли, выплачиваемой как вознаграждение, составляет 20%. Отличием хедж-фондов от взаимных фондов является отсутствие необходимости ежедневно отчитываться перед пайщиками. Хедж-фонды обычно публикуют данные о стоимости активов ежемесячно. Одним из основных преимуществ хедж-фондов является их способность зарабатывать на падающем рынке. Обычные фонды сильно ограничены в этом. Рис.1 Доходность индекса хедж-фондов, взаимных фондов и S&P 500 в периоды снижающегося рынка акций в 1988-2005 годах, %. 5 0 1Q90 3Q90 2Q91 1Q92 1Q94 4Q94 3Q98 3Q99 2Q00 3Q00 4Q00 1Q01 3Q01 2Q02 3Q02 3Q04 1Q05 -5 -10 -15 -20 S&P 500 VAN U.S. Hedge Fund Index Morningstar Average Equity Mutual Fund -25 Источник: Magnum Funds Согласно расчетам Magnum Funds, c 1988 по 2005 годы индекс S&P 500 снижался на протяжении 17 кварталов. Суммарное снижение индекса за эти периоды составило 113%. Взаимные фонды потеряли в это время в среднем 115,7%, а хедж-фонды — только 10,3%, причем более чем в половине периодов хедж-фонды показывали положительную доходность (рис. 1). В целом для специалистов представляет проблему оценить точную доходность хеджфондов, сумму их активов и даже их количество. Это связано со слабой регулирующей базой, а также достаточно широким полем деятельности хедж-фондов, в результате чего разные специалисты используют различные критерии отнесения компаний к хедж-фондам. Согласно данным, приведенным New York Magazine, в начале 2007 года в мире насчитывалось свыше 9000 хедж-фондов, из которых 351 управляли активами на сумму свыше 1 млрд долларов США. О более высоком риске инвестирования в такие фонды говорит то, что средний возраст фонда составляет 5,3 года. Каждый год прекращает свою деятельность около 9% хедж-фондов. По данным исследования аналитического агентства Hedgefund.net, в 1 квартале 2007 года стоимость активов хедж-фондов (без двойного учета фондов хедж-фондов) достигла 2,4 трлн долларов США, увеличившись на 11% по сравнению с предыдущим кварталом. С 2004 по 2006 годы активы хедж-фондов выросли более чем в 2,5 раза (рис. 2). Рис. 2. Совокупные активы хедж-фондов. 3000 2500 2000 1500 1000 500 0 4 кв. 2003 1 кв. 2004 2 кв. 2004 3 кв. 2004 4 кв. 2004 1 кв. 2005 2 кв. 2005 3 кв. 2005 4 кв. 2005 1 кв. 2006 2 кв. 2006 3 кв. 2006 4 кв. 2006 1 кв. 2007 Источник: Hedgefund.net Наиболее крупные фонды управляют активами, превышающими 30 млрд долларов США. Увеличение стоимости активов происходит преимущественно за счет инвестиций в уже существующие фонды (рис. 3). Рис. 3 Факторы роста стоимости активов хедж-фондов, в процентах в 2004-1 кв. 2007 гг.. 8,3% 26,3% Изменение за счет роста стоимости активов Приток инвестиций в существующие фонды 65,4% Приток инвестиций в новые фонды или ликвидация фондов Источник: Hedgefund.net Хотя в настоящее время доля хедж-фондов на рынке примерно в десять раз меньше, чем доля взаимных фондов, но за счет большего кредитного плеча их роль на рынке капитала очень велика. На лидирующих мировых фондовых биржах — Нью-Йоркской и Лондонской — хедж-фонды обеспечивают почти половину объема торгов. По данным Greenwich Associates, на долю хедж-фондов приходится: 25% объема торгов с высокодоходными облигациями, 30% — с кредитными плечами, 45% — с облигациями развивающихся рынков, 47% — с проблемными долгами, 55% — с кредитными производными инструментами. Экспертами отмечается резкий рост числа инвесторов в хедж-фонды, в первую очередь, за счет других финансовых институтов. Исследование Greenwich Associates показывает, что в 2006 году 35% европейских финансовых институтов совершали инвестиции в хедж-фонды, а 10% планировали начать такие инвестиции в ближайшие месяцы. В 2005 году доля европейских финансовых институтов, вложившихся в хедж-фонды, составляла только 25%. Средняя доходность хедж-фондов США, по данным Hedge Fund Research, в 2006 году составила 13%, а в 2005 году — 9%. С 1990 по 1999 годы средняя доходность хедж-фондов США составляла 16%, а в 2000-2005 году — 7,5%. Снижение доходности объясняется ростом стоимости активов и, соответственно, снижением возможности для инвестиций фондов. Тем не менее, на долгосрочном интервале хедж-фонды выглядят предпочтительнее рынков акций (рис. 4). Рис. 4. Доходность хедж-фондов и рынка акций (январь 1994-май 2007 гг.), процент прироста. ___________- Индекс хедж-фондов CSFB/Tremont ___________- Индекс S&P 500 ___________- FTSE All-World Index Источник: Bloomberg - Наибольшее развитие индустрия хедж-фондов получила в США. Хотя более половины фондов зарегистрировано в оффшорных зонах, но 54% менеджеров фондов находятся в США, 23% — в Евросоюзе, а 14% — в оффшорных зонах. 1. История развития индустрии Создателем первого хедж-фонда принято считать американца Альфреда Уинслоу Джонса. В 1949 году, работая редактором журнала Fortune, Джонс решил соединить в одном инвестиционном портфеле длинные и короткие позиции, то есть покупать акции одних компаний и продавать без покрытия акции других компаний. При этом покупались акции компаний, недооцененных с точки зрения фундаментального анализа, а продавались, соответственно, переоцененные акции. Логика таких действий состояла в следующем: на растущем рынке акции недооцененных компаний должны расти сильнее, чем акции переоцененных, так что прибыль от длинных позиций будет перевешивать убыток по коротким позициям. На падающем рынке переоцененные акции должны снижаться сильнее недооцененных, следовательно, прибыль по коротким позициям окажется выше убытка по длинным. На спокойном рынке наиболее вероятным будет получение прибыли по обоим типам позиций. Для того чтобы минимизировать риск отдельных акций, Джонс формировал портфель из десятков позиций, хеджируя длинные позиции короткими. Для увеличения доходности портфеля Джонс активно использовал леверидж (кредитное плечо). Спустя 15 лет работы с портфелем, составленным из собственных средств и средств знакомых, он опубликовал результаты, и доходность его портфеля оказалась наилучшей. С 1961 по 1965 годы доходность портфеля Джонса превысила 300%, опередив лучший на тот момент фонд на 100%. Спустя два года после публикации Джонсом своих данных из 215 инвестиционных партнерств, зарегистрированных SEC (комиссия по ценным бумагам и биржам США), 140 называли себя хедж-фондами. Но большинство последователей ориентировались на растущий рынок, уделяя хеджированию гораздо меньшее внимание, поэтому кризис фондового рынка в 1968 году привел к потере около 70% активов. Ситуацию усугубил нефтяной кризис 1973-1974 годов. Спустя десятилетие в США осталось всего 68 хеджфондов. Помочь отрасли воспрянуть помогли успехи таких менеджеров, как Джордж Сорос, Джулиан Робертсон, Майкл Стайнхард, Леон Куперман. С 1980 по 1990 годы активы Tiger Fund под управлением Робертсона выросли с 8 млн долл. США до 8 млрд долларов США. С 1987 по 1990 годы средняя доходность хедж-фонда составила 75%, тогда как у взаимного фонда — 35%. Количество таких фондов выросло до тысячи, а их активы достигли 500 млрд долларов США, что составляло седьмую часть всего мирового рынка капиталов. Управляющие хедж-фондов поднялись на лидирующие места в рейтингах самых высокооплачиваемых сотрудников. В результате финансовой либерализации различных рынков и начавшейся глобализации хедж-фонды начала 90-х годов 20 века начинают переходить к стратегии «глобального макроинвестирования», ориентируясь на состояние дел не в отдельных компаниях, а в отдельных странах и даже на всем мировом рынке. Все большее внимание обращается на изменения процентных ставок, колебания курсов валют и уровня инфляции в разных странах. Начинаются попытки играть против экономической политики целых стран. Наиболее известной операцией стала игра Джорджа Сороса в 1992 году против британского фунта стерлингов, курс которого удерживался Банком Англии ради членства в Европейской валютной системе. Заняв фунты стерлингов на 10 млрд долларов США (при активах своего фонда 1 млрд долларов США) и продав их, Quantum (фонд Сороса) купил немецкую марку, обрушив тем самым курс фунта на 19%. На этой операции Сорос заработал 1 млрд долларов США, а Великобритании пришлось выйти из Европейской валютной системы. В конце 90-х годов фонды подключились к игре на понижение курсов валют стран ЮгоВосточной Азии и прежде всего Таиланда. Однако, заработав на падении таиландского бата и других валют, индустрия хедж-фондов оказалась на грани коллапса. Виной тому стал фонд LTCM (Long Term Capital Management Fund), созданный в 1993 году Джоном Мериветером, к которому присоединились и два нобелевских лауреата Мирон Шолс и Роберт Мертон. LTCM специализировался на арбитражных операциях со спрэдами по облигациям с разным уровнем кредитного риска. В момент схождения спрэдов по доходностям высокорисковых и низкорисковых облигаций фонд продавал высокорисковые и покупал низкорисковые облигации в расчете на последующее расхождение спрэда, и наоборот. Считалось, что подобными операциями фонд полностью страхует риск изменения уровня процентных ставок. Дополнительно фонд хеджировался тем, что работал с облигациями разных стран, рынки которых считались слабокоррелированными. Показав в 1995-1997 годы среднегодовую доходность для клиентов в размере 33,7%, фонд расширил географию своей деятельности и начал вкладывать в новые рынки, в том числе в российские государственные краткосрочные облигации (ГКО). В начале 1998 года собственный капитал фонда составлял 4,8 млрд долларов США, а объем открытых позиций — 120 млрд долларов США, номинальный же объем производных инструментов в управлении фонда достигал 1,3 трлн долларов США. Менеджеры фонда рассчитывали на разработанную ими модель управления рисками на основе исторических данных. Однако когда Россия объявила дефолт по ГКО, на мировых рынках началась цепная реакция падения цен на облигации и корреляция между активами разных стран резко возросла, что не было предусмотрено моделью. Кроме того, фиксация убытков на основе данных моделей привела к дальнейшему падению рынка и усилила бегство инвесторов с рынка. К 23 сентября 1998 года кредитное плечо фонда достигло 167, а потери достигли 90% собственного капитала. Банкротство фонда и распродажа его активов могли вызвать еще более сильные потрясения на мировом финансовом рынке. Для предотвращения подобной ситуации Федеральный банк Нью-Йорка организовал консорциум из 14 крупнейших банков, которые предоставили фонду кредит на 3,6 млрд долларов США, что позволило без спешки и банкротства завершить деятельность фонда. Но убытки, которые понесли финансовые институты, оказались весьма серьезными. После этих событий доля хедж-фондов, занимающихся макроинвестированием, резко сократилась (примерно до 5% при сравнении по размеру активов), и фонды стали снова ориентироваться на подход, предложенный Джонсом. Но вскоре после кризиса 1997-1998 годов для известнейших менеджеров хедж-фондов последовали новые неприятности, связанные с кризисом акций «новой экономики». Игроки, сделавшие состояния в 80-х и 90-х годах, со скепсисом относились к интернет-компаниям, открывая короткие позиции по акциям наиболее переоцененных на их взгляд компаний. Но эффект толпы, продолжавший гнать котировки вверх, привел их к значительным убыткам. Например, Робертсон вынужден был закрыть свой фонд, потеряв большую часть своего состояния. Сорос также долго сопротивлялся покупкам акций высокотехнологичных компаний, но все же открыл длинные позиции незадолго до кризиса на бирже NASDAQ. Этот шаг привел его к потере 3 млрд долларов США. Однако в начале XXI века индустрия хедж-фондов снова переживает расцвет. Активы фондов с 2000 по 2006 годы выросли примерно в 4 раза. Доходы менеджеров-лидеров рынка иногда превышают 1 млрд долларов США в год. Важной тенденцией стало то, что все большую роль начинают играть фонды фондов, формирующие пакеты из вложений в различные хедж-фонды. На рынок выходят новые игроки, среди которых банки и страховые компании. В 2005 году из 25 крупнейших по активам хедж-фондов семь были созданы инвестиционными и коммерческими банками, а один — страховой группой. 2. Юридическое оформление и выплата вознаграждения Для того чтобы минимизировать корпоративные налоги, выплачиваемые хедж-фондами, большинство из них регистрируются в оффшорных зонах, прежде всего на Каймановых, Британских Виргинских и на Бермудских островах. Организационно-правовой формой чаще всего выбирается коммандитное товарищество — limited partnership. Такая форма дает определенные привилегии при выплате подоходного налога инвесторам — гражданам США. В таком товариществе существует два вида партнеров: общий партнер и ограниченный партнер. Общий партнер — инициатор создания фонда, который принимает все решения по управлению. Он существует в форме юридического лица, обычно регистрируясь как общество с ограниченной ответственностью — Limited Liability Company. Ограниченные партнеры не принимают участия в управлении, а выступают просто инвесторами, получающими большую часть прибыли фонда. Между партнерами заключается партнерское соглашение, где указываются принципы инвестирования, порядок определения вознаграждения и другие ключевые вопросы. Если инвесторами фонда выступают не граждане США или же институты, которые не платят налоги (например, пенсионные фонды), то хедж-фонд может создаваться как паевой инвестиционный фонд. Хотя хедж-фонды являются по законодательству США инвестиционными компаниями, которые должны регистрироваться Комиссией по ценным бумагам и биржам (SEC), но для них существует две возможности не подпадать под ограничения, накладываемые SEC на деятельность обычных инвестиционных компаний. Первая возможность — привлекать в качестве инвесторов только «квалифицированных покупателей», которыми согласно американскому законодательству признаются лица, инвестировавшие более 5 млн долларов США. Второе исключение делается для фондов, которые имеют менее 100 инвесторов, и обычно это должны быть «аккредитованные инвесторы», то есть лица, имеющие 1 млн долларов США или же подтвержденный годовой доход не менее 200 тыс. долларов США за последние два года. В случае соблюдения таких требований регистрация хедж-фондов осуществляется на добровольной основе. К числу послаблений, даваемых таким фондам, относится возможность получать комиссию за результат (performance fee) в дополнение к обычной комиссии за управление (management fee). Комиссия за управление характерна для всех видов фондов, а не только для хедж-фондов, и составляет обычно 1,5-2% в год от стоимости активов. Комиссию за результат впервые предложил Джонс, и с момента создания его фонда наиболее часто используемым ее размером считается 20% от заработанной прибыли. Однако наиболее успешные менеджеры могут потребовать более высокую комиссию. Так, например, фонд Renaissance Technologies Corp. берет 5% комиссии за управление и 44% от заработанной прибыли. Фонд SAC Capital Partners берет 50% от заработанной прибыли, но при этом комиссия за управление не взимается. Часто для более справедливого расчета комиссии за результат используется «принцип верхней точки» (high water mark). Этот принцип означает, что комиссия за результат берется не от всей величины прибыли, заработанной за период, а только с суммы превышения максимально достигнутой стоимости доли инвестора в предыдущий период. Например, если фонд зарабатывает каждый четный год 1000 долларов США для конкретного инвестора, а в нечетный теряет такую же сумму, то без «принципа верхней точки» инвестор каждый четный год выплачивал бы управляющему комиссию за результат, хотя реально активы его не растут. Согласно «принципу верхней точки» инвестор заплатил бы комиссию за результат только один раз. Отдельные фонды взимают комиссию за результат только в случае превышения доходности некоторого порогового значения (hurdle rate). Часто таким значением выступает доходность по так называемым безрисковым активам — государственным облигациям США. В этом случае комиссия за результат может превышать обычные 20%. Фонды хедж-фондов обычно берут меньшую комиссию — 1% от стоимости активов и 10% от заработанной прибыли ежегодно. Как правило, инвестор может забрать полученную прибыль и сумму инвестиций один раз в месяц — это так называемая «дата перехода». Но за несколько недель до этого он должен предупредить управляющего фондом о своем решении. 3. Типы фондов Существуют различные классификации типов хедж-фондов. По регионам, в которых они работают, хедж-фонды делятся на глобальные фонды, фонды, инвестирующие в Азию, Америку, Европу, развивающиеся рынки. Возможны также отдельные фонды, инвестирующие в конкретные страны. По секторам рынка, в которые фонды предпочитают инвестировать, можно выделить фонды, работающие на рынках акций, облигаций, товарных рынках (CTA — commodity trading advisors), рынках конвертируемых ценных бумаг, рынках производных ценных бумаг (деривативов), а также фонды, работающие на нескольких рынках одновременно. Фонды, работающие с акциями, в свою очередь делятся по отраслевым признакам (например, энергетические, технологические фонды). По направлению сделок, которые совершаются фондами, существует следующая градация: фонды, открывающие длинные и короткие позиции (long/short); фонды, открывающие только длинные позиции (long only); фонды, открывающие преимущественно длинные позиции (long bias); фонды, открывающие преимущественно короткие позиции (short bias); фонды, открывающие только короткие позиции (short only); фонды, использующие оценки относительной стоимости (relative value) — фонды, старающиеся уловить диспаритеты на различных рынках и использующие целые комплексы финансовых инструментов (акции, облигации, опционы, фьючерсы) для открытия позиций. Хедж-фонды принято классифицировать по типам применяемых ими стратегий. К основным стратегиям относятся следующие: арбитражные стратегии; нейтрально-рыночные стратегии; событийные стратегии; стратегии направленной торговли; специальные стратегии. АРБИТРАЖНЫЕ СТРАТЕГИИ Арбитражные стратегии построены на поисках возникающих рыночных аномалий, то есть отклонений, которые должны впоследствии быть устранены рынком. Зачастую арбитражные стратегии строятся на краткосрочных операциях, совершаемых на высоколиквидных рынках. Арбитраж на конвертируемых облигациях (Convertible Arbitrage) Конвертируемые облигации выпускаются с условием, что они могут быть конвертированы в акции по определенному заранее коэффициенту. Арбитражная стратегия хедж-фондов строится на том, что инвестор покупает конвертируемую облигацию и одновременно хеджируется, открывая короткую позицию по акции компании-эмитента. В случае если цена на акции растет, то при грамотном структурировании сделки прибыль от конвертации облигации и роста стоимости акции, а также купонные выплаты по облигации должны превысить убытки по короткой позиции. В случае снижения цены акции инвестор получает прибыль по открытой короткой позиции, при этом почти не теряя от снижения стоимости конвертируемой облигации, так как через определенное время облигация будет погашена по номиналу. Часто для увеличения доходности операции используется кредитное плечо. Совершение арбитража на конвертируемых облигациях защищено от рыночного риска и относится к одной из самых малорисковых хеджинговых стратегий, не способной в то же время принести сверхприбыль. Статистический арбитраж (Statistical Arbitrage) Статистический арбитраж основан на статистическом анализе исторических данных по ценным бумагам, определении закономерностей, а затем открытии позиций в случае отклонения ситуации на рынке от сложившейся закономерности. Расчет делается на то, что возникшая аномалия будет впоследствии замечена и устранена другими рыночными игроками. Так как такие отклонения могут быть очень краткосрочными, зачастую для совершения сделок используются автоматические торговые системы, совершающие сделки на основе определенных алгоритмов, без участия человека. Совершение операций статистического арбитража также сопровождается открытием противоположных хеджирующих позиций для исключения систематического (рыночного) риска. Одной из форм статистического арбитража является поиск отклонения в стоимости активов с очень высокой степенью корреляции. Такие отклонения могут возникать в случае продажи, например, крупного пакета акций за короткий период времени, в результате чего цена может временно опуститься ниже, чем у акций аналогичных компаний. Еще одной формой статистического арбитража является известная стратегия Dogs of the Dow («псы Доу Джонса»), которая была популярна до середины 90-х годов века. Она заключается в том, чтобы покупать акции 5 компаний из индекса Доу Джонс, исторически показывавших наибольшую доходность, и продавать акции 5 компаний, показывавших наименьшую доходность. Существуют более сложные стратегии статистического арбитража, использующие другие, в том числе производные инструменты. Например, существует стратегия торговли волатильностью (Volatility Arbitrage). Эта стратегия включает одновременные покупки или продажи опционов пут и кол в расчете на то, что волатильность рынка вырастет или, наоборот, снизится в соответствии со статистическими закономерностями. Следует отметить, что успешные стратегии зачастую начинают копироваться другими участниками рынка, и доходность от такого арбитража со временем резко снижается. Кроме того, статистические закономерности могут иногда подводить, что приведет к серьезным убыткам. Арбитраж с долговыми обязательствами (Fixed Income Arbitrage) Блок стратегий, используемых арбитражем на долговом рынке, связан, как правило, с изучением спрэда (разницы) между доходностями различных облигаций. Если эмитенты сохраняют неизменный кредитный рейтинг, то спрэд будет колебаться в определенном диапазоне. В случае расширения спрэда управляющий фондом совершает операции, направленные на получение дохода, когда спрэд снова сузится, и наоборот. Например, при расширении спрэда между корпоративной и государственной облигацией управляющий купит корпоративную облигацию и захеджируется от риска изменения процентных ставок продажей государственной облигации. При неизменной рыночной ситуации доходность корпоративной облигации должна через какое-то время снизиться, что означает рост ее цены и, соответственно, получение прибыли хедж-фондом. На долговом рынке хедж-фонды совершают арбитражные операции между государственными и корпоративными облигациями, между государственными и муниципальными облигациями, между облигациями с разными сроками погашения. Уже упоминавшийся хедж-фонд LTCM специализировался на арбитраже с долговыми обязательствами, показывая на своем примере, что риск присущ в том числе и арбитражной стратегии. НЕЙТРАЛЬНО-РЫНОЧНЫЕ СТРАТЕГИИ (Market Neutral, Long/short equity) Нейтрально-рыночные стратегии наиболее близки по духу к стратегии, которую использовал создатель первого хедж-фонда Джонс. Их суть состоит в том, чтобы покупать одни акции и одновременно продавать другие. Основной мотив для таких действий состоит в том, чтобы: а) на растущем рынке цены купленных акций росли сильнее, чем проданных; б) на снижающемся рынке цены проданных акций снижались сильнее, чем купленных; в) на спокойном (бестрендовом) рынке стоимость купленных акций росла, а проданных снижалась. Успеха при использовании подобной стратегии можно достичь, тщательно отбирая акции для покупки и для продажи. При отборе используется либо фундаментальный анализ, либо чаще технический анализ, с помощью которого на основе исторических данных о поведении цены стараются дать прогноз на будущее. Рыночный риск, то есть риск изменения направления движения рынка в целом, нивелируется открытием противоположных позиций: длинных и коротких. Для того чтобы нивелировать рыночный риск, используются три основных подхода: нейтральная стратегия по бэта-коэффициенту; нейтральная стратегия по сумме активов; нейтральная позиция по отрасли. В случае нейтральной стратегии по бэта-коэффициенту менеджеры подбирают активы таким образом, чтобы суммарный бэта-коэффициент их портфеля оказался равен нулю (чем ближе этот коэффициент к единице, тем более коррелирован портфель со всем рынком акций). В случае нейтральной позиции по сумме активов управляющий портфелем открывает длинные и короткие позиции на одинаковую сумму. Тем самым, итоговая сумма активов в его портфеле равна нулю. В дальнейшем менеджер стремится постоянно поддерживать такое соотношение акций в портфеле. В случае нейтральной позиции по сектору управляющий старается найти недооцененную на его взгляд акцию в какой-либо отрасли, купить пакет этих акций, а затем продать пакет акций другой компании этой же отрасли, которые, на его взгляд, не столь привлекательны. Такой способ торговли называется «парная торговля». В портфеле может быть достаточно много таких парных позиций, которые защищают портфель от изменения рынка в любую сторону. Стратегия инвестирования с использованием нейтрально-рыночных позиций наиболее распространена среди хедж-фондов и привлекает инвесторов тем, что позволяет стабильно зарабатывать даже на снижающемся рынке. СОБЫТИЙНЫЕ СТРАТЕГИИ (Event-Driven) Событийные стратегии строятся на корпоративных событиях, которые могут повлиять на стоимость ценных бумаг компании. К таким новостям могут относиться резкое ухудшение финансового положения компании, новости о слияниях и поглощениях, реструктуризация компании. Покупка «проблемных» ценных бумаг (Distressed Securities) Хедж-фонды, которые специализируются на данной стратегии, выбирают ценные бумаги компаний, которые находятся в предбанкротном состоянии или же, наоборот, планируют выходить из состояния банкротства. Большинство инвесторов, узнав о серьезных финансовых проблемах компании, предпочитают продавать ее ценные бумаги. Зачастую в ходе таких продаж стоимость ценных бумаг компании опускается ниже справедливой стоимости, которую можно выручить в случае, например, распродажи имущества банкрота и возврата денег кредиторам. Продажа долгов компании (обычно это облигации и кредиторская задолженность) ниже справедливой стоимости может происходить со стороны нескольких групп кредиторов. Во-первых, это торговые контрагенты компании, которые не желают дожидаться завершения процедуры банкротства и разбираться в истинном финансовом состоянии компании. Поэтому они предпочитают продать долги с дисконтом и вернуть хотя бы часть денег в свой финансовый оборот. Зачастую для них важно получить деньги в размере, не превышающем себестоимость товаров или услуг, которые они продали компании-банкроту. С другой стороны, многие институциональные инвесторы (пенсионные фонды, страховые компании) ограничены в инвестициях в ценные бумаги с низким кредитным рейтингом. В случае возникновения проблем у эмитента они вынуждены избавляться от его облигаций. Банки также стараются избегать «плохих долгов» на своем балансе и часто предпочитают закрыть проблемные позиции. При грамотной оценке реального положения дел такая ситуация дает возможность заработать тем фондам, которые готовы купить долги компании и дождаться процедуры банкротства. Покупка проблемных долгов требует очень тщательного изучения причины плачевного состояния компании, а также оценки вероятности выплаты долгов и скорости завершения процедуры банкротства. Как правило, существует очередность при выплате денег, полученных от распродажи имущества компании. Акционеры находятся в ней в самом конце. Поэтому хедж-фонды редко инвестируют в акции компании-банкрота. Однако иногда случаются ситуации, когда у компании-должника не хватает денежных средств, чтобы расплатиться с кредиторами, и она выпускает акции в обмен на долг. В этом случае хедж-фонд может заработать на обмене долгов на акции в случае, если финансовые трудности компании временные, и обмен позволит нормализовать финансовое положение. Акции в таком случае могут сильно вырасти в цене. Кроме того, хедж-фонд может купить акции новой эмиссии у акционеров, которые будут стараться продать акции, полученные в обмен на долг. Впоследствии эти акции также могут показать серьезный рост. На операции с «проблемными ценными бумагами» также не влияет рыночный риск. Основную роль в получении прибыли играет грамотный финансовый анализ состояния компании, понимание позиции ключевых кредиторов и терпение. Стратегии специальных ситуаций (Special Situations) Стратегии специальных ситуаций состоят в поиске компаний, которые по ряду причин испытывают трудности в привлечении финансирования и поэтому вынуждены занимать под достаточно высокий процент. Это могут быть компании, находящиеся в стадии реструктуризации или освоения нового бизнеса, либо эмитировавшие ценные бумаги с запутанной системой платежей, либо с запятнанной репутацией. Крупные инвестиционные компании предпочитают не связываться с ценными бумагами таких эмитентов, а у небольших не хватает ресурсов для правильного анализа ситуации. Хедж-фонды, специализирующиеся на ценных бумагах подобных эмитентов, тщательно изучают финансовое положение и перспективы компании, а затем могут купить ее долговые обязательства в расчете на то, что другие рыночные игроки со временем справедливо оценят кредитный риск эмитента и цены долговых обязательств вырастут. Арбитраж на слияниях компаний (Merger Arbitrage/Risk Arbitrage) Стратегия арбитражных операций построена на новостях о слияниях корпораций или на поглощении одной корпорацией другой. Хорошо известен тот факт, что акции поглощаемой или более слабой компании обычно растут после выхода таких новостей. Акции же более сильной компании (компании-поглотителя) снижаются, так как инвесторы опасаются снижения эффективности ее деятельности после поглощения. Менеджеры хедж-фондов используют выход таких новостей, как повод открыть длинную позицию по акциям поглощаемой компании и короткую — по акциям покупателя (как более эффективной компании). В идеальном случае инвестор получит прибыль от обеих позиций. В случае же неблагоприятного движения всего рынка инвестор будет захеджирован тем, что его позиции являются разнонаправленными. СТРАТЕГИИ НАПРАВЛЕННОЙ ТОРГОВЛИ (Directional Trading) Фонды стратегий направленной торговли не являются relative value фондами. Они предпочитают меньше хеджироваться, играя в определенном направлении (либо на повышение, либо на понижение). Риски таких фондов выше, чем у фондов, ищущих рыночные несоответствия. Однако такие фонды могут быть более доходными. Фонды глобального инвестирования (Global Macro funds) Макро-фонды ищут рыночные возможности, изучая глобальные тренды в мировой экономике. Они смотрят, как изменение финансовой политики или макроэкономических индикаторов в одной стране может повлиять на поведение не только всех финансовых рынков данной страны, но и рынков в мировом масштабе. Важным для менеджера макрофонда является не только определить последствия того или иного изменения в экономике, но и реакцию рынка на эти изменения. Такие фонды инвестируют в различные классы активов: валюту, товарные рынки, долевые и долговые ценные бумаги, деривативы. Наибольшего расцвета такие хедж-фонды достигли в 90-е годы, когда их финансовая мощь позволяла не просто использовать рыночные возможности, а даже задавать направление движения рынка, играя зачастую против национальных правительств. Наиболее известным менеджером такого фонда является Джордж Сорос. На рубеже XX и XXI веков наиболее крупные и известные макро-фонды потерпели ряд неудач, и сейчас их доля на рынке гораздо меньше. Стратегия выбора времени (Market Timing) Хедж-фонды, использующие данную стратегию, как правило, являются сторонниками технического анализа. С помощью индикаторов, сигнализирующих момент начала тренда, они совершают покупки или продажи различных активов. Для этих фондов характерен переход от одних активов к другим в случае изменения или появления тренда. Например, часто используется стратегия перехода от инвестирования во взаимные фонды к инструментам денежного рынка в случае появления признаков спада на рынке акций, и наоборот. Фонды, работающие с трендами, редко осуществляют хеджирование. Поскольку тяжело однозначно определить начало тренда и силу его дальнейшего развития, инвестиции таких фондов считаются высокорискованными. СПЕЦИАЛЬНЫЕ СТРАТЕГИИ (Specialty Strategies) Фондами специальных стратегий часто называют фонды, работающие на развивающихся рынках, или фонды, использующие мультистратегии. Работа на развивающихся рынках (Emerging Markets) Существует целый класс хедж-фондов, которые специализируются на инвестициях в развивающиеся рынки, такие как страны Юго-Восточной Азии, Латинской Америки, Восточной Европы и СНГ. Эти страны отличаются высокими, но не всегда стабильными темпами роста экономики, более высокой инфляцией, а также нестабильными курсами национальных валют. Рынки этих стран отличаются не слишком высокой степенью корреляции с рынками развитых стран. Во многих из этих стран финансовые рынки недостаточно развиты, чтобы на них осуществлять сложные инвестиционные стратегии. В связи с этим большинство хедж-фондов, работающих на развивающихся рынках, предпочитают стратегию buy and hold (купи и держи). Однако покупки облигаций развивающихся стран часто хеджируются от глобального изменения процентных ставок продажей без покрытия американских государственных облигаций или фьючерсов на них. Валютные риски также часто хеджируются с помощью валютных фьючерсов. Многие фонды хеджируются, работая на нескольких развивающихся рынках, и переводят активы с одного рынка на другой в зависимости от оцениваемых ими перспектив. Стратегии работы на развивающихся рынках считаются высокорискованными, но и высокодоходными. Фонды нескольких стратегий (Multi Strategie) Фонды, совмещающие несколько стратегий, стремятся захеджировать свои риски, используя различные стратегии, результаты которых слабо коррелируют между собой. Это может быть совмещение направленных стратегий и стратегий относительной стоимости (ненаправленных), долгосрочных и краткосрочных стратегий, либо другие варианты. Менеджер фонда в зависимости от рыночной ситуации может менять доли отдельных стратегий в портфеле для снижения риска и получения большего дохода. Согласно статистке (рис. 5) за последние пять лет наиболее доходными, но и наиболее рискованными оказались хедж-фонды, инвестирующие в развивающиеся рынки. Следующими по доходности, но гораздо менее рискованными оказались фонды проблемных ценных бумаг. Наименьшим риском отличались фонды, занимающиеся арбитражем на рынке долговых обязательств. Наименее доходными фондами, согласно статистике, выступали фонды Market Timing и Merger Arbitrage. Рис. 5 График «риск-доходность» различных типов хедж-фондов (в процентах; доходность по оси X, риск по оси Y). 10 Emerging Markets 9 8 7 6 Multi-Strategie Special Situations 5 4 Macro Convertible Arb Market Timing 3 Merger Arb 2 Distressed Securities Statistical Arb Market Neutral Fixed Income Arb 1 0 0 2 4 6 8 10 12 14 16 18 Источник: Greenwich Alternative Investments В долгосрочном плане видно, что несмотря на серьезные колебания, доходность разных типов хедж-фондов остается положительной (рис. 6). Рис. 6. Доходность различных типов фондов (январь 1994-май 2007), прирост (в процентах). Источник: Bloomberg ___________ —SCFB/Tremont Equity Market Neutral Index ___________ —SCFB/Tremont Event Driven Index ___________ —SCFB/Tremont Fixed Income Arbitrage Index ___________ —SCFB/Tremont Global Macro Index Фонды хедж-фондов (Fund of hedge funds) Отдельным типом фондов принято считать фонды хедж-фондов. Фонды, которые инвестируют свои активы в ряд хедж-фондов, стали популярными в силу нескольких причин. Во-первых, за счет диверсификации вложений они менее рискованны, чем отдельные хеджфонды. Во-вторых, сумма инвестирования в такие фонды, как правило, гораздо ниже, чем у обычных хедж-фондов. Чаще всего фонды фондов управляют вложениями в 20-40 различных фондов. Инвестиции могут осуществляться как в разные фонды, использующие одну стратегию, так и в фонды, использующие разные стратегии. Управляющие фондов хедж-фондов изучают стратегию работы, показанные результаты, рискованность вложений фондов, обеспечивая тем самым большую надежность вложений. Многие пенсионные фонды, страховые компании, мелкие инвесторы предпочитают инвестировать в фонды хеджфондов, которые в настоящее время обеспечивают почти половину инвестиций в хеджфонды. 4. Правовое регулирование деятельности хедж-фондов В последние годы все чаще высказываются предложения об усилении контроля над деятельностью хедж-фондов. В США, где работают большинство хедж-фондов, они не подпадают под регулирование законодательства об инвестиционных компаниях и ценных бумагах и не обязаны регистрироваться. Они подчиняются только правилам, установленным для работы на отдельных рынках. Так, в частности, они обязаны отчитываться о крупных позициях по фьючерсным контрактам на крупнейшие мировые резервные валюты, на сырьевые товары, об открытых опционных позициях. В случае, если они владеют более чем пятипроцентным пакетом акций какой-либо корпорации, хедж-фонды обязаны в течение нескольких дней сообщать в SEC об операциях с этими акциями. Кроме того, на них распространяется законодательство о недопустимости манипулирования рынком и доминирования на нем. Однако регуляторы рынка считают, что этого недостаточно. Их опасения связаны с постоянно растущей суммой активов хедж-фондов, с крупными заимствованиями, которые совершаются этими фондами для открытия позиций, с участившимися случаями мошенничества, в которых оказались замешаны некоторые крупные хедж-фонды. Согласно опросу, проведенному Wall Street Journal, 23 из 41 опрошенного экономиста считают регулирование деятельности хедж-фондов недостаточным. Позиции сторонников большего регулирования усилил крах фонда Amaranth, потерявшего в сентябре 2006 года 6 млрд долларов США при активах в 9 млрд долларов США. Этот фонд неудачно продал фьючерсы на природный газ, после чего цена на газ резко выросла. После этого SEC снова заговорила об усилении контроля. Но стоит отметить, что еще в декабре 2004 года SEC приняла решение о том, что хедж-фонды должны будут регистрироваться с 1 февраля 2006 года, а также проводить обязательный аудит и сообщать о себе некоторые сведения. Но активная кампания против этого решения привела к его отмене федеральным судом США. Сейчас SEC стремится установить контроль над операциями хедж-фондов с помощью контроля комиссионных платежей, которые хеджфонды платят брокерским компаниям. Многие хедж-фонды начинают понимать, что их закрытость не идет им на пользу, и делают свои шаги навстречу. Уже около 30% хедж-фондов добровольно зарегистрировались в SEC, а в последнее время активно обсуждается идея создания саморегулируемой организации, которая бы контролировала хедж-фонды силами самого инвестиционного сообщества. Следует отметить, что далеко не все в мире финансов негативно относятся к недостатку регулирования и контроля деятельности хедж-фондов. Некоторые, как например, представители Лондонской биржи металлов, считают, что благодаря хедж-фондам рынок становится более ликвидным, что перевешивает рост волатильности. В истории на самом деле наблюдались случаи, когда хедж-фонды выступали спасителями тех или иных рынков, приходя на них с новыми инвестициями. 5. Хедж-фонды на российском рынке Иностранные хедж-фонды работают на российском рынке уже более 10 лет. Многие из них серьезно пострадали во время кризиса 1998 года. Даже Сорос назвал инвестиции в российский рынок самыми неудачными в своей жизни. Тем не менее, российские облигации и АДР активно используются многими хедж-фондами, работающими на развивающихся рынках, и макро-фондами. Первые российские хедж-фонды появились в начале XXI века, но до настоящего времени являются единичными. Наиболее известные среди них UFG Russia Select, Red Star Double Alpha, Bright Mind Capital, Русский арбитражный фонд. UFG Russia Select — фонд, созданный UFG Advisors в конце 2002 года для совершения арбитражных операций с российскими акциями и АДР. Минимальное вложение в фонд — 250 тыс. долларов США. Комиссия — 2% за управление и 20% от прибыли при доходности свыше 8%. Размер фонда достигает 250 млн долларов США. Фонд зарегистрирован на Каймановых островах. В 2004 году выходцем из компании Brunswick Capital Management Денисом Родионовым создан хедж-фонд Bright Mind Capital. Фонд ориентируется на высокодоходные акции из России, Бразилии, Мексики, Стран Юго-Восточной Азии и ЮАР. Фонд Red Star Double Alpha создан выходцами из компании «Тройка Диалог» для инвестиций на российском рынке, а также на рынках стран Восточной Европы. Часть портфеля сформирована из недооцененных акций без хеджирования, вторая часть — за счет краткосрочных операций с одновременной покупкой и продажей различных акций. Размер фонда — 120 млн долларов США. Русский арбитражный фонд создан RAF Group для совершения арбитражных операций на российском фондовом рынке с использованием широкого спектра инвестиционных инструментов, в том числе опционов и фьючерсов. По данным RAF Group, фонд обеспечивает до 10% оборотов всего российского фондового рынка, совершая 4-6 тысяч арбитражных операций в день. Портфель фонда составляет 8-12 млрд руб. В торговле активно используются автоматические торговые системы. Развитие хедж-фондов в России пока сдерживается ликвидностью самого рынка, а также тем, что рост фондового рынка с 1999 года позволял больше зарабатывать на открытии длинных позиций, чем на поиске арбитражных возможностей. Но по мере того, как рынок будет входить в зрелую стадию, количество российских хедж-фондов и их активов будет расти. Заключение Современное состояние индустрии хедж-фондов таково, что все больше инвесторов стремятся вложиться в хедж-фонды, невзирая на риски. Многие пенсионные фонды и страховые компании открывают лимиты на инвестиции в такие фонды. Но с ростом активов фондам становится все тяжелее зарабатывать на арбитражных операциях, поэтому часть фондов вынуждена закрываться, не показав ожидавшегося дохода. Другая часть фондов вынуждена совершать более рискованные операции или же идти на определенные манипуляции рынком или мошенничество. В поисках инвестиционных идей некоторые фонды объявляют об инвестициях в киноиндустрию или даже начинают заниматься корпоративным шантажом. Но таких фондов все же меньшинство. Рост мировой экономики в последние годы, бум слияний и поглощений, растущее число выпусков облигаций и новые появляющиеся рынки дают возможность заработать большинству хедж-фондов, хотя доходности многих фондов гораздо меньше 40-60% годовых, которые зарабатывали лидеры рынка в лучшие годы. Список литературы Котиков В., Нейл Дж. Хедж-фонды. Игра на рынке по новым правилам. М., Альпина Бизнес Букс, 2006 г. Бочкарева Т. Погорел на газе // Ведомости, 2006 г., 07.08, №144. Ельник И. Хедж-фонды — объект инвестирования для квалифицированного инвестора // Рынок ценных бумаг, 2004 г., №8. Медведева М., Семенов А. Роль хедж-фондов в международном движении капитала // Рынок ценных бумаг, 2001 г., №1. Оверченко М., Бочкарева Т. Зверь вырос. Хедж-фонды стали влиятельной силой на мировых рынках // Ведомости, 2006 г., 20.11, №216. Оверченко М. Хедж-фонды отстают от рынка // Ведомости, 2006 г., 14.09, №172. Рубцов Н. Алхимики инвестиций // Эксперт, 2006 г., 4.12. Сердинов Э. Финансовые мошенничества с использованием хедж-фондов // Рынок ценных бумаг, 2007 г., №1. Скэннелл К. Чтобы не проиграть // Ведомости, 2006 г., 20.12, №240. Хедж-фонды — корабли-призраки в налоговых гаванях // К2Капитал, 2003 г., 02.09. Шульц Р. Печальная история фонда LTCM // Financial Times, 2000 г., 27.06. McDonald D. The Running of the Hedgehogs // New York Magazin, 2007 г., 16.04. Данные с Интернет-сайтов Benchmark Funds, Magnum Funds, Hedge Fund Research Inc., Hedge Fund Association, HedgeFund.net, Greenwich Alternative Investments.