Sber_28.07.08 - Инвестиционная группа "УНИВЕР"

реклама

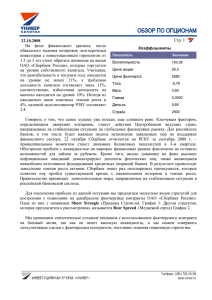

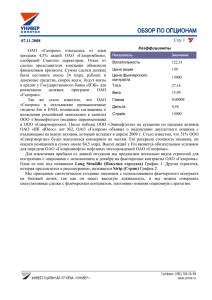

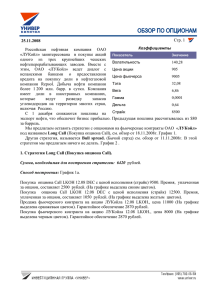

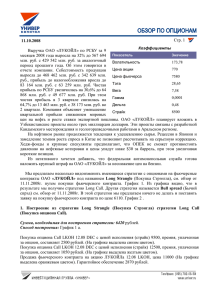

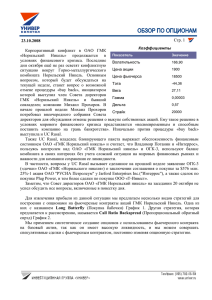

Стр. 1 28.07.2008 Акции Сбербанка оказались фаворитами снижения в пятницу 25 июня и стратегии убыточные. Что делать? 1. 2. 3. Предлагаем закрыть открытые позиции. Ничего не делать и надеяться, что цена вернется. Воспользоваться комбинацией стратегий для возможности минимизировать потери от негативного воздействия на рынке. Одна из них с названием Strangle (Стрэнгл, пропорциональная продажа) строится методом продажи 2 опционов call и продажи опциона put с разными страйками и одной датой исполнения (экспирацией). График 1. Другая стратегия, которая предлагается к рассмотрению, называется Bear put debit Spread (Медвежий сall спрэд без денег), строится методом покупки опциона call почти в деньгах и продажи опцион call вне денег (c разными далекими страйками) и одной датой исполнения (экспирацией). График 2. Коэффициенты Показатель Значение Волатильность 34,36 Цена акции 70,60 Цена фьючерса 7118 Тэта -3,54 Вега 9,69 Гамма 0,0498 Дельта 0,56 Страйк 7000 Объем открытых позиций SBRF 9.08 SEP 600000 500000 400000 call 300000 put 200000 100000 0 1. Стратегия Strangle пропорциональная продажа). Стоимость стратегии: полученной премии. (Стрэнгл, 850 Сумма, необходимая для стратегии: 4360 рублей. 7000 рублей 7250 7500 7750 8000 8250 8500 Календарный спрэд SBRF 9.08 AUG и SBRF 9.08 SEP 1200 построения Способ построения: График 1а. Продажи 2 опционов CALL SBRF 9.08 SEP c ценой исполнения (страйк) 8000, полученная премия 280 рублей. (На графике выделена синим цветом). Продажа опциона PUT SBRF 9.08 SEP c ценой исполнения (страйк) 7500, полученная премия 570 рублей. (На графике выделена желтым цветом). 1000 800 call 9.08 aug call 9.08 sep 600 put 9.08 aug 400 put 9.08 sep 200 0 7000 7250 7500 7750 8000 8250 8500 Стр. 2 28.07.2008 График 1а. Построение стратегии Strangle (Стрэнгл, пропорциональная продажа). продажа СALL 8000 фьючерсный контракт продажа PUT 7500 Стр. 3 28.07.2008 График 1б. Стратегия Strangle (Стрэнгл, пропорциональная продажа). продажа стрэнгла фьючерсный контракт 28.07.2008 2. Стратегия Bear put debit Spread (Медвежий пут спрэд без денег). Стр. 4 Стоимость стратегии: 225 рублей полученной премии. Сумма, необходимая для построения стратегии: 4320 рублей. Способ построения: График: 2а. Покупка 3 опционов Call SBRF 9.08 SEP c ценой исполнения (страйк) 7000, уплаченная премия 825 рублей. (На графике выделена синим цветом). Продажа 3 опционов Call SBRF 9.08 SEP c ценой исполнения (страйк) 6750, уплаченная премия 600 рублей. (На графике выделена желтым цветом). График 2а. Построение стратегии Bear put debit Spread (Медвежий пут спрэд без денег) продажа CALL 6750 фьючерсный контракт покупка СALL 7000 Стр. 5 28.07.2008 График 2б. Стратегия Bear put debit Spread (Медвежий пут спрэд без денег) медвежий put спрэд без денег фьючерсный контракт Стр. 6 28.07.2008 Получаем комбинацию: X. Для стратегии 1. Стратегия Strangle (Стрэнгл, пропорциональная продажа). См. обзор по опционам Сбербанка от 24.07.2008. Стоимость стратегии: 1780 рублей полученной премии. Сумма, необходимая для построения стратегии: 11400 рублей. 1. На момент исполнения опциона (даты экспирации) фьючерсный контракт торгуется в пределах 7500-8000, прибыль максимальная и составит 1555 рублей. 2. На момент исполнения опциона (даты экспирации) фьючерсный контракт торгуется в пределах 7000-7500 и 8000-8515, стоимость стратегии уменьшается по мере приближения к уровню 7000 и 8515 пунктов. 3. На момент исполнения опциона (даты экспирации) фьючерсный контракт торгуется в пределах 6750 -7000, прибыль составит 55 рублей. 4. На момент исполнения опциона (даты экспирации) фьючерсный контракт торгуется ниже уровня 6750 пунктов, убыток увеличивается по мере удаления от уровня 6750 пунктов. 5. На момент исполнения опциона (даты экспирации) фьючерсный контракт торгуется выше уровня 8515 пунктов, убыток увеличивается по мере удаления от уровня 8515 пунктов. В прибыли на момент исполнения опциона (даты экспирации), диапазон цен от 6750 до 8515 за этими пределами убыток. Стр. 7 28.07.2008 Y. Для стратегии 2. Bull Call debit Spread (Бычий сall спрэд без денег). См. обзор по опционам Сбербанка от 24.07.2008. Стоимость стратегии: 875 рублей полученной премии. Сумма, необходимая для построения стратегии: 10250 рублей. 1. На момент исполнения опциона (даты экспирации) фьючерсный контракт торгуется по 8000, прибыль максимальная и составит 675 рублей. 2. На момент исполнения опциона (даты экспирации) фьючерсный контракт торгуется по 6750 и в пределах 7500 и 7750 прибыль составит 425 рублей. 3. На момент исполнения опциона (даты экспирации) фьючерсный контракт торгуется по 7000 убыток составит 75 рублей. 4. На момент исполнения опциона (даты экспирации) фьючерсный контракт торгуется в пределах 7000-8000, 6750-7000, 6350-6750, 8000-8590 стоимость стратегии уменьшается по мере приближения к уровню 7000, 6350 и 8590 пунктов. 5. На момент исполнения опциона (даты экспирации) фьючерсный контракт торгуется ниже уровня 6350 пунктов, убыток увеличивается по мере удаления от уровня 6350 пунктов. 6. На момент исполнения опциона (даты экспирации) фьючерсный контракт торгуется выше уровня 8590 пунктов, убыток увеличивается по мере удаления от уровня 8590 пунктов. В прибыли на момент исполнения опциона (даты экспирации), диапазон цен от 6350 до 6960, и 7075 до 8590 за этими пределами убыток. Стр. 8 28.07.2008 Z. Для стратегии 3. Long Call (Покупка опциона сall). См. обзор по опционам Сбербанка от 24.07.2008. Стоимость стратегии: 615 рублей полученной премии. Сумма, необходимая для построения стратегии: 910 рублей. 1. На момент исполнения опциона (даты экспирации) фьючерсный контракт торгуется по 8000, прибыль максимальная и составит 665 рублей. 2. На момент исполнения опциона (даты экспирации) фьючерсный контракт торгуется по 6750, прибыль составит 165 рублей. 3. На момент исполнения опциона (даты экспирации) фьючерсный контракт торгуется в пределах 6585 – 6750, 6750 – 6830, 6830 – 7000, 7000 - 7335, 7335 – 8000, 8000 – 8665, стоимость стратегии уменьшается по мере приближения к уровню 6585, 6830, 7335, 8665. 3. На момент исполнения опциона (даты экспирации) фьючерсный контракт торгуется ниже уровня 6585 пунктов, убыток увеличивается по мере удаления от уровня 6585 пунктов. 4. На момент исполнения опциона (даты экспирации) фьючерсный контракт торгуется выше уровня 8665 пунктов, убыток увеличивается по мере удаления от уровня 8665 пунктов. В прибыли на момент исполнения опциона (даты экспирации), диапазон цен от 6585 до 6830 и от 7335 до 8665 за этими пределами убыток. Стр. 9 28.07.2008 Если совместить стратегию Strangle (Стрэнгл, пропорциональная продажа) и Bear put debit Spread (Медвежий пут спрэд без денег), которые изображены на Графиках 1 и 2, получим конфигурацию. Стоимость стратегии: 1075 рублей полученной премии. Сумма, необходимая для построения стратегии: 8680 рублей 1. На момент исполнения опциона (даты экспирации) фьючерсный контракт торгуется в пределах 7500-8000 и 6750, прибыль максимальная и составит 625 рублей. 2. На момент исполнения опциона (даты экспирации) фьючерсный контракт торгуется в пределах 6125-6750, 6750-7000, 7000–7500, 8000-8310, стоимость стратегии уменьшается по мере приближения к уровню 6125, 7000, 8310 пунктов. 3. На момент исполнения опциона (даты экспирации) фьючерсный контракт торгуется ниже уровня 6125 пунктов, убыток увеличивается по мере удаления от уровня 6125 пунктов. 4. На момент исполнения опциона (даты экспирации) фьючерсный контракт торгуется выше уровня 8310 пунктов, убыток увеличивается по мере удаления от уровня 8310 пунктов. В прибыли на момент исполнения опциона (даты экспирации) диапазон цен от 6125 до 8310; за этими пределами - убыток. 28.07.2008 Стр. 10 Волатильность - переменная в формулах опционного ценообразования, обозначающая колебание доходности базисного актива с настоящего момента до даты истечения срока опциона. Коэффициент тэта - коэффициент изменения цены опциона в зависимости от времени, оставшегося до истечения срока его действия. Коэффициент вега - коэффициент чувствительности рассчитываемой цены опциона к незначительным изменениям в степени ценовой неустойчивости (волатильности). Коэффициент вега принимает максимальное значение для опционов "при деньгах" и стремится к 0 для опционов "глубоко в деньгах" или "глубоко вне денег". Коэффициент гамма - отношение изменения дельты опциона к изменению цены актива, на который продается опцион. Коэффициент Ро - показатель, который говорит об изменении цены опциона при изменении процентной ставки. Страйк (Цена исполнения опциона) - зафиксированная в опционном контракте цена, по которой может быть куплен или продан базисный актив в случае исполнения опциона. Коэффициент дельта - показатель отношения цены опциона к наличной цене финансового инструмента, лежащего в его основе. Коэффициент дельта изменяется в интервале от 0 до 1 для опционов колл и в интервале от -1 до 0 для опционов пут. Чем глубже опцион пут в деньгах, тем ближе его дельта к -1, соответственно, чем глубже в деньгах опцион колл, тем ближе его дельта к 1. Опционные премии напрямую зависят от изменения коэффициентов: время, волатильность, цена фьючерса, тэта, вега, гамма, дельта и др. При подготовке настоящего материала были использованы данные, которые мы считаем достоверными, однако не гарантируем их полноту и точность. Данный материал носит исключительно информационный характер и не должен рассматриваться как предложение к совершению каких-либо сделок с какими-либо ценными бумагами или как руководство к другим действиям. Компания и ее сотрудники не несут ответственности за прямой или косвенный ущерб, наступивший вследствие использования данной публикации, а также за достоверность содержащейся в ней информации. Информация, содержащаяся в материале действительна только на дату публикации, и Компания оставляет за собой право вносить или не вносить в данный материал изменения без предварительного уведомления. Компания, ее сотрудники и аффилированные лица могут в некоторых случаях покупать, продавать (иметь короткие или длинные позиции) или держать ценные бумаги эмитентов, упомянутых в материале. Компания также может периодически выступать в качестве инвестиционного консультанта компаний, информация о которых содержится в данной публикации, либо предлагать свои услуги в сфере инвестиционного консалтинга этим компаниям. Компания осуществляет свою деятельность в Российской Федерации. Данный материал может использоваться инвесторами на территории РФ при условии соблюдения российского законодательства. Использования публикации за пределами Российской Федерации должно подчиняться законодательству той страны, в которой оно осуществляется. Компания обращает внимание, что операции с ценными бумагами связаны с риском и требуют соответствующих знаний и опыта. Распространение, копирование и изменение материалов Компании не допускается без получения предварительного письменного согласия Компании. Дополнительная информация предоставляется на основании запроса. ООО «УНИВЕР Капитал» www.univer.ru Центральный офис: 119435, г. Москва, Большой Саввинский пер., д.10, стр. 2А Телефон/факс: (495)792-55-50. E-mail: univer@univer.ru Дополнительный офис: 115035, г. Москва, ул. Садовническая, д. 24, стр. 3 Телефон/факс: (495) 661-25-05 Представительства: 614000, г. Пермь, Большевистская 75, офис 207 Телефон: +7 (342) 233-45-45. E-mail: perm@univer.ru 344002, г. Ростов-на-Дону, пр-т Буденновский 26/57, офис 10, 13 Телефон: (863) 269-58-25, 269-54-08. E-mail: rostov@univer.ru 420021, г. Казань, ул. Татарстан 20, офис 300 Телефон: (843) 240-40-35. E-mail: kazan@univer.ru 350051, г. Краснодар, ул. Красная, д. 154, 6 этаж Телефон: (861) 274-76-04, 274-76-05. E-mail: krasnodar@univer.ru 410004, г. Саратов, ул. Чернышевского д. 60/62 «А» 3 этаж Телефон: (8452) 34-44-44, 45-96-92. E-mail: saratov@univer.ru 650099, г. Кемерово, ул. Красная 19А/оф.319 Телефон: (3842) 39-00-49. E-mail: kemerovo@univer.ru