Анонс Приложение «Референт» в сотрудничестве с экспертами компании Balt Risk,

реклама

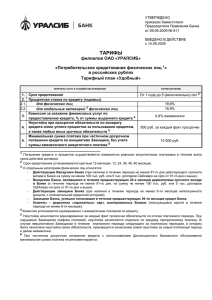

Анонс Приложение «Референт» в сотрудничестве с экспертами компании Balt Risk, специализирующейся на предоставлении услуг кредитного менеджмента, начинает публикацию цикла статей, посвященного вопросам взаимодействия кредиторов и дебиторов. В предлагаемых вниманию читателя статьях будут представлены рекомендации по защите интересов кредиторов и оптимизации кредитного риска для всех фаз сотрудничества с клиентами (до и после предоставления товарного кредита). Кроме того, мы затронем вопросы сотрудничества с зарубежными партнерами и подробно проанализируем тему взыскания дебиторской задолженности. Отдельная статья будет посвящена судебному взысканию долгов и действиям кредитора в данной ситуации. Вышеупомянутый цикл предназначается в первую очередь для руководителей, финансистов и кредитных менеджеров компаний, работающих на услових отложенного платежа, а также для всех, кому интересны вопросы сотрудничества с дебиторами и взыскания дебиторской задолженности. Первая из наших статей рассказывает о том, как действовать потенциальному кредитору до заключения сделки и поставки товара. Кредиторы и дебиторы – альфа и омега успешного делового сотрудничества Василий Голда, Исполнительный директор SIA Balt Risk www.balt-risk.lv Конкурентная борьба между поставщиками становится все более жесткой – менеджеры используют любые возможные методы и приемы для повышения объемов продаж и снижения расходов. На этом фоне вопрос просроченных дебиторских платежей приобретает особенно драматичный характер – от платежной дисциплины покупателей зависят объемы и своевременность поступления денежных средств и жизнеспособность компании. Благоприятные сроки и объемы товарного кредита являются методом борьбы за покупателя и, как правило, ему обеспечивается режим наибольшего благоприятствования для оплаты кредита. Однако, дебиторы не торопятся платить и взыскание дебиторских платежей нередко становится наиболее слабым звеном в деятельности поставщика. Бизнес можно представить в виде цепи, в которой есть более сильные и слабые звенья, и общая прочность цепи измеряется именно прочностью самого слабого звена. Из практики известно, что наличие просроченной дебиторской задолженности не только отрицательно влияет на показатели эффективности деятельности, но при больших объемах приводит к более серьезным последствиям – неплатежеспособности и последующей ликвидации. Слабое звено в деятельности компании в данном случае – отсутствие налаженной системы взаимодействия с дебиторами. Как укрепить это слабое звено, или же, в случае его отсутствия, как его сформировать? У профессионалов существует выражение «Взыскание долга начинается еще до того, как предоставляется кредит». Это означает, что уже на начальной стадии взаимодействия с потенциальным клиентом необходимо предусмотреть возможные варианты развития событий и защитить себя от убытков. До 1(7) заключения договора, на этапе предварительного сотрудничества поставщик может предпринять следующие действия для предупреждения возникновения безнадежного долга: собрать как можно больше информации о потенциальном клиенте и осуществить ее анализ; выбрать условия кредитования, обеспечивающие защиту кредитору; правильно оформить сделку с юридической точки зрения. Cм. рисунок Nr.1 Максимум информации до начала сотрудничества Разумный человек никогда не даст в долг совершенно незнакомому постороннему лицу и не положит деньги на хранение в малознакомый банк с сомнительной репутацией. Однако, когда речь заходит о поставках товара и отложенных платежах, очень часто соблазн получить нового клиента берет верх над здравым смыслом. На рынке все еще встречаются поставщики, которым жаль тратить время на проверку потенциальных клиентов. Иногда это сходит им с рук, но еще чаще имеют место денежные потери. Выход один – и о положительных сторонах, и о проблемах клиента нужно знать до поставки. Для оценки потенциального дебитора полезными могут оказаться следующие сведения: Базовая информация о компании клиента – юридический и фактический адрес, факт регистрации и перегистрации в Коммерческом регистре, информация об учредителях, акциях, долях капитала, лицах, занимающих официальные посты в компании, правах подписи. Информация о деловой активности компании на рынке, количестве клиентов, их географическом положении, имевших место крупных сделках. Финансовые данные – баланс, отчет о прибыли/убытках, основные финансовые коэффициенты. Данные о платежной дисциплине клиента – один из наиболее важных аспектов. Получив инфомацию о том, как клиент оплачивал и оплачивает счета других поставщиков, можно прогнозировать, как он будет платить в дальнейшем. Информация о судебных исках – также исключительно важный аспект. Необходимо знать о том, что против клиента подавался иск о судебном взыскании дебиторской задолженности, и уж тем более необходима информация об иске неплатежеспособности, процессе ликвидации и т.п. Информация о принадлежащем имуществе – какая собственность имеется в наличии и не заложена ли эта собственность. На что следует обратить особое внимание и какие тревожные сигналы могут содержать вышеупомянутые данные? Важным показателем является платежная дисциплина потенциального клиента. Достаточно распространенной является следующая ситуация – покупатель берет товар у одного поставщика, накапливает досточно большую сумму, не платит и уходит к следующему поставщику. Если поставщиков какого-либо 2(7) товара или услуги на рынке досточно большое количество, дебитор может достаточно долго и комфортно существовать за чужой счет. Логика в этом случае проста – дебитор не платит кому-то другому, не будет платить и вам. Аналогичный тревожный индикатор – у клиента в прошлом имелись случаи взыскания задолженности судебным путем. Также должно насторожить отстутствие у компании собственности. Достаточно часто используется схема, когда вся собственность (помещения, оборудование, транспортные средства) берется в аренду у родственных компаний или компаний с одними и теми же учредителями. При ликвидации собственники имущества никак не страдают от претензий кредиторов. Если в компании незадолго до ваших контактов с ней произошла смена учредителей или руководящих лиц, рекомендуется проверить кредитную историю компаний, которыми они ранее владели или руководили – нет ли каких-то негативных фактов (долги, неплатежеспособность, мошенничество). Разумеется, если против компании подан иск о признании неплатежеспособности или отсутствует перерегистрация в Коммерческом регистре, что равнозначно факту ликвидации, от сотрудничества необходимо отказаться. Общая рекомендация – не закрывать глаза на финансовые и другие проблемы покупателя. Если они присутствуют, не поддавайтесь уговорам о скором улучшении ситуации или угрозам об уходе к конкуренту. В 99 случаях из 100 вступает в силу закон Мерфи и бутерброд падает маслом вниз. Пусть лучше без оплаты останется ваш конкурент, а не вы. Что, где, когда? Информацию о потенциальном клиенте можно получать из разных источников: 1. Источником официальной информации являются различные государственные инстанции, такие как суды и официальные регистры. Кроме того, информация об официально зарегистрированных событиях публикуется в периодическом издании “Latvijas vēstnesis”. Необходимо учитывать, что самостоятельный отбор информации из официальных источников, особенно если это ретроспективная информация, является очень трудоемким и временноемким процессом. 2. Удобным инструментом для получения информации о дебиторах являются базы данных инкассовых компаний. Как правило, данные о дебиторе представляются в виде кредитной истории. Кредитная история отражает два основных аспекта – наличие у дебитора долгов за прошлый и текущий период, и совокупность всех официально зарегистрированных событий за прошедший период и на текущий момент. Использовать кредитные истории удобно, так как вся информация о дебиторе, в том числе историческая, обобщена в рамках одного отчета. Необходимо ориентироваться на крупных поставщиков информации, которые предоставляют кредитные истории через Internet в интерактивном режиме – это значительно экономит время. Как пример, можно назвать портал кредитной информации RiskNet, принадлежащий компании Balt Risk. 3. Информация, получаемая от других кредиторов. Источником информации в данном случае могут служить отраслевые ассоциации и объединения и создаваемые ими регистры кредитной информации. К сожалению, 3(7) приходится отметить, что на нашем рынке это еще недостаточно распространенная практика. В 2003 году компания Balt Risk выступила с инициативой создания Регистра RiskList, в котором кредиторам предоставляется возможность регистрировать иформацию о долгах и должниках. Идея оказалась удачной и на настоящий момент количество пользователей этого регистра постоянно увеличивается. 4. Если необходимо провести особенно тщательную оценку дебитора, используются кредитно-финансовые отчеты (для сделок особо крупного размера, сделок с иностранными партнерами и т.д.). Заказчик получает документ, который содержит финансовую отчетность (баланс, отчет о прибыли/убытках), всю официальную информацию (учредители, структура акций и т.д.), оценку кредитоспособности, рекомендуемый объем предоставляемого кредита. Минусы кредитно-финансового отчета заключаются в том, что финансовая информация предоставляется за предыдущий отчетный период и не отражает ситуации на момент заказа отчета. 5. Не следует пренебрегать информацией, которую может предоставить собственный торговый агент. Она, конечно, отражает субъективную точку зрения конкретного человека, но это «репортаж с места событий». Например, если продовольственный магазин в провинции не закупает продукты первой необходимости у местного производителя, а везет их издалека, это говорит о том, что местному производителю, возможно, не платят, и у компании имеются долги. Объем информации, которую можно использовать для оценки потенциального клиента, достаточно большой. Какими именно данными и насколько часто будет пользоваться кредитор, зависит от конкретной сделки – степени риска и дохода, который она может принести. Прогнозы и сценарии Теперь, когда получена вся необходимая информация о потенциальном клиенте, можно прогнозировать уровень кредитного риска. Мы попытались составить для наших читателей несколько стандартных сценариев: Зона риска Зона минимального риска Зона допустимого риска Зона максимального риска Действия кредитора Возможна работа на основе кредита; Срок кредита максимальный; Размер кредита максимально допустимый; Необходима периодическая проверка кредитоспособности. Допускается работа на основе кредита; Срок кредита минимальный; Размер кредита минимальный; Необходим постоянный мониторинг кредитоспособности. Кредит невозможен. 4(7) Наша таблица описывает только общие принципы сотрудничества с дебиторами. В реальности, особенно у крупных компаний, ситуация может быть куда более сложной и сценариев может быть куда больше. На схеме Nr.2 представлено еще несколько методов кредитования клиентов. Теперь, когда условия предоставления кредита определены, переходим к следующему шагу – юридическому оформлению сделки, чтобы зафиксировать наши элементы защиты в письменном виде. Оформление договора – обязательный элемент процесса сотрудничества Грамотно составленный с юридической точки зрения договор обеспечивает кредитору максимальный положительный результат при минимальных затратах. Однако, как это ни странно, достаточно часто приходится сталкиваться с ситуацией, когда договор при поставке товара или предоставлении услуги не заключается вообще. Причина – все та же острая борьба за потенциального покупателя и желание поскорее сделать его своим клиентом. Опыт компании Balt Risk в сфере взыскания долгов показывает, что особенно часто договор отсутствует в случаях, когда латвийский производитель осуществляет экспорт своего товара. Поставщик получает заказ от потенциального покупателя по факсу или электронной почте и считает, что этого документа вполне достаточно для того, чтобы начать поставку. Покупатель получает товар и дальше события могут развиваться по одному из двух сценариев. Продавцу предъявляется претензия, что товар не соответствует требуемой спецификации – осуществлять возврат небольших партий товара достаточно невыгодно и хлопотно, и товар в конечном счете остается у покупателя. Второй вариант – затягивается оплата счета и в дальнейшем покупатель находит каие-либо причины, чтобы не платить вообще. Как правило, продавца стараются кинуть на небольшие суммы – от 3 до 5 тысячи евро, так как при этих объемах не очень выгодно обращаться в суд. При отсутствии договора вопрос получения платежа может быть достаточно проблематичным и при работе на местном, латвийском, рынке. Вывод следующий: рекомендуется заключать договор, независимо от объема сделки, репутации и места дислокации импортера. В текст договора рекомендуется включить следующие позиции: Штрафные санкции в случае задержки уплаты, которые должны быть по возможности выше, это дисциплинирует должника и позволяет впоследствии погасить издержки. Требования к качеству товара, согласно которым будет производиться его приемка. Если есть возможность, предусмотреть присутствие независимого эксперта в процессе приемки. Клаузула (статья) о третейском суде. По возможности рекомендуется при заключении договора настаивать на суде, расположенном на территории ЛР (например, Рижский третейский суд). Решения латвийских третейских судов обязательны к исполнению в странах, подписавших и ратифицировавших Нью-Йоркскую конвенцию 1958 года, а таких стран более 120). Если этой статьи в договоре не будет, то суд, скорее всего будет 5(7) проводится в стране регистрации компании ответчика – что может вылиться в непомерные расходы. Рекомендуется закреплять за кредитором право собственности на свой товар до момента его полной оплаты. Эта оговорка не всегда функционирует, однако также содействует защите прав кредитора. При заключении контракта рекомендуется убедиться в правоспособности и дееспособности лица, подписывающего его. Также следует убедиться в факте существования компании, представитель которой заключает сделку. Условия заключаемого контракта должны быть четкими, понятными и недвусмысленными. Конечно, невозможно только посредством контракта обезопасить кредитора на все 100%, однако существует возможность обеспечить максимально благоприятные для него условия. Так, например, если сделка подразумевает отсрочку платежа – желательно установить минимальный срок. В некоторых случаях можно разделить оплату на несколько платежей - это облегчит процесс контроля за действиями дебитора и позволит оперативней реагировать в случае задержки платежа. Желательно также предусмотреть право требовать выплатить всю задолженность. Немного психологии Помимо перечисленных юридических и информационных инструментов не следует пренебрегать психологическими методами воздействия. Платежную дисциплину можно улучшить даже у самых упрямых и строптивых дебиторов, если проводить с ними систематическую работу. Первое, что рекомендуется сделать, проинформировать клиента об условиях сотрудничества. Кредитный менеджер разрабатывает стандартное письмо, которое высылается всем клиентам на момент заключения договора. Подобное письмо может включать следующие позиции: вежливое приветствие и ссылку на заключенный между партнерами договор; информацию об условиях кредитования согласно договору – срок оплаты выставленных счетов, кредитные лимиты; банковские реквизиты для произведения оплаты; бонусы и льготы, на которые может рассчитывать клиент с хорошей платежной дисциплиной; размер и порядок оплаты штрафных санкций, в случае, если имеет место задержка платежа; другие меры, которые могут быть предприняты в случае задержки платежа – например, приостановление поставки товара/предоставления услуги; информация о том, что кредитор сотрудничает с хорошо известной на рынке инкассовой компанией; контактные данные кредитора. Какие именно из перечисленных выше пунктов включать в письмо, зависит от политики сотрудничества с клиентами, которой руководствуется та или иная компания. Уже на начальной стадии в зависимости от результатов произведенной проверки рекомендуется разделять клиентов на категории и для разных категорий составлять разные тексты писем. Для особо крупных или 6(7) значимых компаний, так называемых VIP-клиентов, можно разработать отдельное письмо. Главная цель всех этих действий – заявить о себе и позиционироваться по отношению к другим поставщикам. На рынке совершенно реально существует так называемая иерархия платежей, один из аспектов которой заключается в том, что скорее платят тому, кто наиболе четко и часто выражает свои требования. Дополнительно к позиционированию приветственное письмо выполняет еще две другие функции – упоминаемые льготы являются дополнительным фактором, побуждающим платить, а детально изложенные условия сотрудничества способствуют тому, что дебитор чувствует себя частью налаженной, работающей системы. Вспомните, как это происходило в школе или институте, - у преподавателя, который тщательно и систематично контролирует своих учеников, вынуждены заниматься даже самые недисициплинированные субъекты, – они психологически боятся оказаться «за бортом». Схожим образом работает и психология дебитора – он игнорирует слабые нерегулярные просьбы, но четко и бесперебойно работающий механизм помогает настраивать его на предсказуемые регулярные действия. 7(7)