Отчетность, нефть и налоги

реклама

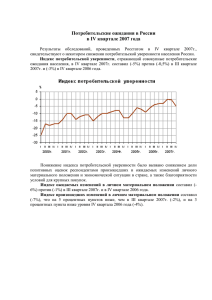

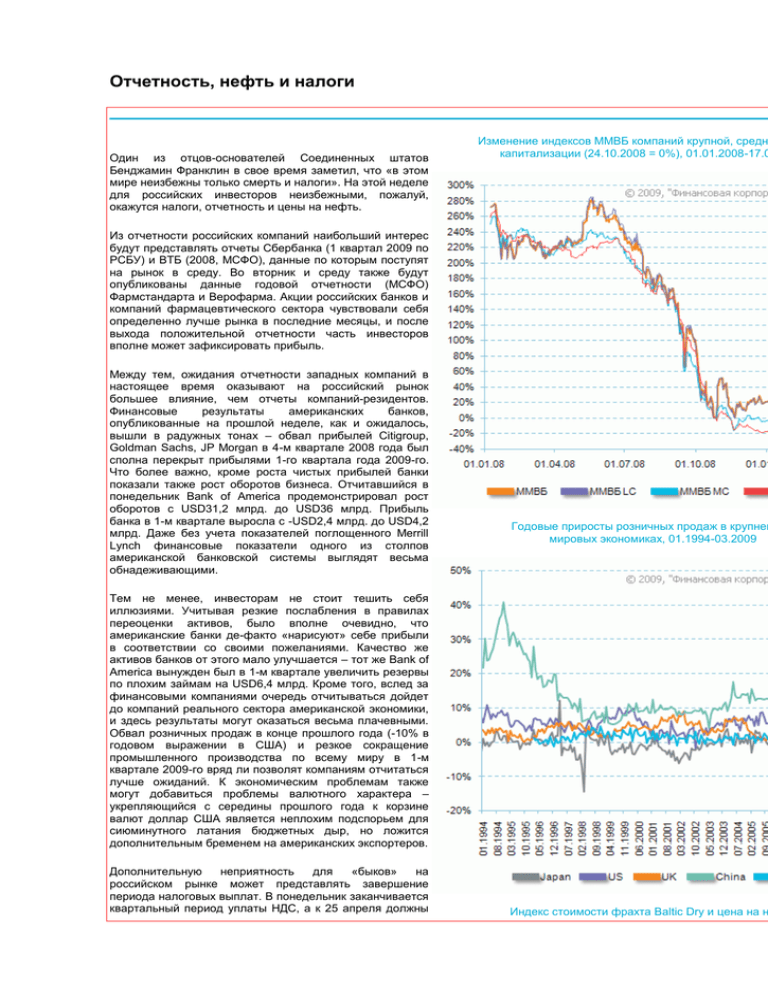

Отчетность, нефть и налоги Один из отцов-основателей Соединенных штатов Бенджамин Франклин в свое время заметил, что «в этом мире неизбежны только смерть и налоги». На этой неделе для российских инвесторов неизбежными, пожалуй, окажутся налоги, отчетность и цены на нефть. Изменение индексов ММВБ компаний крупной, средн капитализации (24.10.2008 = 0%), 01.01.2008-17.0 Из отчетности российских компаний наибольший интерес будут представлять отчеты Сбербанка (1 квартал 2009 по РСБУ) и ВТБ (2008, МСФО), данные по которым поступят на рынок в среду. Во вторник и среду также будут опубликованы данные годовой отчетности (МСФО) Фармстандарта и Верофарма. Акции российских банков и компаний фармацевтического сектора чувствовали себя определенно лучше рынка в последние месяцы, и после выхода положительной отчетности часть инвесторов вполне может зафиксировать прибыль. Между тем, ожидания отчетности западных компаний в настоящее время оказывают на российский рынок большее влияние, чем отчеты компаний-резидентов. Финансовые результаты американских банков, опубликованные на прошлой неделе, как и ожидалось, вышли в радужных тонах – обвал прибылей Citigroup, Goldman Sachs, JP Morgan в 4-м квартале 2008 года был сполна перекрыт прибылями 1-го квартала года 2009-го. Что более важно, кроме роста чистых прибылей банки показали также рост оборотов бизнеса. Отчитавшийся в понедельник Bank of America продемонстрировал рост оборотов с USD31,2 млрд. до USD36 млрд. Прибыль банка в 1-м квартале выросла с -USD2,4 млрд. до USD4,2 млрд. Даже без учета показателей поглощенного Merrill Lynch финансовые показатели одного из столпов американской банковской системы выглядят весьма обнадеживающими. Годовые приросты розничных продаж в крупней мировых экономиках, 01.1994-03.2009 Тем не менее, инвесторам не стоит тешить себя иллюзиями. Учитывая резкие послабления в правилах переоценки активов, было вполне очевидно, что американские банки де-факто «нарисуют» себе прибыли в соответствии со своими пожеланиями. Качество же активов банков от этого мало улучшается – тот же Bank of America вынужден был в 1-м квартале увеличить резервы по плохим займам на USD6,4 млрд. Кроме того, вслед за финансовыми компаниями очередь отчитываться дойдет до компаний реального сектора американской экономики, и здесь результаты могут оказаться весьма плачевными. Обвал розничных продаж в конце прошлого года (-10% в годовом выражении в США) и резкое сокращение промышленного производства по всему миру в 1-м квартале 2009-го вряд ли позволят компаниям отчитаться лучше ожиданий. К экономическим проблемам также могут добавиться проблемы валютного характера – укрепляющийся с середины прошлого года к корзине валют доллар США является неплохим подспорьем для сиюминутного латания бюджетных дыр, но ложится дополнительным бременем на американских экспортеров. Дополнительную неприятность для «быков» на российском рынке может представлять завершение периода налоговых выплат. В понедельник заканчивается квартальный период уплаты НДС, а к 25 апреля должны Индекс стоимости фрахта Baltic Dry и цена на н будут погашены задолженности перед бюджетами по акцизам, налогу на прибыль, налогу на добычу полезных ископаемых, единому сельскохозяйственному налогу, налогу на вмененный доход. Проблем с ликвидностью в российском банковском секторе в последние недели пока не наблюдается, но необходимость выплат потребует вывода средств из рисковых вложений, в то время как после уплаты налогов излишки денежных средств, скорее всего, будут направлены в менее рисковые инструменты – валюты и государственные обязательства. Основной же негатив на российский фондовый рынок пришел со стороны сырьевых рынков. Цены на нефть марки Brent и Light Sweet в течение 3 недель консолидировались в рамках технической фигуры «треугольник». Сегодня же вслед за падением фьючерсов на индекс S&P500 майские фьючерсные контракты на нефть Light Sweet вышли из треугольника, резко снизившись за считанные часы с USD50 до USD46 за баррель. Одновременно с этим доллар США начал укрепляться к корзине валют основных торговых партнеров. Индекс ММВБ отреагировал падением на 5,4%, а на валютных торгах после месячной консолидации доллар США резко укрепился к рублю. Все перечисленные выше факторы будут продолжать оказывать давление на российский фондовый рынок в течение недели. Между тем, «медвежьего консенсуса» на рынке пока не наблюдается – многие участники рынка расценивают текущее снижение как возможность для новых покупок, в то время как ожидания апокалипсиса на фондовом рынке с обновлением новых минимумов скорее отсутствуют. Константин Бушуев марки Brent (левая шкала), 01.07.2007-17.04.2