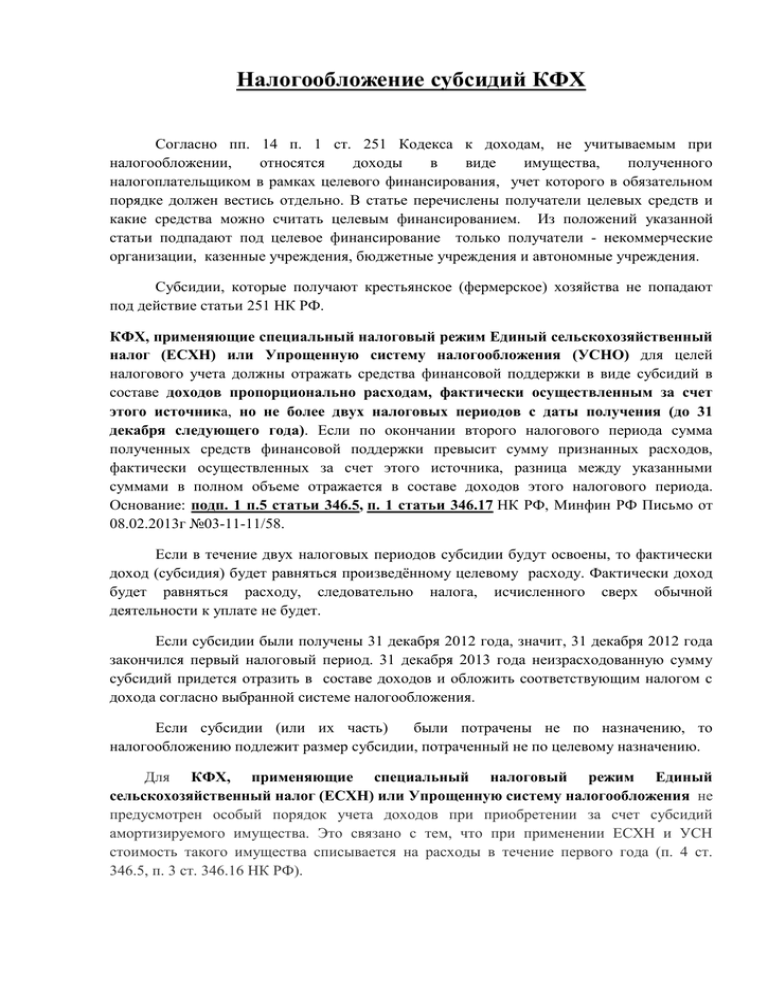

Налогообложение субсидий КФХ

реклама

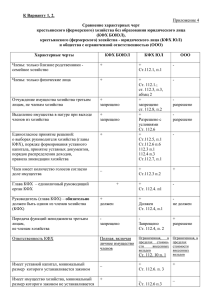

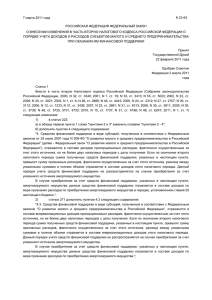

Налогообложение субсидий КФХ Согласно пп. 14 п. 1 ст. 251 Кодекса к доходам, не учитываемым при налогообложении, относятся доходы в виде имущества, полученного налогоплательщиком в рамках целевого финансирования, учет которого в обязательном порядке должен вестись отдельно. В статье перечислены получатели целевых средств и какие средства можно считать целевым финансированием. Из положений указанной статьи подпадают под целевое финансирование только получатели - некоммерческие организации, казенные учреждения, бюджетные учреждения и автономные учреждения. Субсидии, которые получают крестьянское (фермерское) хозяйства не попадают под действие статьи 251 НК РФ. КФХ, применяющие специальный налоговый режим Единый сельскохозяйственный налог (ЕСХН) или Упрощенную систему налогообложения (УСНО) для целей налогового учета должны отражать средства финансовой поддержки в виде субсидий в составе доходов пропорционально расходам, фактически осуществленным за счет этого источника, но не более двух налоговых периодов с даты получения (до 31 декабря следующего года). Если по окончании второго налогового периода сумма полученных средств финансовой поддержки превысит сумму признанных расходов, фактически осуществленных за счет этого источника, разница между указанными суммами в полном объеме отражается в составе доходов этого налогового периода. Основание: подп. 1 п.5 статьи 346.5, п. 1 статьи 346.17 НК РФ, Минфин РФ Письмо от 08.02.2013г №03-11-11/58. Если в течение двух налоговых периодов субсидии будут освоены, то фактически доход (субсидия) будет равняться произведённому целевому расходу. Фактически доход будет равняться расходу, следовательно налога, исчисленного сверх обычной деятельности к уплате не будет. Если субсидии были получены 31 декабря 2012 года, значит, 31 декабря 2012 года закончился первый налоговый период. 31 декабря 2013 года неизрасходованную сумму субсидий придется отразить в составе доходов и обложить соответствующим налогом с дохода согласно выбранной системе налогообложения. Если субсидии (или их часть) были потрачены не по назначению, то налогообложению подлежит размер субсидии, потраченный не по целевому назначению. Для КФХ, применяющие специальный налоговый режим Единый сельскохозяйственный налог (ЕСХН) или Упрощенную систему налогообложения не предусмотрен особый порядок учета доходов при приобретении за счет субсидий амортизируемого имущества. Это связано с тем, что при применении ЕСХН и УСН стоимость такого имущества списывается на расходы в течение первого года (п. 4 ст. 346.5, п. 3 ст. 346.16 НК РФ). Глава КФХ, не применяющие специальный налоговый режим (ЕСХН, УСНО, а уплачивающий НДФЛ от дохода деятельности КФХ), не облагает НДФЛ на основании ст.217 п.14.1 и п.14.2 НК РФ: - суммы, полученные главами крестьянских (фермерских) хозяйств за счет средств бюджетов бюджетной системы Российской Федерации в виде грантов на создание и развитие крестьянского фермерского хозяйства, единовременной помощи на бытовое обустройство начинающего фермера, грантов на развитие семейной животноводческой фермы; - субсидии, предоставляемые главам крестьянских (фермерских) хозяйств за счет средств бюджетов бюджетной системы Российской Федерации. Юридическое лицо КФХ, применяющее общую систему налогообложения облагают Налогом на прибыль (гл.25 Налог на прибыль организаций) средства финансовой поддержки в виде субсидий в составе внереализационных доходов пропорционально расходам, фактически осуществленным за счет этого источника, но не более двух налоговых периодов с даты их получения. Если по окончании второго налогового периода сумма полученных средств финансовой поддержки превысит сумму признанных расходов, фактически осуществленных за счет этого источника, разница между указанными суммами в полном объеме отражается в составе внереализационных доходов этого налогового периода. Данный порядок учета средств финансовой поддержки не распространяется на случаи приобретения за счет указанного источника амортизируемого имущества. В случае приобретения за счет средств финансовой поддержки амортизируемого имущества данные средства финансовой поддержки отражаются в составе доходов по мере признания расходов по приобретению амортизируемого имущества. На основании ст.271 п.4.3 НК РФ. Материал подготовлен главным экспертом по вопросам бухгалтерского учета и налогообложения Теневой Т.С.