Роль сегментации рынка заемщиков в разработке инструментов

реклама

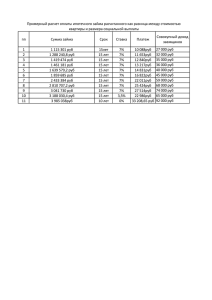

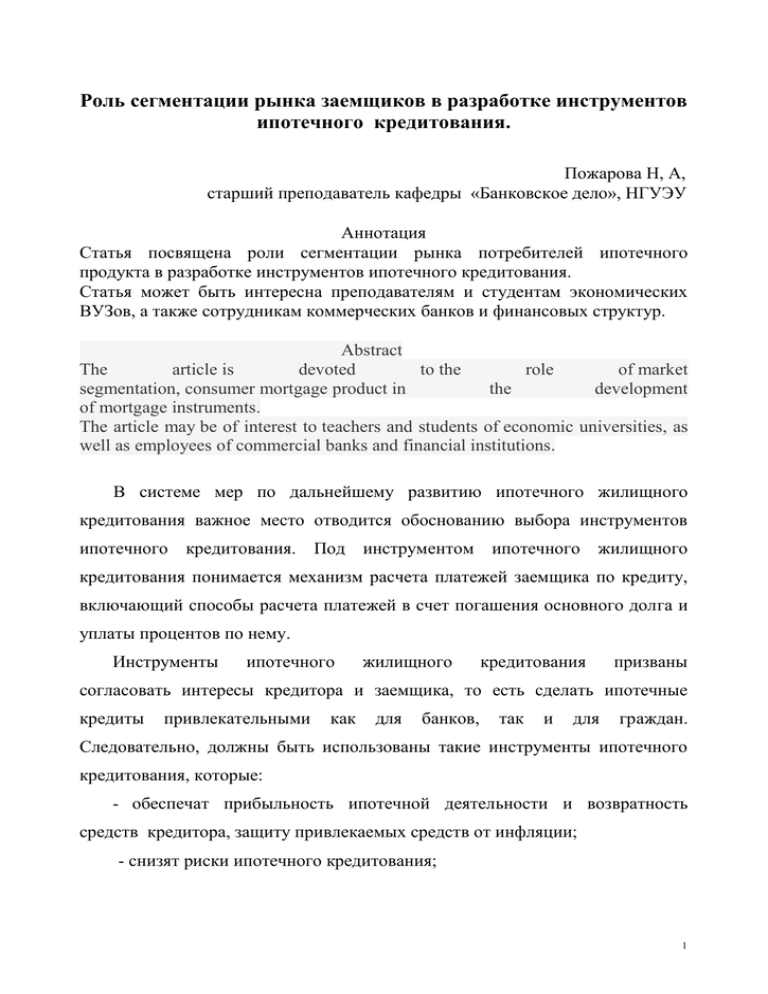

Роль сегментации рынка заемщиков в разработке инструментов ипотечного кредитования. Пожарова Н, А, старший преподаватель кафедры «Банковское дело», НГУЭУ Аннотация Статья посвящена роли сегментации рынка потребителей ипотечного продукта в разработке инструментов ипотечного кредитования. Статья может быть интересна преподавателям и студентам экономических ВУЗов, а также сотрудникам коммерческих банков и финансовых структур. Abstract The article is devoted to the role of market segmentation, consumer mortgage product in the development of mortgage instruments. The article may be of interest to teachers and students of economic universities, as well as employees of commercial banks and financial institutions. В системе мер по дальнейшему развитию ипотечного жилищного кредитования важное место отводится обоснованию выбора инструментов ипотечного кредитования. Под инструментом ипотечного жилищного кредитования понимается механизм расчета платежей заемщика по кредиту, включающий способы расчета платежей в счет погашения основного долга и уплаты процентов по нему. Инструменты ипотечного жилищного кредитования призваны согласовать интересы кредитора и заемщика, то есть сделать ипотечные кредиты привлекательными как для банков, так и для граждан. Следовательно, должны быть использованы такие инструменты ипотечного кредитования, которые: - обеспечат прибыльность ипотечной деятельности и возвратность средств кредитора, защиту привлекаемых средств от инфляции; - снизят риски ипотечного кредитования; 1 - обеспечат такие условия кредитования, при которых кредит становится доступным для заемщика. Нередко возникает ситуация, когда, казалось бы, недорогой, с низкой процентной ставкой, ипотечный продукт не удается продать с получением оптимального финансового результата. Это происходит в том случае, когда, несмотря на значительное количество потенциальных покупателей, большинство из них оказываются некредитоспособными. Либо затраты на продажу ипотечного продукта с высокой процентной маржей выше получаемого дохода, хотя кредитор располагает качественной системой оценки кредитоспособности заемщика. Причины возникновения и средства предотвращения подобных ситуаций могут быть различными. Для примера рассмотрим 3 ипотечных продукта А, Б и В, предлагаемых банком (таблица 1), все они соответствуют стандартам ОАО «Агентство по ипотечному жилищному кредитованию». Предположим на рынке ипотечных кредитов предлагаются только продукты А и Б. Продукт А является ответом банка на предложение конкурента - продукта Б. Продукт А субъективно оценивается как более доступный для населения в связи с более низкой процентной ставкой (13,5% по сравнению с 14%) и более длительными сроками погашения кредита. Таблица. 1. Параметры кредитных продуктов Продукт Продукт Б Продукт В А Процентная ставка, % 13.5 14 13 Срок кредитования, лет 24 15 27 п/д, % 35 35 50 Доля первоначального взноса, % 30 10 50 Однако ценовая привлекательность продукта А вовсе не гарантирует кредитору возможность его широкой продажи. Оценка реального спроса на те или иные кредитные продукты должна осуществляться по различным сегментам рынка. 2 В качестве изменяемого параметра ипотечного кредита рассматривается стоимость приобретаемого жилья. В зависимости от цены недвижимости рассчитываются минимально необходимый размер дохода, а также величина первоначального взноса по кредиту для каждого из трех ипотечных продуктов. Затем полученные данные сопоставляются с распределением потенциальных заемщиков по доходам и размерам сбережений, для определения доли заемщиков, которым доступен тот или иной ипотечный продукт. Таблица 2. Результаты расчета доступности кредитных продуктов Продукт Продукт Б Продукт В А % населения, которому кредит 10% 15% 1% недоступен по доходам % населения, которому кредит 9.5% 1% 24% недоступен по размеру сбережений Продукт А более привлекателен для клиентов с низкими доходами, поскольку предполагает меньший размер ежемесячного платежа, что является принципиальным фактором для среднего класса заемщиков, однако для 10% рассмотренных заемщиков с самыми низкими доходами, он оказывается недоступным именно по доходу; продукт Б в большей степени интересен клиентам с высокими доходами, для которых достаточно принципиальным параметром кредита оказывается доля первоначального взноса, а не процентная ставка (таблица 2). Привлекательность продукта Б выражается в больших суммах, которые потребители данного сегмента могут взять в виде кредита. Соответственно этот продукт является более доступным по сравнению с продуктом А, с точки зрения необходимых первоначальных вложений. Для примера в таблице приведен еще один продукт В, он является более привлекательным по сравнения с продуктами А и Б в связи с более низкой процентной ставкой, длительным сроком погашения, а также возможностью использования половины получаемого дохода на погашение ежемесячных 3 платежей по кредиту. По размеру минимально необходимого дохода он не доступен всего 1% потенциальных потребителей продукта. Однако этот продукт ориентируется совершенно на другой сегмент заемщиков, цель использования кредита которых - улучшение жилищных условий, то есть приобретение нового жилья с продажей старого. Соответственно, эта категория заемщиков первоначального располагает взноса, который значительно не в большим состоянии размером выплатить 24% потенциальных заемщиков. Описанные выше примеры приведены для демонстрации основных задач, которые должны быть решены на стадии создания кредитного продукта или в процессе его дальнейшего сопровождения. К ним относятся: 1. Оценка таких показателей, как емкость и риски рынка ипотечного продукта. Данные показатели помогают оценить эффективность продажи ипотечного продукта с точки зрения затрат на продажу и на дальнейшее сопровождение обязательств по данным ипотечным продуктам. 2.Оценка структуры спроса и структуры рисков рынка кредитного продукта. Эти данные необходимы для выявления групп заемщиков с высоким риском. Кроме того, они демонстрируют характер перераспределения спроса, а значит, и рисков, между разными кредитными продуктами. 3. Оценка чувствительности спроса и рисков по параметрам ипотечного продукта. Такие данные позволяют быстро найти решение по улучшению соотношения емкости и рисков рынка кредитного продукта за счет небольшого изменения параметров продукта. Определение целевых рынков и сегментация является задачей банковского маркетинга. Выгоды от определенного вида услуг, как правило, целесообразны лишь для определенных групп клиентов. Для других групп такие услуги могут быть или слишком дорогими или в данный момент бесполезными. Группа клиентов, подходящая для данной услуги, образует целевой рынок. Клиент банка может выступать как часть нескольких целевых 4 рынков, предназначенных для различных видов услуг. Задача маркетинговых служб - правильно оценить целевые рынки для услуг, оказываемых банком. Существуют два типа маркетинговой стратегии, связанной с исследованием целевых рынков в рамках имеющихся банковских клиентов. В одних случаях банк идет «от продукта», т.е. выбирает конкретный вид услуг и на базе имеющейся у него информации о клиентах выявляет, кто нуждается в таком роде услуге. В других случаях используется метод перекрестной продажи, когда при совершении какой-либо операции работники банка предлагают клиенту новые или дополнительные услуги. Для продвижения продукта на рынок и его реализацию осуществляется дифференциация клиентов и определяют тех, которые могут выступить в качестве потребителя данного продукта. У клиентов разные вкусы и потребности. Метод сегментации рынка, представляющий разделение неоднородного рынка на ряд более мелких однородных сегментов, позволяет в свою очередь выделить те группы клиентов, у которых близки или даже идентичны интересы и потребности. Сегментация открывает возможность: - более точно оценить целевой рынок с точки зрения потребностей клиентов; - выявить преимущества или недостатки деятельности банка в освоении конкретного рынка; - более рельефно и отчетливо поставить цели и прогнозировать реальность успешного осуществления маркетинговой программы. Для проведения сегментации требуется соблюдение следующих условий: - сегмент должен быть достаточно весомым, чтобы были оправданы расходы, связанные с проведением кампании по продвижению новых услуг на рынок; - ответная реакция на действия банка группы людей или компаний, выбранных в качестве целевого рынка, должна выгодно отличаться от реакции других сегментов. 5 В организации и осуществлении сегментации возможны различные варианты. Так, иногда делят весь рынок на отдельные участки (регионы, города, районы и т.д.) в зависимости от их расположения, сегментируя по географическому признаку. Возрастное деление клиентуры связано с понятием «жизненного цикла» людей, по которому личность в течение жизни проходит ряд последовательных стадий, каждая из которых характерна возникновением определенных потребностей. При таком подходе реально в рамках сегментации объединять клиентов, находящихся на одинаковых этапах жизненного цикла. Это может послужить серьезной основой для разработки стратегии маркетинга. Целесообразно также деление заемщиков по источникам средств на оплату первоначального взноса и целям приобретения жилья (таблица 3): Таблица 3. Деление заемщиков по целям приобретения жилья и источникам первоначального взноса Источники Цель первоначального взноса 1-я группа 1 Кредит Приобретение первого жилья 2 Накопления Приобретение дополнительного жилья 2-я группа 1 Продажа собственности Улучшение жилищных условий Размен Решение вышеназванных задач позволяет разрабатывать кредитные продукты, ориентированные по характеру спроса и доминирующим рискфакторам на отдельные сегменты рынка, что позволяет увеличивать суммарный спрос на услуги ипотечного кредитования отдельно взятого кредитора. Виды кредитных инструментов Выбор инструмента кредитования обусловлен рядом факторов, среди которых можно выделить следующие: 6 - ситуация, сложившаяся в экономике (уровень инфляции и ег динамика, уровень доходов населения и т.п.); - источники и финансирования кредитов; - необходимость обеспечения простоты и прозрачности расчетов пс кредитам. Одни инструменты более пригодны в условиях стабильной низко инфляционной экономики (кредит с фиксированной процентной ставкой), другие специально разработаны для экономики высоко инфляционной (кредиты с двойной индексацией, инструменты с регулируемой отсрочкой платежей и т.п.). Ипотечные кредиты могут быть обеспечены путем привлечения ресурсов различными способами: продажей кредитов на вторичном рынке ипотечных кредитов, эмиссией ипотечных ценных бумаг, кредитными линиями, межбанковскими кредитами, вкладами населения, депозитами юридических лиц и т.д. Основным фактором, определяющим цену ипотечного кредита, является цена привлекаемых ресурсов. Проценты, устанавливаемые по кредиту, превышают стоимость привлекаемых ресурсов на величину маржи банка, включающей прибыль банка, операционные расходы по кредиту, плату за риски кредитования. Следует отметить, что при разработке кредитного инструмента нельзя ориентироваться только на экономические параметры. Необходимо принимать во внимание, что кредит предоставляется обычному гражданину, который должен понять, каким образом рассчитываются его платежи по кредиту. Излишняя запутанность кредитного инструмента может отпугнуть потенциального клиента банка и, следовательно, помешать развитию этого направления банковского бизнеса. 7 8