ГАЗЕЛЬ ПОД ОСАГО

реклама

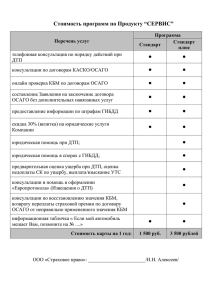

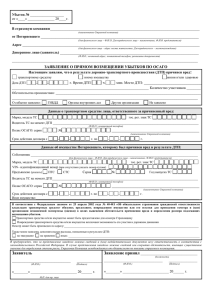

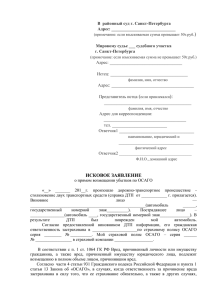

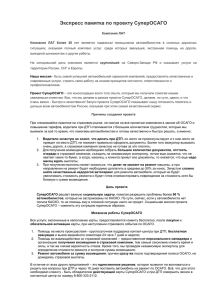

ГАЗЕЛЬ ПОД ОСАГО «Версия» Каждая десятая страховая выплата попадает в карманы мошенников Павел Орлов Появившееся полтора года назад ОСАГО сегодня доставляет неприятности не только автолюбителям, но и, как это ни странно, самим страховым компаниям. Люди всё чаще находят способы получить со страховщика компенсации, которые по закону им не полагаются, — кто-то случайно, а кто-то намеренно. Эксперты в области автострахования признают: мошенничества приобретают угрожающие масштабы. Уже сейчас как минимум каждая десятая страховая выплата уходит в карманы мошенников. В газете «Из рук в руки» запросто печатают объявления «Газель под ОСАГО» — то есть открыто предлагают инсценировать ДТП с целью наживы. Почему мошенников так много? Однозначно на этот вопрос не может ответить никто. Некоторые говорят о социальных и нравственных причинах, но чаще всего — о безнаказанности. Судите сами: в одной только Москве, по статистике, каждый день происходит от 1100 до 1700 автомобильных аварий. Примерно каждое второе ДТП признаётся страховым случаем, то есть документы отправляются на выплату. Кроме того, специалисты говорят о тысячах автомобилей, которые владельцы утром обнаруживают повреждёнными. Около 10% из них имеют полис «Автокаско». Путём несложных вычислений получаем, что ежедневно в одной только столице подаётся около 1100 заявлений на выплату. Если продолжить вычисления и согласиться с экспертами, что каждый десятый получатель — мошенник, то за год преступники получают от страховых компаний около 40 тысяч выплат. Вот небольшой пример. В центральный московский офис одной крупной страховой компании ежедневно приходит более 400 заявлений на выплату. Получается, что за год этих заявлений поступает 146 тысяч. То есть мошенникам достаются 14 тысяч выплат только по одной страховой компании. А теперь обратимся к другой статистике. За 2004 год по всей России было возбуждено 800 уголовных дел по статье «мошенничество». По сравнению с теми цифрами, что мы приводили выше, это просто ничто. На фоне того, что службы внутренней безопасности страховых компаний не имеют права вести оперативно-следственную деятельность, возникает вопрос: почему не борется с мошенниками государство? Больше всего мошенники «зарабатывают» в США Колонии так называемых паразитов вокруг страховых компаний образуются не только в нашей стране, но и во всём цивилизованном мире. В Германии им достаётся каждая седьмая страховая выплата. Правда, раскрывается не 800, а намного больше — от 7500 до 9000 мошенничеств ежегодно. В 2004 году немецкой полиции удалось разоблачить несколько организованных мошеннических группировок, специализировавшихся на подставах и угонах, каждая из которых насчитывала до тысячи человек. Во Франции мошенники ежегодно «зарабатывают» около 1,5 млрд. евро. В Канаде — $1,5—2 миллиарда. Но самые фантастические уловы достаются мошенникам в США, где действуют пять тысяч страховых компаний с суммой активов $41,8 триллиона. Мошенники вынимают из этого котла приблизительно $100 млрд. в год. На долю автострахования приходится порядка десятой части этих сумм — около $10 миллиардов. Если эту цифру сравнить с количеством населения, то получается, что каждая семья ежегодно выплачивает страховым аферистам $1 тысячу. Объём реального отечественного рынка автострахования специалисты сегодня оценивают всего в $1—1,5 миллиарда. И хотя наши мошенники, так же как и американские, получают приблизительно каждую десятую страховую выплату, общий их «заработок» значительно меньше. Страховые компании включают убытки в стоимость полисов Парадоксально, но факт: к мошенникам наши сограждане относятся вполне лояльно. Возможно, в связи с обременительным для многих ОСАГО. Ведь у многих появляется вполне логичная мысль: так, мол, им и надо, страховым компаниям. Однако, как нам сказал заместитель генерального директора компании «Ресо-Гарантия» Игорь Иванов, сильно радоваться не стоит, ведь беднее страховые компании не становятся. Они просто включают убытки в страховые тарифы. Правда, в этом для них есть большой минус: повышение тарифов отнюдь не идёт на пользу рейтингу страховщиков. Первое крупное мошенничество в России произошло в Москве с началом коммерческого страхования, в самом начале 90-х годов. «Некто Илья Колеров, владелец сети автозаправочных станций, — рассказывает председатель комитета по вопросам безопасности страховой деятельности и борьбе со страховым мошенничеством Всероссийского союза страховщиков (ВСС) Евгений Потапов, — застраховал свой автомобиль на сумму $200 тысяч. Это был бронированный «Мерседес» класса люкс. После этого он сам этот автомобиль угнал, получив деньги как страховое вознаграждение. Адвокаты компании «Прогресс», в которой был застрахован автомобиль, два года бились, прежде чем удалось доказать факт мошенничества. Колеров деньги в итоге вернул, но уголовного наказания не понёс. Вся эта афера была возможна только из-за неподготовленности страховой компании к подобному повороту событий». Сегодня в любой крупной страховой компании работает целый отдел по борьбе с мошенниками, так называемое управление или служба расследования страховых случаев. Это несколько экспертов, все — бывшие сотрудники правоохранительных органов. В нынешних условиях весьма серьёзное «оружие». Правда, небольшие компании о таком могут только мечтать. Всего оформлять ОСАГО имеют право чуть меньше 100 организаций. Мошенники предпочитают не «работать» ни с монстрами рынка, ни с маленькими компаниями, у которых на счету каждая копейка. В качестве мишеней они зачастую выбирают середнячков, которые уже наладили приличные доходы, но ещё не успели обзавестись достойной охраной. Мошенником может оказаться абсолютно каждый В Москве есть человек, который по долгу службы прямо или косвенно сталкивается с автомошенниками каждый день уже больше 10 лет. Это коммерческий директор агентства аварийных комиссаров «Дельта» Глеб Виленский. «Все мошенники, — рассказал он «Версии», — делятся на три категории. Люди, которые идут на это сознательно, могут быть либо любителями, либо профессионалами. Также существует немало случаев, когда люди думают, что отстаивают свои законные интересы. Назовём их мошенниками поневоле. Профессионалы работают по одному и в группах. ДТП они планируют заранее, до мельчайших подробностей прорабатывая детали. Уставы и программы страховых компаний они знают наизусть и действуют, как правило, вместе с коррумпированными страховыми агентами и сотрудниками ГИБДД. Ловить их за руку крайне сложно, а порой даже невозможно или невыгодно. А вот любители себя мошенниками не считают. Работают они, только если представляется случай, нередко заимствуя идею преступления у знакомых или из СМИ. Тонкостей ремесла не знают, поэтому и попадаются довольно часто. Если уголовного дела на них и не открывают, то в выплате компенсаций отказывают. Поток таких мошенниковлюбителей настолько велик, что службы страховых компаний просто не в состоянии их всех отследить. К тому же любители нередко вступают в сговор со страховыми агентствами. Цель их очень проста: получить компенсацию там, где по закону её быть не должно». Иногда люди становятся мошенниками в результате провокации. Вот любопытный случай, рассказанный нам директором одной страховой компании: «У одного моего приятеля загорелся автомобиль. Почему — никто не знал. Пожарные успели к концу пожара. Узнав, что автомобиль не застрахован, они предложили услуги «своего» страхового агента, который мог бы составить страховой документ задним числом, на взаимовыгодных условиях. Если бы мой знакомый согласился на это предложение, то об этом «хобби» пожарников никто бы не узнал, а сам он мог бы стать соучастником». Мошенники поневоле очень часто являются владельцами полиса «Автокаско». Многие обнаруживают утром свой автомобиль поцарапанным, без бампера или без колёс. Для получения компенсации они должны оформить факт вандализма официально, с помощью сотрудника милиции или ГИБДД, на том самом месте, где автомобилю был причинён ущерб. Но, как показывает практика, заманить сотрудника милиции или ГИБДД во двор для оформления ущерба очень и очень сложно. В итоге пострадавший вынужден либо перегнать свой автомобиль на стоянку около отделения милиции, либо купить нужную справку. Оба способа незаконны, а значит, он становится мошенником поневоле. Если в страховой компании смогут это доказать, то будут иметь полное право отказать в выплате и расторгнуть договор без возврата денежных средств. Внутренним службам страховых компаний не хватает полномочий В службах безопасности страховых компаний недобросовестных клиентов обычно видят за версту. Но одно дело — видеть и совсем другое — собрать доказательную базу. Ведь допрашивать свидетелей сотрудники компании права не имеют, так же как не могут составить документ осмотра места происшествия для суда, а ведь всё это необходимо. Сложнее всего доказать факт мошенничества, когда страховую ситуацию фабрикуют люди, находящиеся в предварительном сговоре друг с другом и с сотрудником ГИБДД. Особенно по полисам ОСАГО, потому что на стол экспертам в этом случае попадают правильно оформленные задним числом документы, а никакой экспертизы на месте аварии уже в принципе сделать невозможно. Тем не менее и такие мошенничества иногда удаётся распутать. Вот пример одного такого дела. Студентка Светлана на своей «четвёрке» нарушила правила дорожного движения и попала в ДТП. В районе метро «Проспект Вернадского» она врезалась в джип «Тойота-Лендкрузер». Ущерб был оценён в серьёзную сумму — $28 тысяч. Тогда как максимальная сумма возмещения по полису гражданской ответственности Светланы составляла $20 тыс., которые и получил хозяин «Лендкрузера» Алексей. Прибывший на место аварии капитан ГИБДД составил административный документ о ДТП и провёл его через информационную базу ГИБДД. Тем временем в управление страховой безопасности «РЕСО-Гарантия» поступила информация, что ДТП на проспекте Вернадского сфабриковано. Сотрудники управления провели расследование и доказали, что джип был повреждён раньше, совсем в другом ДТП, а столкновение на проспекте Вернадского было инсценировано с целью наживы, а фигуранты — Светлана, Алексей и капитан ГИБДД — заранее обо всём договорились. Дело было передано в правоохранительные органы, а оттуда в суд. В итоге Светлана была признана виновной в мошенничестве и вернула компании $5 тыс. (свою долю). За помощь следствию ей дали всего 2 года условно. Алексей был признан виновным, но тоже помог следствию и вернул компании $10 тыс., за что получил всего 4 года лишения свободы. Капитан ГИБДД вины своей не признал и деньги не вернул, поэтому был приговорён к 6 годам лишения свободы. Пока внутренние службы страховых компаний ловят мошенников своими силами, Всероссийский союз страховщиков старается организовать крепкую и цивилизованную защиту своих и соответственно потребительских интересов. «К концу года, — рассказал нам председатель ВСС Евгений Потапов, — мы планируем наладить работу сквозной базы данных «Спектр». Также мы проводим семинары для наших спецслужб. Обмениваемся опытом с европейскими страховыми компаниями и проводим большую работу в правительстве. Кстати, чиновники рассматривают вариант создания специального подразделения МВД для борьбы с мошенниками, однако пока это лишь планы. Что грозит мошенникам Недавно в агентство «Дельта» позвонила девушка: «Вчера я попала в ДТП. Но на оформление документов у меня не было времени. Поэтому сегодня я приехала на то же самое место и жду, пока вы пришлёте мне комиссара и сотрудника ГИБДД». Несмотря на возражения оператора, девушка настояла на своём. Гаишник и комиссар выехали и оформили ДТП. Более того, страховая компания признала случай страховым и выплатила клиентке компенсацию ущерба. С одним только «но»: компания внесла клиентку в чёрные списки. Поэтому, если у девушки будет ещё один страховой случай с сомнительными обстоятельствами, компания не станет выплачивать компенсацию, начнёт внутреннее расследование и может расторгнуть договор в одностороннем порядке. Чёрные списки страховой компании — не детская страшилка. Это база данных, куда о вас заносят всю информацию. Последствия для недобросовестных клиентов бывают самыми разными. Во-первых, компании обмениваются чёрными списками и в перспективе могут все отказаться иметь с вами дело. Также серьёзные кадровые службы при приёме человека на работу поднимают чёрные списки страховых компаний, из-за чего могут возникнуть проблемы с трудоустройством. Да и банки перед выдачей кредита могут проверить эти списки. Кроме того, к вашему страховому прошлому внимательно относятся визовые службы иностранных посольств, поэтому можно оказаться попросту невыездным. «Ко мне часто обращаются знакомые, — рассказывает Глеб Виленский, — с просьбой помочь получить со страховой компании как можно больше денег, пускай даже не совсем честно. В ответ на это я объясняю, с какими проблемами можно столкнуться впоследствии, ведь выгода в несколько сотен долларов не стоит неразрешимых проблем в будущем. СЛУЧАЙ Грузовая фура перед перегоном в Москву была опечатана и застрахована на 1 млн. рублей. До Москвы доехала без происшествий. В условленном месте на платной стоянке к водителю подошёл человек, назвался представителем фирмы заказчика и забрал груз вместе с документами. Спустя день фирма-страхователь заявила о пропаже груза и потребовала страхового возмещения. Страховая компания направила сотрудников внутренней службы к водителю фуры. Сотрудники попросту не поверили, что он мог отдать груз и документы незнакомому человеку, не предъявившему даже паспорта. Однако водителя, который попросту оказался крайним, нашли мёртвым. А вот ещё один пример. ДТП на Тверской улице, в районе Камергерского переулка. Автомобиль «Мерседес» S-класса пересёк разделительную линию, выехал на полосу встречного движения и лоб в лоб врезался в автомобиль «Ауди А6». Моторные отсеки обоих автомобилей расплющились друг о друга. Общий ущерб составил $75 тысяч. При этом потерпевший, владелец «Ауди А6», был застрахован по полной программе — ОСАГО плюс автокаско, а виновник, владелец «Мерседеса», купленный только что автомобиль застраховать просто не успел. До прибытия ГИБДД виновный уговорил потерпевшего поменяться местами, посулив отдать половину компенсации. Другими словами, оформить всё так, будто правила нарушил водитель «Ауди». Ведь тогда его отремонтируют по условиям автокаско, а компенсацию по ОСАГО, которую получит владелец «Мерседеса», заговорщики поделят поровну. Виновный и потерпевший повели себя на удивление оперативно. Они не просто поменяли машины местами, но и наняли уборочную колонну, которая полностью смыла следы антифриза с асфальта. Сотрудники ГИБДД подвоха не заметили и оформили аварию как полагается. Концы с концами не сошлись лишь у одного эксперта, который не обнаружил под разбитыми радиаторами следов того самого антифриза. На место ДТП вызвали трасолога, который также нашёл некоторые несоответствия. Служба безопасности страховой компании провела расследование, сумев получить показания водителей уборочной колонны. Дело в суд передавать не стали, потому что мошенники забрали заявления о страховом возмещении. В результате пострадал невиновный — владелец «Ауди». Из-за жадности он лишился законной компенсации ущерба.