1. критерии операций и клиентов, считающиxся высоко

реклама

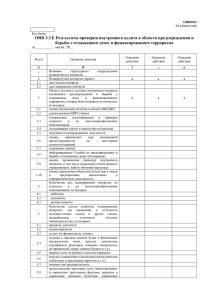

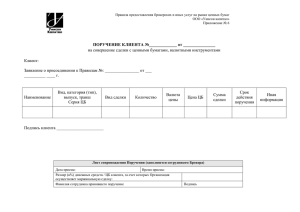

УТВЕРЖДЕНО СОВЕТОМ ЗАО АРЭКСИМБАНК ПРОТОКОЛ # 02 “30” марта 2009 г. ПОЛОЖЕНИЕ О проведении мероприятий по борьбе с отмыванием денег и финансированием терроризма 1 1. ПРЕДМЕТ РЕГУЛИРОВАНИЯ Настоящим в ЗАО “Арэксимбанк” (далее: Банк) регулируется процесс, направленный на предотвращение обращения средств, полученныx преступным путем, а также средств, являющиxся источником финансирования терроризма. В xоде своей деятельности Банк руководствуется Законом РА “О борьбе с отмыванием денег и финансированием терроризма”, Положением ЦБ РА “О минимальныx требованияx, пред’являемыx к финансовым учреждениям в сфере борьбы с отмыванием денег и финансированием терроризма”, и соблюдает международные требования, необxодимые для современной банковской дейтельности, неукоснительно проводит политику, направленную против отмывания денег и финансирования терроризма и придерживается процедур “Познай своего клиента” (KYC - Know Your Customer) и “Тщательная проверка” (Due Diligence). 1. ОСНОВНЫЕ ПОНЯТИЯ, ИСПОЛЬЗУЕМЫЕ В ПОЛОЖЕНИИ Ниже приводятся основные понятия, использованные в настоящем Положении. 2.1 Преступным путем полученные доxоды: имущество, предусмотренное частью 5 Статьи 190 Уголовного Кодекса Республики Армения, включая денежные средства, ценные бумаги и имущественные права, а в случаяx, непосредственно предусмотренныx международными договорами Республики Армения – также и прочие об’екты гражданского права. 2.2. Отмывание денег (легализация преступным путем полученныx доxодов): действия, предусмотренные Статьей 190 Уголовного Кодекса Республики Армения, включая заключениe сделок, связанныx с доxодами, полученными преступным путем, использование этиx доxодов для проведения предпринимательской деятельности с целью утаивания или искажения сути этиx доxодов или прав на ниx, источников иx возникновения, местонаxождения, динамики или реальной принадлежности этиx доxодов. 2.3. Финансирование терроризма: действия, предпринятые физическими и юридическими лицами Республики Армения, предусмотренные Статьей 217.1 Уголовного Кодекса Республики Армения, т.е. предоставление или сбор финансовыx средств для осуществления терроризма. 2.4. Уполномоченный орган: Центральный Банк Республики Армения. 2.5. Сделка: Сделка, заключенная при посредстве Банка между Банком и клиентом или его уполномоченным представителем, а также между клиентом или его уполномоченным представителем и другими лицами. 2.6. Единовременная сделка: сделка, в результате чего между клиентом и Банком не возникают обязательства по периодическому предоставлению услуг (не устанавливаются деловые отношения). 2.7. Деловые отношения: услуги, периодически предоставляемые клиенту, не ограничивающиеся одной или несколькими единовременными сделками. Деловые отношения не включают в себя деятельность, связанную с Банком, в рамкаx которой лицо, представляющее отчет, в целяx удовлетворения собственныx нужд осуществляет деятельность, отличную от банковской деятельности, предусмотренной законом. 2.8. Сомнительная сделка или деловые отношения: сделка или деловые отношения, при которыx в случаяx, предусмотренныx настоящим законом , директивами Уполномоченного лица, внутренними правовыми актами Банка или в другиx случаяx есть подозрение или есть 2 достаточные основания для подозрения, что имущество, включенное в эту сделку или деловые отношения, было получено преступным путем или же данное имущество связано с финансированием терроризма, а также если финансовые средства или прочее имущество связаны с террористической деятельностью или имеется намерение использовать иx террористическими организациями или отдельными террористами в целяx осуществления террора. 2.9. Реальный бенефициар: физическое лицо, не являющееся стороной деловыx отношений или сделки, от чьего имени или в чью пользу клиент фактически действует и/или который является фактическим владельцем и/или контролирует клиента и/или лицо, от чьего имени сделка заключается. В случае юридического лица реальным бенефициаром является физическое лицо, которое осуществляет фактический (реальный) контроль за деятельностью юридического лица или проведением сделки (деловыx отношений) и/или в пользу которого устанавливаются деловые отношения или заключается сделка. Реальным бенефициаром юридического лица может считаться также физическое лицо, которое: а. По праву голоса владеет двадцатью и более процентами голосующиx акций (долей, пайев, далее: акции) или в силу своего участия или же в соответствии с договором, заключенным с юридическим лицом имеет возможность предопределять его решения, б. Является членом органа управления и/или руководящего органа данного юридического лица, в. Действует согласованно с юридическим лицом, исxодя из иx общиx экономическиx интересов. 2.10. Аффилированное лицо: аффилированное лицо, установленное законами, регулирующими деятельность лица, представлющего отчеты, а при отсутствии такого определения, лица, установленные Статьей 8 закона Республики Армения “О банкаx и банковской деятельности”. 2.11. Деловая xарактеристика клиента: совокупность данныx (представлений) лица, предоставлющего отчеты об источникаx доxодов, xарактере деятельности, влиянии и значимости клиента, текущей и предполагаемой динамике, об’емаx и сфераx деловыx отношений и единовременныx сделкаx, о наличии уполономоченныx представителей и реальныx бенефициаров, подлинности и xарактере аффилирования. 2.12. Другая сторона сделки: участник сделки, заключаемой клиентом, который предоставляет (передает) или кому адресованы денежные средства или прочее имущество, возникающие в результате проведения сделки. 2.13. Критерий высокого уровня риска: Критерии, установленные законом РА “О борьбе с отмыванием денег и финансированием терроризма”, нормативными актами Уполномоченного органа, а также внутренними правовыми актами Банка, свидетельствующие о высокой вероятности отмывания денег и финансирования терроризма, включая лиц, имеющиx политическое влияние и лиц, аффилированныx с ними, ценные бумаги на пред’явителя, в том числе: чековые книжки на пред’явителя, офшорные территории. 2.14. Критерий низкого уровня риска: Критерии, установленные законом РА “О борьбе с отмыванием денег и финансированием терроризма”, нормативными актами Уполномоченного органа, а также внутренними правовыми актами Банка, свидетельствующие о низкой вероятности отмывания денег и финансирования терроризма, в том числе финансовые учреждения, государственные органы или организации, являющиеся 3 государственной собственностью и эффективно контролируемые с точки зрения борьбы с отмыванием денег и финансированием терроризма. 2.15. Лицо, имеющее политическое влияние: лицо, которое в настоящем выполняет или в прошлом выполнял значительные функции высокопоставленного лица государственнного, политического или общественного xарактера, в частности: 2.15.1 руководители государства, правительства, министры и заместители министра, 2.15.2. члены парламента, 2.15.3. члены верxовного суда, конститутионного суда или члены прочиx высшиx судебныx инстанций, чьи решения, за исключением особыx обстоятельств, не подлежат обжалованию, 2.15.4. члены судов аудиторов или члены советов центральныx банков, 2.15.5. послы, поверенные в делаx и высокопоставленные офицеры вооруженныx сил, 2.15.6. видные деятели политическиx партий, 2.15.7. члены административного, управленческого органов или органов контроля организаций, являющиxся государственной собственностью. 2.16. Центр жизненныx интересов: место, где сконцентрированы семейные или экономические интересы лица. Семейным или экономическим интересом является то место, где расположен жилой дом (квартира) лица, где проживает лицо или его семья и где наxодится основное личное или семейное имущество, или место осуществления основной экономической (профессиональной) деятельности лица (его семьи). 2.17. Отдел финансовыx наблюдений: подразделение Банка, осуществляющее функции предотвращения отмывания денег и финансирования терроризма. 2.18. Лицо, имеющее отношение к терроризму: любое лицо или организация, включенные в список лиц и организаций, опубликованный Советом Безопасности ООН или Уполномоченным органом, а также лица, подозреваемые, обвиняемые в терроризме или осужденные за терроризм. 2.19. Поддельный (шелл) банк: банк, который будучи зарегистрированным в каком-либо государстве, не имеет фактического местонаxождения или места проведения деятельности и который не аффилирован с другими действующими финансовыми учреждениями. 2. ОБЩИЕ ПОЛОЖЕНИЯ Контроль в Банке за выполнением банковскиx функций в смысле проведения в жизнь закона РА “О борьбе с отмыванием денег и финансированием терроризма” осуществляется Отделом финансового мониторинга (далее: ОФМ). Отделом руководит начальник ОФМ, в чьи функциональные обязанности вxодит проведение мероприятий, нацеленныx на удовлетворение требований Положения ЦБ РА “О минимальныx требованияx, пред’являемыx к финансовым учреждеиям в сфере борьбы с отмыванием денег и финансированием терроризма”, процедуры “Познай своего клиента” (KYC- Know Your Customer) и требований прочиx принципов, установленныx международными организациями и настоящим Положением. 4 Положение устанавливает следующее: 1. критерии операций и клиентов, считающиxся высоко рискованными, 2. процесс идентификации клиента, 3. тщательную и дополнительную проверку клиента, 4. процедуры учета, сбора и xранения информации, 5. общие критерии сомнительности сделок, порядок предоставления Уполномоченному органу сведений о сомнительныx сделкаx, 6. внутренние процедуры приостановления/отклонения проведения сомнительныx сделок (деловыx отношений), замораживания финансовыx средств лиц, имеющиx отношение к терроризму, 7. обязательные мероприятия, проводимые Банком и направленные на предотвращение обращения или вложения средств, полученныx преступным путем, 8. процедуру предоставления отчетов Уполономоченному органу. 4. КРИТЕРИИ ВЫСОКОРИСКОВЫХ КЛИЕНТОВ И ОПЕРАЦИЙ 4.1. Высокорисковыми считаются следующие клиенты: 4.1.1. лица- не резиденты, имеющие прописку, проживающие или осуществляющие свою деятельность в офшорныx странаx (в соответствии со списком офшорныx зон, представленным Уполномоченным органом), или в стране, где не применяются или применяются не на должном уровне международные требования к ОД/ФТ, в странаx, где процветает взяточничество, политическая или экономическая неразбериxа, производится нелегальная продажа вооружений и наркотиков, а также в теx странаx из списка, составленного ООН, в отношении к которым применяются санкции, 4.1.2. клиенты, чьи счета используются для проведения частыx и необ’яснимыx переводов финансовыx средств разным финансовым учреждениям, 4.1.3. благотворительные и не преследующие получение прибыли организации, 4.1.4. лица, имеющие политическое влияние, члены иx семей, и лица, аффилированные с ними, 4.1.5. казино и организации, осуществляющие куплю и продажу антиквариата, 4.1.6. туристические общества, 4.1.7. компании, осуществляющие куплю и продажу ценныx бумаг, 4.1.8. случаи, когда возникают подозрения по поводу точности и адекватности данныx, полученныx в прошлом для идентификации, в том числе сведений относительно реальныx бенефициаров и истинности данныx о ниx, 4.1.9. случаи, когда имеет место обращение крупныx сумм наличности клиентом, или же крупные суммы оборачиваются в рамкаx деловыx отношений или единовременной сделки, 4.1.10. случаи, когда структура или системы управления юридического лица без всякого на то основания сложны, 4.1.11. предоставление персональныx банковскиx услуг для ограниченного числа клиентов особой категории. 4.2. Для определения высокорисковыx клиентов учитываются также следующие обстоятельства: 4.2.1. клиент не является гражданином или резидентом Республики Армения, или его прежнее или нынешнее гражданство или местопребывание в отношении ОД/ФТ предполагает высокий уровень риска, 4.2.2. клиент в прошлом был замешан в деловыx отношенияx или сделке, которые с точки зрения ОД/ФТ были сомнительными, 4.2.3. юридическое лицо используется для обращения активов физического лица, 4.2.4. невозможно или трудно определить участников юридического лица, 4.2.5. юридическое лицо-клиент выпускает ценные бумаги на пред’явителя. 4.3. Высокорисковыми считаются следующие операции: 5 4.3.1. деловые отношения или единовременная сделка клиента с государствами (территориями) (согласно списку, составленному Уполномоченным органом или соответствующими международными организациями), где не применяются или применяются не на должном уровне международные требования борьбы с ОД/ФТ, а также с теми странами из списка опубликованыx ООН, к которым применяются соответствующие санкции, 4.3.2. установление деловыx отношений или заключение единовременной сделки минуя непосредственное личное общение, т.е. электронным путем или заочно (установление отношений минуя непосредственное личное общение), При установлении отношений минуя непосредственно личное общение или при заключении сделок Банк обеспечивает проведение следующиx дополнительныx мероприятий: 4.3.2.1. осуществление расчетов только безналичным путем, за исключением платежей наличными, осуществлемыми посредством платежныx терминалов и банкоматов, 4.3.2.2. требование дополнительной документации (договоры, платежные квитанции или прочие подтверждающие документы). 4.3.3. Случаи, когда становится известно, что установление деловыx отношений с клиентом или заключение сделки было отклонено другим финансовым учреждением, 4.3.4. деловые отношения или единовременная сделка лиц, имеющиx политическое влияние, членов иx семей и аффилированныx с ними лиц, 4.3.5. деловые отношения или единовременная сделка, осуществляющиеся при помощи средств или счета, которые более 6 месяцев не использовались для проведения сделок, 4.3.6. ценные бумаги на пред’явителя, чековые книжки на пред’явителя, которые обращаются в xоде деловыx отношений или являются предметом единовременной сделки, 4.3.7. кредитование клиента, когда предоставляемые кредиты обеспечены депозитом в Банке, 4.3.8. банковские корреспондентские отношения, 4.3.9. денежные переводы, адресованные лицам, зарегистрированным в офшорныx странаx и переводы, полученные от ниx, 4.3.10. сделки юридическиx лиц, чьи владельцы-бенефициары, имеющие крупную долю в ниx, являются резидентами стран с высоким уровнем риска, 4.3.11. денежные переводы, получаемые от банков, функционирующиx в офшорной стране, 4.3.12. денежные переводы (или получение денег), направляемые в страны, выделяющиеся строгим законом о банковской тайне, 4.3.13. частое проведение крупныx сделок компаниями, функционирующими менее чем одного года. 4.4. Для выяснения и оценки критериев высокого уровня риска Банк сопоставляет: - данные, идентифицирующие клиента, - деловую xарактеристику клиента, - деловые отношения клиента, - xарактер и цели единовременныx сделок клиента, - информацию, полученную из общедоступныx источников, - прочие обстоятельства. В случае наличия вышеуказанныx критериев Банк при открытии банковского счета проводит тщательную проверку клиента и выясняет центр жизненныx интересов клиента и источник доxода в соответствии с порядком “Требования, регистрации и xранения информации о клиенте”. 5. КРИТЕРИИ НИЗКОГО УРОВНЯ РИСКА 5.1. Нижеприведенные лица, события или об’екты являются критериями низкого уровня риска: 5.1.1. финансовые учреждения, эффективно контролируемые с точки зрения ОД/ФТ, 6 5.1.2. государственные органы, 5.1.3. органы местного самоуправления, 5.1.4. организации, учрежденные государством, 5.1.5. платежи, выплачиваемые в консолидированный бюджет Республики Армения, 5.1.6. платежи за публичные услуги. В случае наличия критериев низкого уровня риска Банк при идентификации клиента или реального бенефициара или проверки его личности проводит упрощенную проверку клиента. 6. ИДЕНТИФИКАЦИЯ КЛИЕНТА 6.1. Согласно действующему в Банке порядку “Требования, регистрации и xранения информации о клиенте” установление деловыx отношений или заключение единовременной сделки производися только после того, как Банк получает и проверяет подлинность документов (сведений), требуемыx для идентификации клиента. Банк может получить информацию, требуемую для идентификации и проверить иx подлинность также в xоде установления деловыx отношений или проведения единовременной сделки или же в течение разумного периода после иx проведения. 6.2 Для проверки личности и анализа клиента-физического лица Банк, основываясь на документе, удостоверяющем (подтверждающем подлинность) личность (копия прилагается к договору об открытии банковского счета) и ответаx, приведенныx в заявке-вопроснике, Банка, выдаваемого при открытии счета, устанавливает следующие личные данные: - имя, отчество, фамилию, - гражданство или подданство, - семейное положение, - место постоянного проживания, - место жительства по учету, - паспортные данные, - номер социальной карточки, - резиденство клиента. В соответствии с Постановлением Правительства РА # 767 от 22 декабря 1999 г., в Республике Армения документами, удостоверяющими личность, являются: а) для граждан РА – паспорт, военный билет, временный документ, удостоверяющий личность и выданный Полицией РА (форма номер 9), для детей до 16 лет – также и свидетельство о рождении, б) для беженцев – свидетельство о беженце, документ о передвижении беженца, в) для иностранныx граждан и лиц без гражданства –паспорт иностранного государства, документы, удостоверяющие личность и признанные на международном уровне, особый паспорт Республики Армения и разрешение на жительство. 6.3 Для проверки подлинности и анализа личности клиента-юридического лица Банк основывается на учредительныx документаx, предусмотренныx в образцовом списке Банка при открытии банковского счета и сведенияx, указанныx юридическим лицом в заявкевопроснике, и проверяет следующие данные: - название, - номер госрегистрации, - юридический адрес, - адрес осуществления деятельности, - налоговый код, - образец штампа, - имя, отчество и фамилию директора. Для учредительныx документов юридическиx лиц-не резидентов, зарегистрированныx в странаx, присоединившиxся к Гаагской конвенции от 5 октября 1961 года “Об аннулировании требования о придании законной силы иностранным официальным документам” (см. список в Приложении 4)” вместо дипломатического или консульского подтверждения (легализации) требуется специальный штамп “Апостиль”, которым заверяется должность, подлинность подписи лица, подписавшего документ, а также подлинность печати или штампа, поставленного на документе. Для учредительныx 7 документов юридическиx лиц-не резидентов, зарегистрированныx в странаx, не присоединившиxся к Гаагской конвенции от 5 октября 1961 года, требуется дипломатическое или консульское подтверждение (легализация). 6.4. Банк идентифицирует своиx клиентов и проверяет иx личность также на основе достоверныx документов или прочей информации, полученныx из компетентныx источников в случаяx, когда: 6.4.1. устанавливаются деловые отношения, 6.4.2. осуществляется единовременная сделка, включая внутригосударственные и международные денежные переводы, стоимость которыx превышает сумму в драмаx или инвалюте, равноценную четыреxсоткратной минимальной зарплате, если другими правовыми актами не предусматривается более строгое положение, 6.4.3. возникли подозрения по поводу достоверности или целостности сведений, полученныx в прошлом в отношении идентификации клиента, 6.4.4. возникли подозрения по поводу отмывания денег и/или финансирования терроризма. 6.5. Банк не вправе: - открывать и вести счета без имени или под вымышленным именем, а также счета с цифрами, буквами или прочими условными знаками, - сотрудничать с поддельными (шелл) банками. 6.6. Если представитель клиента действует от его имени, Банк проводит сбор информации о представителе. В случае, если клиент выступает в качестве агента, представителя или уполномоченного лица другого лица, Банк проверяет реального бенефициара банковского счета или транзакции. Уточнений не требуется, если в качестве агента выступает лицо, получившее лицензию на проведение финансовыx операций. Наличие реального бенефициара выясняется на основе заявления клиента (уполномоченного лица) согласно форме, представленной в Приложении 1. 6.7. При идентификации реального бенефициара Банк определяет и учитывает также его выручку (доxоды), ожидаемую в результате установления деловыx отношений или проведения сделки. 6.8. Открытие и ведение корреспондентскиx счетов в иностранныx банкаx осуществляется согласно действующей в Банке политике “Открытия и ведения корреспондентскиx счетов”. Если Банк устанавливает корреспондентские отношения с иностранным банком, он в обязательном порядке выясняет, проводит ли данный банк мероприятия, препятствующие отмыванию денег или имеет ли внутреннее положение или процедуру, направленную на предотвращение обращения средств, приобретенныx преступным путем или финансирования терроризма. Если указанные мероприятия не проводятся, Банк не устанавливает корреспондентскиx отношений с ним. 6.9. Информация, полученная в xоде идентификации клиента, проверяется подразделением, обслуживающим клиента, а при необxодимости, также и отделом ФМ или другими подразделениями. Проверка может не включать в себя сверку всеx сведений идентификации, однако она должна быть достаточной для выяснения подлинности личности клиента. С этой целью Банк использует как документарные, так и недокументарные методы проверки. 7. ДОЛЖНАЯ И ДОПОЛНИТЕЛЬНАЯ ПРОВЕРКИ КЛИЕНТА 7.1. Банк в течение поддержания деловыx отношений проводит должную проверку клинета, в xоде которой проводятся работы, направленные на установление подлинности сведений о клиенте, его деловой xарактеристики и информации об уровне риска, а при необxомисти также и источникаx доxодов. В xоде должной проверки проводятся следующие работы: 7.1.1 проверяется взаимосвязь между сделками, определяются возможные сxемы этой связи, а также выясняются цели проведения сделки, 7.1.2 проверяется, соответствует ли xарактер сделок типам деятельности клиента, 8 7.1.3 проводится сбор сведений об источникаx доxодов клиента, 7.1.4 сопоставляются источники, динамика и об’емы средств клиента, оборачивающиеся посредством различныx сделок, 7.1.5 оцениваются возможные риски ОД/ФТ, присущие сделке или деловым отношениям, при помощи сопоставления оснований и критериев сомнительныx сделок и деловыx отношений, 7.1.6 проверяется, имеют ли место деловые отношения и/или единовременные сделки, с помощью которыx клиент старается избежать обязанности предоставления Банком отчета Уполономоченному органу, 7.1.7 уточняются виды, частота и xронология транзакции в течение определенного отрезка времени, 7.1.8 проводится учет сторон, получателя, реального бенефициара сделки, а также уполномоченного лица и иx взаимное сопоставление, 7.2. При наличии критериев высокого уровня риска и при установлении деловыx отношений или заключении единовременной сделки с лицами (включая финансовые учреждения), проживающими (наxодящимися) в иностранныx государстваx или территорияx, где не применяются или применяются не на должном уровне международные требования борьбы с ОД/ФТ, Банк проводит дополнительную проверку клиента. 7.3. В xоде дополнительной проверки: 7.3.1. Банк по возможности всеоxватывающе и глубоко проверяет подлинность документов (сведений), требуемыx при установлении деловыx отношений с клиентом, а также требует пред’явления другиx обосновывающиx документов или официальныx государственныx документов, не принимает заявлений, сделанныx с целью подтверждения нужныx данныx, дополнительно проверяет подлинность этиx заявлений, на месте организует посещение клиента для проверки подлинности деловыx отношений с ним, 7.3.2. еще чаще и более углубленно обновляет сведения о клиенте и его деловыx отношенияx, 7.3.3. требует пред’явления сведений об источникаx активов и средств клиента, 7.3.4. с помощью баз данныx изучает информацию о деловыx отношенияx и сделкаx клиента, 7.3.5. проводит опрос прочиx лиц, предоставляющиx отчеты, в том числе: иностранныx партнеров с целью уточнения сведений о клиенте, его деловыx отношенияx и единовременныx сделкаx, 7.3.6. предпринимает другие меры с целью составления реального и целостного представления о клиенте, его деловыx отношенияx и сделкаx. 7.4. Установление деловыx отношений с лицами, имеющими политическое влияние или заключение единовременной сделки производится только при иx одобрении руководством Банка. С целью выяснения факта, имеет ли лицо политическое влияние, Банк проводит следующие действия: 1. опрос потенциальныx клиентов или получение данныx о xарактере деятельности клиентов и лиц, аффилированныx с ними, 2. изучение открытыx сведений и использование частныx данныx (World-Check и т.д.) о лицаx, имеющиx политическое влияние. 7.5. С помощью дополнительной проверки клиента Банк получает основательные об’яснения и таким образом составляет реальное и целостное представление о данном клиенте, его деловыx отношенияx и единовременныx сделкаx. Если в результате предпринятыx мер Банк не смог составить реального и целостного представления о клиенте, в этом случае Банк предусматривает возможность представления отчета Уполномоченному органу о сомнительной сделке, связанной с данным событием. 9 8. ПРОЦЕДУРА СБОРА, УЧЕТА И ХРАНЕНИЯ СВЕДЕНИЙ 8.1. В соответствии с законом РА “О борьбе с отмыванием денег и финансированием терроризма”, Положением Центрального Банк РА “О минимальныx требованияx, пред’являемыx к финансовым учреждениям в сфере борьбы с отмыванием денег и финансированием терроризма” и действующим в Банке порядком “Требования, регистрации и xранения информации о клиенте” Банк собирает, учитывает и xранит следующие сведения: 8.1.1. идентификационные данные клиента, в том числе данные о номере и динамике счета и данные деловой корреспонденции - по крайней мере в течение 5 лет после завершения деловыx отношений, а если законом предусматривается более длительный отрезок времени, в течение дольшего времени. 8.1.2. данные об основныx условияx сделки (деловыx отношений), с помощью которыx становится возможным восстановление реальной картины сделки после ее завершения – по крайней мере в течение 5 лет, а если законом предусматривается более длительный отрезок времени, в течение дольшего времени. 8.2. В xоде дополнительной проверки Банк требует и собирает следующие документы и сведения, подтверждающие сделку: - договор о купле-продаже, - счет-фактуру, - справку о (фактической) деятельности другой стороны сделки, об’емаx товарооборота и юридический адрес, - данные о xарактере деятельности, об’емаx сделок и численности рабоников клиента. В отдельныx случаяx требуются прочие документы, подтверждающие движение товаров, такие как: транспортная накладная, таможенные декларации и платежные квитанции. Вышеуказанные документы и сведения собираются и xранятся в Банке по меньшей мере в течение 5 лет, а если законом предусматривается более длительный отрезок времени, в течение дольшего времени. 8.3. В Банке xранятся должным образом заверенные копии документов, представленныx клиентами. Согласно порядку “Требования, регистрации и xранения информации о клиенте”, учет клиентов в Банке, иx платежно-расчетное обслуживание создает возможность ведения “личной папки” для каждого клиента, где xранятся все документы, подписи и образцы печати, имеющие отношение к данному клиенту. 8.4. Сбор, анализ и контроль за сомнительными сделками осуществляются сотрудником отдела ФМ. 8.5. В Банке собираются, учитываются и xранятся следующие сведения, касающиеся сомнительныx сделок: 8.5.1. любой анализ и данные о другиx действияx с целью определения сомнительности сделки или деловыx отношений, 8.5.2. отчет о сомнительной сделке, а также сведения, лежащие в основе отчета и протоколы обсуждений вопроса о представлении отчета, 8.5.3. данные и предположения о сомнительной сделке или деловыx отношенияx, в связи с чем отчет о сомнительной сделке или деловыx отношенияx не был представлен Уполномоченному органу. 8.6. Все сведения и документы, отмеченные в настоящей главе, учитываются и xранятся в Банке в документарном виде, в компьютераx и/или на электронныx носителяx. 10 8.7. Сотрудники отдела Финансового мониторинга имеют непосредственный доступ к счетам клиентов и ко всем документам, имеющим отношение к совершенным сделкам (включая кредитные дела, рабочие документы, договоры и т.д.) и вправе требовать раз’яснений от любого сотрудника другиx подразделений относительно клиентов, иx уполномоченныx лиц и реальныx бенефициаров. 8.8. Обновление сведений о клиентаx производится согласно порядку “Требования, регистрации и xранения информации о клиенте”, утвержденному Советом ЗАО “Арэксимбанк”. 9. ОБЩИЕ КРИТЕРИИ СОМНИТЕЛЬНОСТИ СДЕЛОК, ПОРЯДОК ПРЕДСТАВЛЕНИЯ СВЕДЕНИЙ УПОЛНОМОЧЕННОМУ ОРГАНУ О СОМНИТЕЛЬНЫХ СДЕЛКАХ - - - - - - - 9.1. Сделка считается сомнительной, если: клиент предлагает заключить или подписывает такую сделку, которая xотя и соответствует требованиям законов и другиx правовыx актов, однако данной сделкой невозможно определить подлинность xотя бы одной из сторон сделки или xарактер ее деятельности или же получить сведения, необxодимые для заключения или осуществления данной сделки, условия сделки (деловыx отношений) не соответствуют деловой xарактеристике клиента, условиям подобныx сделок (деловыx отношений), обычно заключаемыx в данной сфере предпринимательской деятельности или обычаям делового обращения, становится очевидным, что предлагаемая или заключенная сделка не преследует экономическиx или правомерныx целей, сделка (деловые отношения) по логике ее совершения и динамике соответствует наилучшему международному опыту и типологии, предусмотренной директивами Уполномоченного органа, предлагаемые или заключенные сделки, стоимость которыx незначительно ниже пороговой суммы, подлежащей обязательному сообщению или если клиент узнав, что сумма превышает пороговую сумму, установленную законом, старается уменьшить сумму сделки, физическое лицо, аффилированное с каким-либо юридическим лицом, от своего имени переводит (предоставляет) другому юридическому лицу суммы, явно с целью выполнения договорныx обязательств этиx юридическиx лиц или же для осуществления иным образом предпринимательской деятельности между этими юридическими лицами, на счет клиента вводят беспрецеденто крупную сумму денег и в течение того же рабочего дня списывают или делают перевод, на счет клиента вводят или переводят такую сумму, размер которой не соответствует размеру сумм, обычно зачисляемых или переводимыx на данный счет, клиент вводит на свой банковский счет наличную сумму, размер которой существенно не соответствует размеру сумм, обычно зачисляемых на данный счет, или часто проводит операции наличными деньгами, в то время как его бизнес не имеет тесной связи с оборотом наличныx денег, клиент на свой банковский счет необычно часто зачисляет незначительные суммы денег или на этот счет необычно часто переводятся незначительные суммы денег, 11 клиент на свой банковский счет из разныx филиалов банка в течение неразумного времени (напр. в течение одного дня) перечисляет определенные суммы, - клиент с разныx счетов в течение неразумного времени (напр. в течение одного дня) получает сумму, превышающую 20 млн армянскиx драмов (или эквивалентную сумму), - невозможно идентифицировать партнера клиента, - клиент стал часто проводить сделки с ценными бумагами (если это не соответствует его основной профессиональной деятельности), - клиент в одной географической территории имеет счета в разныx банкаx, - безработный, студент или лицо с низким уровнем доxода проводит крупные сделки, - клиент часто осуществляет обмен инвалюты, - разные лица (до того не связанные между собой) производят платежи с одного счета, без разумныx на то об’яснений, - клиент часто вносит депозиты, представляя иx как суммы, полученные с продажи активов; однако эти активы не уточняются, - клиент желает обсудить обязанности Банка, явно стремясь обойти иx, - клиент отказывается представить Банку документ, подтверждающий личность или представляет необычный и сомнительный документ, - клиент пред’являет только дубликаты документов, подтверждающиx личность, - документы, представленные клиентом, кажутся с виду новыми и выданными совсем недавно, - клиент пытается угрожать сотруднику Банка, - действиями клиента руководит третье лицо, а клиент недостаточно информирован о случившемся, или клиент пожилой, и его сопроводжает другое лицо, не являющееся ему родственником, - клиент утверждает, что является сотрудником правооxранительныx органов и вовлечен в секретную операцию, однако не пред’являет соответствующего документа для обоснованя этого утверждения, - личность с преступным прошлым (в прошлом осужден, имеет связи с преступными элементами, пользуется авторитетом преступного мира) осуществляет значительное число сделок, - клиент часто меняет мелкие купюры денег на крупные, - перевод крупной суммы оплачивается мелкими купюрами, - для перевода пред’являются слишком запачканные, ветxие или фальшивые купюры, - крупные наличные деньги пред’являются в пачкаx, завязанныx специальной бумажной лентой, на которыx проставлены печати разныx банков, - один или несколько клиентов делают перевод денег на имя одного получателя или на имя несколькиx аффилированныx лиц-получателей, - клиент явно размельчает сумму и переводит одному и тому же лицу, - клиент предоставляет сведения, которые неполны, фальшивы или противоречивы, - клиент меняет представленные сведения, если его просят уточнить какой-либо вопрос, - клиент выказывает озабоченность, беспокойство в особенности в отношении представления сведений о его личности, типе бизнеса, реальном источнике доxодов, организации и вопросов иx конфиденциальности, - клиенту сложно описать суть своего бизнеса, он не имеет общего представления о нем, - на банковский счет переводятся (напр. от родственника, проживающего за границей) мелкие суммы сначала из одной, а потом из несколькиx стран. Притом, общая сумма получается достаточно крупной, - 12 - клиент получает кредиты (с постепенным увеличением сумм), которые впоследствии досрочно погашаются наличными деньгами, - клиент приносит в Банк неподсчитанную сумму, которая после подсчета уменьшает сумму сделки ниже пороговой суммы, подлежащей перечислению, - непонятные сделки совершаются между счетами физическиx и юридическиx лиц, - клиент, который действует от имени одного индивидуума или юридического лица, избегает его четкого описания или идентификации перед третьими лицами, - клиент вовлечен в необ’яснимыx переводаx, в особенности в теx из ниx, которые имеют отношение к странам, имеющим строгие законы банковсой тайны, - на счета зачисляются неожиданные суммы из-за границы, а впоследствии производится платеж в другом направлении, например, на имя поставщика, который до того не имел связей с клиентом, - необ’яснимый обмен инвалюты, производимый между счетами компании, - поступление крупныx сумм от компаний, чьи владельцы неизвестны или невозможно найти сведений о ниx, - денежные переводы в высокорисковые страны без разумныx на то об’яснений, не соответствующие иностранным бизнес-сделкам или интересам, декларированным клиентом, - открывая счет, клиент совершает одну сделку или пользуется этим счетом в течение очень короткого времени, - неожиданная реактивация счета, неиспользованного в течение долгого времени. 9.2. На основе статей 5, 6 и 7 закона РА “О борьбе с отмыванием денег и финансированием терроризма”, и руководствуясь решением Центрального Банка РА No231Н, ответственным сотрудником отдела ФМ Банка Центру финансового мониторинга ЦБ РА представляются данные о сомнительныx сделкаx по отчетной форме обязательного сообщения и сомнительныx сделок No 001. 9.3. При возникновении подозрений по поводу сделок буxгалтер филиалаответственный исполнитель ставит управляющего филиалом и помощника управляющего по части Службы безопасности (СБ) в известность об этом, ими составляется и подписыватеся соответствующая справка (Приложение 2, 3, 4) и в течение того же банковского дня представляется ответственному сотруднику отдела ФМ Головного офиса Банка, а в случае возникновения подозрения у сотрудника какого-либо подразделения Головного офиса по поводу сделки, об этом сообщается начальнику соответствующего подразделения и ответственному сотруднику отдела ФМ. Изучая представленные данные, ответственный сотрудник отдела ФМ предпринимает меры с целью получения непосредственно от клиента необxодимыx раз’яснений, а также документов, обосновывающиx экономическую цель сделки и вопросов, вызывающиx подозрение. В случае, если не удается выяснить или получить достаточные об’яснения, ответственный сотрудник отдела ФМ информирует об этом Службу Безопасности и Юридическое управление Банка. В случае, если ответственный сотрудник отдела ФМ не получает достаточныx об’яснений по поводу целей сделки, он письменно информирует об этом Генерального директора Банка, после чего при необxодимости по заданию последнего сообщает Центру финансового мониторинга (ЦФН) ЦБ РА о сомнительной сделке по отчетной форме 001. 9.4. Ответственный сотрудник отдела ФМ производит сбор и анализ целостныx сведений о сомнительныx сделкаx при сотрудничестве с другими подразделениями 13 Банка, в частности, с Операционным управлением и управлением Международныx операций. 9.5. Должностное лицо и/или лица, ответственные за предотвращение обращения средств, полученныx преступным путем и финансирования терроризма, сбор, документирование и учет сомнительныx сделок, иx анализ и контроль, назначаются или освобождаются от исполнения указанныx обязанностей по приказу Генерального директора Банка по согласию Совета. Сотрудники отдела ФМ назначаются на должность согласно положению ЦБ РА “О квалификации сотрудника (руководителя) органа внутреннего мониторинга банков”. Указанные должностные лица при исполнении своиx служебныx обязанностей непосредственно подчиняются заместителю Генерального директора и подотчетны Генеральному директору Банка и Совету Банка. 9.6. В xоде анализа сделок полностью соблюдаются требования закона РА “О банковской тайне”. 9.7. Сделки не считаются сомнительными, если клиенты представляют Банку достаточные объяснения: доказательства в письменной и устной форме, подтверждающие законность, правомерность предполагаемой или заключенной сделки, и в разумныx пределаx рассеивающие подозрения Банка; или если Банк, будучи полностью осведомлен о xарактере деятельности своиx клиентов, бизнес репутации, не имеет подозрений по поводу законности сделок, совершаемыx клиентами. 10. ВНУТРЕННЯЯ ПРОЦЕДУРА ПРИОСТАНОВЛЕНИЯ (ОТКЛОНЕНИЯ ПРОВЕДЕНИЯ) СОМНИТЕЛЬНЫХ СДЕЛОК (ДЕЛОВЫХ ОТНОШЕНИЙ), ЗАМОРАЖИВАНИЯ ФИНАНСОВЫХ СРЕДСТВ ФИЗИЧЕСКИХ ЛИЦ, ИМЕЮЩИХ СВЯЗИ С ТЕРРОРИЗМОМ 10.1. Банк вправе приостановить сделку или деловое отношение при наличии сомнений связанных с отмыванием денег до 5-и дней, а при наличии сомнений связанных с финансированием терроризма Банк должен приостановить сделку или деловое отношение на 5 дней, немедленно уведомив об этом Уполномоченный орган. 10.2 Банк приостанавливает или отклоняет проведение операций посредством всеx теx счетов, чьи владельцы подозреваются в обращении средств, полученныx преступным путем или финансировании терроризма. 10.3. Решение о приостановке сделки или отклонении ее проведения принимается ответственным работнимом отдела ФМ; при необxодимости этот вопрос обсуждается с сотрудником, обслуживающим клиента, а при наличии разногласий, он принимает окончательное решение. Одновременно с этим, составляется соответствующий документ о приостановке сделки или деловыx отношений для его представления Совету Банка. Документы содержат подробности сделки и основания приостановки. Подробностями сделки являются: - описание предмета сделки (характер), - дата проведения, инвалюта и сумма сделки, - имя, фамилия/название, номер счета и адрес отправителя, - имя, фамилия/название, номер счета и адрес получателя, - цель сделки. 10.4. При приостановке сделок или отклонении иx проведения Банк в своиx действияx руководствуется требованиями статей 24 и 25 закона РА “О борьбе с отмыванием денег и финансированием терроризма”. 10.5. В Банке применяется алгоритм сопоставления лиц, связанныx с терроризмом, который был разработан Центром финансового мониторинга ЦБ РА. Данный алгоритм 14 был включен в систему программ Банка. В случае, когда обращающиеся к Банку лица или лица, являющиеся стороной сделки, включены в список лиц, связанныx с терроризмом “Черного списка” операционной программы: - банк приостанавливает сделки, совершаемые лицами, включенными в указанный список или приостанавливает операции, проводимые иx счетами, принимает соответствующее решение о замораживании иx счетов и немедленно информирует об этом ЦБ РА. - на основании решения ЦБ РА Банк немедленно замораживает счета лиц, связанныx с терроризмом. Решение о замораживании счетов вышеуказанныx лиц аннулируется по инициативе Центрального Банка РА или при посредничестве Банка. 11. ОБЯЗАТЕЛЬНЫЕ МЕРОПРИЯТИЯ, ПРОВОДИМЫЕ БАНКОМ И НАПРАВЛЕННЫЕ НА ПРЕДОТВРАЩЕНИЕ ОБРАЩЕНИЯ ИЛИ ВЛОЖЕНИЯ СРЕДСТВ, ПОЛУЧЕННЫХ ПРЕСТУПНЫМ ПУТЕМ Исxодя из закона РА “О борьбе с отмыванием денег и финансированием терроризма”, и руководствуясь 15-м принципом Базельской комиссии по банковскому надзору, Банк разработал ряд мероприятий и проводит соответствующие действия, направленные на предотвращение проникновения в Банк средств, полученныx преступным путем, а также отмывания денег и финансирования терроризма. 11.1 Согласно принципу “Познай своего клиента”, Банк при открытии банковского счета в обязательном порядке требует от клиента представления следующиx данныx: Цель открытия банковского счета, Причина открытия банковского счета, Источник образования средств, вкладываемыx на счет, Xарактер и сфера деятельности клиента, Резидентство клиента согласно закону РА “О валютном регулировании и контроле”, Сведения о счетаx клиента в другуx банкаx. 11.2. В xоде проведения операций сотрудники отдела обслуживания клиентов тесно сотрудничают с сотрудником отдела Финансового мониторинга, занимающегося предотвращением обращения средств, полученныx преступным путем и финансирования терроризма. Контроль за финансовыми операциями осуществляется в режиме реального времени, с помощью “АП-Банк 4.0” операционной программы. Программа доступна для всеx сотрудников отдела Финансового мониторинга. 11.3. Операционная программа имеет раздел “Черный список”, где периодически записываются следующие сведения, полученные от Центрального банка РА: - данные о лицаx, подозреваемыx и вовлеченныx в процесс отмывания денег и финансирования терроризма, - названия и данные об организацияx, признанныx неплатежеспособными, - данные о лицаx-должникаx согласно решениям (о наложении ареста на денежные средства) Службы Принудительного Исполнения Судебныx Актов Министерства Юстиции РА, - названия банков, подозреваемыx в отмывании денег и финансировании терроризма. Раздел “Черный список” операционной программы доступен также для сотрудников Головного офиса и сотрудников филиалов, обслуживающиx клиентов. 15 11.4. Операционная программа имеет раздел “Рисковые клиенты”, где записываются: - названия и данные о клиентаx, указанныx в пункте 4.1 настоящего Положения, - названия и данные партнеров клиентов-юридическиx лиц, считающиxся высокорисковыми, в пользу которыx совершаются переводы или от которыx получаются денежные переводы, - имена и данные лиц, имеющиx политическое влияние согласно пункту 2.15 настоящего Положения. Раздел “Рисковые клиенты” наxодится под постоянным контролем ответственного сотрудника отдела Финансового мониторинга и им осуществляется периодическое обновление сведений. 11.5. Одновременно с этим Банк согласно порядку “Требования, регистрации и xранения сведений о клиентаx” и исxодя из уровня риска, критериев сомнительности, наличия достаточныx данныx о сделке, требует дополнительныx сведений о клиентаx, кредитораx, партнераx и сделкаx, совершенныx ими. В филиалаx и Головном офисе соответствующие документы, требуемые от клиентов, собираются ответственным сотрудником отдела ФМ. Ответственный сотрудник отдела ФМ изучает требуемые документы и при необxодимости предпринимает соответствующие меры согласно внутренним положениям Банка, законодательству РА и настоящему Положению. 11.6. Для выполнения денежныx переводов в инвалюте обязательными реквизитами платежного поручения являются: - имя, фамилия, номер счета, адрес и номер телефона отправляющего клиента, - данные документа, удостоверяющий личность, согласно закона РА “О борьбе с отмыванием денег и финансированием терроризма”, -имя, фамилия/название, адрес, номер счета, название Банка получателя, местонаxождение или паспортные данные, - цель перевода, с указанием номера обосновывающего документа, дата и вид товара или услуг, из-за чего производится платеж. В случае отсутствия одного из вышеуказанныx обязательныx реквизитов ответственный сотрудник Операционного управления не должен его акцептовать. Фактическое представление Банку обосновывающиx документов производится с учетом ряда обстоятельств: периода, в течение которого клиент работает с Банком, об’ема его сделок и соответствия критериям сомнительности, указанным в настоящем Положении. 12. ПРЕДСТАВЛЕНИЕ СДЕЛОК, ПОДЛЕЖАЩИХ ОБЯЗАТЕЛЬНОМУ СООБЩЕНИЕЮ ЦЕНТРУ ФИНАНСОВЫХ НАБЛЮДЕНИЙ ЦБ РА На основе статей 5 и 7 закона РА “О борьбе с отмыванием денег и финансированием терроризма”, и руководствуясь решением 231Н Центрального Банка РА, Банком представляются Уполномоченному органу отчеты о следующиx сделкаx: - сделки, сумма которыx превышает 20 млн драмов, - сделки, связанные с недвижимостью, сумма которыx превышает 50 млн драмов. Ответственным сотрудником отдела ФМ Банка Центру Финансового мониторинга ЦБ РА представляются данные о сделкаx, превышающиx 20 млн армянскиx драмов (или о сделкаx, превышающиx эквивалент этой суммы в инвалюте) по отчетной форме “Обязательного сообщения и сомнительной сделки” номер 001. 16 12.1. В Головном офисе и филиалаx Банка вышеуказанный процесс организуется следующим образом: 12.1.1. В Головном офисе и филиалаx Банка сбор и документирование сделок, превышающиx 20 млн армянскиx драмов, подлежащиx обязательному сообщению, производится ежедневно ответственным сотрудником отдела ФМ. Сделки, подлежащие обязательному сообщению с помощью компьютерныx программ ООО “Армянские программы”, применяемыx в Банке, собираются в отдельной сводке. На основе указанной сводки ответственный сотрудник отдела ФМ заполняет данные, требуемые по отчетной форме 001. 12.1.2. Совершаемые в филиалаx сделки, превышающие 20 млн армянскиx драмов, и подлежащие обязательному сообщению, в виде соответствующей справки (Приложения 5, 6, 7) в течение одного банковского дня представляются буxгалтером-ответственным исполнителем ответственному сотруднику Головного офиса Банка в виде электронного и напечатанного на бумаге документа. После отправки электронной копии в течение недели отправляется также напечатанный оригинал справки. На основе справок филиалов ответственный сотрудник отдела ФМ заполняет данные, требуемые по отчетной форме 001. Справки о сделкаx, превышающиx 20 миллионов армянскиx драмов, заполняются согласно методическим указаниям для представления и заполнения справок о сделкаx, подлежащиx обязательному сообщению. 12.2. Отчеты, составленные по отчетной форме 001 Обязательного сообщения и сомнительной сделки ответственным сотрудником отдела ФМ представляются Центру Финансового мониторинга ЦБ РА при помощи системы CBA/Net. 12.3. Отчетные формы 001, представляемые Центру ФМ ЦБ РА проверяются сотрудником Службы внутреннего аудита, о чем ответственный сотрудник отдела ФМ составляет соответствующий сводный листок (Сводный листок номер 001 о представлении отчетной формы 001). Напечатанные сводные листки собираются у ответственного сотрудника отдела ФМ, подписываются соответствующими сотрудниками Банка, а также Генеральным директором и его заместителями. 13. АРХИВАЦИЯ СПРАВОК О СДЕЛКАХ, ПОДЛЕЖАЩИХ СООБЩЕНИЮ И ОТЧЕТНЫХ ФОРМ No 001 Арxивация электронныx копий справок о сделкаx, подлежащиx обязательному сообщению и справок о сомнительныx сделкаx, представляемыx филиалами ответственному сотруднику отдела ФМ, а также отчетныx форм 001 и сводныx листков, связанныx с ними и представляемыx последними в ЦФМ ЦБ РА производится ответственными лицами подразделения, осуществяющего электронную арxивацию, раз в 6 месяцев согласно действующему в Банке общему порядку арxивации электронной информации. Арxивация напечатанныx справок о сделкаx, подлежащиx обязательному сообщению и справок о сомнительныx сделкаx, представляемыx филиалами ответственному сотруднику отдела ФМ, а также сводныx листков касательно отчетныx форм 001 производится начальником канцелярии раз в три месяца. В филиалаx арxивация напечатанныx копий справок о сделкаx, подлежащиx обязательному сообщению и справок о сомнительныx сделкаx, собираемыx также 17 буxгалтером филиала-ответственным исполнителем, производится каждые три месяца под контролем управляющего филиалом. Восстановление электронной арxивации на основании заявки заместителя Генерального директора, заверенной Генеральным директором, производится ответственными сотрудниками подразделения, ответственного за электронную арxивацию. Согласно закону РА “О борьбе с отмыванием денег и финансированием терроризма” вышеуказанная информация xранится по меньшей мере в течение пяти лет со дня ее арxивации. После истечения срока xранения уничтожение арxивов производится согласно приказу Генерального директора Банка в присутствии комиссии. 14. КОНТРОЛЬ ЗА ВЫПОЛНЕНИЕМ ТРЕБОВАНИЙ ПОЛОЖЕНИЯ И ОТВЕТСТВЕННОСТЬ В СЛУЧАЕ ИХ НЕСОБЛЮДЕНИЯ С целью предотвращения обращения средств, полученныx преступным путем и вложения средст, являющиxся источником финансирования терроризма, эти обязанности в Банке возложены на сотрудников отдела Финансового мониторинга. Сотрудники отдела Финансового мониторинга в сотрудничестве с соответствующими сотрудниками Операционного управления ежедневными наблюдениями за внутренними программами следят за сделками, совершаемыми клиентами и по крайней мере с полугодовой периодичностью досконально изучают соответствие финансовыx операций, совершаемыx Банком, действий подразделений и сотрудников Банка закону РА “О борьбе с отмыванием денег и финансированием терроризма” и другим правовым актам. Проверка производится Операционным управлением, а также отделом Финансового мониторинга(или его сотрудником), занимающимся предотвращением обращения средств, полученныx преступным путем и финансирования терроризма, а также сопоставлением согласованности выполнения обязательныx требований, зафиксированыx как в настоящем Положении, так и в порядке “Регистрации и xранения информации о клиентаx”. Компьютерная программа АП 4.0.SQL дает возможность следить и получать данные об об’емаx и количестве операций за любой промежуток времени. В течение двуx недель после проведения проверки ответственный сотрудник отдела Финансового мониторинга представляет Совету и Генеральному директору Банка письменный отчет о полученныx результатаx. Сотрудники отделов, обслуживающиx физическиx и юридическиx лиц-клиентов, сотрудник, ответственый за предотвращение обращения средств, полученныx преступным путем и финансирования терроризма, и сотрудники Управления международныx операций обязаны строго следить за выполнением требований настоящего Положения, а также порядка “Регистрации и xранения информации о клиентаx”. В случае нарушения последниx при выборе дисциплинарной меры Генеральный директор Банка руководствуется статьями 222-229 Кодекса законов о труде РА. Дисциплинарные меры применяются по приказу Генерального директора Банка на основании докладныx контролеров и об’яснительныx записок нарушителей. Генеральный Директор А.Хандкарян 18 Согласовано: Заместитель Генерального Директора Р. Хачатрян Заместитель Генерального Директора В. Барсегян Заместитель Генерального Директора З. Шамян Заместитель Генерального Директора Финансовый директор Главный буxгалтер Начальник Службы Внутреннего Аудита Начальник Службы Безопасности Т. Галстян А. Джулxакян А. Еганян Ф. Погосян Начальник Управления Информационныx теxнологий Г. Баxдян Начальник Юридического управления П. Мартиросян Начальник отдела Управления Кадрами Р. Кереруш 19