МАКРОЭКОНОМИКА АНАЛИЗ НЕДЕЛИ

реклама

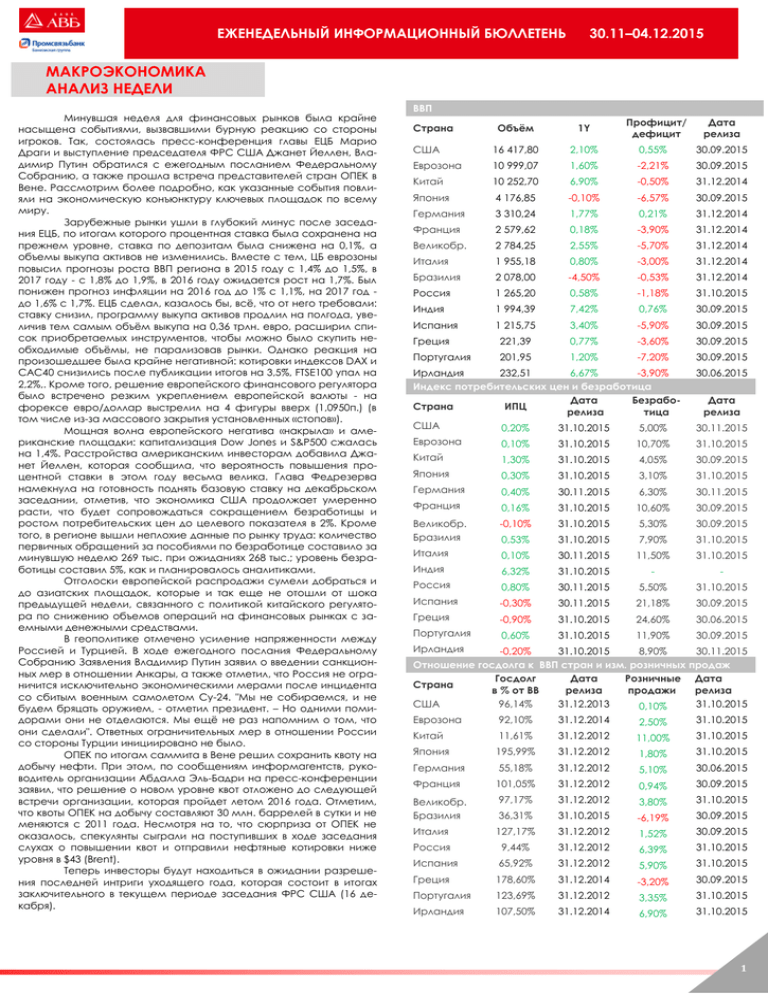

ЕЖЕНЕДЕЛЬНЫЙ ИНФОРМАЦИОННЫЙ БЮЛЛЕТЕНЬ 30.11–04.12.2015 МАКРОЭКОНОМИКА АНАЛИЗ НЕДЕЛИ Минувшая неделя для финансовых рынков была крайне насыщена событиями, вызвавшими бурную реакцию со стороны игроков. Так, состоялась пресс-конференция главы ЕЦБ Марио Драги и выступление председателя ФРС США Джанет Йеллен, Владимир Путин обратился с ежегодным посланием Федеральному Собранию, а также прошла встреча представителей стран ОПЕК в Вене. Рассмотрим более подробно, как указанные события повлияли на экономическую конъюнктуру ключевых площадок по всему миру. Зарубежные рынки ушли в глубокий минус после заседания ЕЦБ, по итогам которого процентная ставка была сохранена на прежнем уровне, ставка по депозитам была снижена на 0,1%, а объемы выкупа активов не изменились. Вместе с тем, ЦБ еврозоны повысил прогнозы роста ВВП региона в 2015 году с 1,4% до 1,5%, в 2017 году - с 1,8% до 1,9%, в 2016 году ожидается рост на 1,7%. Был понижен прогноз инфляции на 2016 год до 1% с 1,1%, на 2017 год до 1,6% с 1,7%. ЕЦБ сделал, казалось бы, всё, что от него требовали: ставку снизил, программу выкупа активов продлил на полгода, увеличив тем самым объём выкупа на 0,36 трлн. евро, расширил список приобретаемых инструментов, чтобы можно было скупить необходимые объёмы, не парализовав рынки. Однако реакция на произошедшее была крайне негативной: котировки индексов DAX и CAC40 снизились после публикации итогов на 3,5%, FTSE100 упал на 2,2%,. Кроме того, решение европейского финансового регулятора было встречено резким укреплением европейской валюты - на форексе евро/доллар выстрелил на 4 фигуры вверх (1,0950п.) (в том числе из-за массового закрытия установленных «стопов»). Мощная волна европейского негатива «накрыла» и американские площадки: капитализация Dow Jones и S&P500 сжалась на 1,4%. Расстройства американским инвесторам добавила Джанет Йеллен, которая сообщила, что вероятность повышения процентной ставки в этом году весьма велика. Глава Федрезерва намекнула на готовность поднять базовую ставку на декабрьском заседании, отметив, что экономика США продолжает умеренно расти, что будет сопровождаться сокращением безработицы и ростом потребительских цен до целевого показателя в 2%. Кроме того, в регионе вышли неплохие данные по рынку труда: количество первичных обращений за пособиями по безработице составило за минувшую неделю 269 тыс. при ожиданиях 268 тыс.; уровень безработицы составил 5%, как и планировалось аналитиками. Отголоски европейской распродажи сумели добраться и до азиатских площадок, которые и так еще не отошли от шока предыдущей недели, связанного с политикой китайского регулятора по снижению объемов операций на финансовых рынках с заемными денежными средствами. В геополитике отмечено усиление напряженности между Россией и Турцией. В ходе ежегодного послания Федеральному Собранию Заявления Владимир Путин заявил о введении санкционных мер в отношении Анкары, а также отметил, что Россия не ограничится исключительно экономическими мерами после инцидента со сбитым военным самолетом Су-24. "Мы не собираемся, и не будем бряцать оружием, - отметил президент. – Но одними помидорами они не отделаются. Мы ещё не раз напомним о том, что они сделали". Ответных ограничительных мер в отношении России со стороны Турции инициировано не было. ОПЕК по итогам саммита в Вене решил сохранить квоту на добычу нефти. При этом, по сообщениям информагентств, руководитель организации Абдалла Эль-Бадри на пресс-конференции заявил, что решение о новом уровне квот отложено до следующей встречи организации, которая пройдет летом 2016 года. Отметим, что квоты ОПЕК на добычу составляют 30 млн. баррелей в сутки и не меняются с 2011 года. Несмотря на то, что сюрприза от ОПЕК не оказалось, спекулянты сыграли на поступивших в ходе заседания слухах о повышении квот и отправили нефтяные котировки ниже уровня в $43 (Brent). Теперь инвесторы будут находиться в ожидании разрешения последней интриги уходящего года, которая состоит в итогах заключительного в текущем периоде заседания ФРС США (16 декабря). ВВП Страна Профицит/ дефицит Дата релиза Объём 1Y США 16 417,80 2,10% 0,55% 30.09.2015 Еврозона 10 999,07 1,60% -2,21% 30.09.2015 Китай 10 252,70 6,90% -0,50% 31.12.2014 Япония 4 176,85 -0,10% -6,57% 30.09.2015 Германия 3 310,24 1,77% 0,21% 31.12.2014 Франция 2 579,62 0,18% -3,90% 31.12.2014 Великобр. 2 784,25 2,55% -5,70% 31.12.2014 Италия 1 955,18 0,80% -3,00% 31.12.2014 Бразилия 2 078,00 -4,50% -0,53% 31.12.2014 Россия 1 265,20 0,58% -1,18% 31.10.2015 Индия 1 994,39 7,42% 0,76% 30.09.2015 Испания 1 215,75 3,40% -5,90% 30.09.2015 Греция 221,39 0,77% -3,60% 30.09.2015 Португалия 201,95 1,20% -7,20% 30.09.2015 Ирландия 232,51 6,67% -3,90% Индекс потребительских цен и безработица Дата БезрабоСтрана ИПЦ релиза тица США 0,20% 31.10.2015 5,00% 30.06.2015 Еврозона 0,10% 31.10.2015 10,70% 31.10.2015 Китай 1,30% 31.10.2015 4,05% 30.09.2015 Япония 0,30% 31.10.2015 3,10% 31.10.2015 Германия 0,40% 30.11.2015 6,30% 30.11.2015 Франция 0,16% 31.10.2015 10,60% 30.09.2015 Великобр. Бразилия -0,10% 31.10.2015 5,30% 30.09.2015 0,53% 31.10.2015 7,90% 31.10.2015 Италия 0,10% 30.11.2015 11,50% 31.10.2015 Индия 6,32% 31.10.2015 - - Россия 0,80% 30.11.2015 5,50% 31.10.2015 Испания -0,30% 30.11.2015 21,18% 30.09.2015 Греция -0,90% 31.10.2015 24,60% 30.06.2015 Португалия 0,60% 31.10.2015 11,90% 30.09.2015 Дата релиза 30.11.2015 Ирландия -0,20% 31.10.2015 8,90% 30.11.2015 Отношение госдолга к ВВП стран и изм. розничных продаж Госдолг Дата Розничные Дата Страна в % от ВВ релиза продажи релиза США 96,14% 31.12.2013 31.10.2015 0,10% Еврозона 92,10% 31.12.2014 2,50% 31.10.2015 Китай 11,61% 31.12.2012 11,00% 31.10.2015 Япония 195,99% 31.12.2012 1,80% 31.10.2015 Германия 55,18% 31.12.2012 5,10% 30.06.2015 Франция 101,05% 31.12.2012 0,94% 30.09.2015 Великобр. Бразилия 97,17% 31.12.2012 3,80% 31.10.2015 36,31% 31.10.2015 -6,19% 30.09.2015 Италия 127,17% 31.12.2012 1,52% 30.09.2015 Россия 9,44% 31.12.2012 6,39% 31.10.2015 Испания 65,92% 31.12.2012 5,90% 31.10.2015 Греция 178,60% 31.12.2014 -3,20% 30.09.2015 Португалия 123,69% 31.12.2012 3,35% 31.10.2015 Ирландия 107,50% 31.12.2014 6,90% 31.10.2015 1 ФОНДОВЫЙ РЫНОК В начале минувшей недели на мировых фондовых рынках присутствовал негатив, связанный с решением ЕЦБ - регулятор не оправдал ожиданий инвесторов, и не заявил ни о снижении базовой процентной ставки, ни об увеличении ежемесячного объема QE. Марио Драги сообщил о том, что депозитная ставка будет понижена с -0,2% до -0,3%, что было ожидаемо, и не явилось сюрпризом для инвесторов. На этом фоне ключевые европейские площадки развернулись на «юг»: лондонский FTSE 100 потерял 2,15%, индекс франкфуртской фондовой биржи DAX оказался в минусе на 4,8%, индекс парижской фондовой биржи CAC 40 также снизился на 4,37%. Американские индексы торговались в красной зоне в солидарности с европейскими коллегами, и в связи с явной готовностью Джанет Йеллен повысить ставку на декабрьском заседании. Тем не менее, хорошие данные по рынку труда, вышедшие в пятницу, сумели компенсировать потери и вывести ключевые бенчмарки США в плюс: индекс Dow Jones Industrial Average увеличился на 0,28% и закрылся на отметке 17 847,63 пункта, индекс широкого рынка S&P 500 показал нейтральные изменения и финишировал на уровне 2091,7 пункта, а индекс высокотехнологичных компаний Nasdaq оказался в плюсе на 0,76% и закрепился у отметки 4716,12 пункта. На российском фондовом рынке неделя прошла под флагом биржевых медведей, к закрытию торгов рублевый индекс ММВБ потерял 2,25%, его значение составило 1755,22 пункта, долларовый РТС просел на 5,2% - до 811,72 пункта. С точки зрения технического анализа, ММВБ продолжает корректироваться от годовых максимумов (1873п.). В начале периода индикатор удерживался на нижней линии, составляющей восходящий тренд с начала октября(1770п.-1780п.), но уже к середине под влиянием внешнего негатива и распродаж на сырьевом рынке состоялся пробой уровня 1770-1750п., что привело к формированию завершенной фигуры «голова-плечи». При дальнейшем ухудшении геополитического фона и сохранении нисходящего тренда в нефти, не исключено, что медведи будут прощупывать уровень 1700п. по ММВБ. Изменение значений мировых индексов 04.12.2015 1W 1M 1Y 1 755,22 -2,25% -0,48% 10,94% 811,72 -5,21% -8,42% -11,64% Nikkei 225 19 504,48 -1,91% 3,05% 9,04% KOSPI 1 974,40 -2,69% -3,82% -0,61% Hang Seng 22 235,89 0,76% -3,55% -6,70% SSE Composite 3 524,99 2,58% 1,89% 21,57% DAX 10 752,10 -4,80% -0,86% 9,14% CAC40 4 714,79 -4,37% -4,72% -4,37% FTSE100 6 238,29 -2,15% -2,72% -6,60% DJIA 17 847,63 0,28% -0,11% -0,29% S&P500 2 091,69 0,08% -0,51% 0,95% NASD100 4 716,12 0,76% -0,03% 9,37% ММВБ РТС Индекс ММВБ и РТС 1800 Изменение котировок российских акций 04.12.2015 1W 1M 1Y ЛУКОЙЛ 2489,90 -1,95% 0,24% -0,01% Роснефть 251,45 -6,25% -7,09% 10,14% Транснефть-п 153200 0,00% 1,86% 21,49% Сургутнефтегаз 34,155 -1,71% -4,99% 10,89% Сургутнефтегаз-п 42,21 -3,61% -4,61% 14,31% НОВАТЭК 584,3 -6,72% -1,15% 25,66% Татнефть 312 -7,39% -9,36% 22,69% ГАЗПРОМ 137,7 -2,10% -2,86% -4,71% Газпромнефть 149,7 1,98% 2,25% -5,91% РусГидро 0,6039 -0,13% -10,25% 2,32% ФСК ЕЭС 0,06015 -2,00% -4,63% 11,99% ХолМРСК 0,4433 -0,18% -6,40% -14,14% ИНТЕР РАО ЕЭС 1,12500 -4,86% -10,68% 22,28% Мосэнерго 0,812 -0,55% -3,56% 11,39% ОГК-2 0,2118 1,63% -2,58% 16,50% Э. ОН Россия 3,055 -6,14% -1,48% 25,57% Нефть и газ Электроэнергетика Металлургия и горнодобывающая промышленность ГМКНорНик 8851 -4,00% -7,28% -10,01% Северсталь 686,7 -3,36% -7,10% 40,69% НЛМК 67,77 -4,39% -12,84% 10,02% 51,96% ММК 21 0,14% -8,58% Распадская 33,39 -1,01% -10,36% 19,29% Мечел 65,36 3,75% 1,78% 194,41% Полюсзолото 2655 -1,67% -5,01% 119,60% Телекоммуникации и СМИ Ростелеком 87,8 -0,31% -7,23% -16,78% Ростелеком-п 64,15 1,42% 3,55% -7,04% МТС 214,8 0,35% 2,68% -9,94% РБК 4,805 -2,24% -2,04% 15,37% Сбербанк 103,05 -1,43% 8,02% 45,06% Сбербанк-п 72,81 -6,41% 4,09% 41,93% ВТБ 0,0723 -0,56% -2,24% 39,04% 1,02% 13,93% 31,77% 11799,00 -1,78% 3,27% -1,76% М.Видео 271,6 7,61% 11,54% 30,51% Аптеки 36и6 15,65 0,58% 10,52% 11,47% 316 0,64% -5,39% -26,53% Банки Химическая промышленность Уралкалий 177,5 Потребительский сектор Магнит ДИКСИ Гр. 1600 Транспорт и машиностроение 1400 Аэрофлот 57,33 3,45% 9,16% 41,80% Автоваз ао 10,02 -1,09% 0,40% -5,29% Автоваз ап 3,15 -0,94% -0,32% 2,44% 1200 1000 800 600 4 дек 14 4 мар 15 Индекс РТС 4 июн 15 4 сен 15 Индекс ММВБ 4 дек 15 Камаз 35 -0,71% -4,63% 15,89% В таблице указано процентное изменение к предыдущему значению закрытия Источник: Reuters,Bloomberg, расчеты Банка АВБ Курсивом отмечены акции, не входящие в список ликвидных акций по данным Московской биржи 2 ДОЛГОВОЙ РЫНОК Стремительное падение цен на нефть и курса российского рубля продолжилось на рабочей неделе с 30 ноября по 4 декабря. Рынок локального долга из-за этого оставался под давлением, однако демонстрировал устойчивость к негативным тенденциям на валютных и сырьевых площадках. Возможно, некоторую поддержку бондам оказало решение агентства Moody’s изменить прогноз рейтинга РФ с “негативного” на “стабильный” на фоне стабилизации внешних финансов страны и снижения геополитической напряженности. По итогам пяти торговых сессий рост доходностей кривой ОФЗ на среднем и дальнем участке составил в пределах 0,10-0,15%, в то время как по облигациям с дюрацией до одного года и вовсе отмечено увеличение цен. Максимальное снижение YTM зафиксировано в выпуске 25077-й серии, погашение которого состоится уже через полтора месяца: повышение цены на 14 б.п. привело к падению доходности с 10,42% до 9,83%. Индекс государственных ценных бумаг, рассчитываемый Московской биржей, также финишировал в зеленой зоне со значением 125,65п. (+0,35п.). В отличие от предыдущего периода, на аукционах по доразмещению облигаций федерального займа, проведенных Минфином в среду 2 декабря, наблюдался ажиотаж. В итоге ведомству удалось реализовать ОФЗ-26207 на 7,2 млрд. руб. (спрос превысил предложение в 2,1 раза), а также 4-летние флоатеры ОФЗ-29011 на 7 млрд. руб. (bid/cover 3,7x). Суверенные еврооблигации РФ понесли потери на волне роста доходности базовых активов – YTM UST10 к концу недели достигла 2,28% (+0,05%). Среди долларовых бумаг наибольшее увеличение доходности (+0,11%) отмечено в выпусках Russia42 и Russia43, а вот Russia30 закрылась без изменений. Номинированная в евро Russia20 незначительно подешевела. На первичном рынке отметились следующие эмитенты: «Концерн «РОССИУМ» разместил десятилетние облигации серии БО-01 на сумму 10 млрд. рублей, ставка первого купона установлена на уровне 13,50%; «ДЕЛОПОРТС» привлёк 3 млрд. рублей на срок 10 лет, купон будет рассчитываться по ставке 13,80%, через 3 года по выпуску предусмотрена оферта; в полном объёме разошлись облигации КАМАЗа серии БО-04 на сумму 3 млрд. рублей, ставка 1-6 купонов установлена на уровне 12,10% годовых, срок обращения бумаг – 5 лет. Изменение доходности еврооблигаций Индекс корпоративных облигаций 92,00 90,00 88,00 86,00 84,00 82,00 80,00 1 янв 1 мар 1 май 1 июл 1 сен 1 ноя 1 янв Источник: www.moex.com Индекс государственных облигаций 131,00 128,00 125,00 122,00 119,00 116,00 113,00 110,00 107,00 104,00 101,00 98,00 1 янв 1 мар 1 май 1 июл 1 сен 1 ноя 1 янв Источник: www.moex.com UST10 2,70 2,50 2,30 04.12.2015 1W С начала года UST - 10 2,28 0,05% 0,10% Bund10 0,60 0,22% 0,07% Italy10 1,55 0,24% -0,33% Spain10 1,69 0,21% -0,06% Greece10 8,09 0,90% -1,70% France10 0,89 0,23% -0,02% 2,10 1,90 1,70 1,50 1 янв 1 мар 1 май 1 июл 1 сен 1 ноя 1 янв Источник: Bloomberg В таблице указано процентное изменение к предыдущему значению Источник: Bloomberg, расчеты Банка АВБ Доходности российских государственных еврооблигаций 04.12.2015 1W С начала года Russia 20 EUR 2,98 0,01% -2,39% Russia 28 5,71 0,05% -1,73% Russia 30 3,21 0,00% -3,22% Russia 42 5,71 0,11% -1,22% Russia 43 5,80 0,11% -1,20% В таблице указано процентное изменение к предыдущему значению Источник: Bloomberg, расчеты Банка АВБ 3 ДЕНЕЖНЫЙ РЫНОК В минувшую неделю были завершены последние налоговые выплаты, которые, к слову, так и не вызвали значительного роста ставок, к тому же чистая ликвидная позиция банков продемонстрировала существенную прибавку. К пятнице ЧЛП банков восстановилась на 460 млрд. руб. до -2,27 трлн. руб., чем оперативно отыграла весь негативный эффект налогового периода. В четверг заканчивается период усреднения обязательных резервов. Средние остатки на корсчетах банков с начала периода держатся на высокой отметке 1,45 трлн. руб., что говорит об избытке свободной ликвидности у банков и о будущем падении ставок o/n в предстоящую неделю. В понедельник Банк России проведет очередной кредитный аукцион под залог нерыночных активов. Лимит аукциона равен 400 млрд. руб., что позволит банкам пролонгировать почти все кредиты, погашающиеся в декабре (440 млрд. руб.). При этом мы ожидаем повышенный спрос на аукционе со стороны банков, поскольку в последние месяцы регулятор заметно снизил объемы предложения ликвидности по своим самым доступным инструментам (аукционы репо и кредитные аукционы под нерыночные активы). Как следствие, средневзвешенные ставки на этих аукционах оказываются существенно выше минимально возможных, поэтому ни о росте предложения ликвидности, ни о снижении её стоимости в ближайшее время говорить не приходится. В пятницу состоится заседание совета директоров Банка России, на котором будет вновь решаться вопрос о снижении ключевой ставки. Напомним, что на последних двух заседаниях ЦБ не решался снижать ставку, в первую очередь, из-за высоких инфляционных ожиданий, несмотря на стабильный рубль и неторопливость ФРС в повышении ставки. Однако теперь, кажется, окно возможностей для снижения рублевой ключевой ставки упущено, и факторы, игравшие раньше в пользу смягчения политики, развернулись в противоположную сторону. Дело даже не только в падающей нефти и курсе рубля: 16 декабря будет заседать ФРС США и на этот раз, похоже, ничто не сможет помешать Джанет Йеллен наконец-то сдвинуть дело с мертвой точки. На наш взгляд, российскому Центробанку в этот раз лучше снова взять паузу в снижении ключевой ставки и не рисковать наступлением в этом декабре очередного "черного" дня, который в противном случае может реализоваться после заседания ФРС. Ставки рефинансирования по странам Текущее Дата близначение жайшего % ставки заседания Дата посл. изменения ФРС 0,25 16.12.2015 16.12.2008 ЕЦБ 0,05 21.01.2016 04.09.2014 РФ 11 11.12.2015 31.07.2015 Банк Англии 0,5 10.12.2015 05.03.2009 Банк Японии 0,1 18.12.2015 19.12.2008 Изменение ставок межбанковского рынка и остатков средств банков на корсчетах в ЦБ (Россия) 04.12.2015 1W 1M MosPrimeRate O/N 11,38 -0,34 -0,25 MosPrimeRate 1W MosPrimeRate 1M Остатки средств на к/с и депозиты в ЦБ (млрд.р.) Средства Федерального Казначейства и ПФР, размещенные на банковские депозиты (млрд.р.) Требования Банка России к кредитным организациям (млрд.р.) 11,57 11,83 -0,21 -0,04 -0,05 0,09 1559,90 -227,50 -406,00 Параметры банковской ликвидности 5 500 5 000 4 500 4 000 3 500 3 000 2 500 2 000 1 500 1 000 500 23 сен 30 сен 7 окт 14 окт 21 окт -200,00 -350,00 2828,85 -437,03 -746,26 5 ноя Объем заключенных депозитных сделок с ЦБ 12 ноя 19 ноя 26 ноя 3 дек Остатки средств банков на к/с в ЦБ Задолженность банков перед ЦБ РФ и Федеральным Казначейством 13 12 11 10 9 16 сен 23 сен 30 сен 7 окт 14 окт 21 окт Mosprime o/n 28 окт 4 ноя 11 ноя 18 ноя 25 ноя 2 дек Ставка o/n для банков I круга •••Коридор процентных ставок ЦБ РФ (2,30) (2,50) (2,70) (2,90) (3,10) (3,30) (3,50) (3,70) (3,90) (4,10) (4,30) (4,50) (4,70) (4,90) (5,10) (5,30) (5,50) (5,70) (5,90) (6,10) (6,30) (6,50) 21 сен 28 сен 5 окт 12 окт 19 окт 26 окт 2 ноя 9 ноя 16 ноя 23 ноя 30 ноя 7 дек 14 дек Динамика Чистой ликвидной позиции (трлн. руб.) 2014 год 1000,00 28 окт 2015 год Источник: Reuters, Банк России, Казна РФ. Расчеты Банка АВБ 4 ВАЛЮТНЫЙ РЫНОК Главная валютная пара на прошедшей неделе буквально ошарашила валютный рынок своей волатильностью. В последний осенний день европейская валюта падала вместе с последними листьями на деревьях, кружась вокруг уровня 1,0580, на ожиданиях сильной статистики по США. А в первый день зимы ситуация поменялась: в цене начал терять уже американский доллар. Метель пришла со стороны главы ФРБ Чикаго Чарльза Эванса, который в своём выступлении выразил мнение, что не стоит торопиться с ужесточением политики. После комментариев евро/доллар подрос до уровня 1,0630. В среду верховенство вновь взял доллар на фоне слабых данных по инфляции в еврозоне и довольно агрессивной речи Джанет Йеллен. Грозовой тучей в четверг нависло над валютным рынком заседание ЕЦБ. Ещё в преддверии обнародования итогов заседания одно из информационных агентств опубликовало некорректную статью, что вызвало бурный рост евро/доллара. И уже после обнародования истинных результатов инвесторы подхватили тенденцию и раскупили евро/доллар так, что пара показала максимальное внутридневное укрепление (3,5%) за всю эпоху председательства Марио Драги, достигнув 1,0980. В пятницу рынки ждали статистику по безработице в США, которая, однако, сюрпризов не преподнесла, в результате чего евро/доллар закрыл недельную сессию чуть ниже уровня 1,09 – на 1,0881. Предстоящая неделя окажется менее накалённой, так как интересной (в плане макроэкономики и выступлений влиятельных лиц) её не назовёшь, разве что речь Вайдмана в четверг может привлечь внимание участников рынков. Кроме того, инвесторы будут жить в преддверии долгожданного декабрьского заседания ФРС. На данный момент сопротивлением для пары выступает область 1,10, а игроки, предположительно, постараются отыграть рост пары, который мы наблюдали на прошлой неделе. Так что в случае подъёма до данного уровня можно пробовать открывать короткие позиции. Рубль в отчётном периоде оказался прямо в центре шторма: слишком много негатива, с которым отечественная валюта не справилась. Конечно, свой вклад в динамику всё ещё вносит нефть, которая медленно, но верно падает в цене. Чёрное золото в преддверии заседания ОПЕК (в результативность которого никто не верит) и традиционного отчёта по запасам (который стабильно показывает плохие результаты) теряла цент за центом. А уж после обнародования итогов (см. раздел Макроэкономика) – и вовсе пала духом. Неполадки на геополитической арене (в частности, конфликты с Сирией и Турцией) ещё больше поспособствовали снижению рубля. И даже послание президента Федеральному собранию, на которое, казалось бы, все возлагали надежды, не спасло нацвалюту от неминуемого. Но главным фактором, из-за которого корзина преодолела отметку 70 руб., стало решение ЕЦБ: резкий рост евро/доллара повлёк за собой стремительный взлёт евро в паре с отечественной валютой почти на 3 рубля. При этом доллар/рубль стабильно до конца сессии находился на отметке 67,50. В итоге, к концу торговой пятницы доллар стоил 68,03 руб., а евро – 73,99 руб. Новую торговую неделю отечественная валюта начала с дальнейшего провала, теряя примерно по 50 коп. по отношению к обеим валютам. При этом можно смело утверждать, что корреляция с нефтью сохранится на высоком уровне. При условии снижения котировок на сырьё рубль может уйти в область 72,25 руб. по корзине. Изменение основных показателей валютного рынка Изменение, % 04.12.2015 с начала за неделю года EUR/USD 1,0881 2,72% -10,49% USD/RUB 68,0250 2,49% 20,83% EUR/RUB 73,9900 5,25% 7,22% Корзина валют/RUB 70,8832 3,92% 15,28% USD Index 98,3540 -1,67% 9,29% В таблице указано процентное изменение к предыдущему значению закрытия Источник: Bloomberg, расчеты Банка АВБ Валютная пара EUR/USD и индекс доллара США Daily 1,24 103 1,20 100 1,16 97 1,12 94 1,08 91 1,04 1 фев 1 мар 1 апр 1 май 1 июн 1 июл 1 авг 1 сен 1 окт Евро/доллар (левая шкала) 1 ноя 1 дек 88 1 янв Индекс доллара США (правая шкала) Валютная пара USD/RUB и стоимость нефти Daily 75,00 70 69,00 64 63,00 58 57,00 52 51,00 46 45,00 1 фев 1 мар 1 апр 1 май 1 июн 1 июл 1 авг 1 сен 1 окт Доллар/рубль (левая шкала) 1 ноя 1 дек 40 1 янв Цена нефти марки Brent (правая шкала) РЫНОК СЫРЬЯ И МЕТАЛЛОВ Изменение цен на нефть 04.12.2015 1W 1M 1Y Brent 43,00 -4,15% -12,88% -43,05% WTI 39,97 -4,17% -15,34% -42,02% В таблице указано процентное изменение к предыдущему значению Источник: Bloomberg, расчеты Банка АВБ Изменение цен на металлы 04.12.2015 1W 1M 1Y Никель 8980,00 2,34% -8,92% -47,55% Медь 4612,00 0,85% -10,17% -28,72% Золото 1086,44 2,74% -1,94% -9,86% Алюминий 1514,50 3,91% 0,70% -24,07% Платина 879,45 5,23% -7,85% -28,90% Серебро 14,55 3,25% -3,56% -11,67% В таблице указано процентное изменение к предыдущему значению Источник: Bloomberg, расчеты Банка АВБ 5 КАЛЕНДАРЬ СОБЫТИЙ Экономические данные за прошедшую неделю Время Регион Индикатор 30.11.2015 отч.период 3:50 5:00 11:00 17:00 01.12.2015 Япония Япония Германия Германия Объём промышленного производства (м/м) Выступление главы банка Японии Куроды Объём розничных продаж Германии (м/м) Индекс потребительских цен (ИПЦ) Германии (м/м) октябрь 30 ноября октябрь ноябрь 5:00 5:35 12:55 12:55 13:00 13:00 13:30 18:45 02.12.2015 Китай Япония Германия Германия ЕС ЕС Великобритания США Индекс деловой активности в производ. секторе Индекс деловой активности в производ. секторе Индекс деловой активности в производ. секторе Уровень безработицы Германии Индекс деловой активности в производ. секторе Уровень безработицы Индекс деловой активности в производ. секторе Индекс деловой активности в производ. секторе ноябрь ноябрь ноябрь ноябрь ноябрь ноябрь ноябрь ноябрь 5:00 14:00 17:10 17:30 18:00 03.12.2015 США ЕС США США США Речь члена FOMC Brainard Индекс потребительских цен (ИПЦ) (г/г) Речь члена FOMC Локхарта Выступление председателя ФРС Йеллен Речь члена FOMC Тарулло 2 декабря ноябрь 2 декабря 2 декабря 2 декабря 0:40 12:55 13:00 13:30 14:00 16:45 19:00 19:00 19:00 04.12.2015 США Германия ЕС Великобритания ЕС ЕС США США США Речь члена FOMC Уильямса Индекс деловой активности в секторе услуг Индекс деловой активности в секторе услуг Индекс деловой активности в секторе услуг Объём розничных продаж (м/м) Решение по процентной ставке Объём промышленных заказов (м/м) Выступление председателя ФРС Йеллен Индекс деловой активности в секторе услуг 3 декабря ноябрь ноябрь ноябрь октябрь декабрь октябрь 3 декабря ноябрь 11:00 Германия Объём производственных заказов (м/м) 17:30 США Уровень безработицы Экономические данные на предстоящую неделю Время Регион Индикатор 07.12.2015 октябрь ноябрь отч.период 7:45 11:00 18:00 21:30 08.12.2015 Япония Германия ЕС США Выступление главы банка Японии Куроды Объём промышленного производства (м/м) Заседание Еврогруппы Речь члена FOMC Булларда 7 декабря октябрь 7 декабря 7 декабря 3:50 6:00 13:15 14:00 09.12.2015 Япония Китай ЕС ЕС ВВП (г/г) Сальдо торгового баланса Встреча министров финансов ЕС ВВП (г/г) 3 кв. ноябрь 8 декабря 3 кв. 5:30 11:00 19:30 10.12.2015 Китай Германия США Индекс потребительских цен (ИПЦ) (г/г) Сальдо торгового баланса Германии Запасы сырой нефти 13:30 16:30 17:30 22:00 22:00 11.12.2015 Великобритания Великобритания США Великобритания Германия Германия США США 11:00 17:30 17:30 прогноз факт знач пред знач 1,9% 1,4% 1,1% 0,40% 0,10% -0,40% 0,10% 0,00% 0,00% 49,80 52,80 52,60 6,40% 52,80 10,80% 54,00 52,60 49,60 52,60 52,90 6,30% 52,80 10,70% 52,70 52,80 49,80 52,80 52,60 6,40% 52,80 10,80% 55,50 52,60 0,20% 0,10% 0,10% 55,60 54,60 55,00 0,20% 0,05% 1,30% 55,60 54,20 55,90 -0,10% 0,05% 1,50% 55,60 54,60 54,90 -0,10% 0,05% -1,00% 58,00 55,90 59,10 1,00% 5,00% 1,80% 5,00% -1,70% 5,00% прогноз факт знач пред знач 0,70% -1,10% 0,10% 63,30B -0,80% 61,64B 1,60% 1,60% ноябрь октябрь декабрь 1,40% 20,1B 1,30% 19,4B 1,177M Сальдо торгового баланса Протокол заседания Комитета по кред.-денеж.полит. Заявки на получение пособий по безработице Выступление главы Банка Англии Карни Выступление президента Бундесбанка Вайдманна октябрь 10 декабря декабрь 10 декабря 10 декабря -9,70B -9,35B 266K 269K Индекс потребительских цен (ИПЦ) Германии (м/м) Индекс цен производителей (PPI) (м/м) Объём розничных продаж (м/м) ноябрь ноябрь ноябрь 0,10% -0,10% 0,30% 0,10% 0,40% 0,1,% Источник:www.fxclub.org 6 КОНТАКТНАЯ ИНФОРМАЦИЯ ОАО Банк АВБ Адрес: Тел: 445021, г. Тольятти, ул. Голосова, 26а 8 800 100 1988 КАЗНАЧЕЙСТВО Факс (8482) 607-142 Макроэкономика Андриенкова Ирина (8482) 607-125 i.andrienkova@avbank.ru (8482) 607-125 i.andrienkova@avbank.ru (8482) 607-165 v.yaroshchuk@avbank.ru (8482) 607-410 a.modyanova@avbank.ru (8482) 607-165 v.yaroshchuk@avbank.ru (8482) 607-545 a.garmash@avbank.ru (8482) 607-410 a.modyanova@avbank.ru Фондовый рынок Андриенкова Ирина Долговой рынок Ярощук Владимир Валютный рынок Модянова Анна Рынок сырья и металлов Ярощук Владимир Денежный рынок Гармаш Александр Календарь событий Модянова Анна ВАЖНАЯ ИНФОРМАЦИЯ Предлагаемый Вашему вниманию еженедельный информационный бюллетень подготовлен специалистами ПАО Банк АВБ на основе данных, полученных из открытых источников. ПАО Банк АВБ рассматривает данные источники как надежные, однако не несет ответственности за точность и полноту информации опубликованной этими источниками. Аналитический бюллетень предоставляется для ознакомления всем заинтересованным лицам исключительно в информационных целях. ПАО Банк АВБ не несет ответственности за решения, принятые инвестором и не претендует на часть дохода инвестора, полученного в результате использования данных из настоящего обзора. Инвестор не должен полагаться только на информацию, предоставленную в данном аналитическом обзоре, перед принятием инвестиционных решений также рекомендуется ознакомиться с информацией из иных доступных источников. 7