237 анализ взаимосвязи ставки рефинансирования и уровня

реклама

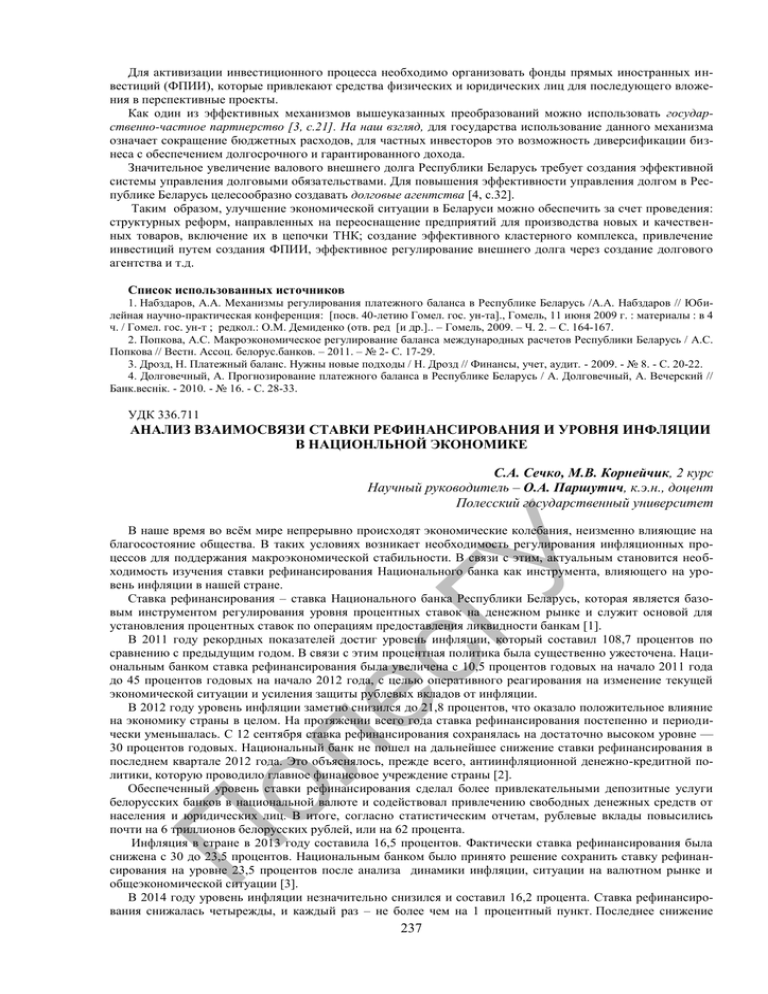

Для активизации инвестиционного процесса необходимо организовать фонды прямых иностранных инвестиций (ФПИИ), которые привлекают средства физических и юридических лиц для последующего вложения в перспективные проекты. Как один из эффективных механизмов вышеуказанных преобразований можно использовать государственно-частное партнерство [3, с.21]. На наш взгляд, для государства использование данного механизма означает сокращение бюджетных расходов, для частных инвесторов это возможность диверсификации бизнеса с обеспечением долгосрочного и гарантированного дохода. Значительное увеличение валового внешнего долга Республики Беларусь требует создания эффективной системы управления долговыми обязательствами. Для повышения эффективности управления долгом в Республике Беларусь целесообразно создавать долговые агентства [4, с.32]. Таким образом, улучшение экономической ситуации в Беларуси можно обеспечить за счет проведения: структурных реформ, направленных на переоснащение предприятий для производства новых и качественных товаров, включение их в цепочки ТНК; создание эффективного кластерного комплекса, привлечение инвестиций путем создания ФПИИ, эффективное регулирование внешнего долга через создание долгового агентства и т.д. Список использованных источников 1. Набздаров, А.А. Механизмы регулирования платежного баланса в Республике Беларусь /А.А. Набздаров // Юбилейная научно-практическая конференция: [посв. 40-летию Гомел. гос. ун-та]., Гомель, 11 июня 2009 г. : материалы : в 4 ч. / Гомел. гос. ун-т ; редкол.: О.М. Демиденко (отв. ред [и др.].. – Гомель, 2009. – Ч. 2. – С. 164-167. 2. Попкова, А.С. Макроэкономическое регулирование баланса международных расчетов Республики Беларусь / А.С. Попкова // Вестн. Ассоц. белорус.банков. – 2011. – № 2- С. 17-29. 3. Дрозд, Н. Платежный баланс. Нужны новые подходы / Н. Дрозд // Финансы, учет, аудит. - 2009. - № 8. - С. 20-22. 4. Долговечный, А. Прогнозирование платежного баланса в Республике Беларусь / А. Долговечный, А. Вечерский // Банк.веснік. - 2010. - № 16. - С. 28-33. УДК 336.711 АНАЛИЗ ВЗАИМОСВЯЗИ СТАВКИ РЕФИНАНСИРОВАНИЯ И УРОВНЯ ИНФЛЯЦИИ В НАЦИОНЛЬНОЙ ЭКОНОМИКЕ С.А. Сечко, М.В. Корнейчик, 2 курс Научный руководитель – О.А. Паршутич, к.э.н., доцент Полесский государственный университет П ол ес ГУ В наше время во всѐм мире непрерывно происходят экономические колебания, неизменно влияющие на благосостояние общества. В таких условиях возникает необходимость регулирования инфляционных процессов для поддержания макроэкономической стабильности. В связи с этим, актуальным становится необходимость изучения ставки рефинансирования Национального банка как инструмента, влияющего на уровень инфляции в нашей стране. Ставка рефинансирования – ставка Национального банка Республики Беларусь, которая является базовым инструментом регулирования уровня процентных ставок на денежном рынке и служит основой для установления процентных ставок по операциям предоставления ликвидности банкам [1]. В 2011 году рекордных показателей достиг уровень инфляции, который составил 108,7 процентов по сравнению с предыдущим годом. В связи с этим процентная политика была существенно ужесточена. Национальным банком ставка рефинансирования была увеличена с 10,5 процентов годовых на начало 2011 года до 45 процентов годовых на начало 2012 года, с целью оперативного реагирования на изменение текущей экономической ситуации и усиления защиты рублевых вкладов от инфляции. В 2012 году уровень инфляции заметно снизился до 21,8 процентов, что оказало положительное влияние на экономику страны в целом. На протяжении всего года ставка рефинансирования постепенно и периодически уменьшалась. С 12 сентября ставка рефинансирования сохранялась на достаточно высоком уровне — 30 процентов годовых. Национальный банк не пошел на дальнейшее снижение ставки рефинансирования в последнем квартале 2012 года. Это объяснялось, прежде всего, антиинфляционной денежно-кредитной политики, которую проводило главное финансовое учреждение страны [2]. Обеспеченный уровень ставки рефинансирования сделал более привлекательными депозитные услуги белорусских банков в национальной валюте и содействовал привлечению свободных денежных средств от населения и юридических лиц. В итоге, согласно статистическим отчетам, рублевые вклады повысились почти на 6 триллионов белорусских рублей, или на 62 процента. Инфляция в стране в 2013 году составила 16,5 процентов. Фактически ставка рефинансирования была снижена с 30 до 23,5 процентов. Национальным банком было принято решение сохранить ставку рефинансирования на уровне 23,5 процентов после анализа динамики инфляции, ситуации на валютном рынке и общеэкономической ситуации [3]. В 2014 году уровень инфляции незначительно снизился и составил 16,2 процента. Ставка рефинансирования снижалась четырежды, и каждый раз – не более чем на 1 процентный пункт. Последнее снижение 237 ставки рефинансирования произошло 13 августа. Правда, всего на 0,5 процентного пункта до 20 процентов годовых [4]. Следующее крупное повышение ставки рефинансирования произошло в январе 2015 года в целях дальнейшей стабилизации ситуации в финансовой сфере и для обеспечения макроэкономической стабильности, когда Национальным банком Республики Беларусь было принято решение о еѐ повышении до 25 процентов. Динамика показателей ставки рефинансирования представлена на рисунке. Ставка рефинансирования НБ РБ 2011-2014 гг. 50 40 30 20 Ставка, % 10 16.11.2014 У 16.09.2014 16.07.2014 16.05.2014 16.03.2014 16.01.2014 16.11.2013 сГ 16.09.2013 16.07.2013 16.05.2013 16.03.2013 16.01.2013 16.11.2012 16.09.2012 16.07.2012 16.05.2012 16.03.2012 16.01.2012 16.11.2011 16.09.2011 16.07.2011 16.05.2011 16.03.2011 0 Рисунок – Динамика показателей ставки рефинансирования за период с 2011 по 2014 гг. Источник: собственная разработка на базе данных, представленных на сайте Национального банка Республики Беларусь П ол е Причиной увеличения ставки рефинансирования является высокий уровень инфляции. Так, высокие темпы инфляции в 2011 году привели к резкому повышению ставки рефинансирования, которое было направлено на снижение количества денежной массы в обращении путѐм удорожания кредитов, а также на стимулирование инвестиций в банковскую сферу, т.к. инвестировать в депозиты менее рискованно, чем в ценные бумаги, а также более выгодно. В последующие годы, когда уровень инфляции снижался, Национальный банк проводил политику, направленную на снижение ставки. Такая политика приводит к увеличению привлекательности кредитов для субъектов хозяйствования, а значит, для увеличения свободных денежных средств в обращении и уменьшению стоимости кредитных ресурсов для сегментов малого и среднего бизнеса. Стоит отметить, что каждый год в соответствии с Основными направлениями денежно-кредитной политики ставка рефинансирования, также как и уровень инфляции, прогнозируется на более низком уровне, чем в последствии устанавливается Национальным банком. Нельзя определить однозначно эффективный путь: повышение или понижение ставки рефинансирования. С одной стороны, постепенное уменьшение ставки увеличит количество ресурсов, которые банки могут выдавать в кредит, но, с другой, резкое еѐ снижение приведѐт к увеличению денежной массы в обращении, влекущее за собой повышение уровня инфляции и снижение объѐмов депозитов. Увеличение же ставки рефинансирования должно снизить уровень инфляции, однако слишком резкое изменение сильно поднимет ставки по кредитам, из-за чего пострадают все субъекты хозяйствования. Таким образом, важно не просто снижать или повышать ставку рефинансирования, но удерживать еѐ от резких колебаний. Во многих развитых странах мира установлен коридор, за пределы которого уровень ставки не выходит. Таким образом, хоть в экономике и происходят изменения, это не вызывает негативных последствий для населения. Возможно, в Республике Беларусь, стоит применять подобную практику. Список использованных источников 1. Ставка рефинансирования [Электронный ресурс] / Национальный банк Республики Беларусь – Минск, 2000г. Режим доступа: http://www.nbrb.by/statistics/sref.asp - Дата доступа: 15.10. 2014. 2. Банковский вестник [Электронный ресурс] / Минск, 2012г. – Режим доступа: http://www.nbrb.by/bv/articles/9025.pdf – Дата доступа: 16.10.2014. 3. Банковский вестник [Электронный ресурс] / Минск, 2013г. – Режим доступа: http://www.nbrb.by/bv/articles/9624.pdf - Дата доступа: 16.10.2014. 4. Банковский вестник [Электронный ресурс] / Минск, 2014г. – Режим доступа: http://www.nbrb.by/bv/arch/607.pdf Дата доступа: 16.10.2014. 238