О денежных потоках

реклама

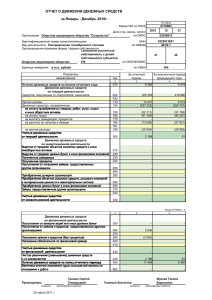

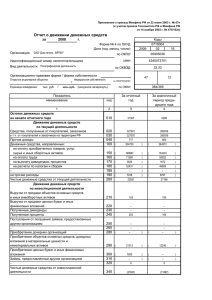

1 ДЕНЕЖНЫЕ ПОТОКИ CASH FLOWS формы построения отчета о денежных потоках, CFFO, CFFI, CFFF, свободные денежные потоки Финансы и Кредит | Золотов М.М. О денежных потоках 2 Любой бизнес может быть представлен в виде входящих, исходящих и результирующих денежных потоков. В итоге совокупный эффект от движения денежных средств должен проявляться в виде роста стоимости фирмы, который обеспечивается только при условии превышения их поступлений над выплатами, причем в объемах, достаточных для удовлетворения целей и требований инвесторов. Для менеджеров, кредиторов, инвесторов, аналитиков и других лиц, заинтересованных в деятельности фирмы, фактическое движение денежных потоков выступает основой при оценке ее деятельности, рыночной стоимости и при прогнозировании дальнейших перспектив. Под денежным потоком, или потоком наличности (cash flow – CF), понимается распределенное во времени движение денежных средств, возникающее в результате хозяйственной деятельности или отдельных операций субъекта. Так, по направленности движения выделяют положительные и отрицательные денежные потоки. Положительный знак потока означает поступление, или приток (cash inflows – CIF), денежных средств на предприятие. Соответственно, наличие отрицательного знака означает выплату, или отток (cash outflows – СOF), денежных средств. Финансы и Кредит | Золотов М.М. Виды денежных потоков 3 Формально величина чистого денежного потока CFT за некоторый период времени Т может быть определена как разность между суммой всех денежных поступлений, или притоков CIFt выплат, или оттоков COFt за этот период: По видам хозяйственной деятельности различают следующие виды денежных потоков: от операционной, или основной, деятельности; от инвестиционной деятельности; от финансовой деятельности. Денежный поток от операционной деятельности представляет собой средства, полученные от реализации произведенных товаров и услуг, за вычетом сумм, израсходованных на эти операции. Финансы и Кредит | Золотов М.М. Денежные потоки и отчетность 4 Инвестиционная деятельность характеризуется вложением денежных средств в различные виды долгосрочных активов, в другие фирмы, а также поступлениями от реализации основных средств, процентами и дивидендами от финансовых активов и сумм от их погашения (продажи). Денежный поток от финансовой деятельности – это средства, полученные от привлечения долгосрочных и краткосрочных займов, продажи акций, долей, паев, а также направленные на выплату собственникам, погашение долгов Показатели прибыли, содержащиеся в отчетности, не тождественны денежным потокам предприятия и экономическим результатам его деятельности. Существуют различные причины подобного несоответствия, наиболее важными из которых являются: несовпадение (на практике) времени осуществления доходов и расходов и отражения их в отчетности, а также особенности учета стоимости запасов; присутствие неденежных элементов (амортизация, резервы и т. п.); отсутствие в отчете о прибылях и убытках статей, которые непосредственно не учитываются при расчете прибыли, но вызывают движение денежных средств: капитальные расходы, получение/погашение займов, выкуп собственных акций и т. д. Финансы и Кредит | Золотов М.М. Примеры различий 5 Например, при продаже товаров с отсрочкой платежа доходы будут показаны в момент отгрузки, хотя фактическая оплата может быть произведена только в следующем отчетном периоде. Еще одной важной причиной отличия прибыли от величины денежного потока является бухгалтерский механизм амортизации основных активов. Предположим, что предприятие покупает оборудование и платит за него 150 000,00. Очевидно, что в момент покупки у него произошел отток денежных средств в размере 150 000,00. Однако вместо отражения этой суммы в качестве фактически понесенных расходов бухгалтерия будет постепенно списывать ее в виде амортизации на результаты хозяйственной деятельности в течение всего срока полезной службы данного оборудования, например, ежегодно по 15 000,00 в течение 10 лет. При этом никакие реальные денежные выплаты у фирмы не возникают, хотя прибыль фирмы формально уменьшается, так как амортизация включается в состав текущих затрат. Финансы и Кредит | Золотов М.М. Методы формирования денежных потоков 6 При построении и рассмотрении отчета о движении денежных средств мы можем получить ответы на следующие вопросы. В каком объеме и из каких источников получены денежные средства и каковы основные направления их использования? Способно ли предприятие в результате своей основной деятельности обеспечить превышение поступлений денежных средств над выплатами? В состоянии ли предприятие выполнять и обслуживать свои обязательства? Достаточно ли денежных средств для ведения основной деятельности? В какой степени предприятие может обеспечить инвестиционные потребности за счет внутренних источников денежных средств? Чем объясняется разность между величиной полученной прибыли и объемом денежных средств и др. Как правило, отчет о движении денежных средств формируется на основе бухгалтерской информации либо данных, содержащихся в балансе и отчете о прибылях и убытках, однако, в отличие от них, он непосредственно не связан с учетной политикой фирмы и в этом смысле является более объективным. Финансы и Кредит | Золотов М.М. Основные принципы формирования отчета о ДС 7 Согласно МСФО отчет о движении денежных средств должен объяснять причины изменения статей денежных средств за рассматриваемый период и содержать информацию о денежных потоках фирмы в разрезе ее операционной, инвестиционной и финансовой деятельности. Отчет об источниках и использовании денежных средств можно легко получить из баланса, руководствуясь следующей простой идеей. Поскольку актив баланса отражает инвестиционные решения фирмы и показывает направления вложения капитала, любое увеличение его статей всегда означает использование денежных средств, и обратно. В свою очередь, пассив раскрывает источники финансирования фирмы. Таким образом, увеличение статей пассива всегда означает притоки денежных средств, а уменьшение – оттоки. Базируясь на приведенных рассуждениях, мы можем построить подобный отчет, взяв за основу соответствующую форму: Финансы и Кредит | Золотов М.М. Формула формирования денежных потоков 8 Денежные средства на начало периода I. ИСТОЧНИКИ ДЕНЕЖНЫХ СРЕДСТВ Увеличение статей пассива Уменьшение статей актива = Итого источники II. ИСПОЛЬЗОВАНИЕ ДЕНЕЖНЫХ СРЕДСТВ Уменьшение статей пассива Увеличение статей актива = Итого использование III. ЧИСТЫЙ ПРИРОСТ / УМЕНЬШЕНИЕ ДЕНЕЖНЫХ СРЕДСТВ (I - II) Денежные средства на конец периода Финансы и Кредит | Золотов М.М. Денежные потоки от основной деятельности 9 Существуют два основных метода построения детализированных отчетов о денежных потоках – прямой и косвенный. Движение денежных средств от основной деятельности (cash flow from operations – CFFO) связано с процессами производства и реализации продукции. В общем случае можно выделить следующие базовые элементы данного потока: поступление денежных средств от реализации продуктов и услуг (т. е. от клиентов), а также полученные авансы от покупателей, выплаты поставщикам за сырье, материалы, услуги и т. п.; прямые и накладные расходы, а также текущие процентные платежи; выплаты в бюджет и налоговые платежи. Финансы и Кредит | Золотов М.М. Схема формирования CFFO 10 Притоки Оттоки Денежная выручка от реализации продукции Платежи по счетам поставщиков Погашение дебиторской задолженности Выплата заработанной платы Поступления от реализации бартера Уплата процентов за кредит Авансы от покупателей Отчисления на социальную сферу Денежный поток от операционной деятельности Финансы и Кредит | Золотов М.М. Денежные потоки от инвестиционной деятельности 11 При оценке денежных потоков, возникающих в результате инвестиционной деятельности (cash flow from investments – CFFI), рассматриваются затраты на приобретение основных и нематериальных активов, а также долгосрочные финансовые вложения и доходы от реализации имущества и долгосрочных вложений. Поскольку при благополучном ведении дел фирма стремится к увеличению своей доли рынка, расширению и модернизации производственных мощностей, разработке нового и усовершенствованию уже имеющегося продуктового ряда, инвестиционная деятельность, как правило, вызывает отток денежных средств. Положительная величина денежного потока от инвестиционной деятельности при ее устойчивой динамике для предприятия реального сектора может означать сокращение хозяйственной деятельности, характеризующееся продажей или реструктуризацией активов, бизнес-единиц, либо отсутствие в текущей перспективе благоприятных возможностей для роста. Финансы и Кредит | Золотов М.М. Схема формирования CFFI 12 Притоки Оттоки Продажа основных и нематериальных Приобретение основных средств и активов нематериальных активов Дивиденды, проценты от финансовых вложений Возврат финансовых вложений Капитальные вложения Долгосрочные финансовые вложения Денежный поток от инвестиционной деятельности Финансы и Кредит | Золотов М.М. Денежные потоки от финансовой деятельности 13 Финансовая деятельность связана с формированием структуры капитала и включает потоки средств от его привлечения (эмиссия акций и облигаций, получение кредитов и т. п.), а также денежные потоки кредиторам и собственникам. Основные элементы этого потока (cash flow from financing – CFFF) представлены на следующем слайде. Поскольку финансовая деятельность призвана увеличить денежные средства в распоряжении фирмы для обеспечения ее основной и инвестиционной деятельности, она обычно генерирует положительный денежный поток. Финансы и Кредит | Золотов М.М. Схема формирования CFFF 14 Притоки Оттоки Краткосрочные кредиты и займы Долгосрочные кредиты и займы Возврат краткосрочных кредитов и займов Возврат долгосрочных кредитов и займов Поступления от эмиссии акций Выплата дивидендов Целевое финансирование Выпуск собственных акций Денежный поток от финансовой деятельности Финансы и Кредит | Золотов М.М. Итак 15 Сумма притоков и оттоков денежных средств по основной, инвестиционной и финансовой деятельности дает итоговый результат и равна чистому изменению денежных средств за период: Финансы и Кредит | Золотов М.М. Прямой метод формирования отчета о движении денежных средств 16 Для составления отчета о движении денежных средств в части операционной деятельности МСФО допускает использование двух методов: прямого и косвенного. Информацию же о денежных потоках в разрезе финансовой и инвестиционной деятельности можно представлять только прямым методом. При использовании прямого метода раскрываются основные виды валовых денежных поступлений и выплат. Главным элементом поступлений от основной деятельности является чистая выручка от реализации товаров и услуг. Однако показатель выручки от реализации, приведенный в отчете о прибылях и убытках, не содержит информации о том, сколько денег реально поступило на счет предприятия. Поэтому для определения этой величины необходимо скорректировать выручку на изменения, произошедшие в счетах дебиторской задолженности, путем вычета последних. Следующий элемент денежного потока от основной деятельности связан с прямыми и накладными расходами, а также с текущими процентными выплатами. Последним элементом денежного потока от основной деятельности являются выплаты в бюджеты и налоги. Финансы и Кредит | Золотов М.М. Определение денежного потока от основной деятельности № стр. 17 Показатель 1 2 3 4 5 6 7 8 9 10 11 12 13 + Чистая выручка от реализации +(–) Уменьшение (увеличение) дебиторской задолженности + Авансы полученные = Денежные средства, полученные от клиентов (–) Себестоимость реализованных продуктов и услуг +(–) Увеличение (уменьшение) товарных запасов +(–) Уменьшение (увеличение) кредиторской задолженности +(–) Увеличение (уменьшение) по расходам будущих периодов + Общехозяйственные, коммерческие и административные расходы +(–) Уменьшение (увеличение) прочих обязательств = Выплаты поставщикам и персоналу (–) Процентные расходы +(–) Уменьшение (увеличение) начисленных процентов 14 15 16 17 18 19 20 +(–) Уменьшение (увеличение) резервов под предстоящие платежи +(–) Внереализационные / прочие доходы (расходы) = Процентные и прочие текущие расходы и доходы (–) Налоги +(–) Уменьшение (увеличение) задолженности / резервов по налоговым платежам +(–) Увеличение (уменьшение) авансов по налоговым платежам = Выплаченные налоги 21 Денежный поток от операционной деятельности (стр. 4 + стр. 11 + стр. 16 + стр. 20) Финансы и Кредит | Золотов М.М. Расчет ДП от операционной деятельности на примере фирмы «М» № стр. Показатель 18 Сумма, тыс. руб. 1 Чистая выручка от реализации 830 200 2 (–) увеличение дебиторской задолженности - 7500 3 = Денежные средства, полученные от клиентов 822 700 4 (–) Себестоимость реализованных продуктов и услуг - 539 750 5 (–) увеличение товарных запасов - 34 400 6 (+) увеличение кредиторской задолженности 15 300 7 (–) Общехозяйственные, коммерческие и административные расходы - 162 550 8 = Выплаты поставщикам и персоналу - 721 400 9 (–) Процентные расходы - 20 000 10 (+) увеличение процентов к уплате 500 11 (+) резервы предстоящих платежей 500 12 = Процентные и прочие текущие расходы и доходы - 19 000 13 (–) Налоги - 17 390 14 (+) увеличение задолженности по налоговым платежам 5390 15 = Выплаченные налоги - 12 000 16 Денежный поток от операционной деятельности (стр. 3 + стр. 8 + стр. 12 + стр. 15) 70 300 Финансы и Кредит | Золотов М.М. ДП от инвестиционной и финансовой деятельности на примере «М» № стр. Показатель Сумма, тыс. руб. 1 Прирост долгосрочных активов - 79 000 2 Прирост нематериальных активов - 25 000 3 Прирост прочих оборотных активов - 300 4 = Денежный поток от инвестиционной деятельности - 104 300 № стр. Показатель 19 Сумма, тыс. руб. 1 Прирост долгосрочных обязательств 54 000 2 Выплата дивидендов - 15 000 3 = Денежный поток от финансовой деятельности 39 000 Таким образом, суммарный денежный поток за отчетный период равен: Недостатком рассмотренного метода является то, что он не раскрывает взаимосвязи полученного финансового результата и изменения абсолютного размера денежных средств предприятия. Финансы и Кредит | Золотов М.М. Косвенный метод формирования отчета о движении денежных средств 20 При использовании косвенного метода чистая прибыль или убыток фирмы корректируются с учетом результатов операций неденежного характера, а также изменений, произошедших в операционном оборотном капитале. Алгоритм формирования денежного потока от операционной деятельности косвенным методом включает реализацию следующих этапов. По данным отчетности определяется чистая прибыль предприятия. К чистой прибыли добавляются суммы статей затрат, не вызывающих в реальности движение денежных средств (например, амортизация). Вычитаются (прибавляются) любые увеличения (уменьшения), произошедшие в статьях текущих активов, за исключением статьи «Денежные средства». Прибавляются (вычитаются) любые увеличения (уменьшения), произошедшие в статьях краткосрочных обязательств, не требующих процентных выплат. Общая схема построения отчета о денежных потоках косвенным методом выглядит следующим образом: Финансы и Кредит | Золотов М.М. Определение ДП от операционной деятельности косвенным методом № стр. 21 Показатель 1 Чистая прибыль 2 + Амортизация 3 – (+) увеличение (уменьшение) дебиторской задолженности 4 – (+) увеличение (уменьшение) товарных запасов 5 – (+) увеличение (уменьшение) прочих оборотных активов 6 + (–) увеличение (уменьшение) кредиторской задолженности 7 + (–) увеличение (уменьшение) процентов к уплате 8 + (–) увеличение (уменьшение) резервов предстоящих платежей 9 + (–) увеличение (уменьшение) задолженности по налоговым платежам 10 = Денежный поток от операционной деятельности Финансы и Кредит | Золотов М.М. Преимущества косвенного метода 22 Как следует из приведенного примера, косвенный метод показывает, где конкретно овеществлена прибыль компании, или куда инвестированы «живые» деньги. Помимо простоты расчетов, основным преимуществом использования косвенного метода в оперативном управлении является то, что он позволяет установить соответствие между финансовым результатом и изменениями в оборотном капитале, задействованном в основной деятельности. Кроме того, важным фактором при выборе метода составления отчета о движении денежных средств является доступность данных. Зачастую информацию, необходимую для заполнения статей раздела «Операционная деятельность» прямым методом, очень сложно выделить из совокупного денежного потока компании, а затраты на его формирование достаточны высоки. В этой связи даже для внутреннего пользования многие крупные предприятия, такие как ОАО «Газпром», РАО «ЕЭС России», ОАО «Аэрофлот» и др., составляют отчет о движении денежных средств косвенным методом. Финансы и Кредит | Золотов М.М. Формирование ДП на примере фирмы «М» косвенным методом № стр. 23 Показатель Сумма 1 Чистая прибыль 62 310 2 (+) Амортизация 28 200 3 (–) увеличение дебиторской задолженности - 7500 4 (–) увеличение товарных запасов - 34 400 5 (+) увеличение кредиторской задолженности 15 300 6 (+) увеличение процентов к уплате 500 7 (+) увеличение резервов предстоящих платежей 500 8 (+) увеличение задолженности по налоговым платежам 5390 9 = Денежный поток от операционной деятельности 70 300 Финансы и Кредит | Золотов М.М. Общая схема денежного потока 24 Как и следовало ожидать, оба метода приводят к одинаковому результату. Совокупный денежный поток, генерируемый хозяйственной деятельностью предприятия из рассматриваемого примера, положительный и равен 5000,00 тыс. руб. Необходимые денежные средства в исследуемом периоде были получены за счет доходов от операционной деятельности и от долгосрочных займов. Основным направлением использования денежных средств стало приобретение долгосрочных активов. Часть полученных средств была выплачена собственникам предприятия в виде дивидендов. Схематично агрегированный баланс денежных средств можно представить следующим образом: Использование средств Поток от инвестиционной деятельности (CFFI) Изменение денежных средств (ACASH) Итого Источники средств 104 300 Поток от операционной деятельности (CFFO) 70 300 5000 Поток от финансовой деятельности (CFFF) 39 000 109 300 Итого 109 300 Финансы и Кредит | Золотов М.М. Что есть стабильные денежные потоки 25 При достаточном потоке от операционной деятельности фирма сможет удовлетворить свои инвестиционные потребности за счет внутренних ресурсов, а их избыток направить на выплаты инвесторам либо на прирост ликвидности. В общем случае способность предприятия генерировать значительные денежные потоки от основной деятельности является положительным фактом. Стабильность операционного потока в динамике свидетельствует об устойчивом финансовом положении предприятия, эффективной работе его менеджмента. В то же время слишком большая зависимость от внешнего финансирования для покрытия текущих потребностей должна рассматриваться как негативный сигнал. Наконец, стабильная отрицательная величина чистого денежного потока свидетельствует о серьезных финансовых затруднениях, ведущих к банкротству. Денежный поток, создаваемый в процессе основной деятельности предприятия, «перетекает» в сферу инвестиционной деятельности, где может использоваться для модернизации производства или других инвестиций, приносящих доход. Но этот же поток может быть направлен в сферу финансовой деятельности, где будет использован, например, для выплаты дивидендов акционерам (пайщикам, собственникам). Финансы и Кредит | Золотов М.М. Круговорот денежных потоков 26 Инвестиционная деятельность Денежные средства, используемые на приобретение долгосрочных активов Финансовая деятельность Основная (операционная) деятельность Денежные средства, используемые на выплату основной суммы долга и дивидендов Финансы и Кредит | Золотов М.М.