Сбережения и финансовые инвестиции

реклама

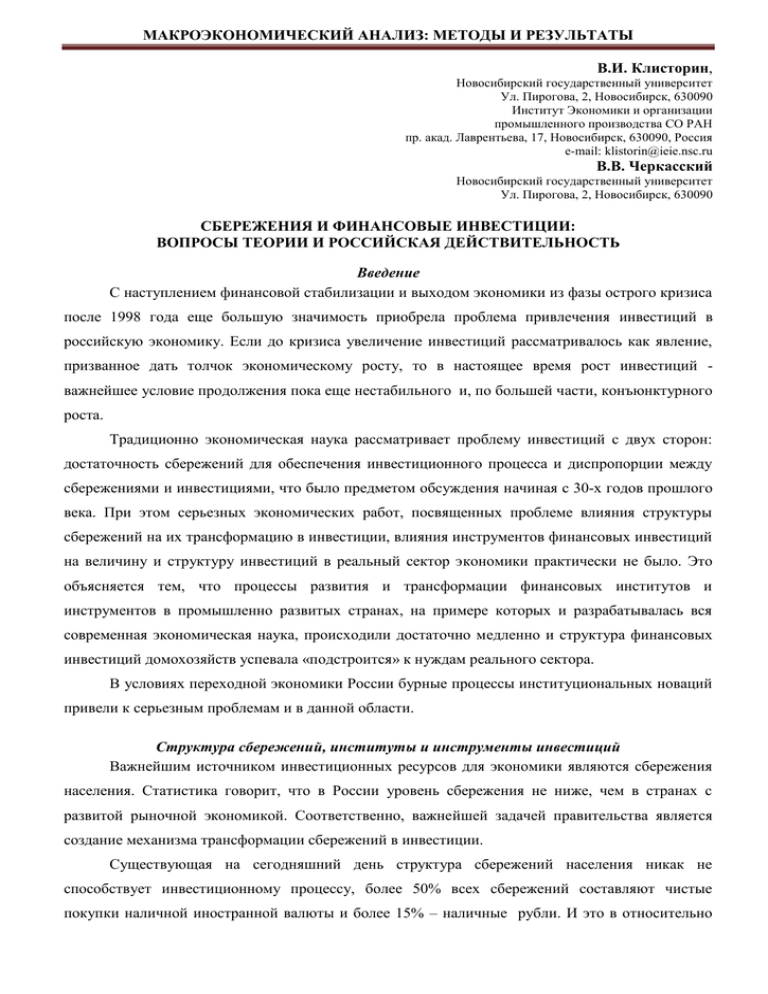

МАКРОЭКОНОМИЧЕСКИЙ АНАЛИЗ: МЕТОДЫ И РЕЗУЛЬТАТЫ В.И. Клисторин, Новосибирский государственный университет Ул. Пирогова, 2, Новосибирск, 630090 Институт Экономики и организации промышленного производства СО РАН пр. акад. Лаврентьева, 17, Новосибирск, 630090, Россия e-mail: klistorin@ieie.nsc.ru В.В. Черкасский Новосибирский государственный университет Ул. Пирогова, 2, Новосибирск, 630090 СБЕРЕЖЕНИЯ И ФИНАНСОВЫЕ ИНВЕСТИЦИИ: ВОПРОСЫ ТЕОРИИ И РОССИЙСКАЯ ДЕЙСТВИТЕЛЬНОСТЬ Введение С наступлением финансовой стабилизации и выходом экономики из фазы острого кризиса после 1998 года еще большую значимость приобрела проблема привлечения инвестиций в российскую экономику. Если до кризиса увеличение инвестиций рассматривалось как явление, призванное дать толчок экономическому росту, то в настоящее время рост инвестиций важнейшее условие продолжения пока еще нестабильного и, по большей части, конъюнктурного роста. Традиционно экономическая наука рассматривает проблему инвестиций с двух сторон: достаточность сбережений для обеспечения инвестиционного процесса и диспропорции между сбережениями и инвестициями, что было предметом обсуждения начиная с 30-х годов прошлого века. При этом серьезных экономических работ, посвященных проблеме влияния структуры сбережений на их трансформацию в инвестиции, влияния инструментов финансовых инвестиций на величину и структуру инвестиций в реальный сектор экономики практически не было. Это объясняется тем, что процессы развития и трансформации финансовых институтов и инструментов в промышленно развитых странах, на примере которых и разрабатывалась вся современная экономическая наука, происходили достаточно медленно и структура финансовых инвестиций домохозяйств успевала «подстроится» к нуждам реального сектора. В условиях переходной экономики России бурные процессы институциональных новаций привели к серьезным проблемам и в данной области. Структура сбережений, институты и инструменты инвестиций Важнейшим источником инвестиционных ресурсов для экономики являются сбережения населения. Статистика говорит, что в России уровень сбережения не ниже, чем в странах с развитой рыночной экономикой. Соответственно, важнейшей задачей правительства является создание механизма трансформации сбережений в инвестиции. Существующая на сегодняшний день структура сбережений населения никак не способствует инвестиционному процессу, более 50% всех сбережений составляют чистые покупки наличной иностранной валюты и более 15% – наличные рубли. И это в относительно МАКРОЭКОНОМИЧЕСКИЙ АНАЛИЗ: МЕТОДЫ И РЕЗУЛЬТАТЫ стабильном 2001 году, когда реальная доходность хранения наличных долларов составляла около –10% Таблица 1 Сбережения населения в 2001 году Прирост сбережений населения во вкладах и ценных бумагах, наличных денег и расходы на покупку валюты млрд. руб. -2,7 38,6 44,1 61,5 39,2 66,0 53,4 55,7 58,1 44,9 44,2 97,5 % к доходам -0,9 11,4 11,7 15,6 10,5 15,4 12,6 12,7 13,3 10,2 9,9 16,8 в том числе: во вкладах и ценных бумагах млрд. руб. 13,3 12,8 15,0 17,0 11,2 17,1 14,9 16,2 20,5 17,5 17,9 22,4 % к доходам 4,6 3,8 4,0 4,3 3,0 4,0 3,5 3,7 4,7 4,0 4,0 3,9 Покупка валюты млрд. рублей 20,5 20,2 21,3 21,2 22,6 23,7 26,7 29,0 22,6 26,2 31,3 35,4 % к доходам 7,1 6,0 5,7 5,4 6,1 5,5 6,3 6,6 5,2 6,0 7,0 6,1 деньги на руках у населения млрд. руб. -36,5 5,6 7,8 23,3 5,4 25,2 11,8 10,6 15,0 1,2 -5,0 39,7 % к доходам -12,6 1,7 2,1 5,9 1,5 5,9 2,8 2,4 3,4 0,3 -1,1 6,8 601,2 12,1 196,4 4,0 300,8 6,1 104,0 2,1 Источник: Банк России То есть, с точки зрения обеспечения экономического роста, существующая система сбережений является контрпродуктивной, так как более 2/3 сбережений ни при каких обстоятельствах не могут быть источниками инвестиций. Если у правительства и Банка России есть инструменты, позволяющие влиять на трансформацию остальной части сбережений путем изменения процентных ставок, нормативов, регулирующих деятельность банков и иными способами, то трансформировать наличные доллары в инвестиционный ресурс правительство не в состоянии. Таким образом, можно сделать вывод о том, что для решения проблемы трансформации сбережений в инвестиции в первую очередь необходимо изменить структуру сбережений населения. На сегодняшний день частный инвестор имеет достаточно скудный набор доступных инвестиционных инструментов. Кроме доллара США ему доступны банковские вклады. Приобретение акций и недвижимости также могут рассматриваться как финансовые инструменты, но они отличаются низкой ликвидностью и высоким риском для рядового инвестора. Доступ на иные рынки частному инвестору практически закрыт. Как было указано выше, банковские вклады могут быть трансформированы в банковские кредиты, в том числе инвестиционные, однако склонность к сбережению в банковских вкладах с учетом печального опыта российских вкладчиков вряд ли удастся существенно поднять. Сбережения в виде акций на первый взгляд не ведет к росту инвестиций, так как на вторичном рынке одни инвесторы продают акции другим. Однако без радикального увеличения капитализации рынка и числа его участников, эмиссия акций для собственников – абсолютно неприемлемый способ привлечения финансовых ресурсов. МАКРОЭКОНОМИЧЕСКИЙ АНАЛИЗ: МЕТОДЫ И РЕЗУЛЬТАТЫ В России после приватизации более 80% населения оказались держателями акций, однако назвать их полноценными инвесторами нельзя. Интерес населения к ликвидным акциям (не считая акций АО «МММ») стал проявляться в 1996 году, когда в стране сформировался достаточно ликвидный рынок голубых фишек, а цены акций росли невиданными темпами. После кризиса 1997 года, когда рынок упал втрое, и после августа 1998 года большинство брокерских контор и мелких инвестиционных компаний были вынуждены уйти с рынка, оставшиеся же стали более требовательными по отношению к своим клиентам. Еще в 1997 году ММВБ, специализировавшаяся на торговле валютой и гособлигациями, запустила площадку по торговле акциями голубых фишек. Система торгов акциями на ММВБ, технологически являющаяся одной из лучших в мире, идеально подходит именно для обслуживания операций мелких инвесторов. В 2000 году ММВБ опередила РТС по ежедневным оборотам, в настоящее время опережающий рост оборотов на ММВБ продолжается. По мнению аналитиков фондового рынка на сегодня одну восьмую оборотов на российском фондовом рынке обеспечивают операции частных лиц. В то же время эксперты фирмы PricewaterhohseCoopers полагают, что доля физических лиц на развитом фондовом рынке должна составлять 30-35%. В настоящее время десятки фирм предлагают частным клиентам чрезвычайно заманчивые условия обслуживания на рынке акций с использованием интернет-трейдинга. Таким образом, войти на рынок акций по силам инвестору располагающему всего несколькими сотнями долларов. Большинство инвестиционных компаний готово предложить инвесторам возможность маржинальной торговли и продаж без покрытия. Если в странах с рыночной экономикой он-лайн торговля отобрала существенную часть рынка у инвестиционных банков, то в России с ее помощью на фондовый рынок была привлечена существенная часть мелких инвесторов. В то же время, работа на рынке акций требует от инвестора наличия достаточно серьезных специальных знаний, так как операции с акциями несут достаточно высокий риск. Особенно такой риск велик при операциях с акциями на так называемых emergency markets – развивающихся рынках, где высокая доходность сопровождается огромным риском. Действительно, на российском рынке 10% дневной рост или падение курсов голубых фишек – обыденное явление. Активное управление портфелем акций требует от инвестора не только высокой компетентности, но и постоянного нахождения на рынке, так как драматические изменения уровней цен происходят в течение нескольких минут. Для инвестора, готового принять на себя риск, присущий инвестициям на фондовом рынке, но в то же время, не имеющего возможности лично управлять такого рода инвестициями (непрофессионального инвестора), наиболее эффективным инструментом являются паевые инвестиционные (или взаимные) фонды (mutual fund). МАКРОЭКОНОМИЧЕСКИЙ АНАЛИЗ: МЕТОДЫ И РЕЗУЛЬТАТЫ Альтернативой ПИФам является доверительное (фидуциарное) управление средствами инвестора. Однако, российские инвестиционные компании готовы брать в доверительное управление активы, превышающие 100 тыс. долл. США, западные – более 1 млн. долл. Таким образом, можно сделать вывод о том, что для среднего российского инвестора, не искушенного в игре на фондовом рынке, разумной альтернативой банковским вкладам и наличным долларам является вложение в паевой инвестиционный фонд. Что такое паевой инвестиционный фонд Вкратце паевой инвестиционный фонд можно описать следующей схемой: Управляющая компания управляет Актив Актив Депозитарий ФОНД Актив Регистратор Пай Пай … Пай Рис. 1. Схема функционирования и управления паевым инвестиционным фондом Сам фонд не является юридическим лицом, законодательство определяет его как «имущественный комплекс». ПИФ лишь собирает средства других лиц и инвестирует их в соответствии со своей инвестиционной декларацией. Соответственно ПИФ не является плательщиком каких бы то ни было налогов. Созданная в России система регулирования деятельности паевых инвестиционных фондов не имеет аналогов по жесткости в мире. Многие операции могут быть совершены лишь при наличии на соответствующем распоряжении трех подписей – представителей депозитария, управляющей компании и аудитора. Баланс ПИФа выглядит следующим образом: Актив Актив 1 Актив 2 … Итого активов Пассив Капитал = кол-во паев * стоимость пая Капитал Стоимость активов ПИФа ежедневно (или ежемесячно) переоценивается независимым оценщиком, соответственно переоценивается и стоимость каждого пая. Очевидно, что в такой абсолютно прозрачной системе невозможны злоупотребления, допускаемые банками и МАКРОЭКОНОМИЧЕСКИЙ АНАЛИЗ: МЕТОДЫ И РЕЗУЛЬТАТЫ приведшие к краху многих из них в 1998 году. Кроме того, поскольку ПИФам запрещено привлекать заемные средства, стоимость их чистых активов равна стоимости активов и, соответственно, не может стать отрицательной. Этот факт сумели оценить вкладчики ПИФов осенью 1998 года. Несмотря на закрытие ряда ПИФов ни один из инвесторов не потерял всей суммы инвестиций. Более того, инвесторы могли ежедневно и точно контролировать свои потери, чего не скажешь о вкладчиках «системообразующих» банков. История ПИФов в России Пережив кризис 1998 года, крупнейшие инвестиционные компании существенно увеличили предложение услуг по управлению паевыми инвестиционными фондами. Так, по сравнению с 8 фондами, пережившими кризис, сегодня инвестору доступны паи более чем 30 открытых и интервальных фондов. В 2000 году завершилось преобразование чековых инвестиционных фондов АльфаКапитал и ЛУКойл-Нефтяной в ПИФы. На сегодняшний день, когда вкладчики, желавшие всетаки конвертировать свои ваучеры в деньги, реализовали паи, можно говорить о результатах этой операции. Под управлением ИБГ «НИКойл» находятся фонды с суммарными чистыми активами $118 млн., «Альфа-Капитал» – $23 млн. Суммарные активы всех остальных ПИФов составляют около $40 млн. 1 На первый взгляд объем активов ПИФов в масштабах российской экономики невелик, ежегодно россияне тратят порядка 10 млрд. долл. США на покупку наличных долларов. Однако если сравнить активы ПИФов с оборотом российского рынка ценных бумаг, то картина радикально изменится. Так дневной оборот на рынке акций на российских торговых площадках не дотягивает до 100 млн. долл., тогда как оборот организованного рынка США составляет около 30 млрд. долл. в день. Трудно сказать, что является причиной, а что следствием – неразвитость инструментов коллективного инвестирования или самого фондового рынка, но очевидно, что рост этих показателей будет идти параллельно. В России к середине 2001 года сложилась ситуация, когда реальные процентные ставки по вкладам в надежных банках перешли в отрицательную область, долларовые сбережения уже с 2000 года приносят своим владельцам отрицательный реальный процент, соответственно рационально мыслящие инвесторы вынуждены были искать альтернативные вложения. Таким 1 Следует отметить, что в странах с развитой рыночной экономикой взаимные фонды – аналоги российских ПИФов появившись в 1920-х годах, получили признание лишь в 70 – 80-е годы. Именно в конце 70-х годов процентные ставки в американских банках оказались ниже показателей инфляции и мелкие инвесторы вынуждены были обратить внимание на иные финансовые инструменты. Их выбор был сделан в пользу паевых фондов, которые в течение 80-х годов заработали на акциях в среднем 14,9% годовых. Даже с учетом того факта, что фондовый индекс Standard & Poor’s 500 рос со средним темпом 17,5% годовых, фонды завоевали доверие американских инвесторов. В конце 1997 года активы американских взаимных фондов составили 4,5 трлн. долл., общее число фондов превысило 70 тысяч, а пайщиков – 150 млн. человек. МАКРОЭКОНОМИЧЕСКИЙ АНАЛИЗ: МЕТОДЫ И РЕЗУЛЬТАТЫ образом, если Правительство и Банк России сумеют и дальше проводить политику незначительного но постоянного укрепления реального курса рубля, единственным доступным непрофессиональным инвесторам финансовым инструментом будут паи ПИФов. Следует отметить, что российские управляющие компании вынуждены учитывать предпочтения клиентов по времени размещения средств. Если в Америке инвесторы инвестируют средства на 10 – 20 лет, то для россиян долгосрочными вложениями считаются вложения на срок больше года. Соответственно управляющие компании в США реализуют паи с 8% премией, в России же максимальная комиссия составляет 2%, большую комиссию инвесторы не готовы платить, исходя из того, что это существенно снизит доходность инвестиций. Однако столь низкие комиссионные имеют и отрицательный для инвесторов эффект. Дело в том, что основные расходы управляющих компаний связаны с розничным обслуживанием клиентов и содержанием агентской сети. Из за низких комиссионных управляющие компании не могут создать разветвленную региональную розничную сеть, поэтому паи большинства ПИФов доступны лишь москвичам. Всего в России можно приобрести паи хотя бы одного ПИФа только в 9 городах.2 С Оценка эффективности управления ПИФами появлением ПИФов возникла задача оценки качества их управления и привлекательности для инвесторов. Пожалуй, что на сегодня единственный рейтинг ПИФов регулярно составляет ИД «КоммерсантЪ». Основной принцип, используемый авторами рейтинга – составление результатов, показанных ПИФом с показателями базового актива в том же периоде. Для фондов, специализирующихся на вложениях в облигации базовый актив – индекс наиболее ликвидных серий ОФЗ, для ПИФов, специализирующихся на вложениях в акции – индекс РТС. Для оценки смешанных фондов индекс Коммерсанта бессилен. Так как инвестиционные декларации подавляющего большинства ПИФов позволяют инвестировать до 100% средств фонда и в акции и в облигации, отнесение ПИФа к той или иной категории осуществляется в соответствии с реальным состоянием активов фонда. Такая методика позволяет ранжировать ПИФы по качеству управления (доходность ПИФа относительно доходности базового актива), доходности (путем сравнения с другими ПИФами) и риску (также путем сравнения с другими ПИФами). К недостаткам следует отнести невозможность оценки смешенных ПИФов и некоторую «зацикленность» на единственном базовом активе для каждого фонда. В то же время инвесторы надеются, что управляющий фонда, в основном специализирующегося на инвестициях в акции переведет большую часть активов в облигации во время затяжного спада на базовом рынке. МАКРОЭКОНОМИЧЕСКИЙ АНАЛИЗ: МЕТОДЫ И РЕЗУЛЬТАТЫ Кроме того, предложенная Коммерсантом методика оценки работы ПИФов не позволяет оценить макроэкономический аспект, т. е. общие результаты всех ПИФов и их место на финансовом рынке. Альтернативный подход был предложен авторами в статье «Оценка эффективности работы паевых инвестиционных фондов», вышедшей в журнале «Бухгалтерия и банки». К анализу посткризисных результатов ПИФов была применена теория портфельного анализа. В сущности, рынок ценных бумаг – это не три индекса, а бесконечное количество комбинаций активов, приносящих различную доходность и имеющих различные показатели риска. С точки зрения теории портфельного анализа каждый актив характеризуется только показателями доходности и риска. На основе данных о поведении ценных бумаг в предшествующие периоды для каждой из бумаг рассчитываются соответствующие показатели. Предполагается, что указанные показатели являются фундаментальными и не меняются со временем. Также предполагается, что инвестор имеет возможность осуществлять продажи без покрытия. Вводится показатель доходности безрискового актива – ставки процента в абсолютно надежном банке или доходность краткосрочных госбумаг. Затем, решая задачи математического программирования, для каждой заданной доходности находится минимальный риск и структура портфеля, состоящего из ценных бумаг и безрискового актива, обеспечивающая такую комбинацию. Решения задачи можно изобразить в координатах доходность-риск, получив так называемую линию эффективных портфелей или линию рынка ценных бумаг. Таким образом, рынок ценных бумаг можно представить как множество портфелей, лежащее ниже и правее полученной линии. риск доходность Подход авторов заключается в позиционировании результатов деятельности ПИФов на вышеприведенный график и сравнение результатов управления с соответствующими точками линии эффективных портфелей. Фактически деятельность управляющего ПИФом сравнивается с работой портфельного менеджера, который для заданного уровня риска сформировал инвестиционный портфель и не 2 Вот эти города: Альметьевск (Татарстан), Екатеринбург, Иркутск, Мурманск, Новосибирск, Оренбург, Пермь, Самара, Санкт-Петербург. МАКРОЭКОНОМИЧЕСКИЙ АНАЛИЗ: МЕТОДЫ И РЕЗУЛЬТАТЫ совершал с ним операций в течение всего периода. По этой причине результаты деятельности ПИФов могут оказаться даже выше линии эффективных портфелей. Так по результатам за период с мая 1999 по май 2000 года фонды «Пионер Первый», Фонд государственных ценных бумаг и фонд «Илья Муромец» показали более высокую доходность при том же риске, что и оптимальный рыночный портфель. В то же время применение предложенного авторами критерия оценки работы ПИФов позволяет сравнивать между собой качество управления фондами, ориентированными на различные вложения и имеющими принципиально разные показатели риска. Ведь по большому счету инвестор делает выбор в пользу того или иного фонда, исходя не из направлений инвестиций, а из доходности и риска. Анализ результатов, показанных фондами, также может продемонстрировать, фонды какого типа и с каким уровнем риска управляются лучше. Так по результатам анализа деятельности фондов в 1999-2000 году был сделан вывод о том, что низкодоходные и низкорискованные фонды имеют показатели лучше, нежели соответствующие точки на линии эффективных портфелей. Наиболее доходные фонды, в свою очередь имеют показатели несколько хуже, чем соответствующие эффективные портфели. Аналогичные результаты показаны и в 2001 году. И результаты, полученные при составлении рейтинга Коммерсанта, и расчеты авторов показывают, что можно смело говорить о стабильно высоком качестве управления в большой группе российских ПИФов. Заключение Развитие фондового рынка – ключ к решению проблем трансформации сбережений населения в эффективные инвестиции. Именно решение этой проблемы может обеспечить продолжительный экономический рост с высокими темпами. Развитие рынка акций и облигаций невозможно без выхода на него миллионов мелких инвесторов, ставящих целью получение положительного реального процента при разумном риске. В настоящее время в стране сложилась ситуация, когда единственным доступным частным инвесторам финансовым инструментом, позволяющим обеспечить решение этой задачи, являются паи паевых инвестиционных фондов. Регулирование и надзор за деятельностью ПИФов практически исключают возможные злоупотребления со стороны управляющих компаний и обеспечивают их полную информационную открытость. Таким образом, можно говорить о минимальном системном риске (во всяком случае для внутренних инвесторов). Что же касается диверсифицируемого риска – при достаточно высокой доходности он умело минимизируется многими управляющими компаниями. МАКРОЭКОНОМИЧЕСКИЙ АНАЛИЗ: МЕТОДЫ И РЕЗУЛЬТАТЫ Из всего вышесказанного можно сделать вывод, что ПИФы – практически идеальный инструмент для частных инвесторов и именно с расширением их клиентской базы возможно расширение и рост капитализации отечественного фондового рынка и как следствие – радикальное улучшение инвестиционной ситуации в стране. Единственной серьезной проблемой представляется создание региональной инфраструктуры ПИФов. Разумеется, этот вопрос решать много проще, чем создание региональной филиальной сети коммерческих банков, но, поскольку такое решение требует повышения комиссионных, проблема остается.