Финансовые механизмы корпоративного управления

реклама

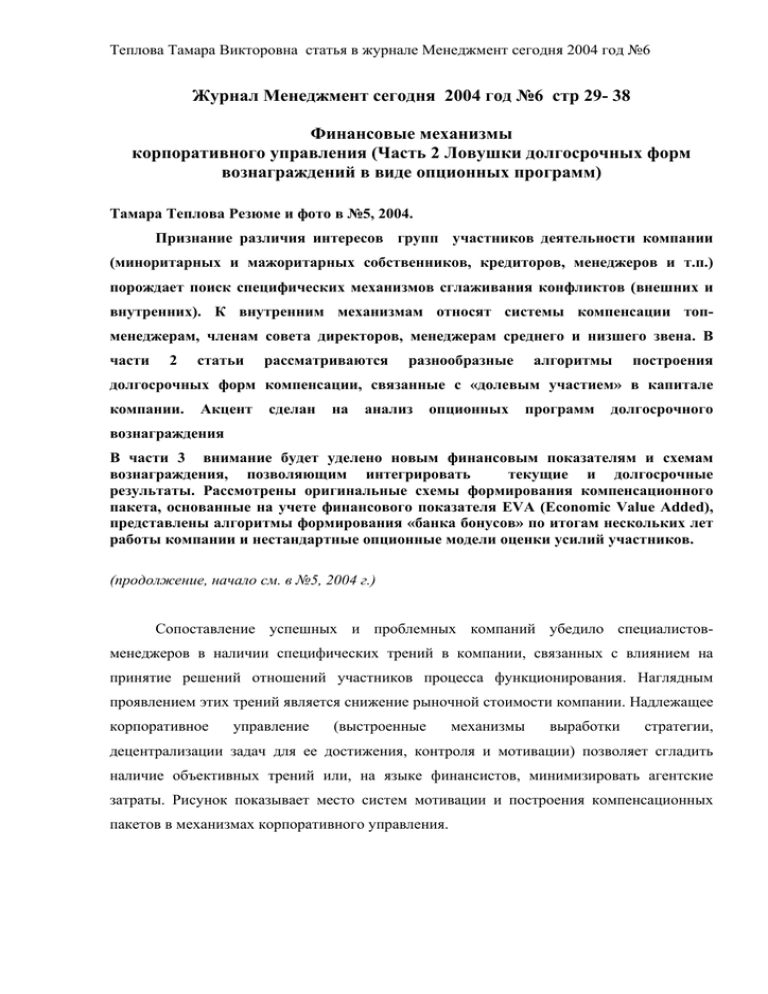

Теплова Тамара Викторовна статья в журнале Менеджмент сегодня 2004 год №6 Журнал Менеджмент сегодня 2004 год №6 стр 29- 38 Финансовые механизмы корпоративного управления (Часть 2 Ловушки долгосрочных форм вознаграждений в виде опционных программ) Тамара Теплова Резюме и фото в №5, 2004. Признание различия интересов групп участников деятельности компании (миноритарных и мажоритарных собственников, кредиторов, менеджеров и т.п.) порождает поиск специфических механизмов сглаживания конфликтов (внешних и внутренних). К внутренним механизмам относят системы компенсации топменеджерам, членам совета директоров, менеджерам среднего и низшего звена. В части 2 статьи рассматриваются разнообразные алгоритмы построения долгосрочных форм компенсации, связанные с «долевым участием» в капитале компании. Акцент сделан на анализ опционных программ долгосрочного вознаграждения В части 3 внимание будет уделено новым финансовым показателям и схемам вознаграждения, позволяющим интегрировать текущие и долгосрочные результаты. Рассмотрены оригинальные схемы формирования компенсационного пакета, основанные на учете финансового показателя EVA (Economic Value Added), представлены алгоритмы формирования «банка бонусов» по итогам нескольких лет работы компании и нестандартные опционные модели оценки усилий участников. (продолжение, начало см. в №5, 2004 г.) Сопоставление успешных и проблемных компаний убедило специалистовменеджеров в наличии специфических трений в компании, связанных с влиянием на принятие решений отношений участников процесса функционирования. Наглядным проявлением этих трений является снижение рыночной стоимости компании. Надлежащее корпоративное управление (выстроенные механизмы выработки стратегии, децентрализации задач для ее достижения, контроля и мотивации) позволяет сгладить наличие объективных трений или, на языке финансистов, минимизировать агентские затраты. Рисунок показывает место систем мотивации и построения компенсационных пакетов в механизмах корпоративного управления. Теплова Тамара Викторовна статья в журнале Менеджмент сегодня 2004 год №6 Корпоративное управление система взаимосвязанных механизмов, нацеленная на разрешение конфликта интересов между различными участниками корпоративных отношений Внешние механизмы: рынок корпоративного контроля (слияния и поглощения); принятые процедуры банкротства и ликвидации; конкуренция на товарных рынках; институциональная среда (защита собственности и прав, исполняемость законов); развитие фондового рынка и уровень ликвидности акций, Внутренние механизмы: структура собственности (наличие институциональных инвесторов, профессион. участников фондового рынка); построение совета директоров (наличие независимых, число, ротация); система мотивации и компенсационные пакеты (топ-менеджерам и членам совета директоров; механизмы принятия решений. Ловушки традиционных долгосрочных форм вознаграждения: реальные и мнимые Так как реализация стратегии занимает достаточно длительный период, то традиционные долгосрочные формы вознаграждения рассматриваются как наиболее адекватные механизмы мотивирования. К долгосрочным формам вознаграждения относят различные методы долевого стимулирования: передачу части акций (программы наделения наградными акциями), предоставление или продажу акций с ограничениями, фондовые опционы различных схем (схема 9). К долгосрочным компенсационным схемам могут быть отнесены также программы выкупа компанией акций у менеджеров, программы реинвестирования дивидендов или текущего дохода (через увеличение пакета акций). Главная цель всех этих программ – перевести участников процесса принятия и реализации решений в группу собственников и заинтересовать их в росте цены акции на рынке. Новыми формами долгосрочного вознаграждения являются накопительные схемы бонусов и программы соответствия акций с ограничениями по стоимостным индикаторам (например, показателю EVA). Программы распределения пакетов акций между работниками и заинтересованными лицами имеют достаточно солидную теоретическую поддержку. Начиная с работ Л. Келсо и М. Адлера (50-е гг. ХХ в.), идеи объединения труда и капитала Теплова Тамара Викторовна статья в журнале Менеджмент сегодня 2004 год №6 активно исследовались в теории и на практике. С 1970-х гг. эти идеи получили государственную поддержку в ряде стран. Например, в 1974 г. в США был принят закон о снижении налогового бремени для компании при передаче акций работникам, при этом вводились налоговые льготы для получателей программ. С этого времени программа ESOP (Employee Stock Ownership Plan) и позднее программа предоставления льгот по налогам опционных схем ISO (Incentive Stock Options) получили широкое распространение в компаниях США и европейских стран. Таким образом, необходимо учитывать существование налоговых выгод от долевых форм вознаграждения. Эти выгоды может получать как собственно участник (получение дохода в неденежной форме может снизить общую подоходную базу налогообложения или перенести налог на иное время), так и компания. Далее при рассмотрении фондовых опционов будет приведен численный пример, демонстрирующий налоговые выгоды, полученные компаниями США. В 1990 г. М. Дженсен и К. Мерфи исследовали влияние применяемых в компаниях методов стимулирования менеджеров (бонусов, изменений размеров зарплат, опционных программ, увольнений) на стоимость компании1. Анализ проводился на основе данных 2 тыс. американских компаний, действующих в период с 1930-х по 1990-й гг. Наиболее сильным рычагом, влияющим на стоимость компании, авторы называют акции, находящиеся в руках менеджеров, и потенциальные акции опционных контрактов. Множество исследований, наряду с рассмотрением различных вариантов снижения агентских затрат, содержит анализ влияния доли собственности менеджеров на стоимость компании. По данным эмпирических исследований, оптимальный уровень собственности в руках менеджеров, находится в двух диапазонах: 0–5%, или более 25%. С увеличением доли собственности менеджеров с 0% до 5% наблюдается рост рыночной оценки компании. В диапазоне 5%–25% наблюдаются эффекты, получившие в литературе характеристику «окапывания» менеджеров. При доле собственности выше 25% интересы акционеров-аутсайдеров и инсайдеров сближаются. В 90-х гг. XX в. во многих западных компаниях начали появляться программы выхода на оптимальный уровень собственности менеджеров. В компании фиксировалось количество акций, которое желательно передать в руки менеджеров — Target Ownership Plan (TOP). Эти программы базировались на результатах теоретических и эмпирических исследованиях способов снижения агентских затрат. Изучение этих программ2, которое 1 M. Jensen, K. Murphy, Performance Pay and Top-management incentives, The Journal of Political Economy, 1990, vol. 98, iss. 2, p. 225. 2 J. Core, D. Larcker, Performance Consequences of Mandatoru increases in Executive Stock Ownership, Journal of Financial Economics, 2002, vol. 64, p. 317. Теплова Тамара Викторовна статья в журнале Менеджмент сегодня 2004 год №6 проводилось на основе данных 195 компаний, поддерживающих концепцию оптимального владения топ-менеджерами акциями компаний, показало, что превышение доходности бухгалтерских показателей (доходность активов, прибыльность продаж) действительно имело место, по крайней мере, в течение двух лет после принятия данной программы. Котировки акций также отразили положительные эффекты программы: доходность акций была статистически выше в течение первых шести месяцев. Существенной проблемой является определение оптимума. В работе С. Химмельберга, Р. Хуббарда и Д. Палиа3 сделана попытка выявить факторы, по которым определяется оптимальное количество акций в руках менеджеров. Основной результат данного исследования: количество акций по программе ТОР зависит от степени исполнимости контрактов в данной стране. В условиях оптимального контрактного режима с развитой технологией мониторинга, доля акций во владении менеджеров может быть минимальна. Невозможность проведения мониторинга вследствие слабости систем коммуникаций или объективной сложности управления активами (нематериальные активы) приводит к необходимости повышения доли менеджеров во владении активами. Для российских компаний, часто сталкивающихся с проблемами слабости контрактов и неисполнимостью законов, оптимальным диапазоном часто называют интервал от 10% до 40%, хотя такие рекомендации очень условны, так как не учитывают отраслевые особенности, наличие институциональных (портфельных) инвесторов и степень государственного регулирования, что представляется достаточно важным. В ряде инвесторов, исследований крупных доказывается, кредиторов что (например, присутствие банков), институциональных группы контролирующих акционеров4, независимых членов совета директоров (СД) и большого числа участников совета директоров5 имеет положительное значение для снижения агентских затрат. Можно заключить, что наличие портфельных инвесторов, стратегического инвестора, сильного совета директоров с независимыми членами, невысокой доли государственной собственности позволяет рекомендовать для российских компаний максимальную долю участия менеджеров, которая бы соответствовала уровню 30%. Путь сближения интересов менеджеров, работников и собственников через разделение собственности имеет ряд ограничений. 3 C. P. Himmelberg, R. G. Hubbard, D. Palia, Understanding the Determinants of Managerial Ownership and the Link Between Ownership and Performance, Journal of Financial Economics, 1999, vol. 53, p. 353. 4 R. La Porta, F. Lopez-De-Silanes, A. Shleifer, R. Vishny, Investor protection and corporate valuation, The Journal of Finance, 2002, vol. 57, N 3, p. 1147. 5 S. Rosenstein, J. Wyatt, Outside directors, board independence and shareholder wealth, Journal of Financial Economics, 1990, vol. 26, p. 175; J. Core, R. W. Holthausen, D. F. Larcker Corporate Governance, Chief Executive Officer Compensation, and Firm Performance, Journal of Financial Economics, 1999, vol. 51, p. 371. Теплова Тамара Викторовна статья в журнале Менеджмент сегодня 2004 год №6 Первое ограничение связано со сменяемостью персонала и топ-менеджеров. Текучесть кадров в верхних эшелонах американских и европейских корпораций и, как следствие, ослабление стимула топ-менеджеров к долгосрочной оценке деятельности персонала – тенденция последних лет. По данным компании DBM (консалтинг в области кадровой стратегии, источник FT, 7.07.2002), к концу 2001 г. средний срок пребывания одного лица на посту генерального директора сократился до 2,75 года (в 1999 г. он составлял 3-4 года). Волна слияний и поглощений на российском нефтяном рынке также породила существенные кадровые перестановки. Превалирование спроса над предложением на рынке труда менеджеров привело к сокращению срока пребывания на должности среднего уровня управления в нефтегазовых компаниях РФ до 2 лет (по оценке автора и на основании данных, полученных при изучении факторов карьерного роста участников программы «Нефтегазовый бизнес» Академии народного хозяйства при Правительстве РФ за период 2000–2004 гг.). Этому процессу также способствовали усилия хедхантеров российского рынка. Отчасти проблема сменяемости менеджеров может смягчаться введением ограничений на действия с акциями или продлением срока предоставления опциона, а также при помощи виртуальных опционных программ. Второе ограничение программ TOP связано с незащищенностью позиции миноритарного акционера российской компании (слабая контрактная среда). Многие менеджеры и высшие руководители слабо мотивированы обладанием долей собственности из-за потенциальной возможности размывания доли по инициативе контролирующего собственника или из-за возможной потери собственности при продаже компании. При принятии решений в данном случае превалируют личностные аспекты (слово основного владельца). Третье ограничение связано с потенциальным нарушением принципа разделения рисков. Бонусы как переменная часть вознаграждения, увязанная с «усилиями» и демонстрируемыми достижениями компании (performance-based compensation), позволяют «разделить риски». Принцип разделения рисков требует, чтобы риск, не контролируемый менеджерами, был устранен. Вознаграждение должно быть максимально увязано с усилиями (рисками) агента, а не с положительными тенденциями на рынке или усилиями других лиц. При построении вознаграждения на основе динамики цены акции принцип разделения рисков часто нарушается. Одним из вариантов решения проблемы являются контракты «относительного участия» (relative performance contract)6. Такой контракт 6 M. Grinblatt, S. Titman, Financial Markets and Corporate Strategy, Irwin McGraw-Hill, 1998, p. 624. Теплова Тамара Викторовна статья в журнале Менеджмент сегодня 2004 год №6 определяет вознаграждение менеджера по результатам деятельности фирм-конкурентов или рынка (если речь идет о росте капитализации). В долгосрочных схемах этим контрактам соответствуют индексные опционы (с плавающей ценой исполнения). Таким образом, контракт «относительного участия» устраняет риски, влияющие на компании данной отрасли или рынка в целом. Недостатком таких контрактов экономисты считают порождение стимулов к агрессивной конкуренции на рынке, что может приводить к снижению доходности отрасли. Еще один вывод, следующий из принципа разделения рисков, – долевые долгосрочные программы вознаграждений более адекватны уровню топ-менеджеров и членов совета директоров. Для других уровней потребуются специальные поправки и ограничения, отражающие степень усилий, что может быть не всегда прозрачно и понятно участникам. Четвертое ограничение связано с низкой ликвидностью рынка акций в РФ и возможностью инсайдеров или крупных игроков рынка манипулировать ценами. Пятое ограничение связано с барьерами по движению капитала между странами. До августа 2001 г имели место определенные ограничения по доступности программ «участия в капитале» российских менеджеров и персонала, работающих в российских филиалах и подразделениях иностранных фирм (ограничения порождались валютным регулированием инвестиций в иностранные компании). Со второй половины 2001 г., после того как были введены поправки в валютное законодательство, программы ESOP стали доступны и российским участникам, с 2004 г. лимит инвестиций в капитал иностранных компаний был увеличен (потенциально доля участия в программе увеличилась). Перечисленные ограничения программ передачи акций в руки агентов (менеджеров, работников, членов СД) позволяют объективно посмотреть на программы фондовых опционов. Суть этих программ вознаграждения – отложенное владение акциями и право получения выигрыша только при положительной динамике эффективности работы компании. Менеджер получает (покупает) не сами акции, а только право покупки их через определенный период времени по фиксированной цене. Это право предоставляет компания. Схема 9. Место опционных программ в схемах долгосрочного вознаграждения Теплова Тамара Викторовна статья в журнале Менеджмент сегодня 2004 год №6 Долговые программы Долгосрочные системы вознаграждения Программы участия (долевая мотивация) Performance Shares Наградные акции и Акции с «условиями» Акции с ограничениями Restricted Shares Обыкновенные опционы (с премией или дисконтом) Индексные опционы Права на акции или на доход по ним (Share Appreciation Rights- SAR) (опционы) Долгосрочные Социальные программы Накопительные (отложенные) бонусы Банк EVA – бонусов Увязка банка бонусов С опционными программами И ограничениями на акции Виртуальные опционы Основной особенностью опционных программ является динамичность, т. е. установление вознаграждения не только за решения, принимаемые сегодня, но и за те, которые будут приниматься в будущем. Опционы выполняют две функции — мотивируют менеджеров учитывать последствия ныне принимаемых и будущих решений. Таким образом, можно констатировать, что опционные программы являются более совершенными по сравнению с программами льготных покупок акций (ESOP) или предоставлением акций с ограничениями (RSP). В среднем по американским компаниям в 1994 г. суммарно зарплата и бонус составляли 54% от общего денежного вознаграждения CEO, а в 1999 г. их доля упала до 23%7. В 1998 г. выплаты по фондовым опционам составляли 40% от общих выплат СЕО в крупнейших американских компаниях, входящих в индекс S&P 500, в то время как в 1992 г. – только 25%. Из 500 компаний индекса S&P 97% предлагали опционы для своих топменеджеров (в 1992 г. – 82%)8. Анализ систем вознаграждений в нефтегазовом секторе показал, что большинство нефтяных компаний (как транснациональных, так и локальных) использует фондовые опционы для своих работников. Акции с «условиями» получают менеджеры и директора в оговоренных случаях, связанных с изменением статуса компании или структуры собственности. Аналогичные программы существуют и в виде обусловленных бонусов. Например, председатель СД «ConocoPhillips» А. Данхэм в результате объединения двух компаний в 2002 г. получил 7 John Martin, Golf Tournaments and CEO Pay, Unraveling The Mysteries of Executive Compensation, Journal of Applied Corporate Finance, Fall 2001, vol. 14, №3, р. 22-34. 8 Там же. Теплова Тамара Викторовна статья в журнале Менеджмент сегодня 2004 год №6 $16,2 млн по условиям слияния. Аналогично, менеджеры «Объединенных машиностроительных заводов» (ОМЗ) по результатам слияния в 2004 г. с концерном «Силовые машины» несмотря на незаконченность опционных планов должны были бы получить акции, выделенные ранее на опционные программы. В таких случаях реализация акций предусмотрена с существенным дисконтом к цене исполнения, что соответствует мировой практике. Обусловленные акции и бонусы, как видно из приведенных примеров, играют не столько стимулирующую роль (рычаговую), сколько компенсируют издержки возможных кадровых перестановок и реализуют принцип удержания. Как опционные схемы могут снять противоречия долгосрочных программ Фондовые опционы (фондовые свидетельства) дают право участнику (менеджеру, работнику, члену СД) купить акцию компании по определенной цене (цене исполнения) в течение фиксированного периода предложения опциона. Классический вариант: цена исполнения устанавливается по текущей рыночной цене акции. Существуют и другие, менее традиционные варианты: 1) дисконтные опционные программы, предлагающие цену исполнения ниже текущей рыночной; 2) премиальные опционы, в которых цена исполнения выше текущей биржевой цены; 3) индексные опционные программы, в которых цена исполнения привязана к отраслевому или рыночному индексу, то есть меняется во времени (например, такие программы используют американские компании «новой экономики»: «Broomfield», «Level 3 Communications»). В индексных опционных программах реализуется идея контракта «относительного участия». Дисконтные, премиальные, стандартные опционные контракты предполагают по окончании опционного периода переход собственности в руки участника. Дисконтные опционные программы первоочередной целью имеют передачу акций участникам и поэтому предполагают дополнительные ограничения на распоряжение полученными акциями. Например, акции не могут быть проданы после исполнения опциона в течение определенного срока (оговаривается период времени), или задаются целевые показатели, снимающие ограничения (темп роста компании, темп роста прибыли, TSR). В ряде случаев ограничение касается числа лет работы участника в компании на определенной должности. Другая схема опционных контрактов закрепляет акции за участником, но не дает право окончательного перехода собственности. В определенном смысле это виртуальные Теплова Тамара Викторовна статья в журнале Менеджмент сегодня 2004 год №6 схемы поощрения акциями, так называемые программы «фантомных акций» (phantom stock plan), когда вознаграждение увязано с динамикой цен акций (денежные выплаты менеджерам равны удорожанию определенного пакета акций во времени) и выплачиваемыми дивидендами. Для снятия проблемы размывания капитала при высокой мобильности кадров, для поддержания высокой доли свободно обращаемых акций эти схемы являются очень эффективными. Компания «Вымпелком» реализует схему фантомных акций для своих директоров. Схема 10. Виды опционных контрактов Виды используемых опционных контрактов энергетических компаний Контракты с переходом собственности Фантомные программы Цена исполнения = биржевой цене Вознаграждение только по акции на зафиксированный момент превышению рыночной цены пакета времени (время начала опциона) акций над ценой исполнения закрепленного пакета Дисконтные программы (цена исполнения существенно ниже текущей рыночной). Полученные по контракту акции имеют ограничение. Премиальные программы (цена Два элемента вознаграждения: разница исполнения выше текущей биржевой) между биржевой ценой и ценой исполнения и дивидендные выплаты Индексные, с плавающей ценой исполнения (поправочный коэффициент устанавливается по отраслевым индексам или индексу рынка страны) Мировой стандарт периода предложения опционной программы 10 лет. По российским компаниям опционные программы короче: до 2005–2007 гг. Российские опционные контракты с менеджерами впервые зарегистрированы ФКЦБ в мае 2001 г. по НК «Татнефть»9. К 2003 г. на российском рынке можно было увидеть самые разные схемы опционных программ. Однако по сравнению с зарубежными компаниями аналогичной величины активов или объемов деятельности круг участников программ достаточно узкий: в нефтяных компаниях – от 20 до 300 человек, в компаниях других отраслей – не более 100 человек. Исключение составляют подразделения, филиалы и дочерние компании зарубежных фирм, действующие на территории РФ, в которых широта охвата может достигать 30% персонала. 9 Шигапова Л., Карбовский В. Перспективы применения опционных свидетельств на примере компании «Татнефть». // РЦБ. – 2002. – N 1(208). – С. 50-51. Теплова Тамара Викторовна статья в журнале Менеджмент сегодня 2004 год №6 Традиционно пакет акций по опционной программе или по программе акций с ограничениями увязывается с бонусом года, когда вводится опционная программа. Например, при годовой заработной плате $100 тыс., годовом бонусе $100 тыс. (мультипликатор равен 1 и нормативные требования по подразделению и личному участию выполнены полностью), опционная программа составит 25%, то есть предлагаемый по опционному контракту пакет будет иметь цену исполнения $25 тыс. Количество акций в опционной программе данного года или количество передаваемых акций с ограничениями будет рассчитываться следующим образом: Количество акций данного года по программе = $25 тыс. / рыночная цена акции на момент начала программы. В ряде случаев величина пакета увязывается с суммой общего заработка. Примером может служить нефтяная компания «Лукойл» (трехлетняя опционная программа с 1 июля 2002 г.), система опционного вознаграждения которой схожа с НК Chevron: компания приобретает акции на фондовом рынке, дивиденды по этим акциям начисляются участникам программы, а по истечении трехлетнего срока акции переходят в собственность участника. Размер пакета каждого участника (порядка 20%) задается не количеством акций, а величиной общего денежного вознаграждения. В ряде случаев сумма выделяемого по программе опционного пакета фиксируется в пропорции к базовой заработной плате работника (6:1 верхнего уровня управления и 4:1 среднего) и корректируется на степень достижения целевого показателя. Например, если целевым показателем выступает общая доходность по акции (TSR), то достижение определенного уровня доходности (среднеотраслевого , уровня компаний-аналогов или планового значения) позволяет рассчитывать на 100% базового пакета (в 6 раз превышающего фиксированную заработную плату руководителя), а проигрыш в достижении показателей TSR снижает пакет до 30-50%. Опционные программы, как и программы предоставления (продажи с дисконтом) акций с ограничениями, могут носить разовый характер (вводиться в отдельные годы) или строиться на непрерывной (ежегодной) основе. Замораживание или прекращение этих программ часто увязывается с достижением оптимального уровня владения (TOP). Схема 10 позволяет проанализировать основные положительные и отрицательные стороны опционных программ. Схема 10. Положительные и отрицательные стороны опционных программ Теплова Тамара Викторовна статья в журнале Менеджмент сегодня 2004 год №6 Аргументы «за» и «против» опционных программ ЗА Ориентация на долгосрочные эффекты (баланс интересов со стратегическими инвесторами) Возможность сократить текущие денежные выплаты (экономичность) По зарубежным компаниям – налоговый щит (сокращение налоговых платежей). Нематериальные (брендовые) связи создают эффект удержания Против Риск неполучения выгоды участниками при высокой колеблемости рынка акций или низкой ликвидности Нарушение принципа стимулирования при рыночной неэффективности Возможность размывания структуры капитала и потери контроля Возможность снижения доли свободно обращаемых акций (Free Float) Затратность как по введению программ, так и по мониторингу и реализации (при выкупе акций на рынке) Мотив для манипуляций с отчетностью Слабое законодательное регулирование и незащищенность участников С точки зрения финансового управления большую значимость имеют учетные и налоговые вопросы реализации опционных программ. Ловушки учета и налогообложения опционных программ: сопоставление российской и зарубежной практики Правила введения российских опционных программ (выпуска опционных свидетельств) регламентируются постановлением ФКЦБ от 9 января 1997 г. «Об опционном свидетельстве, его применении и утверждении стандартов эмиссии опционных свидетельств и их проспектов эмиссий». Опционное свидетельство является производной именной ценной бумагой, которая закрепляет право ее владельца на покупку или продажу базисного актива (в данном случае обыкновенной акции) в сроки и на условиях, указанных эмитентом. Так как держатель стандартного опциона (не виртуального) при его исполнении получает долю собственности компании, а не денежные выплаты, количественная оценка вознаграждения имеет определенную условность. Рассмотрим, как по зарубежным компаниям осуществляется эта оценка, и какие возникают при этом сложности. Аналитики оценивают опционное вознаграждение количественно как разницу между рыночной ценой акции в текущем году и ценой исполнения. Условность такой оценки связана с тем, что между оцененным аналитиками вознаграждением и реальным денежным выигрышем существует: а) временной лаг; б) дополнительные издержки, связанные с продажей акций на рынке; в) налоговые выплаты. Теплова Тамара Викторовна статья в журнале Менеджмент сегодня 2004 год №6 Свидетельством сложности оценки опционной части вознаграждения является информация о вознаграждениях менеджеров, часто появляющаяся в финансовых изданиях. Business Week, Forbes публикуют данные о годовых вознаграждениях СЕО крупнейших компаний США. Однако отражение в информации опционных программ приводит к тому, что оценки аналитических агентств общего вознаграждения и среднего значения выплат по компаниям значительно отличаются. Когда цена исполнения равна или выше текущей рыночной (премиальные опционы), программа не затрагивает прибыль компании, отражаемую в отчетности. В том случае, когда компания предлагает дисконтные или индексные опционные программы, разница между ценой возможной продажи на рынке и ценой исполнения должна рассматриваться в качестве издержек компании, наряду с заработной платой и бонусными выплатами. Хотя оцененная аналитиками разница не носит явной денежной формы и является лишь потенциальным выигрышем менеджера, с точки зрения стоимостной концепции финансового управления это упущенная выгода для владельцев капитала компании, то есть статья агентских издержек, и она должна быть показана в виде уменьшения экономической прибыли. Явные издержки возникнут, если компании для реализации опционной программы придется выкупать акции на рынке для своих участников. Цена выкупа в дисконтных программах будет превышать цену исполнения, которую заплатят получатели акций. Часто анализ таких потерь приводит к отказу от «программ участия». Например, предложение ввести опционные программы для менеджеров и директоров в РАО «ЕЭС» породило встречное предложение со стороны ряда акционеров о компенсации затрат получателями. В тех случаях, когда противники программ не так активны или сильны, потери несет компания. В одних случаях эти потери явные (когда компания привлекает деньги на покупку акций на рынке и несет убытки при продаже их участникам по более низкой цене), в другом случае неявные (если акции уже имелись на балансе компании и их текущая справедливая цена является спорным вопросом). Долгое время с момента появления опционных программ вопросы неявных потерь не поднимались в научно-практических изданиях и учетно-отчетных документах компаний. Вопрос о корректировке бухгалтерской прибыли был поднят только в 2002 г. после бухгалтерских скандалов в США, связанных с «приукрашиванием» финансовых результатов с целью влияния на цены акций. До 2004 г. стандарты составления отчетности US GAAP, IAS, ПБУ РФ не требовали оценки и отражения в уменьшаемой учетной прибыли «выплат» работникам по опционным контрактам. Например, стандарты IAS требовали лишь раскрытия информации по применяемым опционным планам: характер и Теплова Тамара Викторовна статья в журнале Менеджмент сегодня 2004 год №6 условия опционных планов, учетная политика по таким планам, количество собственных акций в активах компании по опционным планам на начало и конец года, их реальная стоимость. В результате учетная прибыль завышалась, что являлось положительным сигналом рынку для роста цены акции. Менеджеры и директора были не очень заинтересованы в корректном отражении понесенных компанией затрат и раскрытии всей информации по предоставляемым опционам. Часто опционные планы носили индивидуальный (закрытый) характер и не рассматривались широко на собраниях акционеров. Комиссия по ценным бумагам и биржам США (SEC) с подачи американских бирж в 2003 г. приняла поправки к правилам функционирования компаний на фондовых площадках США. В числе поправок требование одобрения акционерами компании опционных программ для директоров и менеджеров, не зависимо от того, включена эта программа в общий план по выплате вознаграждений или нет. По новым правилам акционеры на годовом собрании должны будут одобрять любые опционные программы и переоценку опционов. Следует отметить, что эти поправки касаются работы на биржах только американских компаний, российские компании (например, МТС, Татнефть, WBD) и др. иностранные эмитенты освобождены от них. Давление рыночных инвесторов, бирж и регулирующих органов привело к определенным подвижкам в аналитике по компаниям. Консалтинговые агентства и инвестиционные компании начали включать опционные денежные выгоды в статьи расходов при расчете прибыли компании (например, с 2002 г. S&P корректирует прибыль по GAAP с учетом опционных программ, реализуемых анализируемыми компаниями). Исследования, проведенные консалтинговой компанией McKinsey весной 2002 г. (опрос более 200 инвесторов из 31 страны), показали, что, по мнению многих институциональных инвесторов, в отчетность компаний необходимо включать данные об опционах, получаемых менеджерами высшего звена. В Западной Европе за эту норму высказались 98% инвесторов-респондентов, в Латинской Америке, Восточной Европе и Африке — 97%. В Северной Америке, где опционные программы наиболее развиты, сторонниками такого включения являются лишь 67% респондентов. Члены International Accounting Standards Board (организация, занимающаяся разработкой международных стандартов отчетности IAS) летом 2002 г. одобрили новое правило составления отчетности, предписывающее учитывать опционы, выдаваемые сотрудникам компании, как расходы, наряду с другими выплатами сотрудникам (заработной платой, бонусами). Компании, составляющие отчетность по IAS, должны будут следовать ему начиная с 2004 г. Теплова Тамара Викторовна статья в журнале Менеджмент сегодня 2004 год №6 Сами компании меняют правила учета опционов и расчета прибыли (например, с 2002 г. – Coca-Cola, Gilette, издательский дом Washington Post, Boeing). Для компаний «старой экономики» это обоснованное и не очень болезненное решение. Сложнее обстоит дело с этим в высокотехнологических компаниях, практиковавших предоставление опционов почти всем сотрудникам. Например, если бы учет был изменен уже в 2001 г., чистая прибыль Coca-Cola уменьшилась бы только на 6%, а Eastman Kodak, HewlettPackard, компании «новой экономики» стали бы убыточными. Более того, поскольку биржевые цены акций ряда компаний крайне неустойчивы (это касается растущих компаний, компаний высокого операционного риска), то при введении новых правил учета стоимость опционов придется пересчитывать ежеквартально, что приведет к высокой нестабильности прибыли в течение года. Отчетность, традиционно являющаяся сигналом для инвесторов, станет более бесполезной и запутанной. Ввиду незначительной распространенности опционных программ по российским компаниям и малой доли участия, корректировке прибыли компаний, использующих опционы, не уделяется внимания. Больший интерес участники программ проявляют к налоговым выплатам по опционам. Как отмечено на схеме 10, опционные программы затрагивают налогообложение компаний и получателей. Для российских компаний отсутствуют налоговые льготы по прибыли при предоставлении работникам акций или опционов по ним. Более того, до 2003 г. имелись налоговые ограничения, связанные с двойным подоходным налогообложением производных ценных бумаг (ст. 214 НК, часть вторая РФ). По ранее действующему НК, доходы получателей, включенных в опционные программы, попадали под налогообложение дважды: первый раз — при исполнении опциона в размере 13% от разницы между рыночной ценой акции и ценой исполнения (налог с материальной выгоды), второй раз — в случае продажи акции на рынке в размере 13% от разницы между ценой продажи и ценой исполнения. Поправки, введенные Федеральным законом от 06.05.2003 № 51-ФЗ, устраняют двойное налогообложение, так как уплаченные при исполнении опциона суммы налогов засчитываются при налогообложении продажи акций. Рассмотрим налоговые выгоды опционных программ на примере нефтяной американской компании Chevron. Так как компания имеет дочерние структуры, то работники входящих в холдинг компаний имеют возможность исполнять опционы, получая акции и материнской, и дочерней компаний. Предлагаемые опционные пакеты устанавливаются в процентном отношении к целевому бонусу. Целевой бонус привязан к годовой заработной плате. Например, при годовой заработной плате менеджера среднего Теплова Тамара Викторовна статья в журнале Менеджмент сегодня 2004 год №6 звена в $300 тыс., мультипликатор бонуса составляет 1,2, что позволяет рассчитывать на годовой бонус в размере $360 тыс. При исполнении индивидуальных показателей и показателей подразделения сумма опционного пакета составит $72 тыс. (20% от годового бонуса). На эту сумму (цену исполнения) через 8 лет могут быть приобретены акции компании. На компанию распространяется действие льготного налогообложения – программа ISO10. Эта программа освобождает получателя от уплаты подоходного налога в момент получения акций во владение и требует уплаты налога по другой шкале налогообложения (шкале роста капитала) в случае последующей продажи акций с прибылью. Однако для того, чтобы воспользоваться такой налоговой льготой, должны быть выполнены определенные требования налоговых органов. Эти требования касаются временного периода владения акциями (или времени опционного предложения), а также участия работника в деятельности компании. Например, приобретенные акции по программе ISO не могут быть проданы в течение двух лет после опционного предложения или одного года после перехода акций в руки работника. Более того, все время с начала опционной программы и за три месяца до даты исполнения, владелец опциона должен продолжать работать на компанию, предоставившую опцион. Численный пример оценки экономических выгод и налоговых платежей по опционной программе работника В году 1 компания предоставила работнику право покупки 2 тыс. акций по цене исполнения $30 за акцию в течение 8 лет. На дату предложения опциона цена акции составляла $28. Так как рыночная цена акции меньше цены исполнения, то опцион не имеет стоимости, и работник не получит выгоды, исполнив опцион в момент предложения. Стимулирующий эффект опциона – в ожидании роста цены над ценой исполнения. Предположим, к году 8 цена акции поднимется до $75. Работнику выгодно исполнить опцион, заплатив $60 тыс. за предложенные 2 тыс. акций. Рыночная цена купленного пакета акций составляет $150 тыс. Разница между рыночной ценой пакета и уплаченной суммой рассматривается как выгода получателя опциона (bargain element). В данном примере выгода составляет $90 тыс. Схема 11. График выгод получателя стандартного опциона с премией Цена акции Выгода при исполнении опциона 30 28 Шкала времени 10 Дата исполнения Sally M. Jones, Principles of Taxation, McGraw-Hill, 2002. Теплова Тамара Викторовна статья в журнале Менеджмент сегодня 2004 год №6 В общем случае работник с полученного дохода в $90 тыс. должен заплатить налог по ставке подоходного налога с текущего дохода (в США и ряде других стран ставки налогообложения по текущему доходу и по доходу от роста капитала различны). В РФ работник заплатил бы по ставке 13%. Следовательно, в году 8 работник имеет отрицательные оттоки по двум статьям: покупка акций за $60 тыс. и налоговые платежи с суммы в $90 тыс. В общем случае, предполагая, что отложенных денежных средств в достаточном количестве работник не имеет, покрыть эти оттоки работник может, продав часть акций на рынке. Эта продажа не принесет дополнительный доход и соответствующий налоговый платеж до тех пор, пока цена акции не превышает $75 за акцию. В противном случае, дополнительный доход от продажи акций выше $75 приведет к еще одному (третьему) оттоку денег в виде налога на сумму превышения цены продажи над ценой $75. Если по компании реализуется программа ISO (соблюдаются определенные требования по широте участии и еще ряд условий), то по предоставленным налоговым льготам работник защищен от необходимости налоговых платежей по полученной выгоде в размере $90 тыс. до момента реализации этих акций на рынке. При наличии суммы в $60 тыс. для покупки пакета, налоговый платеж отсутствует. Выгода при исполнении опциона не рассматривается как налогооблагаемый доход. Например, пусть на 8 году работник выкупил акции, а на 10-м году реализации опционной программы продает пакет акций за $225 тыс. Прирост капитала, подлежащий налогообложению составляет $165 тыс. ($60 тыс. рассматривается как исключаемая из налогообложения сумма издержек (tax base), 165 = 225 – 60). Таблица 3 демонстрирует денежные потоки, получаемые участником по опционной программе с учетом налоговых льгот (программа ISO) и без. Таблица 3. Сравнение денежных потоков по уплате налогов работником компании, получившим опцион на акции и исполнившим его. Предполагается ставка налога на текущий доход получателя 36% и ставка налога на прирост капитала 20% (ставки, действующие в США на 2002 год). ISO (программа налоговых Опционы без органов США льготных налоговых льгот условий опционов для работников) Дата исполнения опциона (год 8 рассматриваемого примера) Текущий доход Отсутствует $90 тыс. Налоговый платеж по Отсутствует $32,4 тыс. ставке 36% Фиксация затратной $60 тыс. $150 тыс. базы для последующего налогообложения по приобретенным акциям Год 10 от момента предложения опциона (продажа работником акций) Полученный работником $225 тыс. $225 тыс. доход от продажи акций Фиксируемый прирост $165 тыс. $75 тыс. = 225 – 150 капитала Налоговый платеж по $33 тыс. $15 тыс. шкале налогообложения прироста капитала (ставка 20%) Теплова Тамара Викторовна статья в журнале Менеджмент сегодня 2004 год №6 Таблица 3 демонстрирует двойную выгоду программы ISO: отсутствие налоговых платежей до момента продажи акций и перевод полученного дохода на другую, более низкую шкалу налогообложения – шкалу прироста капитала. Таблица 4 анализирует позицию компании по опционным программам. Таблица 4. Сравнение денежных потоков компании, реализующей опционную программу для работников по двум схемам (предельная ставка налога на прибыль 35%, соответствующая ставкам американского рынка) ISO (программа налоговых Опционы без органов США льготных налоговых льгот условий опционов для работников) Дата исполнения опциона (год 8 рассматриваемого примера) Поступление денег от $60 тыс. $60 тыс. работника за акции по опционной программе Уменьшение Отсутствует $90 тыс. налогооблагаемой базы по статье «компенсации работникам» Налоговая экономия по Отсутствует $31,5 тыс. = $90 тыс. опционным программам х 0,35 Чистый денежный поток, $60 тыс. $91,5 тыс. полученный компанией по опционной программе Последующая продажа работником акций на рынке не окажет влияния на денежные потоки компании. Таблица демонстрирует акцент на интересы работника (получателя опционов) в принятых налоговых льготах США.