Комментарии к проекту ПБУ 5 «Учет запасов

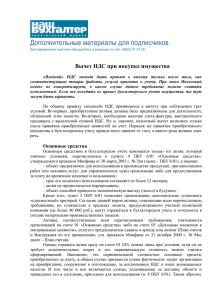

реклама