анализ влияния различных моделей оценки при

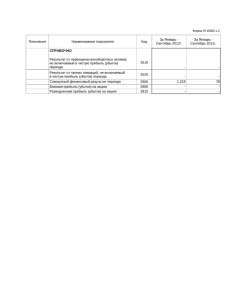

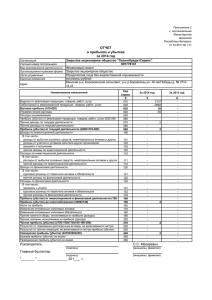

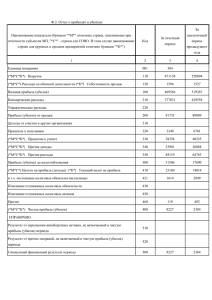

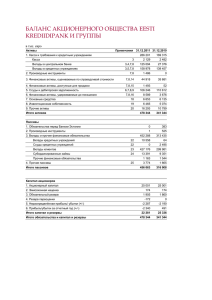

реклама

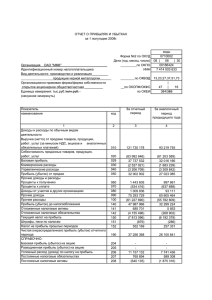

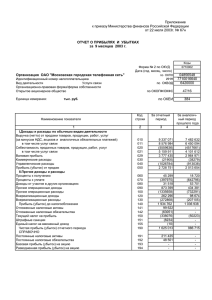

Секция 12 «МОДЕЛИРОВАНИЕ ЭКОНОМИЧЕСКИХ И БИЗНЕС-ПРОЦЕССОВ В ПРОМЫШЛЕННОСТИ» АНАЛИЗ ВЛИЯНИЯ РАЗЛИЧНЫХ МОДЕЛЕЙ ОЦЕНКИ ПРИ ОПРЕДЕЛЕНИИ РЕЗУЛЬТАТОВ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ д.э.н., проф. Рожнова О.В., к.э.н., доц. Марков В.В., Игумнов В.М. МГТУ «МАМИ» rognova@mail.ru, vmigumnov@ya.ru, (495) 223-05-23 доб. 1452 Вся информация, отражающаяся в официальной финансовой отчетности, подготавливается на основе принципа начисления, заключающегося в том, что результаты операций и прочих событий признаются по факту их совершения, а не тогда, когда денежные средства или их эквиваленты получены или выплачены (на данном принципе построена отчетность, подготовленная в формате Международных стандартов финансовой отчетности (МСФО) и Российской системы бухгалтерского учета (РСБУ)). В теории существуют различные концепции (модели) определения показателя «прибыль/убыток» за период. Наибольшее распространение получила модель, в которой этот показатель отражает в подавляющем большинстве случаев «реально заработанные» предприятием чистые денежные потоки. Из-за использования принципа начисления показатель «прибыль/убыток» не тождествен разнице между уже оплаченными доходами и оплаченными расходами. Оплата многих доходов и расходов только ожидается на отчетную дату и произойдет после нее. Под «реально заработанными» чистыми денежными потоками понимаются либо уже поступившие потоки, либо такие, поступление которых обязательно ожидается от какого либо субъекта экономики после отчетной даты. Показатель «прибыль/убыток», включающий «реально заработанные» чистые денежные потоки целесообразно именовать «реализованная прибыль/убыток». Помимо операций, приводящих к получению реализованных прибылей и убытков на отчетную дату (т.е. операциям, по которым доходы и расходы либо уже оплачены, либо будут оплачены), на предприятии происходят операции, события, явления, по которым поступление или отток денежных средств на отчетную дату не только отсутствует, но и не ожидается (либо эти ожидания еще очень неопределенны). Такие прибыли и убытки полагаем целесообразным именовать «нереализованными». Специфика концепции (модели) определения результата в финансовой отчетности обусловлена ее целью, состоящей в максимальном удовлетворении информационных запросов пользователей. В круг этих пользователей входят и менеджеры предприятия, принимающие различные управленческие решения. Прежде всего, управляющий персонал должен хорошо представлять, как будут выглядеть результаты предприятия в финансовой отчетности, так как они, во многом обусловят отношение к предприятию со стороны потенциальных и действительных инвесторов, кредиторов, поставщиков и покупателей, партнеров, сотрудников и других пользователей финансовой отчетности. Также результаты деятельности предприятия непосредственно влияют на его рыночную стоимость. Кроме того, они используются для оценки достижения поставленных целей; принятия решений о дальнейших действиях, упреждающих негативное развитие ситуации; разработки бюджетов и внесения в них необходимых корректировок. С одной стороны в связи с указанной ориентацией финансовой отчетности на информационные потребности ее пользователей, концепция определения результата изначально была основана на принципе осмотрительности (консерватизма), который как считалось, обеспечивал возможность получения пользователями максимально устраивающей их информации. Применение этого принципа в условиях неопределенностей, неизбежно присущих многим событиям, ситуациям, обстоятельствам гарантировало пользователям, отсутствие завышенной оценки активов или доходов, и заниженной оценки обязательств или расходов. Гарантией выступал содержательный состав показателя «прибыль/убыток за период», представленный на рисунке 1. МАТЕРИАЛЫ 77-Й МЕЖДУНАРОДНОЙ НАУЧНО-ТЕХНИЧЕСКОЙ КОНФЕРЕНЦИИ ААИ «АВТОМОБИЛЕ- И ТРАКТОРОСТРОЕНИЕ В РОССИИ: ПРИОРИТЕТЫ РАЗВИТИЯ И ПОДГОТОВКА КАДРОВ» 67 Секция 12 «МОДЕЛИРОВАНИЕ ЭКОНОМИЧЕСКИХ И БИЗНЕС-ПРОЦЕССОВ В ПРОМЫШЛЕННОСТИ» Рисунок 1 – Историческая модель определения результата Пользователь по состоянию на дату отчетности мог обоснованно считать, что все негативные ожидания, имевшиеся на эту дату, уже учтены и не смогут ухудшить финансовое положение предприятия. Результаты, содержащиеся в отчетности, подготовленной на основе подобной концепции, реализованной в модели оценки результата, которую полагаем целесообразным именовать исторической моделью, правомерно считать безрисковыми. Это не означает, что у предприятия нет абсолютно никаких рисков. В будущем могут произойти любые явления, в том числе и неблагоприятные для компании. Но, все убытки, вытекающие из событий, обладающих высокой степенью вероятности, и для осуществления которых на отчетную дату имеются все условия, уже отражены в результатах подобной отчетности. С другой стороны, традиционно наиболее используемой оценкой в финансовой (бухгалтерской) отчетности являлась фактическая стоимость приобретения (историческая стоимость). Первоначально актив оценивался именно с использованием этой оценки, и далее она же выступала в качестве основы для последующей оценки. Если актив относился к не амортизируемым, то она часто выполняла функцию балансовой стоимости. В случае амортизируемого актива балансовой оценкой выступала его остаточная стоимость, определяемая путем вычитания из фактической стоимости приобретения накопленной к отчетной дате амортизации. Однако, два фактора: задача выполнения в полной мере принципа осмотрительности и понятие самого актива требовали, чтобы его балансовая стоимость не превышала выгод, которые из него намерено и может извлечь предприятие. В итоге балансовая стоимость активов была определена как: сумма, по которой актив признается в балансе после вычета не только всей суммы накопленной амортизации, но и накопленных убытков от обесценения (для долгосрочных активов); наименьшее значение из себестоимости и возможной чистой стоимости продажи (для краткосрочных в общем виде). Таким образом, ни один актив не мог быть отражен в сумме, превышающей содержащиеся в нем выгоды. Убыток от обесценения активов, уменьшающий их стоимостную оценку, яркий пример «нереализованного» убытка. Чтобы модель была безрисковой, в показатель «прибыль/убыток за период» включались «нереализованные» убытки, но ни в коем случае не «нереализованные» прибыли. Возникновение «нереализованных» прибылей связано с проблемой получение более актуальной оценки активов. Долгосрочные активы, такие как, например, основные средства, нематериальные активы, долгое время присутствуют на предприятии. В связи с длительным периодом эксплуатации долгосрочных активов их исторической стоимости присуще устаревание. Задача представления пользователям оценки, соответствующей реалиям времени, требует ее приведения в соответствие с изменившимися условиями. Стоимость долгосрочного актива, рассчитанная посредством вычитания из первоначальной оценки накопленной амортизации, может значительно отличаться от оценки, которая характерна для актива на отчетную дату, в связи с изменением рыночной конъектуры, условий, методов, способов, технологий его производства, инфляцией и т.п. Чтобы пользователи имели возможность получить представление о стоимости актива, более соответствующей времени, стандарты официальной отчетности разрешают актуализировать оценку актива посредством его переоценки. Это касается только долгосрочных активов, для оборотных активов переоценка неуместна, в силу краткосрочности их пребывания на предприятии. МАТЕРИАЛЫ 77-Й МЕЖДУНАРОДНОЙ НАУЧНО-ТЕХНИЧЕСКОЙ КОНФЕРЕНЦИИ ААИ «АВТОМОБИЛЕ- И ТРАКТОРОСТРОЕНИЕ В РОССИИ: ПРИОРИТЕТЫ РАЗВИТИЯ И ПОДГОТОВКА КАДРОВ» 68 Секция 12 «МОДЕЛИРОВАНИЕ ЭКОНОМИЧЕСКИХ И БИЗНЕС-ПРОЦЕССОВ В ПРОМЫШЛЕННОСТИ» Переоценка проводится предприятием самостоятельно и выражается в признании актива в отчетности по переоцененной стоимости, которая должна соответствовать его справедливой стоимости. В результате переоценки долгосрочного актива его стоимость либо возрастает, либо уменьшается, при этом не происходит притока или оттока денежных средств на предприятие. Таким образом, переоценка, фиксирующая прирост стоимости, приводит к образованию «нереализованной» прибыли; отражающая уменьшение стоимости – к «нереализованному» убытку. В случае увеличения стоимости активов, возрастают и чистые активы предприятия, трансформируется их структура, т.е. изменяется финансовое положение компании. В тоже время, для того, чтобы результат «прибыль/убыток за период» был безрисковым, «нереализованная» прибыль, представляющая собой крайне рискованный показатель, не должна в него включаться. Соответственно, «нереализованная» прибыль не включалась в расчет показателя «прибыль/убыток за период», а сразу учитывалась в составе капитала (в зависимости от объекта учета – либо в резервах, либо прямо в нераспределенной прибыли), т.е. адекватно отражала прирост чистых активов предприятия в отчете о его финансовом положении. До 2009 г. согласно правилам МСФО отчетом о результате деятельности предприятия выступал «Отчет о прибылях и убытках», итогом которого была статья «прибыль/убыток за период», не включающая при применении к объекту исторической модели «нереализованные» прибыли. Такая ситуация стала неприемлемой при произошедшей переориентации требований пользователей, прежде всего, инвесторов и, следовательно, менеджеров, к содержанию отчетной информации, на основе которой они принимают решения. Как уже отмечалось, пользователи стали считать приоритетными сведения об изменении благосостояния предприятия. В целях повышения прозрачности финансовой отчетности, а также, для большего соответствия отчетной информации ожиданиям пользователей, в МСФО отчет о результатах был видоизменен. Начиная с 1.01.2009 г., таким отчетом стал «Отчет о совокупных доходах», в котором отражаются как «реализованные» прибыли/убытки, так и «нереализованные» и прибыли, и убытки. Однако при применении исторической модели определения результата «нереализованные» прибыли выделены путем их отдельного представления во второй части «Отчета о совокупных результатах», именуемой «Прочие совокупные доходы». Первая часть представляет собой «Отчет о прибылях и убытках», в ней признаются при рассматриваемой модели «реализованные» прибыли/убытки» и «нереализованные» убытки, и итогом выступает показатель «прибыль/убыток за период». Общий итог «Отчета о совокупном доходе» - показатель «совокупный доход за период», вычисляемый как сумма показателей «прибыль/убыток за период» и «прочие совокупные доходы». Литература 1. Вахрушина М.А. Международные стандарты финансовой отчетности / М.А. Вахрушина, Л.А. Мельникова, Н.С. Пласкова. - М.: Омега-Л, 2007. - 568 с. 2. Кутер М.И. Теория бухгалтерского учета: учебник. – М.: Финансы и статистика, 2007. 590 с. 3. Мизиковский Е.А., Дружиловская Т.Ю. Международные стандарты финансовой отчетности и бухгалтерский учет в России. - 2-е изд., переработанное и дополненное - М.: Бухгалтерский учет, 2006. – 534 с. 4. Международные стандарты финансовой отчетности. КонсультантПлюс, 2012 г. МАТЕРИАЛЫ 77-Й МЕЖДУНАРОДНОЙ НАУЧНО-ТЕХНИЧЕСКОЙ КОНФЕРЕНЦИИ ААИ «АВТОМОБИЛЕ- И ТРАКТОРОСТРОЕНИЕ В РОССИИ: ПРИОРИТЕТЫ РАЗВИТИЯ И ПОДГОТОВКА КАДРОВ» 69