Swedbank пенсионный план "Стабильность+25"

реклама

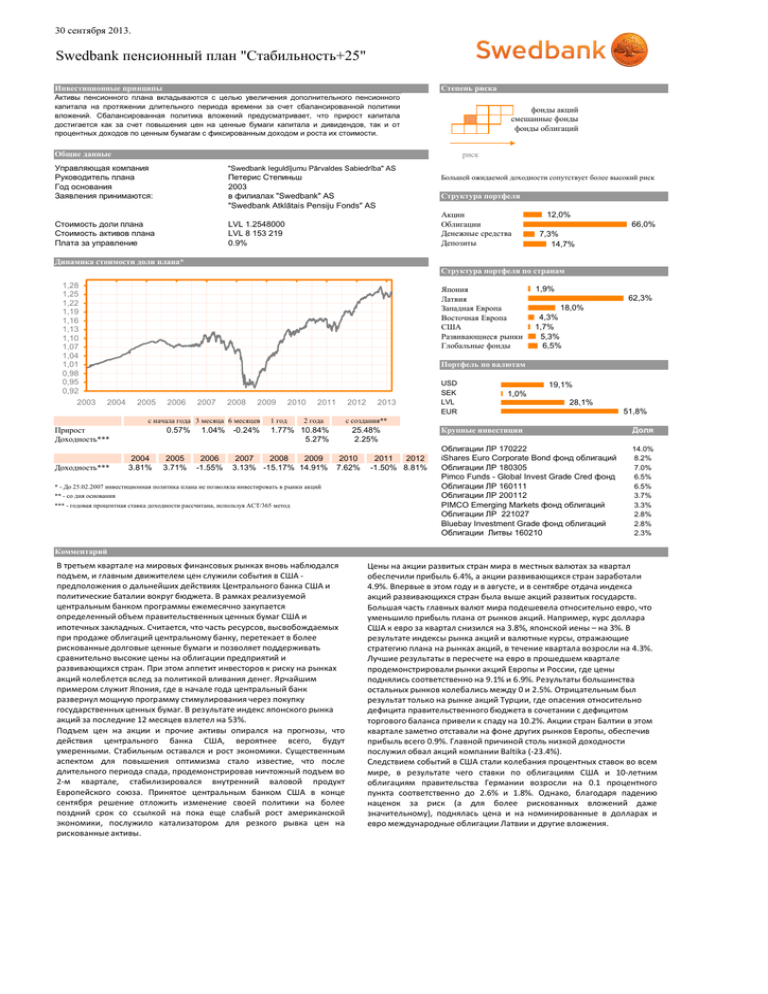

2013.09.30 2003.07.14 30 сентября 2013. Swedbank пенсионный план "Стабильность+25" Инвестиционные принципы Степень риска Активы пенсионного плана вкладываются с целью увеличения дополнительного пенсионного капитала на протяжении длительного периода времени за счет сбалансированной политики вложений. Сбалансированная политика вложений предусматривает, что прирост капитала достигается как за счет повышения цен на ценные бумаги капитала и дивидендов, так и от процентных доходов по ценным бумагам с фиксированным доходом и роста их стоимости. фонды акций смешанные фонды фонды облигаций Общие данные риск Управляющая компания Руководитель плана Год основания Заявления принимаются: "Swedbank Ieguldījumu Pārvaldes Sabiedrība" AS Стоимость доли плана Стоимость активов плана Плата за управление LVL 1.2548000 LVL 8 153 219 0.9% Петерис Степиньш 2003 в филиалах "Swedbank" AS "Swedbank Atklātais Pensiju Fonds" AS Большей ожидаемой доходности сопутствует более высокий риск Структура портфеля Акции Облигации Денежные средства Депозиты 12,0% 66,0% 7,3% 14,7% Динамика стоимости доли плана* Структура портфеля по странам 1,28 1,25 1,22 1,19 1,16 1,13 1,10 1,07 1,04 1,01 0,98 0,95 0,92 2003 Япония Латвия Западная Европа Восточная Европа США Развивающиеся рынки Глобальные фонды 1,9% 62,3% 18,0% 4,3% 1,7% 5,3% 6,5% Портфель по валютам 2004 2005 2006 2007 2008 2009 с начала года 3 месяца 6 месяцев 0.57% Прирост Доходность*** Доходность*** 2004 3.81% 2005 3.71% 1.04% -0.24% 2006 -1.55% 2010 1 год 2011 2012 19,1% 1,0% 28,1% 51,8% с создания** 2 года 1.77% 10.84% 5.27% 2007 2008 2009 3.13% -15.17% 14.91% 2013 USD SEK LVL EUR 25.48% 2.25% 2010 7.62% * - До 25.02.2007 инвестиционная политика плана не позволяла инвестировать в рынки акций ** - cо дня основания *** - годовая процентная ставка доходности рассчитана, используя АСТ/365 метод 2011 2012 -1.50% 8.81% Крупные инвестиции Доля Облигации ЛР 170222 14.0% iShares Euro Corporate Bond фонд облигаций 8.2% Облигации ЛР 180305 7.0% Pimco Funds - Global Invest Grade Cred фонд облигаций 6.5% Облигации ЛР 160111 6.5% Облигации ЛР 200112 3.7% PIMCO Emerging Markets фонд облигаций 3.3% Облигации ЛР 221027 2.8% Bluebay Investment Grade фонд облигаций 2.8% Облигации Литвы 160210 2.3% Комментарий В третьем квартале на мировых финансовых рынках вновь наблюдался подъем, и главным движителем цен служили события в США предположения о дальнейших действиях Центрального банка США и политические баталии вокруг бюджета. В рамках реализуемой центральным банком программы ежемесячно закупается определенный объем правительственных ценных бумаг США и ипотечных закладных. Считается, что часть ресурсов, высвобождаемых при продаже облигаций центральному банку, перетекает в более рискованные долговые ценные бумаги и позволяет поддерживать сравнительно высокие цены на облигации предприятий и развивающихся стран. При этом аппетит инвесторов к риску на рынках акций колеблется вслед за политикой вливания денег. Ярчайшим примером служит Япония, где в начале года центральный банк развернул мощную программу стимулирования через покупку государственных ценных бумаг. В результате индекс японского рынка акций за последние 12 месяцев взлетел на 53%. Подъем цен на акции и прочие активы опирался на прогнозы, что действия центрального банка США, вероятнее всего, будут умеренными. Стабильным оставался и рост экономики. Существенным аспектом для повышения оптимизма стало известие, что после длительного периода спада, продемонстрировав ничтожный подъем во 2-м квартале, стабилизировался внутренний валовой продукт Европейского союза. Принятое центральным банком США в конце сентября решение отложить изменение своей политики на более поздний срок со ссылкой на пока еще слабый рост американской экономики, послужило катализатором для резкого рывка цен на рискованные активы. Цены на акции развитых стран мира в местных валютах за квартал обеспечили прибыль 6.4%, а акции развивающихся стран заработали 4.9%. Впервые в этом году и в августе, и в сентябре отдача индекса акций развивающихся стран была выше акций развитых государств. Большая часть главных валют мира подешевела относительно евро, что уменьшило прибыль плана от рынков акций. Например, курс доллара США к евро за квартал снизился на 3.8%, японской иены – на 3%. В результате индексы рынка акций и валютные курсы, отражающие стратегию плана на рынках акций, в течение квартала возросли на 4.3%. Лучшие результаты в пересчете на евро в прошедшем квартале продемонстрировали рынки акций Европы и России, где цены поднялись соответственно на 9.1% и 6.9%. Результаты большинства остальных рынков колебались между 0 и 2.5%. Отрицательным был результат только на рынке акций Турции, где опасения относительно дефицита правительственного бюджета в сочетании с дефицитом торгового баланса привели к спаду на 10.2%. Акции стран Балтии в этом квартале заметно отставали на фоне других рынков Европы, обеспечив прибыль всего 0.9%. Главной причиной столь низкой доходности послужил обвал акций компании Baltika (-23.4%). Следствием событий в США стали колебания процентных ставок во всем мире, в результате чего ставки по облигациям США и 10-летним облигациям правительства Германии возросли на 0.1 процентного пункта соответственно до 2.6% и 1.8%. Однако, благодаря падению наценок за риск (а для более рискованных вложений даже значительному), поднялась цена и на номинированные в долларах и евро международные облигации Латвии и другие вложения. Например, еврооблигации Литвы подорожали на 2.2%, отставая от роста долларовых международных облигаций Латвии на 2.7%, в то время как глобальный индекс, характеризующий еврооблигации развивающихся стран поднялся на 1.1%. Немного снизились и наценки за риск по корпоративным облигациям, что способствовало подъему их цен. Индекс этих вложений возрос на 1.3%. На фоне мировых событий изменения на рынке латовых облигаций правительства Латвии происходили с противоположным знаком – отдача индекса ценных бумаг правительства Латвии в третьем квартале составила 0%, отставая от других вложений. На цену номинированных в латах латвийских облигаций негативно повлиял подъем местных процентных ставок (особенно долгосрочных). Например, запрошенная инвесторами доходность за покупку латвийских облигаций 2022 года возросла с 3.5% до 3.9%, вызвав спад цен на 1.9%. Убытки в квартальном разрезе принесли все латовые облигации со сроком погашения свыше 5 лет. В свою очередь доходность еврооблигаций и краткосрочных латовых облигаций и долговых обязательств была положительной, сбалансировав отдачу индекса около 0%. Ставка по еврооблигациям Латвии 2018 года снизилась с 2.1% до 1.9%, а по международным долларовым облигациям – с 3.9% до 3.6%, позитивно повлияв на результаты плана. Государственное казначейство продолжило ранее начатое заимствование на 3 года с незначительным повышением годовой процентной ставки с 1.11% до 1.16%. Так как ценные бумаги правительства Латвии составляют значительную часть вложений плана, их отдача непосредственным образом повлияла на результаты плана. Для новых вложений мы отдаем предпочтение среднесрочным облигациям правительства Латвии, где усматриваем хорошее соотношение отдачи и риска. В портфеле плана в течение квартала с наступлением конечного срока продолжали сокращаться вложения в депозиты (на 4 процентных пункта). В то же время путем приобретения латвийских международных долларовых облигаций увеличены вложения в ценные бумаги правительства Латвии (на 2.1 процентного пункта). Возросли также вложения в облигации развивающихся стран (на 0.7 процентного пункта) и в целях диверсификации приобретены ценные бумаги правительства Германии в объеме 1.5% портфеля плана. В течение квартала удельный вес вложений в рынки акций уменьшился на 1.1 процентного пункта, но в региональном разрезе уменьшились только вложения в США. Суммарный объем вложений в рынки акций за квартал сократился на 0.7 процентного пункта. Больше всего увеличены вложения в акции России (на 1.3 процентного пункта), а больше всего уменьшены вложения в рынки акций США (на 2.5 процентного пункта). В прошедшем квартале наш взгляд на рынки акций был осторожнооптимистичным. Мы сохранили его и с началом нового квартала, усматривая повышенные возможности небольшого подъема рынка акций. Поток финансовой ликвидности соответствует нейтральному рынку, а недавний подъем цен в краткосрочной перспективе уменьшил возможность дальнейшего резкого повышения цен. На наш взгляд, в экономиках развитых стран на исходе года будут доминировать тенденции роста, обеспечивая основу для стабильного рынка акций. В региональном разрезе мы продолжаем отдавать предпочтение акциям Японии, где продолжение реформ может улучшить потенциал корпоративной прибыли. Мы также сохраняем увеличенные вложения в акции России, но осторожнее стали смотреть на рынки акций США и сохраняем негативное отношение к вложениям в рынки акций развивающихся стран. В октябре будут объявлены квартальные финансовые данные предприятий, что может резко изменить прогнозы о потенциале прибыли в будущем году.