Международные стандарты банковского надзора: реализация в

реклама

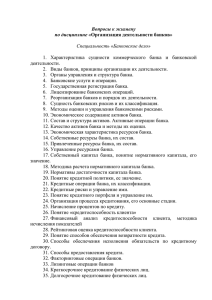

Банкаўскi веснiк, ЛIПЕНЬ 2012 çÄìóçõÖ èìÅãàäÄñàà Международные стандарты банковского надзора: реализация в России ë„ÂÈ ÑìÅäéÇ á‡ÏÂÒÚËÚÂθ è‰Ò‰‡ÚÂÎfl 臂ÎÂÌËfl 燈ËÓ̇θÌÓ„Ó ·‡Ì͇ Г лобализация финансовых рынков ставит новые задачи в сфере взаимодействия надзорных органов и обмена информацией на международном уровне, решать которые необходимо на основе взаимного доверия и понимания с учетом конфиденциальности. В этой связи в области банковского надзора, как и в других сферах финансового рынка, требуется разработать и внедрить ряд международных стандартов. Существует две важные цели международного банковского надзора. 1. Разработка требований к количеству и качеству ответственности кредитных институтов (то есть к величине и качеству собственного капитала). 2. Разработка требований и рекомендаций по управлению и контролю за банковскими рисками. Важным международным нормоустанавливающим органом, активно влияющим на процесс банковского регулирования и надзора, является Базельский комитет по банковскому надзору (БКБН). Существенным шагом в его работе стала разработка системы оценки достаточности капитала банков “Международная конвергенция измерения капитала и стандартов капитала” (стандарт Базель I) в 1988 г. [1]. Стандарты надзора за коммерческими банками (рекомендуемые, но формально не обязательные) содержатся в письме Базельского комитета по банковскому регулированию “Базовые принципы эффективного надзора за банковской деятельностью” (Базельские принципы), изданном в 1997 г. Базисом стандарта Базель I стал тезис о единых правилах “игры” в отношении размера собственных средств банков, чтобы в условиях конкурентной борьбы внутри банковского сектора банки в погоне за прибыльностью не смогли идти на риск в ущерб долгосрочному благополучию и сохранению средств вкладчиков. БКБН при разработке главных принципов Базеля I исходил из того, что: ● основной целью надзора является поддержание стабильности и атмосферы доверия в финансовой системе, что ведет к минимизации риска потерь вкладчиков и других кредиторов; ● органы надзора должны способствовать поддержанию рыночной дисциплины путем поощрения квалифицированного корпоративного руководства и стимулирования рыночной открытости и контроля; ● для успешного выполнения своих функций органы надзора должны обладать оперативной самостоятельностью, иметь возможность сбора соответствующей информации путем как наблюдений, так и проверок на местах, а также обладать полномочиями придавать своим решениям обязательный характер; ● органы надзора должны иметь хорошее представление о сути банковской деятельности и добиваться, по мере возможности, того, чтобы банки квалифицированно управляли принимаемыми ими рисками; ● эффективный надзор требует, чтобы размеры и характер рисков, принимаемых на себя отдельными банками, оценивались, и таким оценкам должен соответствовать характер надзора; ● органы надзора должны убедиться в том, что банк располагает ресурсами, соответствующими принятым им рискам, в частности, достаточным капиталом, квалифицированным руководством, эффективными системами контроля и учета; ● необходимо тесное сотрудничество между надзорными инстанциями. Базельские принципы обеспечивают эффективность банковского надзора посредством таких элементов, как: ● условия, необходимые для эффективного банковского надзора; ● лицензирование и структура требований; ● методы текущего банковского надзора; ● требования по представлению информации; ● полномочия надзорных инстанций; ● международные банковские операции. 21 Банкаўскi веснiк, ЛIПЕНЬ 2012 çÄìóçõÖ èìÅãàäÄñàà Стандарт Базель I стал фундаментом при создании регуляторами унифицированной общемировой системы надзора над банками, общемировым стандартом в области поддержания адекватного уровня капитала. В российском законодательстве основные принципы Базеля I отражены в положении Банка России от 10 февраля 2003 г. № 215-П “О методике определения собственных средств (капитала) кредитных организаций” и Инструкции от 16 января 2004 г. № 110-И “Об обязательных нормативах банков”. Эти документы определили порядок расчета капитала первого и второго уровней (основного и дополнительного капитала), а также порядок взвешивания активов по уровню риска. Результатом развития новых подходов на оценку достаточности капитала банков стало принятие 26 июня 2004 г. обновленного документа Базельского комитета по банковскому надзору — стандарта Базель II, который, в частности, вступил в действие в ноябре 2005 г. в России [2]. В связи с изменением концепции банковского надзора в результате внедрения Базеля II и усилением риск-ориентированного подхода в надзоре важное значение со стороны как органов банковского надзора, так и коммерческих банков должно уделяться оценке совокупного или интегрального риска банкротства банка. Как показал анализ использования статистических моделей для управления рисками в банках, наиболее целесообразно проводить оценку банковских рисков на основе специальной методологии оценки и управления финансовыми рисками, называемой интегрированным рискменеджментом (IRM). Главная цель данной методологии заключается в нахождении оптимального соотношения между риском и доходностью в масштабе конкретного банка. Среди ключевых элементов интегрированного риск-менеджмента особое значение отводится составляющей, которая включает: ● расчет экономического эффекта (EVA-показатель); ● расчет эффективности с учетом риска (RAROC-показатель); ● проверку на устойчивость (стресс-тестирование). 22 Экономическая добавленная стоимость представляет собой экономическую прибыль (economic profit). Она отличается от бухгалтерской прибыли тем, что при ее расчете учитываются не только явные (бухгалтерские) издержки, но и вмененные издержки использования акционерного капитала, то есть это чистая операционная прибыль после уплаты налогов (net operating profit after taxes — NOPAT) минус плата за “потраченный” капитал в виде его стоимости (в денежном выражении): EVA = NOPAT - (A•WACC), где EVA (economic value added) — экономическая добавленная стоимость; NOPAT (net operating profit after taxes) — чистая операционная прибыль после уплаты налогов (но до выплаты процентов); A (assets) — суммарный размер активов; WACC (weighted average cost of capital) — средневзвешенная стоимость капитала, рассчитываемая по формуле: WACC = COD•wd + COE•we , где COD (cost of debt) — стоимость долга (требуемая ставка доходности по инвестициям кредиторов компании); COE (cost of equity capital) — стоимость собственного капитала (требуемая владельцами обыкновенных акций компании ставка доходности по их инвестициям в акции компании); wd, we — доли заемных и собственных средств в общей сумме пассивов. Величину экономической добавленной стоимости EVA можно определить и в отношении собственных средств — оба определения эквивалентны [3]: EVA = Ea - C•COE, где Ea (adjusted earnings) — чистая прибыль после уплаты налогов и процентов; С (capital) — величина акционерного капитала; COE (cost of equity capital) — стоимость собственного капитала (требуемая владельцами обыкновенных акций компании ставка доходности по их инвестициям в акции компании). Система управления банком связана с применением в интегрированном риск-менеджменте методики, скорректированной на риск рентабельности капитала (riskadjusted return on capital — RAROC). Данная методика позволяет внедрить систему управления рисками непосредственно в процесс принятия решений руководством банка. В отличие от экономической добавленной стоимости — абсолютной (денежной) величины, являющейся оценкой экономического эффекта, относительные показатели RAROC сопоставимы и, следовательно, могут служить критерием размещения капитала между различными по величине и структуре портфелями, подразделениями и направлениями деятельности. Методика RAROC предназначена для обеспечения банка капиталом на уровне, достаточном для покрытия непредвиденных потерь вследствие реализации всех основных видов риска с определенной (высокой) степенью уверенности. Таким образом, можно сделать вывод, что главной целью применения RAROC, с точки зрения интегрированного риск-менеджмента, является оптимизация совокупной величины и структуры капитала банка. Рентабельность капитала для банка (RAROC), скорректированная на риск, может быть оценена следующим образом: RAROC = E/RC, где Е (earnings) — чистая прибыль, рассчитанная с учетом затрат на частичное хеджирование рыночного и кредитного рисков; RC (risk capital) — капитал, необходимый для покрытия основных видов риска по проводимым операциям с целью защиты от банкротства. Показатель RAROC может не только рассчитываться по итогам выбранного отчетного периода, но и планироваться на будущее. Соответственно, оценка результатов работы руководителя будет осуществляться путем сравнения планового значения RAROC с фактически достигнутым, анализа тенденций в динамике RAROC за послед- Банкаўскi веснiк, ЛIПЕНЬ 2012 çÄìóçõÖ èìÅãàäÄñàà нее время, сравнения с другими подразделениями и по направлениям деятельности банка. Анализ опыта зарубежных банков по использованию данного метода позволяет сделать вывод, что метод RAROC сыграл революционную роль в развитии финансового риск-менеджмента. Следует отметить достоинства этой методики. 1. Объективность — более точная оценка потребности в капитале и экономической выгодности операций по сравнению с традиционными показателями, такими как рентабельность капитала или активов. 2. Комплексность — интеграция в одном показателе оценок основных видов финансового риска (рыночного, кредитного и операционного). 3. Универсальность — возможность применения в стратегическом планировании, ценообразовании и системах мотивации персонала на всех уровнях управления в банке. Подход RAROC получил широкое распространение в среде крупных транснациональных банков. Однако, оценивая данную методику с практической точки зрения, следует указать и на ее слабые стороны. 1. Неприменимость к оценке рентабельности инвестиций в безрисковые активы, для которых рыночный, кредитный и операционный риски пренебрежимо малы. 2. Сложность включения в расчет более мелких подразделений, отдельных операций и продуктов, для которых определение задействованного капитала и отнесение прибыли являются проблематичными. Важнейшая цель управления рисками заключается в предотвращении единовременных значительных по величине убытков. Достижение такой цели реализуется в процессе тестирования портфеля на устойчивость. Одним из аналитических инструментов, призванных обеспечить оценку потенциальных потерь кредитных организаций в случае значительных изменений макроэкономического характера, является стресс-тестирование. Стресс-тестирование может быть определено как оценка потенциального воз- действия на финансовое состояние кредитной организации ряда заданных изменений в факторах риска, которые соответствуют исключительным, но вероятным событиям. Стандарты Базеля II нацелены на развитие системы управления банковскими рисками и системы надзора за банками и представляют собой существенный элемент реализации основополагающих принципов эффективного банковского надзора. Базель II, по сравнению с первым Базельским соглашением, кроме вводных положений состоит из трех компонентов. Первый компонент определяет требования к достаточности капитала и возможные подходы к управлению рисками, при этом в расчет достаточности капитала включена оценка величины операционного риска и принципов ее исчисления. Второй компонент описывает особенности организации банковского надзора за достаточностью капитала. Третий компонент устанавливает основные направления рыночной дисциплины, определяет пути реализации принципа транспарентности и раскрытия информации о принимаемых банками рисках, об управлении ими и о достаточности капитала. Пакет международных банковских нормативов Базеля II вводит такие принципы оценки кредитных рисков, которые позволяют максимизировать точность экономической оценки банками степени реальных рисков, свойственных тому или иному виду активов. При этом Базель II предоставляет выбор при определении размера кредитного риска между двумя базовыми подходами. 1. Стандартизированный подход — производится на основе оценок независимых рейтинговых агентств или надзорных органов. Так, в Базеле II определен самостоятельный коэффициент взвешивания для кредитов, обеспеченных залогом жилой недвижимости, в которой проживает или намеревается проживать заемщик или которая сдается в аренду, в размере 35%. 2. Подход, основанный на внутренних рейтингах, — предусматривает установление семи катего- рий риска. При этом действует общий принцип стандартизированного подхода — коэффициент взвешивания для банков и иных юридических лиц не может превышать коэффициент, соответствующий рейтингу суверена (рейтинги, присвоенные государствам и центральным банкам). В разрезе мирового сообщества стандарты Базеля II официально вступили в силу в декабре 2006 г. В Европе согласно директиве Европейского союза нормативы Базеля II стали действовать (в пробном режиме) в 2008 г., в США — в январе 2009 г. На распространение стандартов Базеля II в банковской системе России оказал влияние мировой финансовый кризис [4]. По данным российской компании InfoWatch, в 2009 г. количество кредитных организаций, внедривших нормативы Базеля II, не превысило 15. Вместе с тем с 1 июля 2010 г. Банком России были реализованы нормы упрощенного стандартизованного подхода Базеля II (первый компонент) к оценке кредитного риска и базового индикативного подхода в отношении расчета операционного риска [5]. Одним из главных препятствий к переходу на Базель II для российских банков стало отсутствие комплексной системы управления рисками. Внедрение стандартов Базеля II в кредитных организациях России заставит банки эффективнее управлять рисками, что приведет к повышению информационной безопасности системы. Однако требования Базеля II предназначены преимущественно для крупных банков, так как малые банки вряд ли смогут найти значительные инвестиции сначала на его внедрение, затем осуществлять расходы на его поддержание. Базельский комитет по банковскому надзору в декабре 2009 г. издал консультативный документ “Укрепляя устойчивость банковского сектора”, в котором сформулированы основные предложения по ужесточению банковского надзора. Новые стандарты банковских капиталов и ликвидности — Базель III были представлены 12 сентября 2010 г. [6]. При этом внедрение пакета нормативов Базеля III в мире начнется с 1 января 23 Банкаўскi веснiк, ЛIПЕНЬ 2012 çÄìóçõÖ èìÅãàäÄñàà 2013 г., полностью они будут введены к 1 января 2019 г.1. Банковские нормативы Базеля III разработаны для укрепления устойчивости мировой банковской системы за счет улучшения качества, повышения объема и согласованности банковского капитала и ликвидности на международном уровне. Стандарты Базеля III уменьшат стимулы для банков принимать чрезмерные риски, снизят вероятность и остроту будущих кризисов и позволят им выдерживать финансовые потрясения. Так, стандарт Базель III содержит решения трех основных проблем, выявленных в ходе анализа причин финансового кризиса 2008 г. 1. Недостаточность и низкое качество капитальной базы банков. 2. Неадекватность весовых коэффициентов при взвешивании активов по уровню риска. 3. Недостаточный уровень ликвидности банков. Отличительная особенность стандартов Базеля III — последовательное ужесточение минимальных требований к достаточности капитала банков. БКБН рекомендовал банкам повысить долю капитала первого уровня в общем объеме минимально необходимого капитала с 4 до 6% от активов, взвешенных по риску, а также поднять долю акционерного капитала в капитале первого уровня с 2 до 4,5%. Кроме того, от банков будет требоваться создание дополнительных специальных “буферов” капитала (резервного и антициклического) — по 2,5%. В итоге минимальный уровень достаточности капитала первого уровня возрастает с действующих сейчас 4 до 6%, или до 8,5% с учетом дополнительного резерва. Минимально необходимый уровень общей достаточности капитала сохранится на уровне 8% от взвешенных по уровню риска активов банка, однако с учетом капитального “буфера” он достигнет 10,5%. Стандарты Базеля III также предполагают введение на международном уровне гармонизированного коэффициента левереджа, который должен дополнять показатели капитала с учетом рисков. Анализ деятельности Базельского комитета по банковскому надзору позволяет сделать вывод, что, учитывая рекомендательный характер документов, созданных с целью улучшения банковской практики посредством их внедрения на национальном уровне, БКБН приветствует международную конвергенцию, не стремясь при этом детализировать контролирующие методы. Примечательно, что благодаря действующим в России более жестким требованиям к банковскому капиталу (чем в мировой практике), российские банки готовы к внедрению новых нормативов достаточности капитала по Базелю III. Однако к более жестким требованиям к ликвидности и фондированию им предстоит приспосабливаться. Банк России в январе 2006 г. выпустил Стандарт по ИТ-безопасности2, являющийся альтернативой для банков, которым не нужен выход на международные рынки. Этот документ направлен на решение проблем ИТ-безопасности: он не только объединяет в себе основные положения стандартов по управлению (ИСО 17799, 13335), регламентирует описание жизненного цикла программных средств и критерии оценки3, но и отражает технологии оценки угроз и уязвимостей, подход к управлению рисками OCTAVE, а также некоторые положения британской методологии оценки информационных рисков CRAMM. В данном Стандарте Банка России реализован “процессный подход” к обеспечению информационной безопасности кредитных организаций и к формированию системы управления информационной безопасностью на базе модели Деминга — непрерывного циклического менеджмента информацион- ной безопасности. “Процессная” ориентация модели организации системы управления информационной безопасностью “предполагает”, что главной целью злоумышленника является получение контроля над активами на уровне бизнес-процессов. Данная модель соответствует требованиям IV раздела международного стандарта по информационной безопасности — ISO/IEC IS 27001. Модель включает несколько стадий управления информационной безопасностью, объединенных в цикл и представленных на рисунке. Стандарт по ИТ-безопасности Банка России направлен, прежде всего, на формирование уровня, достаточного для противостояния угрозам системного кризиса и обеспечения эффективности ликвидации последствий отдельных инцидентов и их влияния на операционные, кредитные и иные риски. Повышение прозрачности взаимодействия контрагентов, на которое направлен данный Стандарт, будет положительно влиять на стабильность банковского бизнеса и на его рыночную стоимость, в этой связи 16% российских банков готовы его внедрить по собственной инициативе [7]. Таким образом, Стандарт по ИT-безопасности Банка России может стать для банков также маркетинговым инструментом, а для крупных кредитных учреждений — переходным этапом присоединения к нормативам Базеля II. Эффективный надзор за деятельностью кредитных организаций должен обеспечивать надлежащее исполнение и надежность банковских операций. Строгий и эффективный банковский надзор служит общему благу, которое не может быть достигнуто исключительно с помощью рыночных рычагов, и наряду с эффективной макроэкономической политикой является важнейшим условием финансовой стабильности в любом государстве. В заключение следует отметить, что система банковского над- Стандарты Базеля III будут вводиться странами — участницами БКБН постепенно в течение установленного переходного периода. Стандарт по ИТ-безопасности: СТО БР ИББС-1.0-2006. 3 Описание жизненного цикла программных средств и критерии оценки ИТ-безопасности: ГОСТ Р ИСО/МЭК 15408-1-2-3. 1 2 24 Банкаўскi веснiк, ЛIПЕНЬ 2012 çÄìóçõÖ èìÅãàäÄñàà Управление информационной безопасностью Планирование Реализация Проверка Совершенствование Установление политики информационной безопасности, целей и задач Внедрение и поддержка политики информационной безопасности Оценка и измерение эффективности процессов управления информационной безопасностью Выработка и принятие корректирующих и превентивных мер до достижения непрерывного усовершенствования системы управления êËÒÛÌÓÍ зора в России во многом адаптировалась к правовым нормам, которые характерны для Базеля II, однако отдельные предложения пока проблематично встроить в существующую парадигму надзорной деятельности в Российской Федерации, так как необходимы нестандартные правовые решения. Тем не менее в рамках стратегической политики Банка России вырабатывается единый подход к регулиро- ванию и надзору за качеством управления рисками и достаточностью капитала в отношении как крупных, так и малых банков. По оценкам Банка России, все коммерческие банки в обязательном порядке должны самостоятельно оценивать риски, причем способность банка четко классифицировать заемщика по вероятности дефолта имеет наибольшую значимость. Банковский надзор должен способствовать формированию эффективной и конкурентной банковской системы государства, отвечающей потребностям общества в квалифицированных финансовых услугах, предоставляемых по приемлемым ценам. *** Материал поступил 14.05.2012. Источники: 1. International Convergence of Capital Measurement and Capital Standards. — CH: Bank for International Settlements, 1988. — Режим доступа: http://www.bis.org/publ/bcbs04a.pdf 2. Международная конвергенция измерения капитала и стандартов капитала: Уточненные рамочные подходы / Базельский комитет по банковскому надзору //Банк международных расчетов. — М.: Банк России, 2004. 3. Энциклопедия финансового риск-менеджмента / Под ред. А.А. Лобанова, А.В. Чугунова. — 3-е изд. — М.: Альпина Бизнес Букс, 2007. — С. 586. 4. Программа сотрудничества Центрального банка Российской Федерации с Евросистемой по вопросам банковского надзора и внутреннего аудита в 2008—2010 годах. — М.: Банк России, 2009. — Режим доступа: http://cbr.ru/press/archive_get_blob.asp?doc_id=090609_184642wer.htm 5. Отчет “О развитии банковского сектора и банковского надзора в 2010 году”. — М.: Банк России, 2011. — Режим доступа: http://cbr.ru/publ/root_get_blob.asp?doc_id=9061 6. Basel III: A Global Regulatory Framework for More Resilient Banks and Banking Systems / Bank for International Settlements. — CH: Bank for International Settlements, 2010. — 69 p. 7. Базель II для российских банков //Финансовый директор, 2008, № 5. Сайт в Интернете: http://www.fd.ru/ 25