Попытка системного ответа

реклама

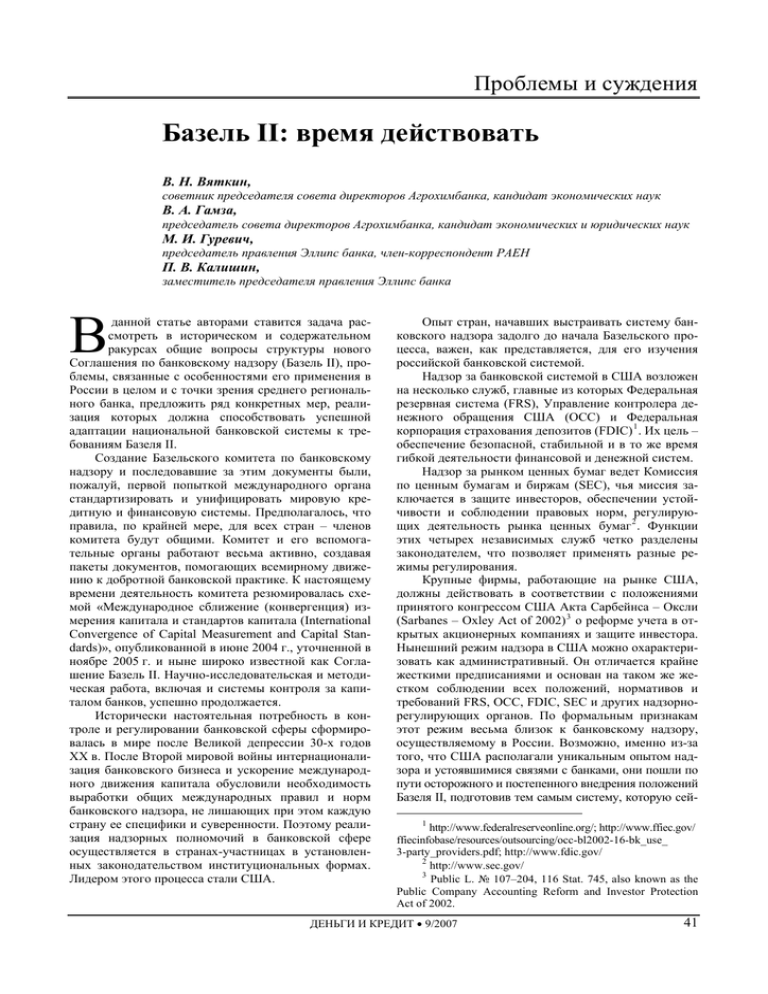

Проблемы и суждения Базель II: время действовать В. Н. Вяткин, советник председателя совета директоров Агрохимбанка, кандидат экономических наук В. А. Гамза, председатель совета директоров Агрохимбанка, кандидат экономических и юридических наук М. И. Гуревич, председатель правления Эллипс банка, член-корреспондент РАЕН П. В. Калишин, заместитель председателя правления Эллипс банка В данной статье авторами ставится задача рассмотреть в историческом и содержательном ракурсах общие вопросы структуры нового Соглашения по банковскому надзору (Базель II), проблемы, связанные с особенностями его применения в России в целом и с точки зрения среднего регионального банка, предложить ряд конкретных мер, реализация которых должна способствовать успешной адаптации национальной банковской системы к требованиям Базеля II. Создание Базельского комитета по банковскому надзору и последовавшие за этим документы были, пожалуй, первой попыткой международного органа стандартизировать и унифицировать мировую кредитную и финансовую системы. Предполагалось, что правила, по крайней мере, для всех стран – членов комитета будут общими. Комитет и его вспомогательные органы работают весьма активно, создавая пакеты документов, помогающих всемирному движению к добротной банковской практике. К настоящему времени деятельность комитета резюмировалась схемой «Международное сближение (конвергенция) измерения капитала и стандартов капитала (International Convergence of Capital Measurement and Capital Standards)», опубликованной в июне 2004 г., уточненной в ноябре 2005 г. и ныне широко известной как Соглашение Базель II. Научно-исследовательская и методическая работа, включая и системы контроля за капиталом банков, успешно продолжается. Исторически настоятельная потребность в контроле и регулировании банковской сферы сформировалась в мире после Великой депрессии 30-х годов ХХ в. После Второй мировой войны интернационализация банковского бизнеса и ускорение международного движения капитала обусловили необходимость выработки общих международных правил и норм банковского надзора, не лишающих при этом каждую страну ее специфики и суверенности. Поэтому реализация надзорных полномочий в банковской сфере осуществляется в странах-участницах в установленных законодательством институциональных формах. Лидером этого процесса стали США. Опыт стран, начавших выстраивать систему банковского надзора задолго до начала Базельского процесса, важен, как представляется, для его изучения российской банковской системой. Надзор за банковской системой в США возложен на несколько служб, главные из которых Федеральная резервная система (FRS), Управление контролера денежного обращения США (OCC) и Федеральная корпорация страхования депозитов (FDIC) 1 . Их цель – обеспечение безопасной, стабильной и в то же время гибкой деятельности финансовой и денежной систем. Надзор за рынком ценных бумаг ведет Комиссия по ценным бумагам и биржам (SEC), чья миссия заключается в защите инвесторов, обеспечении устойчивости и соблюдении правовых норм, регулирующих деятельность рынка ценных бумаг 2 . Функции этих четырех независимых служб четко разделены законодателем, что позволяет применять разные режимы регулирования. Крупные фирмы, работающие на рынке США, должны действовать в соответствии с положениями принятого конгрессом США Акта Сарбейнса – Оксли (Sarbanes – Oxley Act of 2002) 3 о реформе учета в открытых акционерных компаниях и защите инвестора. Нынешний режим надзора в США можно охарактеризовать как административный. Он отличается крайне жесткими предписаниями и основан на таком же жестком соблюдении всех положений, нормативов и требований FRS, OCC, FDIC, SEC и других надзорнорегулирующих органов. По формальным признакам этот режим весьма близок к банковскому надзору, осуществляемому в России. Возможно, именно из-за того, что США располагали уникальным опытом надзора и устоявшимися связями с банками, они пошли по пути осторожного и постепенного внедрения положений Базеля II, подготовив тем самым систему, которую сей1 http://www.federalreserveonline.org/; http://www.ffiec.gov/ ffiecinfobase/resources/outsourcing/occ-bl2002-16-bk_use_ 3-party_providers.pdf; http://www.fdic.gov/ 2 http://www.sec.gov/ 3 Public L. № 107–204, 116 Stat. 745, also known as the Public Company Accounting Reform and Investor Protection Act of 2002. ДЕНЬГИ И КРЕДИТ • 9/2007 41 Проблемы и суждения час профессионалы иногда называют системой Базель IIА. В рамках этой системы ради укрепления международной совместимости и конкурентоспособности на более или менее полный режим Базеля II переведены 20 крупнейших международно известных банков. В Великобритании банковским надзором с момента своего создания в 1694 г. занимается Банк Англии, отвечающий за обеспечение финансовой стабильности в стране. Он традиционно контролировал также поддержание ликвидности банковской системы и был кредитором последней инстанции. По иронии судьбы, именно решение воздержаться от такой роли во время кризиса, постигшего банк «Бэрингс» в 1995 г., и явилось частичной причиной вывода функции надзора из ведения Банка Англии и передачи ее Управлению финансовых услуг (УФУ). В его обязанности входит надзор за финансовыми рынками Великобритании: банковским, страховым и фондовым. Такой консолидированный подход к финансовому надзору призван обеспечить координированную систему, при которой единый орган регулирования – мегарегулятор отвечает за работу и развитие стратегического финансового регулирования. В отличие от США в Великобритании надзор носит регулятивный характер, мониторинг рынков осуществляется в основном путем следования установленным принципам. ЕС требует от государств – членов союза разрабатывать собственное законодательство для реализации положений их директив. В Великобритании полагают, что цель любого надзора – гарантировать справедливые правила для всех участников банковского рынка. Это отражают четыре основные задачи, поставленные перед УФУ: рыночная уверенность – поддержание доверия участников рынков к финансовой системе; информирование общественности – укрепление широкого общественного доверия к финансовой системе; защита потребителя – обеспечение необходимого и постоянного уровня защиты потребителей; снижение уровня финансовых преступлений – сокращение возможности использования бизнеса для целей, связанных с финансовыми преступлениями. Исходя из этих принципов, формулируются основные направления и базовые правила, в пределах которых должны действовать та или иная британская кредитная или финансовая компании. Для того чтобы надзор был эффективным, режим регулирования должен быть определенным образом сбалансирован. Инструкции призваны помогать компаниям избежать излишних рисков, могущих негативно повлиять на акционеров, клиентов и других участников рынка. При этом они не должны мешать бизнесу законно расширять свои интересы или вводить новации на рынке. Соответственно Великобритания разрабатывает законодательные положения, которые будут совмещать в себе как национальные директивы о достаточности капитала, так и Базельские соглашения о 42 капитале. Управление финансовых услуг Великобритании в свою очередь будет осуществлять контроль за соблюдением законодательства в своей стране. Россия стала участницей Базельского процесса в начале 90-х годов, когда Банк России ввел систему Базель I как обязательную для всех банков страны. Это положительно сказалось на повышении адекватности капитала и устойчивости банков. Важнейшие аспекты базельских документов по банковскому надзору конструктивно прокомментированы в серии статей А. Ю. Симановского – ведущего специалиста страны по Базельскому процессу. Он следующим образом обобщает вопрос о месте России в этом процессе: «…(применительно к российской практике) достижение ориентиров, поставленных Принципами и Методологией-2006, должно стать для банковского надзора и банков одним из приоритетов на ряд ближайших лет. Необходимое содействие в достижении указанной задачи и соответствующие усилия потребуются также от исполнительной и законодательной ветвей власти. В свою очередь, констатация глобального соответствия банковского надзора России установленным минимальным стандартам эффективности является важнейшим условием успешного позиционирования российских банков на международных финансовых рынках». Хотя по сравнению с США и Англией российская банковская система достаточно молода, однако развивается она быстрыми темпами. Для их поддержания необходимо интегрирование в нее лучшей мировой практики и, по возможности, в короткий период, но без спешки, взвешенно и результативно. Обсуждение базельской темы в российском банковском сообществе ведется весьма активно, причем как по существу, так и эмоционально. Это, в частности, вызвано тем, что официального перевода самого документа, который стали называть Базелем II, все еще нет. Но внимательное ознакомление с оригиналом позволяет прийти к следующим выводам 1 . При первом прочтении документ Базель II производит впечатление многоуровневой конструкции. К банкам и их контролерам (надзирателям, кураторам) предъявляются всесторонние требования, которые не только трудно применить, но и уяснить их смысл. Оно и понятно, документ содержательно и терминологически сложен даже на английском языке. Он написан разными авторами на основе многолетних и нередко новаторских исследований и касается разных сторон (бизнес-линий) работы банка, каждой из которых занимаются отдельные специалисты. В русском языке для точной трактовки этого текста нет соответствующей терминологии. Поэтому следует признать, что самостоятельно многим сотрудникам банков будет нелегко разобраться в новой системе надзора. В частности, Эллипс банк при разработке методологии оценки вероятности дефолта по заемщикам – 1 Деньги и кредит. – 2007. – № 3. – С. 25. ДЕНЬГИ И КРЕДИТ • 9/2007 Проблемы и суждения юридическим лицам, являющимся субъектами малого бизнеса (в российском понимании), столкнулся с терминологическими трудностями при определении перечня критериальных показателй наступления дефолта конкретного должника. При этом и в нормативной базе Банка России не содержится исчерпывающего и однозначного определения дефолта заемщика. Публикаций по практической реализации банками требований Базеля II или обсуждению конкретных проблем, вытекающих из этого текста, очень мало, что затрудняет анализ уровня освоения банковской отраслью этой проблематики. Однако вопрос хотя и труден, но все-таки доступен пониманию. Основная базовая цель Соглашения Базель II состоит, как известно, в построении прочного фундамента пруденциальных методов регулирования капитала, надзора и рыночной дисциплины, а также в дальнейшем развитии риск-менеджмента и финансовой стабильности. Но Базель II – это не только свод подходов, методов и правил к оценке требований к капиталу под кредитный, операционный и рыночный риски, но и прототип современной системы управления указанными рисками. Это важно, так как неадекватное отношение к этому процессу ведет к дестабилизации банков, банковского сектора и финансовой системы в целом. Именно для этого были введены новые надзорные правила Базеля II, которые идут дальше самостоятельного управления банками своими рисками. К сожалению, в связи со сложностью оценки капитала и резервирования под риски по схеме Базеля II, становящейся международным стандартом, научиться за короткое время продуктивно ее использовать вряд ли возможно. Потребуется достаточно длительный период самообразования и обучения банкиров и сотрудников банковского надзора для создания прочной основы взаимопонимания в рамках стандартного международного формата. Этот образовательный процесс обязательно должен включать широкое обсуждение, трактовку, конструктивную критику и методическое обеспечение этапов адаптации к требованиям Базеля II. Прежде всего речь должна идти об изучении содержания самого документа, несмотря на все отмеченные трудности его перевода на русский язык. Наш опыт самостоятельного перевода документов Базеля II позволяет заметить, что сфера применения этого документа не совсем полно и точно отражает реальный спектр его действия. Это более подробно, чем в самом документе, показано на рис. 1. Строение Базеля II (рис. 2) представлено в документе в виде трех столпов, опор, оснований (pillars). Однако внимательное изучение структуры и смысла текста документа приводит к убеждению, что на самом деле речь идет об осях трехмерного пространства (рис. 3): первая ось – минимальные требования к капиталу банков; вторая – надзорный процесс; третья – рыночная дисциплина (основная идея обеспечения которой – раскрытие информации). Иначе говоря, доку- мент многомерный, и связи между его аспектами гораздо многообразнее, чем кажется, вследствие чего и работа по внедрению его положений объемнее и сложнее, чем просто параллельное внедрение положений трех столпов. Эту сложность и мносвязность следует учитывать при планировании данной работы. В целом, как следует отметить, название документа – «International Convergence of Capital Measurement and Capital Standards» – шире его содержания. Суть его не международная стандартизация, а международное сближение (convergence) национальных способов измерения капитала (capital measurement), национальных требований, нормативов, стандартов капитала (capital standards). Это более реалистично, чем прямолинейная попытка страндартизировать какую бы то ни было методику, невзирая на границы, традиции и культуру. Важны совместимость и сопоставимость национальных методик, а не их тотальная стандартность. Представляется, что такая трактовка названия соответствует духу документа. Для России участие в Базельском процессе означает включение в формирование международно отлаженной банковской практики. Эта система состоит из нескольких подсистем, но на ближайший период наиболее актуально, с нашей точки зрения, совершенствование одной из них – подсистемы превентивного управления рисками, позволяющего предотвращать финансовые катаклизмы, а не действовать спонтанно в условиях наступившего кризиса. Именно неизбежность улучшения управления рисками, нацеленность Базеля II на укрепление и развитие риск-менеджмента в банках предопределяет всеобъемлющий международный статус Базеля II, а вовсе не ориентация на ужесточение государственно-регуляторного режима. В этой связи представляется содержательным классифицировать банки исходя из их возможности управлять рисками, взяв за основу два признака: величину (большие, средние, малые) и местонахождение (столичные, региональные, из инвестиционно привлекательных регионов и из непривлекательных). Пересечение этих градаций создает девять классов, на каждый из которых Базель II будет оказывать особенное влияние (см. табл. на с. 47). Так, крупные банки располагают средствами для решения задачи перехода на Базель II на полностью индивидуальной основе, о чем говорит, к примеру, анализ состава участников конференций и семинаров, проводящихся по этой теме во всем мире. У мелких банков сугубо индивидуальные, существенно другие, чем у крупных, возможности управления рисками. Особенно разнообразны последствия этого перехода для средних банков (столичных и региональных). Например, с методологической и финансовой точек зрения, небольшой банк не сможет иметь две различные, весьма сложные и недешевые системы оценки кредитного риска – одну для расчета требований к капиталу, а другую для определения резервов на возможные потери по ссудам. ДЕНЬГИ И КРЕДИТ • 9/2007 43 Проблемы и суждения Наднациональные органы надзора Финансовая группа Национальные органы надзора Международно активный банк Финансовые фирмы Внутринациональный банк Сегментированная клиентура: суверенная корпоративная розничная банковская … Финансовые независимые фирмы рыночной инфраструктуры Международно активный банк Финансовые фирмы Сегментированная клиентура: суверенная корпоративная розничная банковская … Финансовые фирмы Холдинг Международно активный банк Международно активный банк Внутринациональный банк Финансовые фирмы Финансовые фирмы Сегментированная клиентура: суверенная корпоративная розничная банковская … Примечание: Пунктирными линиями обозначены границы виртуальных банковских холдингов Рис. 1. Структура сфер влияния требований Базеля II 44 ДЕНЬГИ И КРЕДИТ • 9/2007 Внутринациональный банк Внутринациональный банк Финансовые фирмы Сегментированная клиентура: суверенная корпоративная розничная банковская … Проблемы и суждения Базель II ОПОРА 1 ОПОРА 2 Регулирование чувствительности к рискам Оценка рисков – ответственность банков ОПОРА 3 Требования к раскрытию информации как инструмент давления со стороны конкурентов Приложение 1 Приложение 2 Выбор банками собственного подхода с согласия органов надзора Приемлемость методов снижения кредитных рисков Проверка органами надзора расчетов и стратегии банков Приложение 3 Обязанность банков, добровольно и/или принудительно по закону раскрывать свои информацию и методологию Обязательное превышение установленного минимума регуляторным капиталом банка Приложение 4 Приложение 5 Приложение 6 Приложение 7 Библиотечка дополнительных документов Базельского комитета Требования к капиталу под операциональный риск Возможность органов надзора требовать дополнительные отчисления в капитал Зависимость масштабов раскрытия информации банками от избранного ими метода Приложение 8 Приложение 9 Базель I: минимум капитала 8%; порядок расчета рыночного риска; основное определение капитала Рис. 2. Структура Базеля II в терминах архитектуры и строительства ДЕНЬГИ И КРЕДИТ • 9/2007 45 Проблемы и суждения Процедуры и принципы надзора (страна происхождения) В каждой клетке куба содержится информация о рисках и средствах управления рисками, характерных для данного сочетания координат по видам экспозиций и по инструментам управления рисками Процедуры и принципы надзора (страна пребывания) Процедуры и принципы координации надзора (страны происхождения и пребывания) Кредитный риск Минимальные требования к капиталу Подход SA Базовый подход SA Раскрытие информации Упрощенный вариант SSA Подход IRB Гибридный вариант Количественная Качественная Базовый подход F-IRB Продвинутый подход A-IRB Секьюритизация активов О капитале Количественная Подход SA Качественная Подход IRB О принципах управления Количественная Рыночный риск Операционный риск О рисках Качественная Подход BIA О методах управления рисПодход SA Количественная Вариант АМА Качественная Прочие риски Прочая информация Количественная Рис. 3. Трехмерное строение Базеля II (управление рисками) 46 ДЕНЬГИ И КРЕДИТ • 9/2007 Качественная Проблемы и суждения Таблица Отношение банков различных категорий к внедрению Базеля II Категории банков по месту расположения Категории банков по величине Большие Определятся сами по индивидуальным проектам Средние Стратегия роста, слияния с мелкими и другими средними банками Из инвестиционно привлекательных регионов Определятся сами по индивидуальным проектам Стратегия агрессивного роста Из инвестиционно непривлекательных регионов Сотрудничество со средними и мелкими местными банками Сложные уникальные проекты выживания Столичные Необходимо также отметить, что в этом плане регулятору предстоит большая работа по приведению нормативной базы Банка России в соответствие с нормами Базеля II, а в случае реализации Компонента 3 – унифицированное в рамках ЕС требование к раскрытию информации, охватывающей и разработанную в рамках ЕС отчетность по достаточности капитала – потребуется внесение изменений в федеральное законодательство. Внедрение Базеля II окажет сильнейшее влияние на структуру и содержание работы банковской системы. Следует ожидать усиления процесса слияний, в результате которых банки будут передвигаться с одних позиций на другие. Для того чтобы тот или иной банк выиграл в этой групповой игре, требуется: разнообразно кооперироваться с коллегами, клиентурой и инфраструктурой; маневрировать линиями бизнеса, на которые опирается Базель II (приложение 6 к тексту Базеля II), т. е. сознательно развивать виртуальные банковские холдинги 1 . Первое, что для этого потребуется, – знания. И, прежде всего, знания по управлению рисками 2 . Наглядно потенции Базельской системы представлены в таблице и на рис. 4. Следует, однако, иметь в виду, что на практике эти общие формулы сильно трансформируются в зависимости от двух обстоятельств: особенностей конкретных банков и финансовых и рыночных условий, в которых эти банки находятся и будут находиться. Финансовая обстановка в Базельском контексте – это соотношение разных видов капитала банка: экономического, требуемого регуляторного и фактического регуляторного. Именно от того, в каких соотношениях находятся эти виды капитала конкретных банков, будет существенно зависеть влияние Базеля II на их потенциал и конкурен1 См.: Г а м з а В. А. Управление рисками в коммерческих банках: Интегративный подход. – М.: Экономика, 2006. 2 См.: В я т к и н В. Н., Е к а т е р и н о с л а в с к и й Ю. Ю., Г а м з а В.А., И в а н у ш к о П. Н. Управление рисками фирмы: Программы интегративного риск-менеджмента. – М.: Финансы и статистика, 2006. Мелкие Слияния или предпродажная подготовка Поиск новых местных ниш и инструментов и перепродажа активов более крупным банкам и финансовым фирмам, инициация секьюритизации, слияния Предпродажная подготовка, слияния, агрессивный поиск новых инвестиционных возможностей, инструментов, рыночных ниш тоспособность. Но потенциал – это лишь возможность. Способность удержать и развить свои рыночные ниши, маневрировать в них, манипулировать ими, эффективно управлять своими услугами – вот те методы, с помощью которых любой, а в особенности средний региональный банк сможет извлечь из Базеля II конкурентные преимущества. В этой связи следует обратить внимание на особую способность региональных банков аккумулировать местные депозитные ресурсы и развивать регионально специфичные розничные услуги, на основе которых разрабатывать и реализовывать схемы секьюритизации. Последней как системе методов переноса рисков совершенно не напрасно в Базеле II уделяется усиленное внимание. Вместе с тем влияние Базеля II на национальную банковскую систему с точки зрения среднего регионального банка (при внедрении стандартизованных подходов) имеет и обратную сторону. Основной клиентский сегмент таких банков – предприятия малого бизнеса без международных рейтингов и какой-либо реальной перспективы их получения. Следовательно, сумма предоставленных им кредитов будет взвешиваться с коэффициентом риска 100%. Отсюда – рост требований к капиталу и конечная альтернатива для банка: снижать объем активов или приводить в соответствие капитал. И то и другое не тривиальные задачи по способу решения и конечному результату. При этом необходимо учитывать, что выполнение установки Банка России на рост капитализации в условиях недостаточных инвестиционных возможностей региональных банков подталкивает их к увеличению доходов (а значит, и прибыли текущего года) , что, если следовать подходу базового индикатора, увеличивает требования к капиталу на покрытие операционного риска. Получается замкнутый круг, значительно снижающий возможности банка для самостоятельного решения проблемы норматива Н1. Отсюда напрашивается вывод о том, что применение стандартизированных подходов не стимулирует развитие риск-менеджмента в банках. Выход заключается в перспективе применения новых подходов на ос- ДЕНЬГИ И КРЕДИТ • 9/2007 47 Проблемы и суждения нове внутренних рейтинговых систем при условии готовности самого банка и соответствия его состоянию национальной банковской системы, требованиям Банка России, направленным на воспитание добросовестных участников банковской системы. Иначе подавляющее большинство российских региональных банков будут вынуждены уйти с рынка, не выдержав конкуренции. Поскольку в региональных банках обслуживается значительная часть местного малого бизнеса, то проблематика выполнения надзорных требований приобретает широкий социально-экономический аспект. Отдельного рассмотрения требует влияние Базельских соглашений на состояние банков, клиентов и макроэкономику региона при экономическом спаде. Весь комплекс проблем вряд ли возможно решить без совершенствования государственного регулирования и надзора. Ввиду уязвимости мелких банков с небольшим капиталом следовало бы содействовать созданию такой среды, в которой российские банки могли бы органично и эффективно консолидироваться, укрепляя индивидуальную и общую кредитоспособность. Единой управленческой стратегии в этой области не имеется. Скорее можно говорить о серии мер, осуществление которых повлечет вытеснение с рынка ряда банков. Кажется, что было бы продуктивнее разработать целостную и внятную систему правил, которая придала бы большую прозрачность банковской отрасли. Хорошо обустроенная внутренняя конкурентная среда будет способствовать упрочению эффективности российских банков и позволит им успешнее определить свое место и роль в противостоянии нарастающему притоку средств от иностранных банков. Из сказанного следует, что регулирование не должно быть тотальным. Устойчивость банковской системы зависит не только от строгости предъявляемых к ней требований. Напротив, иногда избыточность в стремлении соответствовать международным стандартам может нанести большой вред. В этой сфере более продуктивны плавность, гармония форм, дифференцированный подход и здравый смысл, т. е. все то, что объединяется термином «пруденциальный». То же самое можно сказать и о темпах внедрения: торопливость и медлительность одинаково вредны. Анализ базельских документов и накопленный опыт процесса приводят к следующим выводам: через банковское финансирование усиление контроля над рисками банков распространится на контроль над рисками коммерческих организаций и проектов; банкам, государственным органам и руководителям коммерческих проектов нужны стандарты по управлению рисками как основа продуктивного сотрудничества. Международный опыт не оставляет сомнений в необходимости такой стандартизации; необходимо наращивать усилия по централизованной, региональной, внутрифирменной и внутрипроектной стандартизации управления рисками ком- 48 мерческих проектов в России. Своевременная и хорошо проработанная система таких стандартов является конкурентным преимуществом страны, коммерческих организаций и коммерческих проектов в борьбе за реальные инвестиции; внедрять Базельские, как и другие общие рекомендации, в национальную банковскую практику следует осторожно, но достаточно быстро, памятуя о многогранности проблемы рисков в бизнесе; важно развивать юридическую базу фактически формирующихся новых виртуальных форм организаций и, в частности, виртуальных банковско-корпоративных холдингов; нуждается в развитии и классическая методическая база экономического анализа в целях интегративного анализа рисков коммерческих организаций на основе новых возможностей компьютеризации; необходимо исследование общетеоретических вопросов риска, а также конкретных рисков; важно целенаправленно обучать кадры, формируя новую профессию «риск-менеджер». Последнее положение заслуживает, на наш взгляд, особого внимания. По опубликованным данным, только в 38% обследованных в 2003 г. российских банков введена отдельная должность главного риск-менеджера, отвечающего за построение и развитие системы управления рисками 1 . В 2006 г. доля таких банков выросла приблизительно до 50%. Но даже если во всех банках эти должности будут созданы, останется проблема обучения специалистов рискменеджменту. Для того чтобы Базельская система могла работать, нужно последовательно создавать организационно-проектное обеспечение внедрения Базеля II в России. Схематично, но вместе с тем наглядно последовательность этих действий можно представить тремя списками под условными названиями «потенциал», «пророк», «консорциум» (рис. 4, 5). Суть этих списков в ответах на вопросы: что может дать Базельская система; что нужно делать, чтобы выгоды Базельской системы становились реальностью; кто должен участвовать во внедрении Базельской системы? Трехмерный формат, построенный на пересечении этих списков, показывает, кто, что и с какой целью должен делать. Итак, внедрение Базеля II – это сложный процесс. С одной стороны, это глубокие и достаточно решительные изменения в нормах жизнедеятельности финансового сектора, которые можно считать почти революционными. С другой стороны, это ни в коем случае не организационная революция. Здесь, вне всякого сомнения, необходимы модернизация, совершенствование, многомерная эволюция. В целом можно с уверенностью сказать, что участие России в базельском процессе так же неизбежно, как и сам этот процесс. 1 Банковское дело. – 2006. – № 6. – С. 17. ДЕНЬГИ И КРЕДИТ • 9/2007 Проблемы и суждения Базельская система поможет создать адекватный потенциал: Прибавку к капиталу или убыль капитала = адекватный капитал Остойчивость неповрежденного банка = адекватную устойчивость к шокам Трудный путь роста = адекватную скорость и направления роста Единообразие = адекватную сравнимость банков и периодов времени Новые услуги, новые конкурентные преимущества = адекватную прибыль Целенаправленность управления и критерии = адекватное качество управления Идентификацию рисков = адекватный рисковый аппетит Адекватные отношения с клиентурой = адекватное раскрытие информации Лишние расходы и риски при не адекватном отношении к Базельской системе Для получения выгод от Базельской системы нужно: Построить систему управления рисками Разобраться в букве и духе Базеля II и дополняющих документов Определить программу действий по ее внедрению Развивать риск-менеджмент у своих клиентов Обучить кадры (сертификация) и вести пропаганду системы Консультативная квалифицированная помощь Во внедрение Базельской системы вовлекается консорциум: Коммерческие банки Органы финансового надзора Научно-исследовательские и консультативные учреждения Сообщество банкиров Отдельные клиенты банков и их ассоциации Регуляторные и законодательные органы Центральный банк Инфраструктура финансового рынка Учебные заведения Международное сотрудничество Рис. 4. Наглядные списки целей, работ и участников внедрения Базельских соглашений Подготовка к переходу на Базель II потребует от руководства банков ответа на множество вопросов, главные из которых следующие: готов ли банк к введению Базеля II, если нет, то с какого времени он будет готов к переходу на Базель II; назначен ли в банке главный риск-менеджер, ответственный за подготовку внедрения Базеля II и регулярно отчитывающийся перед высшим руководством банка; способен ли банк удостовериться в его специальной квалификации и платить конкурентную заработную плату этому специалисту; какова потребность данного банка в квалифицированных риск-менеджерах, и каковы возможности ее своевременного удовлетворения; имеются ли условия для качественного и экономичного обучения необходимого количества сотрудников Базельской системе; как количественно повлияет Базель II на регулируемый и фактический капитал банка. Если предполагается их уменьшение, то какова будет реакция органов надзора и рейтинговых агентств, особенно в части использования избыточного капитала; как банк может использовать инструменты снижения риска; способен ли банк самостоятельно выбрать для себя наиболее выгодный подход к управлению кредитным риском из вариантов, предоставляемых Базелем II. Если нет, то располагает ли банк связями с надежными консультантами в этой сфере; следует ли банку изменить структуру своих портфелей, чтобы повысить качество активов; проанализировал ли банк свои операционные процедуры с учетом новых отчислений под операционный риск; готов ли он приступить к организационному проектированию новых операционных процедур; составляют ли эти процедуры интегрированную систему управления рисками банка; какова готовность банка в части организационного проектирования интегративной системы управления всем его рисковым ландшафтом; имеется ли оценка инвестиций, необходимых для внедрения Базеля II; будет ли обеспечено соблюдение банком новых требований раскрытия информации; приведет ли совершенствование практики управления рисками к изменениям цен в данном секторе рынка, есть ли в ценовой политике банка продуктивные возможности для консолидации в данном секторе экономики? ДЕНЬГИ И КРЕДИТ • 9/2007 49 Проблемы и суждения П О Т Е Н Ц И А Л П К Р О О Н Р О К С О Р Ц И У М Модуль «Работа научно-исследовательских и консультативных организаций по исследованию духа и буквы Базельских соглашений, направленная на реализацию адекватного качества управления банками» Рис. 5. Трехмерный формат задачи внедрения и поддержания развития Базельской системы Подготовка к внедрению Базеля II – это важный период для создания постоянно действующей многоуровневой системы поддержания и развития основательной банковской практики. Эта система, по-видимому, должна включать в себя, как минимум, следующее: развитие адекватной рисковой культуры; определение рисковых возможностей учреждения; создание комплекта инструкций (политик, методик); развитие методологии измерения рисков, взвешивания на риск и ведения бухгалтерии в чувствительной к риску среде; создание должной инфраструктуры банковского риск-менеджмента; опережающее обучение кадров. Таким образом, по влиянию на состояние субъектов экономики Базель II можно считать своего рода национальным проектом, что требует соответствующего обеспечения его реализации (ресурсы финансовые, людские, технические) и консолидации усилий всех сторон – Банка России, банковского сообщества, науки, представителей бизнеса, органов законодательной и исполнительной власти и т. д. Важные самостоятельные и скоординированные роли могут и должны сыграть ассоциации банкиров, страховщиков, аудиторов и т. д. 50 Первоочередные совместные меры (сроки требуют отдельного обсуждения): анкетирование Банком России кредитных организаций по проблематике Базеля II; уточнение позиции России по плану внедрения нового Соглашения по капиталу в России; разработка глоссария; уточнение и легализация перевода; активизация взаимодействия Банка России и банковского сообщества (аккредитация обучающих центров, обучение кадров, конкретизация и адаптация методик расчетов и т. д.); реализация пилотных проектов Базеля II среди банков различного уровня (период исследования влияния); обсуждение итогов пилотных проектов, коррекция планов и нормативной базы; принятие окончательного детального плана внедрения Базеля II; легальное оформление профессии «риск-менеджер» (нужен государственный образовательный стандарт) и ускоренное обучение первого поколения этих специалистов; юридически нормированное устранение льгот и преференций непредусмотрительным и нерасторопным участникам банковского рынка. ■ ДЕНЬГИ И КРЕДИТ • 9/2007