ОБЛИГАЦИИ ОБЗОР | 01.02.2016 |

реклама

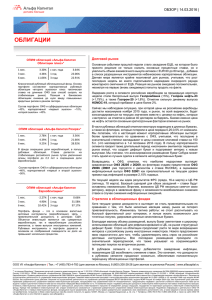

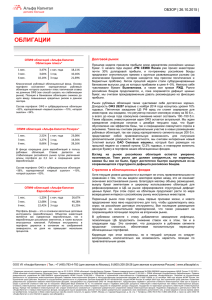

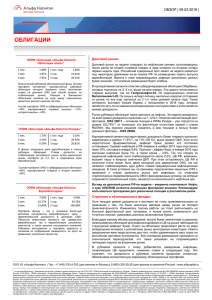

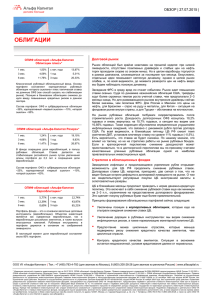

ОБЗОР | 01.02.2016 | ОБЛИГАЦИИ ОПИФ облигаций «Альфа-Капитал Облигации плюс»* 1 мес. 3 мес. 6 мес. 0.69% 3.00% 7.80% с нач. года 1 год 3 года 0.47% 20.26% 19.16% Классический рублевый облигационный фонд. Основу портфеля составляют корпоративные рублевые облигации «второго эшелона» плюс тактическая ставка на длинные ОФЗ (как способ сыграть на стабилизации рынка). Позиция в банковских облигациях снижена до нуля ввиду повышенных кредитных рисков в данном секторе. Состав портфеля: ОФЗ и субфедеральные облигации ~43%, корпоративный «первый эшелон» ~10%, «второй эшелон» ~40%. ОПИФ облигаций «Альфа-Капитал Резерв»* 1 мес. 3 мес. 6 мес. 0.81% 2.70% 6.48% с нач. года 1 год 3 года 0.62% 18.98% 26.53% В фонде сокращена доля еврооблигаций в пользу рублевых облигаций. Ставка делается на стабилизацию российского рынка путем увеличения длины портфеля до 2,3 лет и сокращения доли еврооблигаций. Состав портфеля: ОФЗ и субфедеральные облигации ~46%, корпоративный «первый и второй эшелон» ~50%. ОПИФ облигаций «Альфа-Капитал Еврооблигации»* 1 мес. 3 мес. 6 мес. 11.50% 21.50% 35.66% с нач. года 1 год 3 года 8.15% 36.57% 112.86% Портфель фонда – это в основном валютные долговые инструменты (еврооблигации). Цель – привлекательная доходность в долларах США. Объектом инвестиций являются как суверенные еврооблигации, так и еврооблигации российских эмитентов, а также выпуски иностранных компаний. Рублевые инструменты в портфеле держатся в основном из соображений ликвидности, их доля не превышает нескольких процентов. Долговой рынок Рынок облигаций на прошлой неделе показал полноценное V-образное восстановление, причем в ряде сегментов ценовые уровни вернулись в состояние конца 2015 года. Например, котировки Россия-43, самого длинного выпуска суверенных евробондов РФ, превысили 97% от номинала, большинство качественных выпусков российских евробондов также отыграли провал января 2016 года. Такой динамике способствовали отскок цен на нефть в диапазон 35–37 долл. за баррель (как мы и ожидали), а также решения крупнейших мировых центральных банков. В частности, комитет по открытым рынкам ФРС США, оставив учетную ставку без изменений, отметил, что наблюдает за ситуацией на внешних рынках. Таким образом, ФРС дала понять, что дальнейшие решения по ставкам будут зависеть от потенциального эффекта этих решений на стабильность мировой финансовой системы. Банк Японии вообще перешел к отрицательным процентным ставкам, выразив намерение стимулировать инвестиции, чем вызвал продолжение волны оптимизма на глобальных рынках. Сейчас, после такой сильной динамики, высоковероятно, что мы увидим консолидацию. Локальный рынок также рос, доходность ОФЗ 26212 за 1,5 недели упала почти на 1% годовых, пробивая в лучшей точке уровень 10% годовых. Однако пятничное заявление главы ЦБ РФ вернуло инвесторов с небес на землю. Вместо привычной фразы о возможности возобновления снижения ставок ЦБ РФ озвучил готовность ужесточения денежно-кредитной политики, что краткосрочно является негативным фактором для ОФЗ. Оценивать данное заявление сейчас преждевременно, крайне важно смотреть на динамику инфляции, которая в конечном счете является основным индикатором для российского регулятора при выборе траектории ключевой ставки. Такие заявления ЦБ РФ можно расценить как вербальную интервенцию, что может означать возобновление снижения ставок во 2-м полугодии 2016 года. Тем не менее мы не советуем проявлять излишнюю агрессию в длинных госбумагах РФ, отдаем предпочтение защитным инструментам, прежде всего флотеру ОФЗ 29011, который является основной позицией в ПИФе Резерв и продолжает демонстрировать уверенную динамику, превысив уровень в 103% от номинала. Стратегия в облигационных фондах Хотя текущие уровни доходности и выглядят не столь привлекательными по сравнению с тем, что были несколько месяцев назад, это не означает, что рынок потерял привлекательность. Изменилась лишь тактика работы на нем: сейчас не стоит рассчитывать на быстрый фронтальный рост котировок, лучше искать возможности для точечных покупок (например, локальные коррекции) и удерживать качественные бумаги, которые могут покупать иностранные компании. Благодаря малому объему размещений, выкупу бумаг эмитентами и широкому использованию облигаций для рефинансирования в ЦБ на рынке сохраняется структурный дефицит ценных бумаг. При этом спрос на облигации продолжает расти по мере возвращения интереса к российскому рынку иностранных инвесторов. Первичный рынок пока подает лишь первые признаки жизни, и нового предложения пока явно недостаточно для того, чтобы удовлетворить весь спрос на российские долговые инструменты. Все последние размещения проходили со значительной переподпиской, что также указывает на сохраняющийся потенциал покупок на вторичном рынке. В рублевом сегменте к этому добавляется замедление инфляции, позволяющее ЦБ продолжить снижение ставок в следующем году. Это означает, что доходности в рублевом сегменте продолжат снижаться, обеспечивая положительную переоценку облигационных портфелей. ООО УК «Альфа-Капитал» | Тел.: +7 (495) 783-4-783 (для звонков из Москвы), 8 (800) 200-28-28 (для звонков из регионов России) | www.alfacapital.ru ** по данным Bloomberg * Изменение расчетной стоимости инвестиционного пая на 28.01.2016. ОПИФ облигаций «Альфа-Капитал Резерв». Правила доверительного управления № 0094-59893648 зарегистрированы ФКЦБ России 21.03.2003 г. ОПИФ облигаций «Альфа-Капитал Облигации Плюс». Правила доверительного управления № 0095-59893492 зарегистрированы ФКЦБ России 21.03.2003 г. ОПИФ облигаций «Альфа-Капитал Еврооблигации». Правила доверительного управления № 0386-78483614 зарегистрированы ФСФР России 18.08.2005 г. Общество с ограниченной ответственностью «Управляющая компания «Альфа-Капитал». Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21-000-1-00028 от 22 сентября 1998 года выдана ФСФР России, без ограничения срока действия. Лицензия на осуществление деятельности по управлению ценными бумагами № 077-08158-001000, выдана ФСФР России 30 ноября 2004 года, без ограничения срока действия. Правилами доверительного управления паевыми инвестиционными фондами, находящимися под управлением ООО УК «Альфа-Капитал», предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и скидки к расчетной стоимости паев при их погашении. Обращаем Ваше внимание на то, что взимание скидок и надбавок уменьшает доходность инвестиций в инвестиционные паи паевых инвестиционных фондов. Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в инвестиционные фонды. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Подробную информацию о деятельности ООО УК «Альфа-Капитал» и паевых инвестиционных фондов, находящихся под ее управлением, включая тексты правил доверительного управления, всех изменений и дополнений к ним, а также сведения о местах приема заявок на приобретение, погашение и обмен инвестиционных паев Вы можете получить по адресу 123001, Москва, ул. Садовая-Кудринская, д. 32, стр. 1 Телефоны: (495) 783-4-783, 8 (800) 200-28-28, а также на сайте ООО УК «Альфа-Капитал» в сети Internet по адресу: www.alfacapital.ru