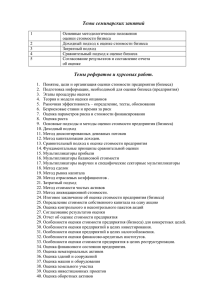

Оценка стоимости предприятий - Следите за обновлениями

реклама