по-прежнему самая рентабельная компания отрасли

реклама

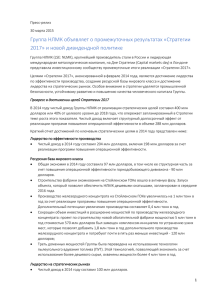

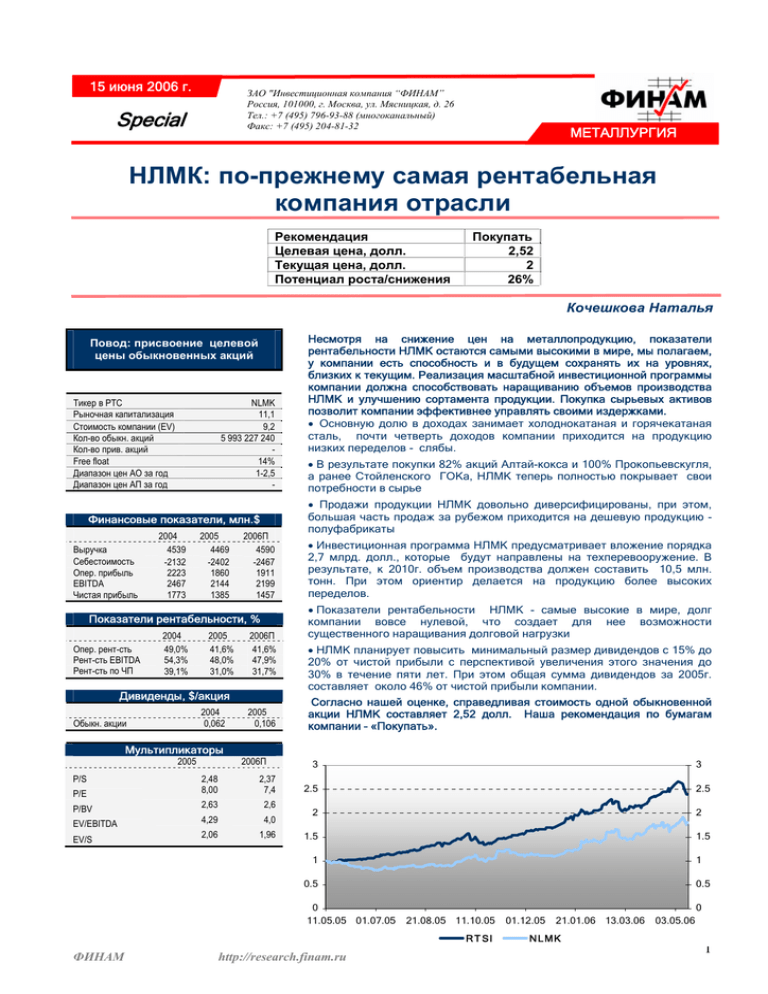

15 июня 2006 г. ЗАО "Инвестиционная компания “ФИНАМ” Россия, 101000, г. Москва, ул. Мясницкая, д. 26 Тел.: +7 (495) 796-93-88 (многоканальный) Факс: +7 (495) 204-81-32 Special МЕТАЛЛУРГИЯ НЛМК: по-прежнему самая рентабельная компания отрасли Рекомендация Целевая цена, долл. Текущая цена, долл. Потенциал роста/снижения Покупать 2,52 2 26% Кочешкова Наталья Повод: присвоение целевой цены обыкновенных акций Тикер в РТС Рыночная капитализация Стоимость компании (EV) Кол-во обыкн. акций Кол-во прив. акций Free float Диапазон цен АО за год Диапазон цен АП за год NLMK 11,1 9,2 5 993 227 240 14% 1-2,5 - Финансовые показатели, млн.$ Выручка Себестоимость Опер. прибыль EBITDA Чистая прибыль 2004 4539 -2132 2223 2467 1773 2005 4469 -2402 1860 2144 1385 2006П 4590 -2467 1911 2199 1457 Показатели рентабельности, % Опер. рент-сть Рент-сть EBITDA Рент-сть по ЧП 2004 49,0% 54,3% 39,1% 2005 41,6% 48,0% 31,0% 2006П 41,6% 47,9% 31,7% Дивиденды, $/акция 2004 0,062 Обыкн. акции 2005 0,106 Несмотря на снижение цен на металлопродукцию, показатели рентабельности НЛМК остаются самыми высокими в мире, мы полагаем, у компании есть способность и в будущем сохранять их на уровнях, близких к текущим. Реализация масштабной инвестиционной программы компании должна способствовать наращиванию объемов производства НЛМК и улучшению сортамента продукции. Покупка сырьевых активов позволит компании эффективнее управлять своими издержками. • Основную долю в доходах занимает холоднокатаная и горячекатаная сталь, почти четверть доходов компании приходится на продукцию низких переделов - слябы. • В результате покупки 82% акций Алтай-кокса и 100% Прокопьевскугля, а ранее Стойленского ГОКа, НЛМК теперь полностью покрывает свои потребности в сырье • Продажи продукции НЛМК довольно диверсифицированы, при этом, большая часть продаж за рубежом приходится на дешевую продукцию полуфабрикаты • Инвестиционная программа НЛМК предусматривает вложение порядка 2,7 млрд. долл., которые будут направлены на техперевооружение. В результате, к 2010г. объем производства должен составить 10,5 млн. тонн. При этом ориентир делается на продукцию более высоких переделов. • Показатели рентабельности НЛМК - самые высокие в мире, долг компании вовсе нулевой, что создает для нее возможности существенного наращивания долговой нагрузки • НЛМК планирует повысить минимальный размер дивидендов с 15% до 20% от чистой прибыли с перспективой увеличения этого значения до 30% в течение пяти лет. При этом общая сумма дивидендов за 2005г. составляет около 46% от чистой прибыли компании. Согласно нашей оценке, справедливая стоимость одной обыкновенной акции НЛМК составляет 2,52 долл. Наша рекомендация по бумагам компании – «Покупать». Мультипликаторы 2005 P/S 2006П P/E 2,48 8,00 2,37 7,4 P/BV 2,63 2,6 4,29 4,0 2,06 1,96 EV/EBITDA EV/S 3 3 2.5 2.5 2 2 1.5 1.5 1 1 0.5 0 11.05.05 01.07.05 0.5 0 21.08.05 11.10.05 R T SI ФИНАМ http://research.finam.ru 01.12.05 21.01.06 13.03.06 N LMK 03.05.06 1 Special 15 июня 2006 г. НЛМК НЛМК Ключевые активы Ключевым активом НЛМК является металлургический комбинат в Липецкой области. Компания также контролирует 100%-й пакет акций датской компании DanSteel, куда поставляет слябы. В результате недавней покупки 82% акций Алтай-кокса и 100% Прокопьевскугля, а ранее Стойленского ГОКа (подробнее см. «Консолидация горнодобывающих активов»), НЛМК полностью покрывает свои потребности в сырье. Производственные мощности компании составляют порядка 9 млн. тонн, к 2010г. планируется довести их до 10,5 млн. тонн. Расположение НЛМК в относительной близости по отношению к поставщикам сырья, энергии, а также покупателям является конкурентным преимуществом предприятия. НЛМК имеет удобные выходы к портам на Балтийском и Черном морях. Структура акционерного капитала 82,4% акций НЛМК принадлежит председателю совета директоров Владимиру Лисину, 3,34% – менеджерам, 14% – находится в свободном обращении. Рис.1. Структура акционерного капитала Количество акций НЛМК в обращении составляет 14% В свободном обращении 14% Менеджмент 3% В. Лисин 83% Источник: данные компании, ИК «ФИНАМ» Такая структура акционерного капитала определяет компанию в разряд частных и создает риски для миноритарных акционеров, которые не могут существенно влиять на принятие решений. ФИНАМ http://research.finam.ru 2 Special 15 июня 2006 г. Консолидация горнодобывающих активов: достигнута 100%-я обеспеченность сырьем НЛМК, как и большинство прочих металлургических компаний, развивался по пути создания вертикально - интегрированного холдинга. Сырьевые активы НЛМК на 100% покрывают потребности компании в сырье Последними приобретениями компании стали покупке 82% акций Алтай-кокса и 100% Прокопьевскугля на общую сумму порядка 750 млн. долл. Кроме того, НЛМК договорился приобрести у миноритарных акционеров еще 6,12% акций Алтай-кокса, что позволит довести долю комбината до 88%. Табл. 1. Основные сырьевые активы НЛМК ж/р концентрат, млн. т. 14 доля компании, % Потребности НЛМК коксующийся уголь, млн. т. 6,8 Сырьевые компании Стойленский ГОК КМА-руда Протокопьевскуголь 97 12,6 85 1,8 100 Алтай-кокс 5 88 2 Итого производство сырья 14,4 7 Источник: данные компании, ИК «ФИНАМ» НЛМК также увеличил свое присутствие в капитале еще одного своего поставщика сырья (железной руды) – «КМАруда». Так, в начале 2006г. комбинат договорился о продаже принадлежащих ему 12% акций Лебединского ГОКа г-ну Алишеру Усманову и его партнерам (контролирующим Лебединский, Михайловский ГОКи, ОЭМК и «Уральскую сталь»), в то же время НЛМК выкупил у структур Усманова 25% акций «КМАруда», увеличив свою долю в капитале предприятия с 22% до 58%. В марте 2006г. доля НЛМК в «КМАруда» выросла до 76,26%. В результате недавней оферты миноритариям компании, НЛМК увеличил долю почти до 85%. Таким образом, с покупкой Алтай-кокса и Прокопьевскугля, а ранее Стойленского ГОКа НЛМК на 100% обеспечивает себя сырьем, что позволяет комбинату не зависеть от сторонних поставок и эффективнее контролировать свои издержки. В структуре себестоимости стального сегмента 78% производственных затрат приходится на сырье. Рис.2. Структура себестоимости НЛМК, 2005г. Топливо и э/ э 6% прочие 11% Ж/ р 32% Работники 5% Прочее сырье 6% Скраб 10% уголь 30% В 2006г. планируется внутренняя реструктуризация компании (см. Приложение 1.) ФИНАМ http://research.finam.ru 3 Special 15 июня 2006 г. Продукция НЛМК: четверть полуфабрикаты - слябы доходов приходится на Основную долю в доходах компании занимает холоднокатаная и горячекатаная сталь. Кроме того, почти четверть доходов приходится на полуфабрикаты – слябы (стальная заготовка прямоугольного сечения), чья рентабельность производства снижается в силу роста себестоимости производства (особенно в части сырья) и ужесточения конкуренции в сегменте продукции низкого передела (наличие больших объемов этой продукции из Китая, Турции и Украины не дает возможности повысить цены). Таким образом, полагаем, не случайно, НЛМК не планирует наращивать производство слябов, а ориентируется на увеличение выпуска продукции более высокой добавленной стоимости (см. также раздел «Инвестиции»). Рис. 3 Структура выручки НЛМК, 2005г. Заметную долю в доходах компании занимают слябы, однако, в будущем НЛМК делает ставку на более дорогостоящую продукцию Электротехнический прокат 12% Прокат с покрытием 10% Холодокатаный прокат 23% Чугун 2% Слябы 27% Горячекатаный прокат 26% Источник: данные компании, ИК «ФИНАМ» В 2005г. комбинатом было произведено 8,5 млн. тонн стали. В структуре производства на долю плоского проката пришлось под 60%, на долю слябов – 38%. Согласно заявлениям менеджмента компании, в 2006г. планируется приблизиться по уровню производства до значений 2004г (9 млн. тонн). Продажи: все слябы на экспорт! Продажи НЛМК довольно хорошо диверсифицированы. В 2005г. НЛМК 42% своей продукции поставил на отечественный рынок, 14% пришлось на ЕС, 13% на Ближний Восток, еще 19% - на страны Азии и Океании. При этом стоит отметить, что структура продаж на отечественном рынке и на зарубежном различны. Большая часть продаж за рубежом приходится на слябы. Дело в том, что, являясь продуктом низкой добавленной стоимостью, слябы имеют широкие рынки сбыта, их импорт, в отличие от более дорогостоящей продукции, ограничивается в последнюю очередь. На внутреннем рынке львиная доля продаж приходится на горячекатаную и холоднокатаную сталь, которая на отечественном рынке стоит последнее время дороже, чем на большинстве внешних. ФИНАМ http://research.finam.ru 4 Special 15 июня 2006 г. Рис. 4. Структура продаж, 2005г. Северная Америка 7% Ближний Восток 13% Прочие регионы 5% Россия 42% ЕС 14% Азия и Океания 19% Источник: данные компании, ИК «ФИНАМ» Инвестиции: приоритет масштабной инвестиционной программы – продукция высоких переделов Инвестиционная программа НЛМК предусматривает вложение до 3,2 млрд. долл. в 2006-2010гг., из которых порядка 2,7 млрд. долл. будут направлены на техперевооружение. В частности, 1,64 млрд. долл. придется на металлургический сегмент. На развитие горнодобывающего сегмента планируется потратить до 1 млн. долл. и 600 млн. долл. на развитие инфраструктуры. Благодаря реализации масштабной инвестиционной программы, к 2010г. объем производства должен составить 10,5 млн. тонн. При этом акцент делается на более дорогостоящую продукцию: НЛМК намерен увеличить выпуск холоднокатаной стали и проката с покрытием, а производство слябов должно оставаться на нынешнем уровне (порядка 3,2 млн. тонн в год). Такая стратегия – ориентир на производство продукции высоких переделов представляет оправданной с точки зрения сохранения конкурентоспособности предприятия в будущем. В настоящее время доходы металлургов смещаются именно в сторону качественной продукции высокой добавленной стоимости. ФИНАМ http://research.finam.ru 5 Special 15 июня 2006 г. Рис. 5. Инвестиционная программа НЛМК 3500 3240 3000 2500 2000 $млн. Благодаря реализации масштабной инвестиционной программы к 2010г. объем производства должен составить 10,5 млн. т. 1500 1000 573 500 173 141 154 239 2000 2001 2002 2003 269 0 2004 Рем онт и э кс плу ат ация 2005 20062010П Модернизация Источник: данные компании Финансовое состояние рентабельность компании: самая высокая в мире Согласно финансовой отчетности НЛМК по US GAAP за 2005г., выручка компании составила 4,47 млрд. долл., что на 1,5% ниже по сравнению с аналогичным показателем 2004г. Это снижение было обусловлено снижением цен на сталь и падением объемов производства на 7%. При этом рост себестоимости, в частности из-за роста цен на железную руду и коксующий уголь, негативно сказался на доходах компании: валовая прибыль составила 2,1 млрд. долл. (-14%). Далее эту динамику усилил рост коммерческих и административных расходов, в итоге операционная прибыль упала на 16% до 1,886 млрд. долл., в свою очередь чистая прибыль снизилась на 21,8% до 1,39 млрд. долл. Табл. 2. Основные финансовые показатели НЛМК по US GAAP млн. долл. Выручка Себестоимость Валовая прибыль Общие, коммерч и админ расходы Налоги, кроме налога на прибыль Операционная прибыль Прибыль до налогов Налог на прибыль Доля меньшинства Чистая прибыль EBITDA 2005 4468,7 -2401,7 2067,0 -170,481 -36,4 1860,0 1906,2 -0,496 -28,925 1385,3 2143,7 2004 4538,7 -2132,4 2406,3 -150,356 -33,1 2222,9 2364,0 -0,572 -19,28 1772,5 2466,5 Изм-е -1,5% 12,6% -14,1% 13,4% -16,3% -19,4% -13,4% 50,0% -21,8% -13,1% Источник: данные компании, ИК "ФИНАМ" Соответственно, и показатели рентабельности оказались ниже результатов 2004г. В частности, рентабельность EBITDA снизилась до 48%, чистая рентабельность составила 31%. Несмотря на снижение финансовых показателей компании, они остаются самыми высокими в отрасли. ФИНАМ http://research.finam.ru 6 Special 15 июня 2006 г. Табл. 3. Основные показатели рентабельности НЛМК 2005 НЛМК является самой рентабельной сталелитейной компанией в мире Валовая рентабельность Операционная рентабельность Чистая рентабельность Рентабельность EBITDA 2004 46,3% 41,6% 31,0% 48,0% 53,0% 49,0% 39,1% 54,3% Источник: данные компании, ИК "ФИНАМ" По заявлению руководства НЛМК, EBITDA компании должна сохраниться примерно на уровне 2005г. за счет повышения цен на сталь, а также включения прибыли от продажи пакета акций Лебединского ГОКа. Мы полагаем, что показатели рентабельности в 2006г. будут близки к уровням 2005г. Табл. 4. Показатели финансового состояния 2004 2005 2006П Рентабельность активов, ROA 43,0% 24,7% 24,7% Рентабельность собственного капитала, ROE 51,9% 29,9% 28,1% Рентабельность инвестиций, ROI 42,0% 27,4% 26,6% Коэффициент финансовой устойчивости 0,82 0,84 0,92 Кредитоспособность компании, D/E 0,00 0,00 0,00 Оборачиваемость активов Оборачиваемость кредиторской задолженности Оборачиваемость дебиторской задолженности 1,10 0,80 0,75 6,80 4,96 4,71 9,39 7,16 6,96 Оборачиваемость запасов 5,49 4,92 4,76 Источник: данные компании, ИК «ФИНАМ» Показатели рентабельности НЛМК, как уже было отмечено выше, являются одними из самых высоких в мире (см. рис. 5). Компания, согласно последней отчетности, обладает денежными средствами под 2 млрд. долл. При этом ее долг вовсе нулевой, что создает возможность его существенного наращивания (долг может быть увеличен примерно до 4 млрд. долл.) в случае крупных приобретений, которые, мы полагаем, вероятны. Рис. 6. НЛМК – самая рентабельная сталелитейная компания мира EBITDA сталелитейных компаний, 2005г. Рентабельность EBITDA сталелитейных компаний, 2005г. 8000 60% 7000 50% 6000 40% 5000 30% 4000 3000 20% 2000 10% Corus Salzgitter Nucor China Steel Nippon Steel Mittal steel Arcelor Мечел Gerdau Северсталь ММК Tata steel НЛМК Мечел Salzgitter Tata steel ММК China Steel Corus Nucor Северсталь НЛМК Gerdau ThyssenKrupp Mittal steel Nippon Steel Arcelor 0% POSCO 0 POSCO 1000 Источник: данные компаний, ИК «ФИНАМ» ФИНАМ http://research.finam.ru 7 Special 15 июня 2006 г. Корпоративное управление: зарубежные рынки улучшилось при выходе на При выходе на западные биржи прозрачность НЛМК и ликвидность акций комбината существенно повысились. В рамках подготовки к IPO НЛМК утвердил кодекс корпоративного управления и дивидендную политику (см. раздел «Дивидендная политика»), в совет директоров НЛМК были введены два независимых директора. В конце 2005г. НЛМК разместил в Лондоне 420 млн. акций, что составляет 7% уставного капитала НЛМК, по цене 1,45 долл. за штуку или 14,5 долл. за ГДР. Недавней новостью стало известие о включении ГДР НЛМК в индекс MSCI Emerging Markets с 1 июня 2006 г. В результате приблизительный вес глобальных депозитарных акций НЛМК в индексе достигнет 0,12%. Это событие является положительным для НЛМК, т.к. потенциально включение в индекс должно привлечь новых инвесторов, ориентирующихся при формировании портфелей на MSCI. Дивидендная политика: планируется увеличение минимального размера дивидендов до 30% от чистой прибыли Дивиденды НЛМК за 2005 год могут составить 0,1063 долл. на акцию с учетом 0,0711 начисленных дивидендов за I полугодие и рекомендованных 0,0352 долл. по итогам 2005 года. Общая сумма дивидендов составит 637 млн. долл. - это около 46% от чистой прибыли компании. Табл.5. Дивидендная история Размер див. на 1 акцию, долл. Общая сумма выплат млн. долл. Доля чистой прибыли 2005 0,106 637 46% 2004 0,062 374 21% 2003 0,02 117 18% Источник: данные компании, ИК «ФИНАМ» Совет директоров НЛМК рекомендовал годовому собранию, которое состоится 6 июня, внести изменения в дивидендную политику компании и повысить минимальный размер дивидендов с 15% до 20% от чистой прибыли с перспективой увеличения этого значения до 30% в течение пяти лет. ФИНАМ http://research.finam.ru 8 Special 15 июня 2006 г. Сильные и слабые стороны «НЛМК» Табл.6. SWOT – анализ Сильные стороны Слабые стороны Сильные позиции на рынке. Металлургический 82% акции НЛМК контролирует Владимир Лисин, Вертикально интегрированная структура холдинга, консолидация горнорудных активов. В Высокая доля полуфабрикатов. В структуре завод занимает четверное место в России. результате покупки 82% акций Алтай-кокса и 100% Прокопьевскугля, а ранее Стойленского ГОКа, НЛМК полностью покрывает свои потребности в сырье и может контролировать свои издержки что определяет компанию в разряд частных и создает риски для миноритарных акционеров, которые не могут существенно влиять на принятие решений продаж НЛМК по-прежнему сохраняется высокая доля относительно дешевой продукции – слябов, чья рентабельность производства снижается Продажи НЛМК довольно хорошо диверсифицированы. В 2005г. НЛМК порядка 42% своей продукции поставил на отечественный рынок, 14% пришлось на ЕС, 13% на Ближний Восток. Большая часть продаж за рубежом приходится на слябы (имеющие широкие рынки сбыта и редко ограничиваемые поставки). В то время как на внутреннем рынке львиная доля продаж приходится на горячекатаную и холоднокатаную сталь Самая рентабельная компания в мире. Показатели рентабельности НЛМК являются самыми высокими в мире, у компании есть способность и в будущем сохранять их на уровнях, близких к текущим Возможности Угрозы НЛМК планирует повысить минимальный размер Зависимость от изменения курса национальной дивидендов с 15% до 20% от чистой прибыли с валюты. Большинство расходов компании перспективой увеличения этого значения до 30% в течение пяти лет Инвестиционная программа осуществляются в рублях, тогда как большая часть продаж осуществляется в долларах. НЛМК предусматривает вложение 3,2 млрд. долл. в 20062020гг., из которых порядка 2,7 млрд. долл. будут направлены на техперевооружение. В результате ее осуществления, к 2010г. объем производства должен составить 10,5 млн. тонн. При этом ориентир делается на более дорогостоящую продукцию. Такая стратегия представляет оправданной с точки зрения сохранения конкурентоспособности предприятия в будущем, так как в настоящее время доходы металлургов смещаются именно в сторону качественной продукции высокой добавленной стоимости. ФИНАМ http://research.finam.ru 9 Special 15 июня 2006 г. Оценка НЛМК Оценка НЛМК Для оценки стоимости акций мы использовали метод дисконтированных денежных потоков Оценка по методу дисконтированных денежных потоков Предпосылки модели: Прогнозы делались на период 2007-2014 гг., причем первый год постпрогнозного периода – 2015г. Анализировалась отчетность, и прогнозировались показатели по международным стандартам. Табл. 7. Макроэкономические показатели 2006 2007 2008 2009 2010 2011 2012 2013 2014 2015 Инфляция 10,0% 9,0% 7,5% 7,0% 6,5% 6,0% 5,0% 5,0% 4,5% Индекс пром. произ-ва 13,0% 10,0% 8,5% 7,0% 6,0% 6,0% 5,0% 5,0% 4,5% 4,0% 27,66 26,20 25,61 25,39 25,61 26,02 26,43 26,81 27,15 27,35 Курс доллара, $/руб. Источник: 4,0% ИК «ФИНАМ» Мы прогнозируем рост российского производства компании с 8,5 млн. тонн стали в 2005г. до 9 млн. тонн в 2006г и до 10,5 млн. тонн в 2010г. Производство слябов останется на уровне 2005г. – порядка 3,2 млн. тонн, в то время как производство более дорогостоящей продукции (в частности, проката), будет расти. Касаемо цен на сталь, мы прогнозируем, что они после максимумов последних двух лет будут снижаться к своим историческим значениям. В частности, стоимость тонны горячекатаной стали в 2006г. составит 450 долл. за тонну, 2007 – 430 долл., в долгосрочном периоде опустится до 320 долл. Касаемо себестоимости, большая ее доля (78% денежных затрат) приходится на сырье (коксующий уголь и железную руду), мы предполагаем сохранение объема потребления НЛМК железной руды и угля близким к текущему уровню (14 млн. тонн железной руды и 7 млн. тонн угля). Мы полагаем, что покупка сырьевых активов, полностью покрывающих потребности НЛМК, позволит компании в значительной степени контролировать уровень затрат. Мы ожидаем небольшого снижения показателей рентабельности компании. В частности, чистая рентабельность к 2014г. составит 28%, а операционная – 37%. Инвестиции компании должны сохраниться на высоком уровне до 2010г. в связи с реализацией масштабной программы модернизации производства компании: программа техперевооружения предусматривает 2,7 млн. долл. инвестиций (2006-2010гг.) Далее, полагаем, их величина снизится. Табл. 8. Прогноз финансовых показателей компании 2006 Выручка 4590 Операционная прибыль Операционная рентабельность Чистая прибыль Чистая рентабельность EBITDA Рентабельность EBITDA Источник: 2007 4653 2008 4701 2009 4178 2010 4028 2011 4142 2012 4197 2013 4254 2014 4312 1911 1920 1861 1565 1530 1588 1595 1603 1614 41,6% 41,3% 39,6% 37,4% 38,0% 38,3% 38,0% 37,7% 37,4% 1457 1461 1414 1182 1152 1194 1198 1202 1209 31,7% 31,4% 30,1% 28,3% 28,6% 28,8% 28,5% 28,3% 28,0% 2199 2230 2192 1915 1900 1969 1984 1999 2018 47,9% 47,9% 46,6% 45,8% 47,2% 47,5% 47,3% 47,0% 46,8% ИК «ФИНАМ» Используемая ставка налога для НЛМК – 24%. Стоит отметить, что на стоимости НЛМК положительно должна сказаться покупка угольных активов ФИНАМ http://research.finam.ru 10 Special 15 июня 2006 г. (см. выше раздел «Консолидация горнодобывающих активов»), которые пока не включены в нашу модель. Правда, большая часть доходов этих предприятий будет рассматриваться как внутрикорпоративная. Табл. 9. Оценка методом ДДП Показатель, млн. долл. 2006 2007 2008 2009 2010 2011 2012 2013 2014 1910,7 1919,7 1861,0 1564,7 1530,3 1587,7 1594,8 1602,6 1613,6 Налог на EBIT Амортизация 458,6 460,7 446,6 375,5 367,3 381,0 382,8 384,6 387,3 288,8 310,1 331,0 350,7 369,7 381,1 388,7 396,3 403,9 Капвложения Изменения рабочего капитала 600,0 560,0 550,0 520,0 500,0 300,0 200,0 200,0 200,0 -8,5 4,6 44,2 -34,2 -34,3 10,9 15,2 15,5 14,5 1149,4 1242,1 1258,5 1234,9 1009,9 1227,6 1349,5 1368,2 1391,7 1,1 1,2 1,4 1,5 1,7 1,9 2,1 2,3 1085,1 934,3 770,8 702,9 757,8 740,8 673,8 614,4 EBIT Чистый денежный поток Фактор дисконтирования (WACC) Дисконтированные денежные потоки (ДДП) Сумма ДДП 6279,8 Приведенная продленная стоимость 7007,5 Стоимость компании 13287,2 Чистый долг -1928,0 Доля меньшинства 101,8 Итоговая стоимость 15113,4 Количество обыкновенных акций, млн. шт. Стоимость бизнеса в расчете на акцию, долл. Источник: 5993,2 2,52 ИК «ФИНАМ» Мы использовали средневзвешенную стоимость собственного капитала в прогнозном периоде (по модели CAMP) 11%. В связи с тем, что долг компании равен нулю, средневзвешенная стоимость капитала (WACC) составляет 11%. Темп роста в постпрогнозный период – 3%. Согласно нашим расчетам, справедливая стоимость одной обыкновенной акции компании составляет 2,52 долл. за акцию, что на 26% выше текущего рыночного уровня. Наша рекомендация по бумагам компании – «Покупать». ФИНАМ http://research.finam.ru 11 Special 15 июня 2006 г. Оценка по методу аналогов Для дополнительной иллюстрации, мы также использовали метод аналогов. Мы разделили компании-аналоги на три группы: зарубежные производители развитых рынков, развивающихся рынков, отечественные производители. Во всех случаях сравнительные коэффициенты рассчитывались исходя из данных по МСФО/GAAP. (мультипликаторы) Табл. 10. Рыночные коэффициенты зарубежных компаний–аналогов Кап-я, $ млн. P/E P/S EV/S EV/EBITDA Развивающиеся рынки POSCO 22403 5,7 0,87 2,9 0,84 China Steel 10430 6,6 1,18 7,0 1,26 Gerdau 8089 7,1 0,93 4,6 1,15 Siderar 2511 6,3 1,67 4,6 1,82 INI Steel 3084 3,1 0,56 Erdemir 2096 14,6 0,68 3,9 0,88 Tata steel 6013 7,2 7,2 1,69 1,1 4,5 4,6 1,78 1,2 ThyssenKrupp 16521 12,8 0,31 3,5 0,32 Nippon Steel 25709 9,0 0,75 5,4 0,98 Nucor 15941 12,2 1,26 7,4 1,17 Arcelor 27458 7,1 0,84 5,8 1,18 SSAB 4988 9,3 1,34 5,8 1,32 Salzgitter 4797 4,6 0,54 3,8 0,47 Corus 6054 7,4 0,33 3,9 0,41 22077 6,6 8,6 0,78 0,8 5,4 5,1 1,07 0,9 Среднее 0,88 Развитые рынки Mittal steel Среднее Источник: данные компаний за 2005г., ИК «ФИНАМ» Табл. 11. Рыночные коэффициенты российских компаний Кап-я, $ млн. Северсталь P/E P/S EV/S EV/EBITDA 5 737 4,4 0,72 3,6 0,93 НЛМК 11 087 8,0 2,48 4,3 2,06 Мечел 2 806 6,7 0,74 5,1 1,06 НТМК 2 253 3,9 0,85 3,3 1,22 ЗСМК 1 499 7,5 0,75 4,8 0,89 ММК 7 627 8,1 1,42 4,8 1,32 6,4 1,2 4,3 1,2 Среднее Источник: данные компаний за 2005г., ИК «ФИНАМ» Полученным значениям цен по трем группам аналогов мы присвоили одинаковый вес (0,33), при этом для мультипликаторов компаний развитых стран мы использовали дисконт 10%. При расчете справедливой стоимости мультипликатору Р/Е был присвоен меньший вес (0.1), остальным коэффициентам – равный (0,3) По сравнению с показателями компаниями-аналогами премия НЛМК составляет от 10 до 40%. Однако, НЛМК характеризуется большим коэффициентом выплат. При этом стоит учитывать, что существуют различия в планируемых инвестициях и темпах роста компаний (например, российский металлургический рынок имеет больший потенциал, чем развитые рынки). Кроме того, как уже было отмечено нами ранее, показатели рентабельности НЛМК существенно выше зарубежных компаний–аналогов, что, по нашему мнению, делает премию, с которой торгуются акции НЛМК, оправданной. ФИНАМ http://research.finam.ru 12 Special 15 июня 2006 г. Приложение 1. Рис. 7. План внутренней реструктуризации До реструктуризации Совет директоров Менеджмент Менеджмент Менеджмент ОАО Доломит DanSteel A/S ОАО НЛМК Менеджмент Стойленский ГОК Менеджмент ООО Торговый дом После реструктуризации Совет директоров Корпоративный центр Инженерный дивизион Железорудный дивизион Угледобывающий дивизион ОАО Липецкий Гипромез Стойленский ГОК Жерновский-1 ОАО НЛМК ОАО Доломит ОАО Алтай-Кокс DanSteel A/S ООО Независимая транспортная компания ОАО Комбинат КМАруда Протокопьевскуголь Прочие активы Прочие активы Прочие активы Стальной дивизион Сбытовой дивизион ООО Торговый дом Прочие активы Источник: НЛМК ФИНАМ http://research.finam.ru 13 Special 15 июня 2006 г. Аналитический Отдел Инвестиционный Холдинг "Финам" Бутов Александр Butov@finam.ru Руководитель отдела Справочно-консультационный центр Оперативные ответы на все ваши вопросы по телефонам +7 (495) 796-90-26, +7 (495) 796-93-88, доб. 221 +7 (800) 200-44-00 (бесплатно по России) Аналитики: Беленькая Ольга Belenkaya@finam.ru Экономика, Банковский сектор, Нефтепереработка Хайруллин Тимур Khayrullin@finam.ru Нефть и газ Сарапульцева Анастасия Sarapultseva@finam.ru Нефтехимия, Химия Бирг Семён Birg@finam.ru Стратегии, Электроэнергетика Кочешкова Наталья Natali_k@finam.ru Металлургия, Машиностроение Пак Михаил Pak@finam.ru Машиностроение Департамент «Инвестиционный» Серебренников Дмитрий Ag@finam.ru +7 (495) 204-84-34 Отдел международной торговли Царев Виктор Tsarev@finam.ru +7 (495) 204-83-97 Служба по связям с общественностью и СМИ Кочетков Владислав Kochetkov@finam.ru +7 (495) 204-82-36 Отдел pre-sales Дюпин Алексей alexd@finam.ru +7 (495) 796-93-88, доб. 248 Управление по работе с регионами Шульга Андрей Shoulga@finam.ru +7 (495) 796-93-88, доб. 274 Самарец Ольга Samarets@finam.ru Потребительский сектор Кипа Дмитрий Kipa@finam.ru Ассистент аналитика Настоящий материал и содержащиеся в нем сведения предназначены для клиентов ЗАО «ФИНАМ», носят исключительно информативный характер и не могут рассматриваться ни как приглашение или побуждение сделать оферту, ни как просьба купить или продать ценные бумаги/другие финансовые инструменты, либо осуществить какую-либо иную инвестиционную деятельность. Представленная информация подготовлена на основе источников, которые, по мнению авторов данного аналитического обзора, являются надежными, но при этом отражает исключительно мнение авторов относительно анализируемых объектов. Несмотря на то, что настоящий обзор был составлен с максимально возможной тщательностью, ни его авторы, ни ЗАО «ФИНАМ» не заявляют и не гарантируют ни прямо, ни косвенно его точность и полноту. Любая информация и любые суждения, приведенные в данном материале, являются суждением на момент публикации настоящего аналитического обзора и могут быть изменены без предупреждения. Ни ЗАО «ФИНАМ», ни его сотрудники не несут ответственности за какие-либо потери, возникшие в результате использования настоящего материала либо в какой-либо другой связи с ним. Настоящий отчет не является результатом оценки анализируемых объектов в смысле законодательства Российской Федерации об оценочной деятельности. Копирование, воспроизводство и/или распространение настоящего материала, частично или полностью, без письменного разрешения ЗАО «ФИНАМ» категорически запрещено. ФИНАМ http://research.finam.ru 14