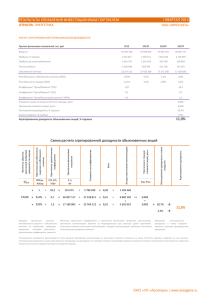

Расчет агрегированной доходности 1 кв. 2013 г.

реклама

РЕЗУЛЬТАТЫ УПРАВЛЕНИЯ ИНВЕСТИЦИОННЫМ ПОРТФЕЛЕМ I КВАРТАЛ 2013 ОТРАСЛЬ: ДОБЫЧА, ПЕРЕРАБОТКА НЕФТИ И ГАЗА ОАО «ГАЗПРОМ» РАСЧЕТ АГРЕГИРОВАННОЙ ПОТЕНЦИАЛЬНОЙ ДОХОДНОСТИ Прогноз финансовых показателей, тыс. руб. 2012П 2013П 2014П Выручка 4 636 092 960 5 068 939 684 5 556 530 577 Прибыль от продаж 1 326 238 562 1 466 619 519 1 621 304 011 Прибыль до налогообложения 1 521 384 976 1 567 547 117 1 764 888 937 Чистая прибыль 1 174 250 566 1 225 194 827 1 379 437 193 Собственный капитал 8 673 121 106 9 747 158 800 10 949 069 950 149 700 149 700 149 700 Рентабельность собственного капитала (ROE) 15,3% 14,1% 13,2% Рентабельность продаж (ROS) 25,3% 24,2% 24,8% Запасы, млн бар. Коэффициент “Цена/Прибыль” (P/E) 20,8 Коэффициент “Цена/Выручка” (P/S) 5,2 Коэффициент “Цена/Балансовый капитал” (P/BV) 3,5 Коэффициент “Цена/Запасы” (P/Запасы) 11,7 Стоимость акции на конец отчетного периода, долл. 4 Прогнозная стоимость акции, долл. 40 Потенциальная доходность, % годовых 255,6% Ставка владения, % годовых 40,7% 78,5% Агрегированная доходность обыкновенных акций, % годовых x 1/0 1 = 20,8 x 1 379 437 193 = 28 685 496 873 x 0,50 = x 24,8% = 5,2 x 5 556 530 577 = 28 685 496 873 x 0,20 = x 13,2% = 3,5 x 10 949 069 950 = 38 253 036 554 x 0,20 = 11,7 x 4 491 000 000 = 52 544 700 000 x 0,10 = Разделив прогнозные значения рентабельности выручки и собственного капитала на прогнозную требуемую доходность, получаем прогнозные сравнительные коэффициенты эмитента. Pпр, Pтек 14 342 748 436 + 5 737 099 375 => + 7 650 607 311 + 5 254 470 000 40 ÷ 4 Используя прогнозные коэффициенты и прогнозные финансовые показатели, рассчитываем прогнозную капитализацию эмитента на индивидуальную дату прогноза. Далее сравниваем полученное значение прогнозной капитализации с текущей капитализацией компании и вычисляем потенциальную доходность эмитента. = Агрегированная доходность Потенциальная доходность и ставка владения E, S, BV, Запасы Прогнозная и текущая стоимости акций, долл. Прогнозные финансовые показатели P/E, P/S, P/BV, P/Запасы Вклад в прогнозную капитализацию Прогнозные сравнительные коэффициенты ROSпр, ROEпр Веса Прогнозная рентабельность выручки и собственного капитала 1/E/P Стоимость по коэффициентам Величина, обратная прогнозной требуемой доходности по акциям Схема расчета агрегированной доходности обыкновенных акций 255,6% → 40,7% → 78,5% Взвешивая потенциальную доходность и ставку владения эмитента, получаем агрегированную доходность. Потенциальная доходность рассчитывается путем деления прогнозной капитализации на рыночную стоимость компании на конец отчетного квартала. Разделив их, мы получим потенциальную доходность на весь срок прогноза. Основываясь на допущении, что курсовая стоимость акции будет прирастать равными темпами на протяжении срока прогноза, обратным счетом мы вычисляем средний темп роста в процентах годовых. ОАО «УК «Арсагера» | www.arsagera.ru