МониторING рынков от 27.08.15

реклама

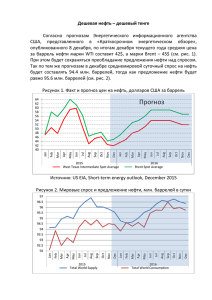

ФИНАНСОВЫЕ РЫНКИ Report title Month Year Kjyu Валюта и сырье ЦБ РФ Откр.* 1 день 1 нед. USD/RUB EUR/RUB KZT/RUB UAH/RUB 69.314 68.59 -0.87% 79.725 78.56 -1.01% 0.2833 0.2841 1.94% 3.2695 3.0800 1.72% EUR/USD Brent, fut $/bbl Gold, spt $/TO 2.77% 5.74% 7.91% 0.96% 1.1380 -0.84% 2.24% 44.09 1.31% -5.93% 1127.3 -0.83% -1.08% Источник: ЦБ РФ, Bloomberg. * 9.15AM 3M ставки денежного рынка 0.340% 0.000% 0.330% 0.320% -0.010% 0.310% 0.300% -0.020% 0.290% 0.280% 0.270% -0.030% LIBOR EURIBOR (п.ось) Источник: Bloomberg Котировки NDF (11:00 MCK) пункты USD/RUB EUR/RUB 6900 22173 43500 84148 7579 25110 50702 101671 1M 3M 6M 12M Источник: Bloomberg EUR/USD & Корзина 80.00 1.050 75.00 70.00 1.100 65.00 60.00 1.150 55.00 50.00 1.200 Корзина EUR/USD (п.ось) Источник: Bloomberg Дмитрий Полевой Главный экономист, Россия & СНГ Москва +7 495 771 7994 dmitry.polevoy@ingbank.com research.ing.com МониторING рынков Недельная дефляция не удержалась 3 месяца Валютный рынок. Вчерашний день рубль использовал для «передышки», оставаясь относительно стабильным на фоне повышенной волатильности предыдущих дней и недель. Однако для трейдеров даже волатильность вчерашнего дня (диапазон 68.60-69.90/USD) по-прежнему остается значительной. При этом рубль воздержался от нового снижения, несмотря на то, что нефть предпринимала попытки вернуться к US$43/брл. Сегодня же сырье дорожает до US$44.30/брл, поэтому и рубль уверенно растет к 67.00/USD с начала торгов. Поддержку рублю могли оказать и заявления ЦБ о готовности рефинансировать 12-мес. валютное репо с банками. Ставка на рубль сейчас – это ставка на нефть. В периоды больших движений и повышенной неопределенности, как сейчас, ссылки на оценки «справедливых» уровней не всегда корректны (подобные изменения запускают процессы корректировки в экономике и платежном балансе). Но простейший анализ корреляции «нефть-рубль» с начала сентября прошлого года указывают на то, что при текущей нефти US$43-45/брл рубль должен торговаться около 63-65/USD. Подобные оценки следуют и из реального эффективного курса (REER): нефть на уровнях 2004г., как и REER. Поэтому мы не разделяем прогнозы, сулящие рублю масштабные потери. Ссылки на нефть в рублях как ориентир имеют место быть, но они зависят и от того, чем закончится процесс формирования бюджета на следующую трехлетку. Денежный рынок. На межбанковском рынке ставки депо по-прежнему остаются около 10.50-11%, и лишь к концу дня попытки закрыться кого-то из крупных игроков толкают рынок вверх из-за роста ставок на свопах на Бирже. Вчера это вылилось в повышение к отметкам 11.50-11.88% (0% USD) при средней 11.14%. Во многом это связано со снижением объема ликвидности в системе после налогов начала недели (с более 1500 до 1300 млрд. руб. сегодня). Задолженность банков по фиксированному репо упала с 83 до 23 млрд. руб. Сегодняшние выплаты по налогу на прибыль (150-200 млрд. руб.) не должны существенно поднять ставки. Долговой рынок. Вчерашний день для ОФЗ сложился также спокойно: доходности показали минимальные изменения в пределах 1-3 б.п в обе стороны. Перспективы ОФЗ во многом зависят от общей ситуации на рынках. Если нефть и рубль стабилизируются или развернутся, то покупки в ОФЗ могут продолжится. Несмотря на то, что краткосрочно рынки могут оставаться волатильными, осень – это период начала формирования идей на следующий год. Мы по-прежнему видим потенциал снижения ставок ЦБ к однозначным уровням в 1П16, сохраняя потенциал роста в ОФЗ, особенно с текущих уровней с положительным carry к стоимости фондирования. Новости экономики. После минимальной дефляции неделей ранее, рост цен на неделе до 24 августа повысился до 0.1%, оставив годовой показатель на уровне 15.6%. Помимо общего роста цен на большинство продовольственных товаров при их снижении на сезонную плодоовощную продукцию, ускорения связано и с повышением цен на основные ЖКУ, которые входят в отчет Росстата. При сохранении текущих уровней к концу августа инфляция может составить 15.5% и к концу сентября – 15.2-15.3%. Основной риск, безусловно, связан с реакцией цен на курс рубля, но здесь все будет зависеть от дальнейшей курсовой динамики. До конца инфляция, действительно, может быть около 11.50-12%, т.е. чуть выше наших текущих прогнозов, однако тренд на ее замедление, с нашей точки зрения, сохранится. В условиях продолжающейся рецессии это потребует понижения ставок ЦБ. 1 SEE THE DISCLOSURES APPENDIX FOR IMPORTANT DISCLOSURES & ANALYST CERTIFICATION МониторING рынков 27.08.2015 Раскрытие информации Настоящее сообщение ("Сообщение") не является офертой, предложением делать оферты, акцептом каких-либо оферт или рекламой. Сообщение является мнением, составленным на основании доступных сведений. Достоверность таких сведений не гарантируется. Мы не принимаем на себя какой-либо ответственности за убытки, причиненные использованием Сообщения. 2