Прогнозирование динамики кредитов физическим лицам

реклама

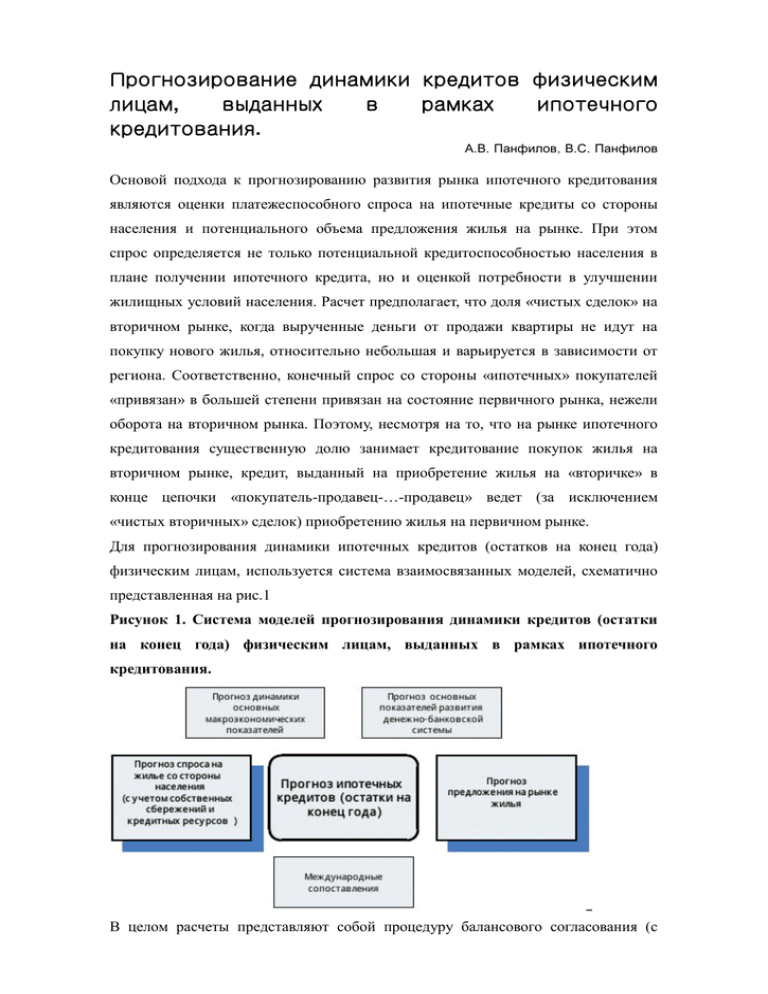

Прогнозирование динамики кредитов физическим лицам, выданных в рамках ипотечного кредитования. А.В. Панфилов, В.С. Панфилов Основой подхода к прогнозированию развития рынка ипотечного кредитования являются оценки платежеспособного спроса на ипотечные кредиты со стороны населения и потенциального объема предложения жилья на рынке. При этом спрос определяется не только потенциальной кредитоспособностью населения в плане получении ипотечного кредита, но и оценкой потребности в улучшении жилищных условий населения. Расчет предполагает, что доля «чистых сделок» на вторичном рынке, когда вырученные деньги от продажи квартиры не идут на покупку нового жилья, относительно небольшая и варьируется в зависимости от региона. Соответственно, конечный спрос со стороны «ипотечных» покупателей «привязан» в большей степени привязан на состояние первичного рынка, нежели оборота на вторичном рынка. Поэтому, несмотря на то, что на рынке ипотечного кредитования существенную долю занимает кредитование покупок жилья на вторичном рынке, кредит, выданный на приобретение жилья на «вторичке» в конце цепочки «покупатель-продавец-…-продавец» ведет (за исключением «чистых вторичных» сделок) приобретению жилья на первичном рынке. Для прогнозирования динамики ипотечных кредитов (остатков на конец года) физическим лицам, используется система взаимосвязанных моделей, схематично представленная на рис.1 Рисунок 1. Система моделей прогнозирования динамики кредитов (остатки на конец года) физическим лицам, выданных в рамках ипотечного кредитования. В целом расчеты представляют собой процедуру балансового согласования (с использованием функциональных связей между отдельными показателями) динамики основных параметров рынка жилья, доходов населения и его расходов, связанных с приобретением недвижимости, а также интенсивности и условий ипотечного кредитования. Схема прогнозных расчетов выглядит следующим образом: Исходя из гипотез об изменении качественных характеристик экономического развития Российской Федерации и гипотез развития мировой экономики, на основе макроэкономических, межотраслевых и балансовых моделей оценивается динамика основных макроэкономических показателей российской экономики. Оценка параметров «среднего» ипотечного кредита: уровень первоначального взноса и динамика процентной ставки. Уровень первоначального взноса по «среднему» ипотечному кредиту оценивается исходя из анализа сложившейся практики ипотечного кредитования в базовых периодах (оценок распределения ипотечных кредитов по срокам), и оценок уровня ликвидности в банковском секторе в прогнозных периодах (оценок смещения распределения ипотечных кредитов по срокам). В рамках данных расчетов, уровень ликвидности банковского сектора, как и динамика процентной ставки, оцениваются исходя из прогнозных оценок российской и мировой экономик. В частности, динамика процентной ставки определяется как функция ставки рефинансирования ЦБ. Оценка кредитного потенциала населения Кредитный потенциал населения определяется как функция переменных, характеризующих благосостояние населения, условия ипотечного кредитования, и стоимость жилья на первичном и вторичных рынках. Для учета неравномерности распределений доходов между домохозяйствами и количества членов в домохозяйствах, кредитный потенциал «распределение домохозяйств по рассчитывается доходным группам для – матрицы распределение домохозяйств по количеству членов семей». В качестве иллюстрации вида такой матрицы, в табл. 1 приведено значение такой матрицы в 2009 г. Таблица 1. Пример: Распределение среднего дохода домохозяйств по 20-и процентным группам в зависимости от количества членов в домохозяйстве в 2009г., руб. Из 1 Из 2 Из 3 Из 4 Из Домохозяйства человека человек человек человек человек 1 группа 2 700 5 401 8 101 10 802 13 502 2 группа 5 008 10 016 15 024 20 032 25 040 5 3 группа 7 463 14 926 22 389 29 852 37 315 4 группа 11 145 22 291 33 436 44 581 55 726 5 группа 22 782 45 563 68 345 91 126 113 908 Источник: Росстат На региональном уровне для каждого субъекта Федерации получается своя матрица «распределение домохозяйств по доходным группам – распределение домохозяйств по количеству членов семей», учитывающая как региональный уровень доходов населения, так и распределение домохозяйств по количеству членов семей. Далее оценивается минимально необходимый уровень расходов для каждой доходной группы на поддержание соответствующего уровня жизни. Предполагается, что минимально необходимые расходы состоят из двух частей – эластичные к количеству членов семей (для которых уровень на одного члена семьи снижается по мере роста количества членов) и не эластичные (увеличение количества членов семьи ведет к соответствующему увеличению уровня данного типа расходов). Следует отметить, что при учете минимально необходимого уровня часть домохозяйств (в частности домохозяйства 1 группы) уже не могут претендовать на получение ипотечного кредита. Исходя из доходов за вычетом минимально необходимого уровня расходов и условий среднего «ипотечного» кредита, рассчитывается кредитный потенциал по ячейкам матрицы «распределение домохозяйств по доходным группам – распределение домохозяйств по количеству членов семей». Понятно, что существенным фактором, оказывающим влияние на факт осуществления сделки по покупке жилья, является наличие сбережений (в разной форме), достаточных либо для приобретения жилья без привлечения заемных средств, либо достаточных для оплаты, по крайней мере, первого взноса. Оценка потребности в улучшении жилищных условий Перспективная оценка предполагает, что население станет занимать средства только в том случае, если полученные заемные средства позволят качественно улучшить жилищные условия. В роли главного критерия качественного улучшения жилищных условий рассматривается увеличение жилой площади. Основной вопрос в том, насколько должна увеличиться жилая площадь, чтобы заёмщику имело смысл осуществлять покупку новой квартиры. На наш взгляд, шаг, при котором будут совершаться ипотечные сделки, должен варьироваться в зависимости от многих параметров: текущих жилищных условий, состава и численности семьи, совокупного семейного дохода и расходов семьи. Минимальное значение такого шага нами определяется как приобретение дополнительной комнаты (минимум 8-10 кв.м.) и расширение площади других помещений: кухни, санитарного узла и пр. За основу в наших расчетах взято значение 16 кв.м. Для оценки числа домохозяйств, желающих улучшить свои жилищные условия, к уже осуществлённому распределению групп населения по доходу и числу членов домашних хозяйств, добавляется распределение групп населения по размеру жилищ, приходящихся в среднем на одного человек. В качестве иллюстрации вида такой матрицы, приведем данные для 2009 г. (Табл.2). Таблица 2 Пример: Распределение групп населения по размеру жилищ, приходящихся в среднем на одного человека. Распределение Группы населения в зависимости от уровня доходов домашних Первая хозяйств вторая третья четвертая по (с пятая (с площади наименьшими наибольшими жилищ, доходами) доходами) приходящейся в Доля домашних хозяйств (%) среднем на одного человека, кв.м.: до 9 13,7 7,5 6,4 4,1 1,7 от 9,1 до 13 26 20,6 18 15,7 8,7 от 13,1 до 15 14,1 13,9 12,7 16,1 8,2 от 15, 1 до 20 19,2 19,6 17,4 19,2 16,5 от 20,1 до 25 10,9 13,3 13,4 14,6 16,3 от 25,1 до 30 6 8,3 10,4 8,9 11,6 от 30,1 до 40 5,2 8,3 10,4 9,3 16,2 от 40,1 и более 4,9 8,5 11,3 12,1 20,8 Источник: Росстат Для расчета числа домохозяйств, которые не нуждаются в улучшении жилищных условий, делается следующее допущение: если в домохозяйстве на одного человека приходится более 30 кв.м., то необходимости улучшать свои жилищные условия нет. Данное значение варьируется для групп населения, распределенных по доходам, численности членов домашних хозяйств, площади занимаемого жилья. Очевидно, что для богатых слоев населения данный показатель должен быть выше. Оценка значений вышеуказанных матриц, шага (увеличение жилой площади при которой имеет смысл осуществлять покупку новой квартиры) и установка ограничения - обеспеченность населения жильем, при которой отпадает необходимость в улучшении жилищных условий (равная 30 кв.м. на одного человека), позволяет определить, какие группы населения (доходная группа – количество членов в семье) нуждаются в улучшении жилищных условий и способны его осуществить с помощью заемных средств. Оценка предложения жилья В первом приближении оценка предложения жилья на первичном рынке оценивается в рамках разработки макроэкономического сценария с использованием межотраслевых и балансовых моделей. Далее полученные оценки корректируются с учетом платежеспособного спроса, а также на основе использования миметического подхода. В качестве иллюстрации приведем сравнительный анализ, основанный на международных сопоставления жилищного рынка. Анализ показывает, что существует устойчивая взаимосвязь между уровнем экономического развития страны и уровнем обеспеченности населения жильём. Проиллюстрируем данный тезис. На рис. 2 представлена взаимосвязь уровня экономического развития, который характеризуется показателем ВВП на душу населения в пересчете по ППС, выраженном в долларах США, и уровня обеспеченности жильём, измеренного показателем количества квадратных метров, приходящихся в среднем на одного жителя. Рисунок 2. Средняя площадь жилья, приходящаяся на 1 жителя, по странам в зависимости от уровня экономического развития. Рисунок 2 показывает, что можно выделить две группы стран. Первая группа стран с относительно низким уровнем ВВП на душу населения, не превышающим 18,5 тыс. долл. США по ППС и с низким уровнем обеспеченности населения жильём (на 1 жителя приходится не более 30 кв.м., в среднем по данной группе стран 25 кв.м.). Значение РФ – 20,7 кв.м. Вторая группа стран - страны с высоким уровнем экономического развития (ВВП на душу населения по ППС выше, чем 25 тыс.долл. США) и с относительно высоким уровнем обеспеченности населения жильём (на 1 жителя приходится не менее 38 кв.м., в среднем по группе 41,6 кв.м.). Схожесть значений для стран из первой группы, на наш взгляд, говорит о том, что уровень обеспеченности населения жильём соответствует уровню их экономического развития. Поскольку Россия по всем показателям попадает в первую группу стран, то вывод применим и к ней. Иными словами обеспеченность населения жильём в РФ соответствует уровню её экономического развития (и в этом смысле она не является недоразвитой). В тоже время с поступательным развитием экономики и ростом благосостояния населения возникает очевидная потребность в улучшении его жилищных условий, т.е. в увеличении темпов роста объемов жилищного строительства в России.