«Народный Банк»: может все еще не так плохо, как кажется

реклама

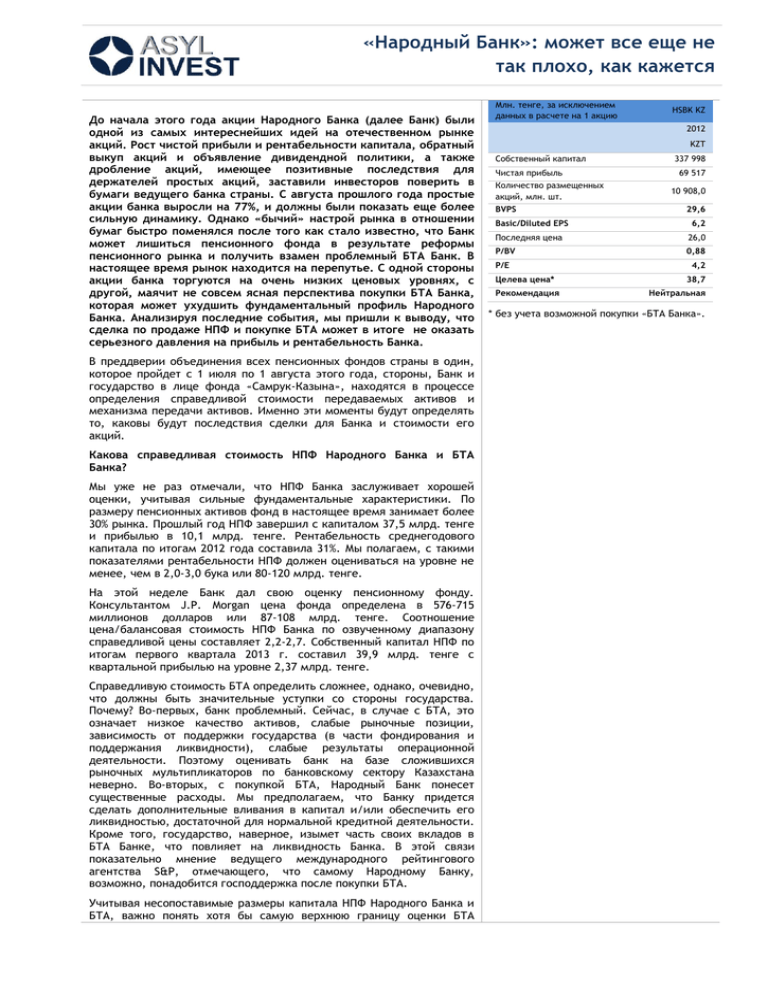

«Народный Банк»: может все еще не так плохо, как кажется До начала этого года акции Народного Банка (далее Банк) были одной из самых интереснейших идей на отечественном рынке акций. Рост чистой прибыли и рентабельности капитала, обратный выкуп акций и объявление дивидендной политики, а также дробление акций, имеющее позитивные последствия для держателей простых акций, заставили инвесторов поверить в бумаги ведущего банка страны. С августа прошлого года простые акции банка выросли на 77%, и должны были показать еще более сильную динамику. Однако «бычий» настрой рынка в отношении бумаг быстро поменялся после того как стало известно, что Банк может лишиться пенсионного фонда в результате реформы пенсионного рынка и получить взамен проблемный БТА Банк. В настоящее время рынок находится на перепутье. С одной стороны акции банка торгуются на очень низких ценовых уровнях, с другой, маячит не совсем ясная перспектива покупки БТА Банка, которая может ухудшить фундаментальный профиль Народного Банка. Анализируя последние события, мы пришли к выводу, что сделка по продаже НПФ и покупке БТА может в итоге не оказать серьезного давления на прибыль и рентабельность Банка. В преддверии объединения всех пенсионных фондов страны в один, которое пройдет с 1 июля по 1 августа этого года, стороны, Банк и государство в лице фонда «Самрук-Казына», находятся в процессе определения справедливой стоимости передаваемых активов и механизма передачи активов. Именно эти моменты будут определять то, каковы будут последствия сделки для Банка и стоимости его акций. Какова справедливая стоимость НПФ Народного Банка и БТА Банка? Мы уже не раз отмечали, что НПФ Банка заслуживает хорошей оценки, учитывая сильные фундаментальные характеристики. По размеру пенсионных активов фонд в настоящее время занимает более 30% рынка. Прошлый год НПФ завершил с капиталом 37,5 млрд. тенге и прибылью в 10,1 млрд. тенге. Рентабельность среднегодового капитала по итогам 2012 года составила 31%. Мы полагаем, с такими показателями рентабельности НПФ должен оцениваться на уровне не менее, чем в 2,0-3,0 бука или 80-120 млрд. тенге. На этой неделе Банк дал свою оценку пенсионному фонду. Консультантом J.P. Morgan цена фонда определена в 576-715 миллионов долларов или 87-108 млрд. тенге. Соотношение цена/балансовая стоимость НПФ Банка по озвученному диапазону справедливой цены составляет 2,2-2,7. Собственный капитал НПФ по итогам первого квартала 2013 г. составил 39,9 млрд. тенге с квартальной прибылью на уровне 2,37 млрд. тенге. Справедливую стоимость БТА определить сложнее, однако, очевидно, что должны быть значительные уступки со стороны государства. Почему? Во-первых, банк проблемный. Сейчас, в случае с БТА, это означает низкое качество активов, слабые рыночные позиции, зависимость от поддержки государства (в части фондирования и поддержания ликвидности), слабые результаты операционной деятельности. Поэтому оценивать банк на базе сложившихся рыночных мультипликаторов по банковскому сектору Казахстана неверно. Во-вторых, с покупкой БТА, Народный Банк понесет существенные расходы. Мы предполагаем, что Банку придется сделать дополнительные вливания в капитал и/или обеспечить его ликвидностью, достаточной для нормальной кредитной деятельности. Кроме того, государство, наверное, изымет часть своих вкладов в БТА Банке, что повлияет на ликвидность Банка. В этой связи показательно мнение ведущего международного рейтингового агентства S&P, отмечающего, что самому Народному Банку, возможно, понадобится господдержка после покупки БТА. Учитывая несопоставимые размеры капитала НПФ Народного Банка и БТА, важно понять хотя бы самую верхнюю границу оценки БТА Млн. тенге, за исключением данных в расчете на 1 акцию HSBK KZ 2012 KZT Собственный капитал Чистая прибыль Количество размещенных акций, млн. шт. BVPS Basic/Diluted EPS 337 998 69 517 10 908,0 29,6 6,2 Последняя цена 26,0 P/BV 0,88 P/E Целева цена* Рекомендация 4,2 38,7 Нейтральная * без учета возможной покупки «БТА Банка». Банка. Мы считаем, что самым подходящим ориентиром является Казкоммерцбанк, крупнейший банк страны, оценивающийся рынком на уровне 0,4 от балансовой стоимости. При таком значении показателя Цена/Балансовая стоимость БТА Банк может оцениваться максимум в 111 млрд. тенге, однако это явно щедрая оценка для проблемного актива. Тем не менее, она позволяет утверждать то, что НПФ Народного Банка сопоставимый по стоимости актив. Таким образом, учитывая вышеперечисленные факторы, мы считаем, что в оценке БТА должны быть потенциально учтены: низкое качество банка и потенциальны расходы Народного Банка на поддержание его деятельности, что соответственно требует значительного дисконта от государства. Принимая во внимание примерную сопоставимость обмениваемых активов по стоимости, мы твердо склоняемся к выводу о том, что БТА Банк должен оцениваться существенно ниже нижней границы оценки НПФ Народного Банка в 80-87 млрд. тенге. Каковы сценарии развития событий для Банка? Мы видим следующие сценарии развития событий и их вероятность: 1. Базовый. Банк договорится с государством о проведении сделки в два этапа. В рамках первой сделки, Банк продаст НПФ государству по справедливой цене. В рамках второй сделки Банк приобретет контрольную долю в БТА Банке по справедливой цене. Стоимость покупки БТА окажется существенно ниже стоимости НПФ. Данный сценарий нам представляется наиболее вероятным. В настоящее время принципиальным моментом переговоров является схема проведения сделки по обмену активами. Народный Банк настаивает на проведении сделки в два этапа, сначала продажа НПФ за деньги, затем приобретение БТА. Банк хочет избежать «бартерной схемы», т.к. высока вероятность, что активы не равноценны, и, скорее всего, в пользу НПФ Народного Банка. В этой связи важно, чтобы сделка проходила на базе справедливой стоимости обоих активов, а оценка БТА Народным Банком займет время. В настоящее время Банк проводит due diligence БТА Банка, результаты которого станут базой для оценки справедливой его стоимости. Мы полагаем, что на изучение БТА, оценку его стоимости, а также переговоры с государством займут еще полгода. В итоге, схема проведения сделки в два этапа выглядит объективно необходимой. Что касается государства в лице фонда «Самрук-Казына», то их позиция вполне либеральна, учитывая намерения фонда избавиться от проблемных активов и отсутствие другого реального кандидата на покупку, помимо Народного Банка. Зампред фонда Елена Бахмутова в апреле этого года заявила, что цена «всех активов (входящих в сделку) должна включать только справедливую оценку и ничего больше» и «госфонд реалистичен в своих ожиданиях». Кроме того, фонд не заинтересован в приобретении НПФ Народного Банка без продажи государственной доли в БТА. В целом эта позиция не противоречит мнению Банка по цене вопроса, и допускает схему проведения сделки в два этапа. Единственный риск для госфонда в том, что другая сторона впоследствии может отказаться приобрести БТА. Поэтому уже в июне-июле, обеим сторонам необходимо заранее договориться о том, что сделка по покупке БТА состоится. 2. Позитивный. Банк договорится с государством о проведении сделки в два этапа. Банк продаст НПФ государству по справедливой цене. Банк откажется от покупки БТА Банка. Вероятность такого сценария, на наш взгляд, невысокая. Данный сценарий маловероятен, несмотря на то, что руководство Народного Банка не совсем четко высказывается относительно намерений приобрести БТА. Хотя, Народный Банк находится в более выгодной позиции в переговорах, ему, скорее всего, придется согласиться на условие госфонда «Самрук-Казына» об обязательной покупке БТА после реализации своего НПФ. 3. Негативный. Банк не сможет договориться с государством о проведении сделки в два этапа. Сделка пройдет в виде обмена активами, т.е. «бартера». Либо, сделка пройдет в два этапа, однако, справедливая стоимость БТА Банка будет оценена примерно на уровне НПФ Народного Банка. Вероятность этого сценария невысокая. Учитывая значительные риски, связанные с приобретением БТА Банка, одним из которых является ухудшение финансового положения и снижение кредитного рейтинга, государство, скорее всего, Каковы последствия сделки для Банка при вышеуказанных сценариях? 1. 2. 3. Базовый. Позитивный. Негативный.