Обзор рынка зерна по сост. на 02.02.16

реклама

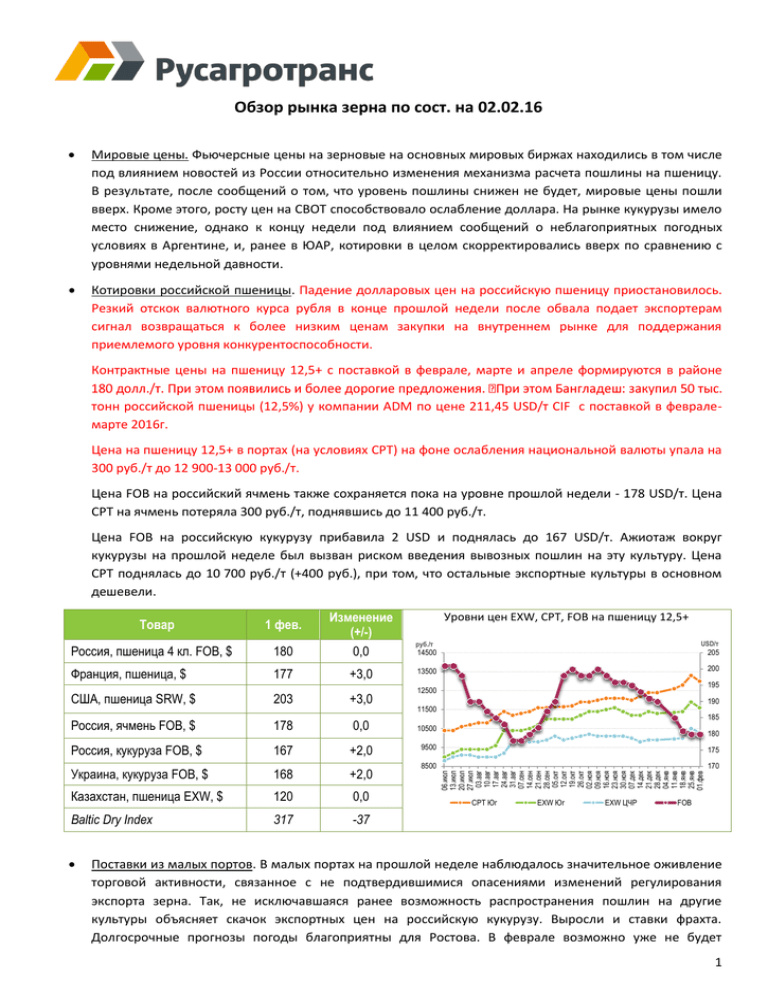

Обзор рынка зерна по сост. на 02.02.16 Мировые цены. Фьючерсные цены на зерновые на основных мировых биржах находились в том числе под влиянием новостей из России относительно изменения механизма расчета пошлины на пшеницу. В результате, после сообщений о том, что уровень пошлины снижен не будет, мировые цены пошли вверх. Кроме этого, росту цен на CBOT способствовало ослабление доллара. На рынке кукурузы имело место снижение, однако к концу недели под влиянием сообщений о неблагоприятных погодных условиях в Аргентине, и, ранее в ЮАР, котировки в целом скорректировались вверх по сравнению с уровнями недельной давности. Котировки российской пшеницы. Падение долларовых цен на российскую пшеницу приостановилось. Резкий отскок валютного курса рубля в конце прошлой недели после обвала подает экспортерам сигнал возвращаться к более низким ценам закупки на внутреннем рынке для поддержания приемлемого уровня конкурентоспособности. Контрактные цены на пшеницу 12,5+ с поставкой в феврале, марте и апреле формируются в районе тонн российской пшеницы (12,5%) у компании ADM по цене 211,45 USD/т CIF с поставкой в февралемарте 2016г. Цена на пшеницу 12,5+ в портах (на условиях CPT) на фоне ослабления национальной валюты упала на 300 руб./т до 12 900-13 000 руб./т. Цена FOB на российский ячмень также сохраняется пока на уровне прошлой недели - 178 USD/т. Цена CPT на ячмень потеряла 300 руб./т, поднявшись до 11 400 руб./т. Цена FOB на российскую кукурузу прибавила 2 USD и поднялась до 167 USD/т. Ажиотаж вокруг кукурузы на прошлой неделе был вызван риском введения вывозных пошлин на эту культуру. Цена CPT поднялась до 10 700 руб./т (+400 руб.), при том, что остальные экспортные культуры в основном дешевели. Россия, пшеница 4 кл. FOB, $ 180 Изменение (+/-) 0,0 Франция, пшеница, $ 177 +3,0 Товар 1 фев. Уровни цен EXW, CPT, FOB на пшеницу 12,5+ USD/т руб./т 14500 205 200 13500 195 12500 США, пшеница SRW, $ 203 +3,0 Россия, ячмень FOB, $ 178 0,0 10500 +2,0 9500 175 8500 170 167 Украина, кукуруза FOB, $ 168 +2,0 Казахстан, пшеница EXW, $ 120 0,0 Baltic Dry Index 317 -37 185 180 06.июл 13.июл 20.июл 27.июл 03.авг 10.авг 17.авг 24.авг 31.авг 07.сен 14.сен 21.сен 28.сен 05.окт 12.окт 19.окт 26.окт 02.ноя 09.ноя 16.ноя 23.ноя 30.ноя 07.дек 14.дек 21.дек 28.дек 04.янв 11.янв 18.янв 25.янв 01.фев Россия, кукуруза FOB, $ 190 11500 CPT Юг EXW Юг EXW ЦЧР FOB Поставки из малых портов. В малых портах на прошлой неделе наблюдалось значительное оживление торговой активности, связанное с не подтвердившимися опасениями изменений регулирования экспорта зерна. Так, не исключавшаяся ранее возможность распространения пошлин на другие культуры объясняет скачок экспортных цен на российскую кукурузу. Выросли и ставки фрахта. Долгосрочные прогнозы погоды благоприятны для Ростова. В феврале возможно уже не будет 1 сложной ледовой обстановки в Азовском море. В Каспийском бассейне также происходит оживление интереса к поставкам. Рентабельность экспорта пшеницы по ЖД при закупках в настоящее время и поставках в февралемарте с учетом текущих закупочных цен, расчетной ставки пошлины из-за ослабления доллара сократилась, но остается положительной в Центре и Поволжье). На Юге после корректировки курса рубля рентабельность снова отрицательная. Пошлина за неделю снизилась с 686 до 369 руб./т (8,6 USD). Внутренний рынок России: средние цены на элеваторах (EXW) с НДС, руб./тонна: Ц. Черноземье Поволжье Юг Урал Сибирь Пшеница 3 кл. 1040011200 ↓200 1000010600 ↓100 1170012400 ↓350 1020010800 ↑100 970010500 ↑50 Пшеница 4 кл. 1000010500 ↓100 950010000 - 1100011700 ↓300 87009500 ↑100 90009600 - Ячмень фур. 90009800 ↓200 88009600 ↓200 1000010500 ↓150 67007200 ↑100 68007100 - Кукуруза фур. 88009600 ↓200 - - 1000010800 - - - - - На Юге после бурного роста цен на позапрошлой неделе, стимулируемого обесценением рубля, произошло снижение цен в основных зерновых регионах. Потеря рентабельности заставляет экспортеров опускать закупочные цены в портах. Держателям зерна приходится следовать за рынком, который в последнее время в большей степени определяется валютными факторами, чем любыми другими вместе взятыми. В Центре и Поволжье цена тоже немного опустилась к уровню ценового пика конца позапрошлой недели. Опрошенные переработчики отмечали низкую активность на рынке, вызванную неопределенностью режима регулирования экспорта и нестабильностью валютного курса. Многие, особенно те, кто имеет запасы до середины февраля, остановили закупки по этим причинам. Цена фуражной пшеницы в южных регионах Черноземья в районе 10 300 руб./т с НДС на воротах переработчика. Ячмень пользуется умеренным спросом, как у переработчиков, так и у экспортеров (цена в районе 9 500-9 800 руб./т). Низкие запасы в Сибири и на Урале способствуют умеренному движению цен вверх. Согласно опроса переработчиков Северо-Запада, сибирская пшеница сейчас не пользуется популярностью в этом регионе. Мукомолы Петербурга находят зерно в центральных регионах, где запасы велики. При этом они все равно вынуждены платить высокие цены, отражающиеся на себестоимости муки. 2 Структура текущего экспорта РФ РФ: 01-27 янв. 2015 РФ: 01-27 янв. 2016 Кукуруза 93 6% др. 45 3% Кукуруза 198 14% Ячмень др. 104 12 7% 1% Ячмень 68 4% Пшеница 1 130 78% Пшеница 1 424 87% В январе 2016г. Россия экспортировала по предварительной оценке 1,67-1,7 тыс. тонн зерна против предыдущей оценки в 1,5 млн. т(январь 2015г. – 2,28 млн. тонн, январь 2012г. – 1,34. В связи с ожиданием изменения таможенного режима, вывоз пшеницы во второй половине месяца заметно активизировался, достигнув в итоге 1,3 млн. тонн против нашей оценки в 1,1 млн. т (доля 78%). Ячменя экспортировали порядка 105 тыс. тонн (6%), кукурузы – не менее 250 тыс. тонн (15%). Всего в июле-январе 2015/2016 российский экспорт составил 23,17 млн. тонн, что чуть ниже, чем 2014/15 в виду резкой активизации экспорта в январе 2015 г перед введением пошлины в 35 евро/т на пшеницу (в 2014/2015 – 23,19 млн. тонн), в т.ч. экспорт пшеницы по этой причине существенно ниже – 17,58 млн. тонн или 76% против 18,4 млн. тонн или 79% в 2014/15, ячменя вывезнро чуть больше - 3,4 млн. тонн или 15% (в 2014/2015 – 3,32 млн. тонн или 14%), кукурузы – существенно больше - 1,99 млн. тонн или 9% (в 2014/2015 – 1,22 млн. тонн или 5%). Из-за более активного вывоза прогноз экспорта в феврале 2016г. повышен до 1,55 млн. тонн, из которых пшеницы – около 1,2 млн. тонн, ячменя – 90 тыс. тонн и кукурузы – 250 тыс. тонн. Иран вводит запрет на импорт пшеницы с 20 марта, с начала нового иранского года. Ожидается, что в новом году страна соберет хороший урожай и выйдет на уровень самообеспечения зерном, что позволит ей отказаться от импортного сырья. Иран - один из крупнейших покупателей российского зерна. Так в июле-январе 2015/2016 экспорт из России в Иран составил 1,46 млн. тонн (доля в общем российском экспорте - 6%). Структура экспорта в глубоководных портах АЧБ Февраль 2016г.* ВСЕГО июль-февраль 2015/16 кукуруза 1206 10% ячмень 1347 12% пшеница 9152 78% кукуруза 136 14% кукуруза 238 21% ячмень 28 2% Январь 2016г. пшеница 874 77% ячмень 25 3% пшеница 819 83% 3 Через глубоководные порты в январе 2016г. экспортирован рекордный для этого месяца объем зерна – 980 тыс. тонн (предыдущий рекорд в январе 2015г. – 963 тыс. тонн. Доля глубоководных портов в январском экспорте выросла, составив 58% (декабрь 2015г. – 48,6%). Предварительные объемы перевалки в феврале 2016г. – около 1,14 млн. тонн зерна. Наличие зерна на начало января во всех предприятиях фактически снизилось за месяц на 5,8 млн. т до 34 млн. тонн, но при этом остается выше, чем в прошлые сезоны (за исключением 2011/12) на аналогичную дату. Запасы на 1,4 млн. т больше, чем год назад на аналогичную дату, но динамика за полугодие в целом близка к прошлогодней. На Западе России запасы значительно выше средних значений на середину прошлых сезонов. Особенно бросается в глаза избыток зерна в Центре, откуда отток в этом сезоне идет значительно медленнее. На Юге зерна еще по-прежнему относительно много. Приволжье, Урал и Сибирь вступает в новый год с более дефицитным балансом. Суммарно в этих регионах зерна меньше, чем в прошлом году. Интервенции сезона 2015/16. 26 и 27 января на Национальной товарной бирже (НТБ) прошли очередные биржевые торги в рамках государственных закупочных интервенций на рынке зерна, по итогам которых было продано 46,305 тыс. т зерна. 4 Недельные темпы интервенционных закупок снижаются. Показательной является и ценовая динамика. Практически все зерно на торгах прошлой недели было продано по предельным закупочным ценам, установленным государством, в отсутствии конкуренции. Для этой интервенционной кампании такой расклад является скорее исключением. Регионы западных регионов России (Юга и Центра) держались в стороне от торгов. Динамика валютного курса, существенно снизила привлекательность интервенций в ориентированных на экспорт регионах. К настоящему времени с начала сезона в интервенционный фонд на НТБ закуплено 1451 тыс. т зерна, из которых пшеницы 3 кл. 738 тыс. т (51%), 4 кл. – 579 тыс. т (40%), 5 кл. – 96 тыс. т (7%), ячменя – 21 тыс. т (1%), ржи – 18 тыс. т (1%). С учетом закупок на АО «Крымская биржа» в этом сезоне всего было закуплено 1510 тыс. т зерна. Тем временем, Минсельхоз России прорабатывает вопрос о проведении товарных интервенций зерна в Сибири и на Дальнем Востоке. Согласно имеющейся информации интервенции будут проводиться пока только в отдельных восточных регионах. Следует отметить возобновление госзакупок в интервенционный фонд в Крыму, приостановленных с 26 ноября 2015г. из-за перебоев с подачей электроэнергии. На прошлой неделе там было закуплено 3,953 тыс. тонн пшеницы 4 класса по цене 10 400 руб./т. Всего с начала торгов объем закупок в интервенционный фонд в Крыму составил 59 тыс. тонн зерна. Тендеры Стали известны результаты тендера Бангладеш: закуплено 50 тыс. тонн российской пшеницы (12,5%) у компании ADM по цене 211,45 USD/т CIF (177 USD/т FOB Новороссийск). Поставка состоится в 5 феврале-марте 2016г. Иордания закупила 100 тыс. тонн румынской пшеницы по цене 209 USD/т C&F с поставкой в июне 2016г. Всего на тендерах закуплено российского зерна: с поставкой в январе 2016г. – около 586 тыс. тонн, в феврале – около 460 тыс. тонн, в марте – 405 тыс. тонн, в апреле-июне – до 690 тыс. тонн. 6